Pour finir la saison des bonnes résolutions, voici le troisième reporting périodique sur le patrimoine nos-finances-personnelles, toujours dans la transparence la plus totale. Pour comparaison, le reporting précédent du mois d’août 2015 est consultable ici.

Rappelons nos objectifs patrimoniaux :

-

Dégager des revenus alternatifs suffisants pour couvrir nos dépenses, c’est-à-dire assurer un taux d’indépendance financière supérieur à 100 % ;

-

Atteindre un patrimoine net de 1,3 million d’€ ;

- La progression de patrimoine, et en parallèle des revenus alternatifs, doit se faire dans l’optique d’une transmission optimale à notre fils.

Notre modèle d’enrichissement reste basé sur l’accumulation : dépenser moins (beaucoup moins) que nos revenus en maintenant un train de vie que je qualifie de « sélectivement frugal« . Quels résultats obtenons-nous avec cette méthode ?

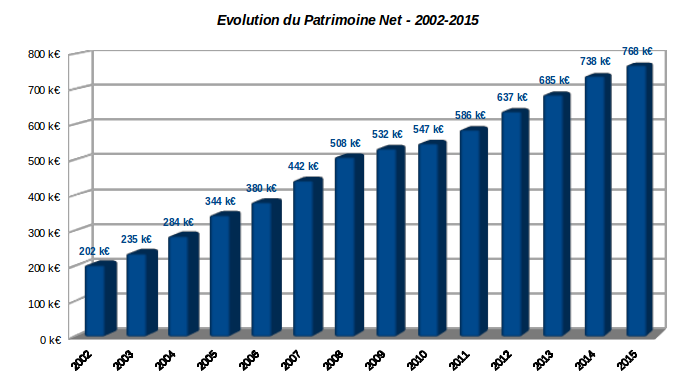

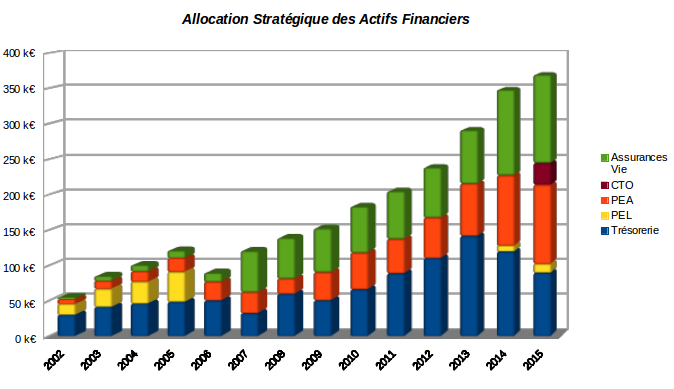

Au 31 décembre 2015, la valeur de notre patrimoine net est estimée à environ 768 k€. C’est 30 k€ de plus qu’il y a un an (738 k€ fin 2014), voir graphique en supra.

Notre patrimoine termine donc 2015 au-dessus de la barre symbolique des ¾ de million d’euros nets de dettes, puisque nous n’avons aucune dette.

En 14 ans, notre patrimoine net a presque quadruplé. Il progresse régulièrement d’année en année en dépit des aléas des marchés immobilier et boursier.

Une extrapolation naïve du graphique précédent nous laisse espérer atteindre notre deuxième objectif (1,3 million d’euros de patrimoine net) d’ici une dizaine d’années, sauf accident de la vie ou autres vicissitudes.

Pour ce qui est des vicissitudes, cette année 2015 n’a pas été avare.

Mon PEA a été sérieusement chahuté, atteignant un pic au printemps à presque 125 k€, redescendant à moins de 100 k€ en septembre, avant de terminer miraculeusement l’année à 111 k€. En parallèle, le marché immobilier a continué sa décrue entamée en 2011, ce qui m’a amené à inscrire en compte une dépréciation de 11 k€ sur la valeur de notre Résidence Principale.

L’année 2015 a aussi été marquée par un début de diversification monétaire via un compte titres ordinaire investi en actions d’Amérique du Nord (essentiellement U.S.A), dont la valeur est légèrement supérieure à 30 k€ à fin décembre.

Au global, la part financière de notre patrimoine termine l’année à 369,3 k€ (+21 k€ par rapport à fin 2014). La tendance à la hausse de la poche financière au détriment de l’immobilier physique se poursuit.

Tous les détails ci-dessous.

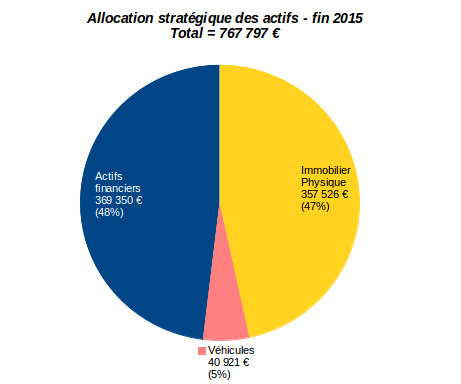

Allocation stratégique du patrimoine

Voici l’allocation stratégique du patrimoine nos-finances-personnelles arrêtée au 31 décembre 2015 :

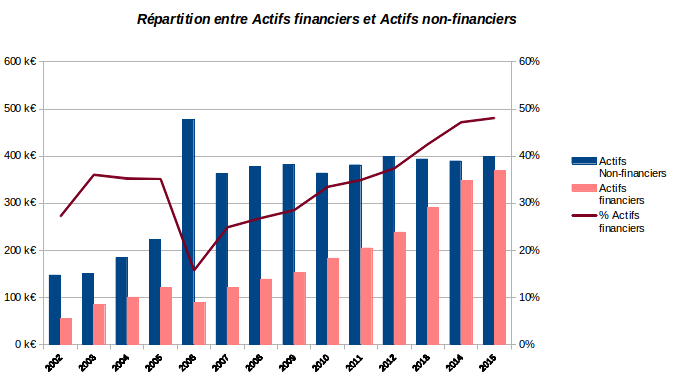

Nous sommes toujours proches d’une allocation à peu près équitable entre actifs financiers (369 k€, 48 % du total) et actifs non financiers (398 k€, soit 52 %).

Je remarque cependant qu’en terme d’évolution, la poche financière ne cesse de grossir en valeur et en pourcentage :

Depuis l’acquisition en 2006 de notre Résidence Principale actuelle (payée depuis 2009), la part des actifs financiers a quadruplé. Cette évolution est alignée sur une stratégie d’enrichissement qui évite l’endettement.

Dans un monde sans rendement et shooté au crédit en apparence pas cher (en apparence car l’inflation est nulle), nous continuons à fuir l’endettement. Nous refusons d’acquérir par la dette des actifs immobiliers dont la valeur est vouée à baisser.

C’est bien sûr un frein au développement de nos revenus alternatifs, mais il faut savoir faire des choix, et s’y tenir. L’immobilier locatif requiert de plus en plus de talent pour en dégager une rentabilité intéressante. Nous préférons laisser cela à ceux qui en ont.

Les actifs financiers restent donc notre principale source de revenus alternatifs. Leur part croissante est une nécessité si nous voulons atteindre l’indépendance financière.

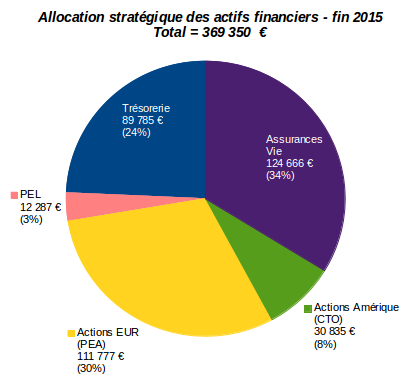

Actifs financiers : 369,3 k€

Les actifs financiers représentent un peu plus de 369 k€, en progression d’environ 21 k€ sur l’année 2015.

L’allocation stratégique reste à coloration défensive. Elle est toujours partagée en 3 tiers (Trésorerie, Bourse, Assurance Vie) :

Le poids des actifs boursiers a augmenté significativement en 2015, passant de 99 k€ fin 2014 à plus de de 141 k€ fin 2015. L’augmentation provient pour moitié d’un arbitrage de la trésorerie, et d’un effort d’épargne pour l’autre moitié.

L’évolution à long terme de la ventilation des actifs financiers reflète ce mouvement :

La poche de trésorerie recule à environ 100 k€ si on y inclut un PEL à 2,5 % ouvert en 2014 (89 k€ de trésorerie « pure » hors PEL). Le mouvement de décrue de la trésorerie amorcé en 2013 se poursuit.

La part de l’assurance vie (environ 125 k€) est à peu près stable sur l’année, les intérêts perçus sur les fonds euros (un peu moins de 2 k€) compensant pour partie les fluctuations des unités de compte.

Bourse : 141 k€

Les actions détenues en direct représentent 38 % des actifs financiers répartis entre 111 k€ sur mon PEA (dernier reporting consultable ici) et 30 k€ sur mon compte titres ordinaire (dernier reporting ici) .

L’année 2015 marque un début de diversification monétaire, le compte titres ordinaires étant essentiellement investi en dollars US.

Le rendement sur dividendes de ces 2 supports est de l’ordre de 6 % . C’est la source principale de nos revenus alternatifs.

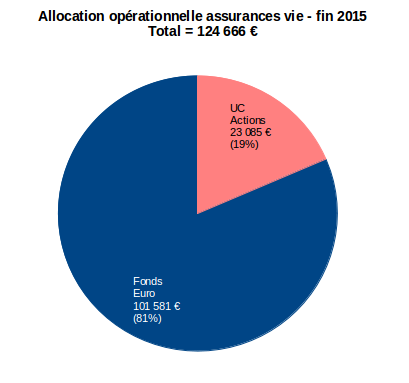

Assurance vie : 125 k€

La poche assurance vie pour un total de 124,6 k€ (34 % des actifs financiers) est répartie sur 3 contrats : CNP Nuances Plus (99,6 k€), GMF Multéo (14 k€), et GMF Compte Libre croissance (11 k€).

La répartition opérationnelle privilégie les fonds euros qui totalisent plus de 101 k€ :

Le taux délivré en 2015 sur les fonds euros de la GMF est de 2,8 % avant prélèvements sociaux, contre 3,05 % servis les 3 années précédentes. C’est une performance honorable dans un marché aux abois qui devrait délivrer autour de 2 % en moyenne.

Le taux minimum garanti en 2016 est de 1,76 %, contre 1,85 % l’année précédente. La GMF fait partie des compagnies d’assurance ayant une provision de participation aux bénéfices (PPB) parmi les plus élevées. Ceci devrait lui permettre de lisser les rendements dans les prochaines années qui s’annoncent toujours plus difficiles. Nous allons fort probablement conserver nos contrats GMF qui sont tous 2 à maturité fiscale.

L’histoire est différente pour Nuances Plus. Nous ne connaissons pas encore officiellement le rendement du fond euros en 2015. Mais au vu de l’ajustement d’intérêts que j’ai relevé sur le site internet au 31/12, je l’estime autour de 2 % bruts (le chiffre exact sera publié début février).

Plus grave, le taux minimum garanti en 2016 est lui déjà connu : 0,4 %. Même pas le rendement du livret A ! C’est suicidaire. Notre courrier de demande de rachat total du contrat est prêt à être expédié. Voilà presque 100 k€ auxquels il va bientôt falloir trouver une nouvelle destination.

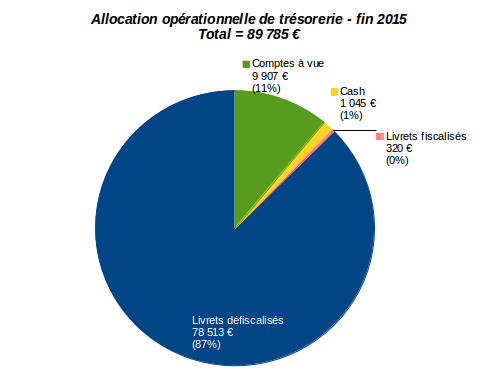

Trésorerie et assimilés : 102 k€

Par rapport au bilan de fin 2014, l’allocation de trésorerie décroît en valeur à 102 k€ et en pourcentage à 27 % des actifs financiers.

La trésorerie au sens large inclut un PEL à 2,5 % ouvert en février 2014 qui affiche une valeur de quelques 12 k€. C’est notre meilleur « placement » de trésorerie depuis plusieurs années.

La trésorerie « pure » (PEL exclu) est de 89 k€. Elle fait usage abondant des livrets défiscalisés :

Nous aimons garder une part importante de trésorerie immédiatement mobilisable en cas de krach boursier, ou d’envie de dépense compulsive. Qui sait ? Tout est possible.

Actifs non financiers : 398,5 k€

Pas de changement ici par rapport au dernier reporting d’août. J’ajuste en effet la valeur des biens immobiliers physiques au mois d’avril une fois les chiffres de la base de données Notaires-Insee pour l’année précédente connus. Je synchronise la dépréciation de la valeur de nos véhicules.

Immobilier physique : 357 k€

Nos avoirs immobiliers physiques (en direct) se résument toujours à notre résidence principale acquise en VEFA en 2007 : un pavillon individuel de 110 m2 habitables dont j’estime la valeur à ce jour à 357 k€.

Ce pavillon a été acheté sur plan 277 k€ fin 2004. C’est probablement un de nos meilleurs investissements qui nous économise environ 1 200-1300 € de loyer mensuel depuis presque 7 ans. Qui a dit que la résidence principale n’était pas un actif ?

A noter que nos actifs immobiliers sont désormais complétés par quelques foncières cotées U.S. logées sur mon compte titres (Realty Income, Ventas et Stag Industrial).

Je compte l’immobilier papier séparément, estimant qu’il est totalement décorrélé de l’immobilier résidentiel en France, et qu’il peut accessoirement être négocié d’un simple clic de souris. Rien à voir avec une RP.

Véhicules : 41 k€

Le reste de nos actifs non financiers (41 k€) se résume à nos véhicules, dont le principal est notre Audi SportBack hybride. Il faut bien se faire plaisir de temps en temps.

Progression du patrimoine

Le graphique en entame d’article montre que notre patrimoine progresse d’environ 30 k€ en 2015.

Dans les grandes lignes, cette progression résulte du bilan suivant : 72 k€ de revenus – 28 k€ de dépenses, soit une épargne de +44 k€. A cette épargne, il convient de retrancher des dépréciations de -15 k€ (RP+Véhicules), d’où l’enrichissement constaté de l’ordre de +30 k€. Les plus-values latentes de nos avoirs en bourse ont globalement stagné en 2015, elles n’affectent donc presque pas ce bilan.

Mais le chemin vers l’enrichissement est-il efficace ?

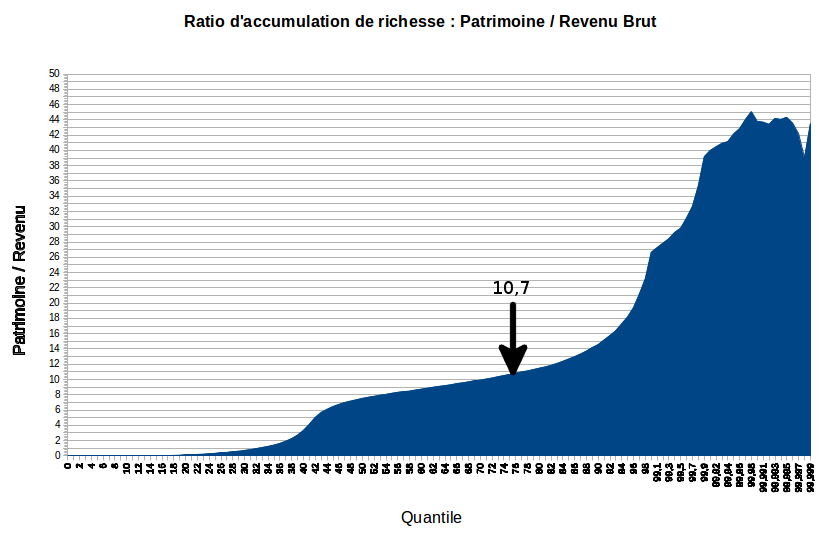

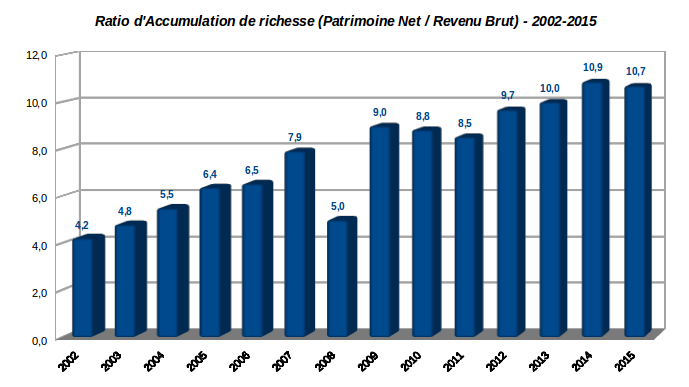

Pour répondre à cette question, je me réfère au ratio d’accumulation de richesse présenté dans cet article. Il s’agit du rapport R = Patrimoine / Revenu Annuel brut. Plus R est élevé, plus vous êtes un accumulateur de richesse efficace, et accessoirement, plus vous êtes riche.

Au 31/12/2015, nous affichons un ratio d’accumulation de richesse R = 768 k€ / 71,9 k€ = 10,7, ce qui permet de nous situer sur l’abaque que j’ai calculée à partir des données patrimoniales de l’INSEE :

Nous interceptons le quantile 76, ce qui veut dire que 24 % des ménages en France ont un meilleur ratio d’accumulation de richesse que votre serviteur. Vous noterez au passage que le ménage Français médian (quantile 50) est un redoutable accumulateur de richesse puisqu’il présente un ratio R tout à fait respectable de 7,5.

Si on raisonne comme Stanley & Danko dans leur best seller « The Millionnaire Next Door », le ratio R doit être comparé au dixième de l’âge du chef de famille pour jauger sa capacité à accumuler la richesse.

Je n’aime pas ce type de raisonnement proportionnel à l’âge (linéaire dirait un matheux). D’abord parce que la formule de Stanley & Danko me donnerait un « âge patrimonial » de 107 ans (R=10,7) !

Plaisanterie mise à part, le défaut de l’interprétation en terme d’âge est que l’abaque d’accumulation de richesse devient beaucoup plus pentue au-delà du quantile 85, ce qui correspond à un R de 12 environ.

Normal, l’accumulation de richesse doit être plus rapide plus on avance en âge, sous l’effet de la composition des intérêts et sûrement d’autres facteurs tels que les biens hérités par exemple.

Ceci implique aussi qu’il ne faut pas raisonner en statique comme je l’ai fait ci-dessus, mais en dynamique.

En clair, il faut regarder l’évolution dans le temps de son ratio d’accumulation de richesse. Voici ce que ça donne pour nos-finances-personnelles :

C’est la qu’on s’aperçoit que l’année 2015 n’a pas été si bonne. Notre ratio d’accumulation de richesse qui progressait constamment depuis 2011 a stagné en 2015. Ce n’est pas surprenant : nos revenus ont légèrement augmenté en 2015 tandis que notre patrimoine a certes augmenté, mais moins vite qu’en 2014.

Bilan des revenus alternatifs 2015 et prévisions pour 2016

Abordons maintenant le nerf de la guerre : les revenus alternatifs qui doivent mener à l’indépendance financière, c’est-à-dire les revenus autres que ceux du travail.

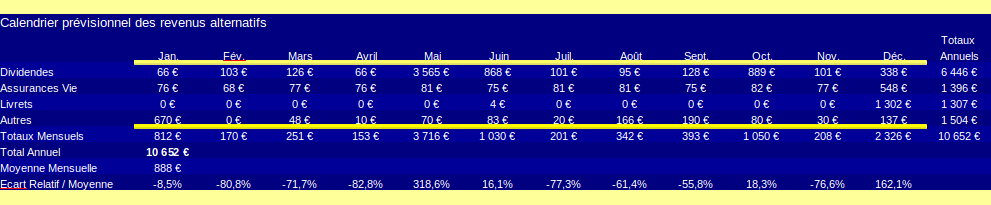

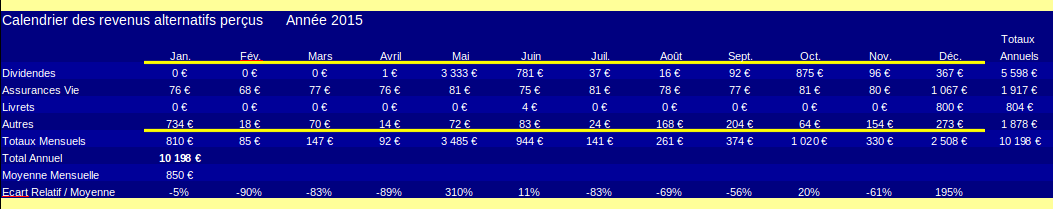

Lors du bilan précédent en août 2015, je présentais un calendrier prévisionnel des revenus alternatifs de 2015 (calculés sur un an glissant), que je reproduis ci-dessous :

Le moment de vérité est maintenant arrivé. Comparons ce prévisionnel aux revenus alternatifs effectivement perçus en 2015 :

La rente annuelle effectivement perçue en 2015 dépasse la barre symbolique des 10 k€ (10 198 € bruts pour être précis), à comparer au prévisionnel de 10 652 €.

L’écart avec le prévisionnel s’explique assez simplement : le compte titres étant actif depuis juin, la rente sur dividendes un an glissant les 5 premiers mois de l’année était surestimée. On relève aussi sans surprise une chute des intérêts perçus sur les livrets bancaires.

La rente mensuelle de 850 € est à comparer avec notre train de vie qui était de 2,3 SMIC nets en 2015, soit l’équivalent de 2 600 € par mois.

Notre taux d’indépendance financière en 2015 est d’environ 33 %. Nous avons couvert un tiers de nos dépenses 2015 avec les revenus alternatifs.

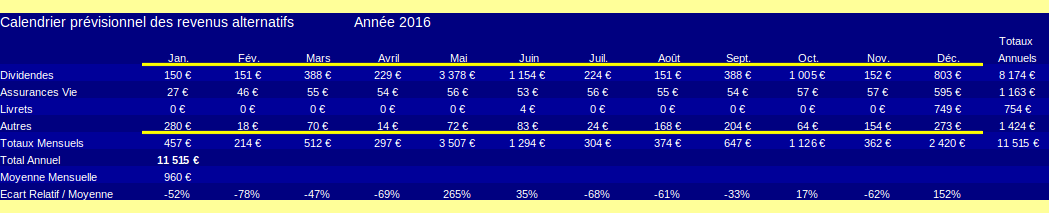

Pour terminer, voici le calendrier prévisionnel des revenus alternatifs pour l’année 2016 :

Le prévisionnel 2016 grimpe à 11,5 k€, soit presque 1 000 € par mois. Encore un effort et nous allons atteindre un SMIC mensuel à la fin de cette année.

Le chemin vers l’indépendance financière est affaire de patience. Suite au prochain épisode.

Alexandre

Bonsoir et merci pour cette transparence (à nouveau).

Pour investir dans l’immobilier à crédit « sans talent », pourquoi ne pas envisager les SCPI ? Ces sociétés affichent de beau rendement (>5% avant impôts et P.S.) dans une période d’inflation nulle, paiement trimestriel pour beaucoup de SCPI de rendement, absence ou presque de volatilité (et donc pas d’appel de marge sur votre crédit).

Seul frein à cet investissement, les frais d’entrées significatifs (que l’on peut comparer à des frais de notaires pour de l’immobilier physique ?!) et des frais de gestion. Je ne crois pas avoir vu d’article sur votre blog parlant de cette source d’investissement ?!

Par ailleurs, je vois que votre patrimoine net dépasse le 700k€, vous faites donc partie des 1% les plus aisés de ce monde (salaud de riche ^^) http://www.lemonde.fr/les-decodeurs/article/2016/01/19/les-limites-de-l-etude-d-oxfam-sur-les-personnes-les-plus-riches_4849680_4355770.html

Et vivement l’article sur Prospect Capital, votre teaser m’a mis l’eau à la douche.

Alexandre

Laurent

Bonjour,

Dans l’univers SCPI, je lorgne depuis quelque temps sur Corum convictions (6,27 % en 2015) qui vient de décider le paiement de la rente mensuellement. C’est la seule SCPI à revenu mensuel à ma connaissance.

Mais ma problématique est d’investir cash (~100 keuros), ce n’est sûrement pas une bonne idée sur une SCPI de rendement. J’ai beau tordre les chiffres dans tous les sens, en prenant en compte la taxation dissuasive des revenus fonciers (TMI sans abattement+CSG/RDS), on fait à peine mieux qu’un bon fond euros. Sauf à monter une usine à gaz genre SCI imposée à l’IS qui permet d’alléger la fiscalité.

Plus envisageable est l’achat à crédit de nue propriété temporaire, avec l’idée de profiter des revenus à l’extinction du démembrement. Mais là, je serais en contradiction avec ma stratégie qui est d’augmenter ma rente maintenant, pas dans 10/15 ans.

Une solution alternative que j’étudie en ce moment : investir sur des REITS en partie à crédit avec une stratégie de couverture pour diminuer la probabilité de l’appel de marge. Beaucoup plus olé-olé qu’une SCPI, et sans nul doute nettement moins chargé en frais et en impôts, donc potentiellement plus rentable. Qu’en pensez-vous ?

L.

Alexandre

Bonjour,

Concernant le montage fiscale d’une SCI à l’IS, je n’ai pas vraiment d’avis. Tout dépend de votre TMI qui doit être assez élevé pour couvrir les frais de fonctionnement de la SCI (frais de constitution, comptable, etc.), je n’ai pas les connaissances suffisantes pour vous conseiller.

L’achat d’actifs aussi volailles que des actions à crédit ? Il faut être fort psychologiquement en cas de baisse des marchés (indépendamment des appels de marge). Quand je vois une société comme HCP (seule REIT dividend aristocrats) qui perd 4,35% dans un contexte de baisse du prix du pétrole et de ralentissement de la croissance mondiale. Quelle est la corrélation ? D’autant plus que vous ne pourrez pas déduire les intérêts d’emprunt des dividendes perçus.

Vous choisiriez quel type de crédit ? Crédit de trésorerie (consommation), Lombard, SRD long (ou équivalent US) chez votre courtier ?

Alexandre

Laurent

Bonjour,

Dans une SCI à l’IS la taxation globale des revenus fonciers (SCI à la source puis dividendes distribués) est à peu près neutre pour une TMI à 30% tant que le montant total des profits ne dépasse pas 38 keuros par an. C’est plus intéressant pour les 2 tranches supérieures. En fait, d’après mes calculs (à vérifier !), la structure SCI IS permet de gagner 2% de taux d’imposition global à la TMI 30%, 7,5% à la TMI 41% et 9,4% à la TMI la plus élevée.

Le gain en impôt est à comparer au coût fixe de la structure. A mon avis, inutile d’y songer avec une mise de départ inférieure à 300 ou 400 keuros.

En plus, bien que le taux d’imposition global baisse, il reste élevé en valeur absolue : de 43 à 51% selon la TMI. Toujours confiscatoire. Investir cash en SCPI est une hérésie sur le plan fiscal.

Pour l’investissement en REITs à crédit je pensais à du « portfolio margin » chez un courtier US qui offre du crédit type LIBOR + faible marge.

Afin de couvrir le risque de baisse comme évoqué sur HCP, j’étudie cette solution : investir dans une dizaine de REITs de qualité (10 * 10keur) avec rendement >= 6%. Prendre un levier de 2 pour commencer prudent (!?) et couvrir le risque d’appel de marge avec un put hors de la monnaie sur un ETF REIT, ou sur chaque REIT individuellement (plus cher).

Rendement maximum escompté : 3 * 6% – 2 * (LIBOR+marge broker) – 2 * (coût du put).

Il me reste à étudier tous les scenarii possibles. Que se passe-t-il si un titre sur les 10 dévisse de 20% ? Si 2 titres dévissent ?

Et si tout le marché dévisse en même temps ? Exercer le put et tout liquider à partir de quelle baisse globale du portif ? etc.

Au plaisir de vous lire,

L.