Nous allons explorer dans cet article les bases de l’investissement en actions préférentielles.

Nous allons explorer dans cet article les bases de l’investissement en actions préférentielles.

Une action préférentielle est un objet hybride à mi-chemin entre l’action ordinaire et l’obligation d’entreprise. Elle produit un revenu fixe comme un titre de dette. Mais comme son nom l’indique, une action préférentielle est avant tout une action. C’est donc un titre de propriété représentant une part du capital social de l’entreprise qui l’a émise.

L’action préférentielle tire son nom du fait qu’elle est prioritaire sur l’action ordinaire dans la structure capitalistique d’une entreprise.

En pratique, ceci signifie qu’en cas de faillite de l’émetteur, l’actionnaire préférentiel sera prioritaire sur l’actionnaire ordinaire. Par contre, le détenteur d’obligations, en tant que créancier de l’entreprise débitrice, sera servi avant l’actionnaire préférentiel.

Une autre caractéristique très importante de l’action préférentielle est qu’elle délivre un dividende contractuellement garanti. Il n’y a pas de possibilité de réduction du dividende sur une action préférentielle. Ceci en fait une source de revenus fixes stable et pérenne. De plus, la plupart des actions préférentielles US versent leur dividende trimestriellement, ce qui permet de générer une rente ayant une bonne répartition calendaire.

Investir sur une action préférentielle, c’est donc abandonner l’espoir de la croissance du dividende de l’action ordinaire, mais aussi les droits de vote de l’actionnaire ordinaire lors de l’assemblée générale. En contrepartie, c’est se mettre à l’abri d’une coupe du dividende ordinaire. Nonobstant, le dividende d’une action préférentielle peut être suspendu. C’est un événement rare, généralement signe de difficulté grave pour la société émettrice.

Si l’action préférentielle est un vecteur de revenus fixes, avec toutefois une sécurité inférieure à celle d’un titre de dette, on peut s’interroger sur son utilité. Pourquoi ne pas simplement investir sur des obligations d’entreprise pour générer un revenu fixe ?

La raison principale est que le risque supplémentaire pris par l’actionnaire préférentiel est souvent récompensé par un taux de rémunération plus élevé que sur les titres de dette. Une raison connexe est qu’une action préférentielle verse un dividende, et non pas un coupon comme une obligation, ce qui peut s’avérer fiscalement plus avantageux.

J’utilise les actions préférentielles pour générer un flux de revenus fixes sur mon compte sur marge chez Interactive Brokers. Elles constituent une part importante de l’allocation d’actifs sur ce compte. Au moment où j’écris ces lignes, j’en possède en effet pour l’équivalent d’environ 30 k€.

Le sujet est tellement vaste qu’il est impossible de traiter tous les aspects des actions préférentielles dans un seul article. Pour commencer, je vous résume ici le vocabulaire de base des actions préférentielles. Mon propos sera basé sur la source d’information incontournable pour cette classe d’actifs : le site QuantumOnline.com.

L’univers des actions préférentielles : le site QuantumOnline.com

La source d’information principale sur les actions préférentielles est le site internet QuantumOnline.com.

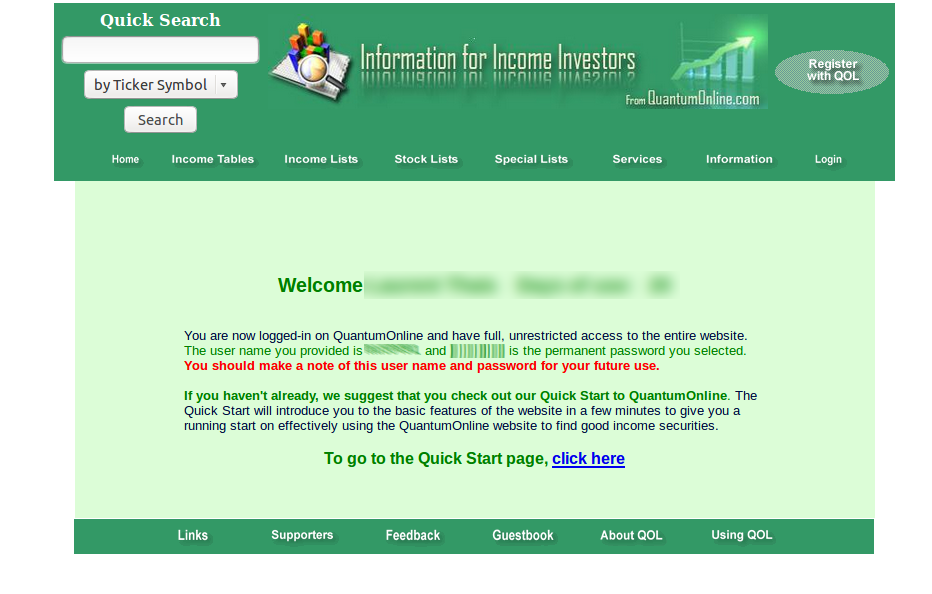

Son accès est gratuit. Vous pouvez obtenir des information ponctuelles sur un titre sans inscription. Cependant, il faut s’enregistrer (toujours gratuitement) pour accéder à certaines informations, notamment les listes de titres, les IPOs, etc. Si vous êtes réticent à remplir certains items du formulaire d’inscription, rien ne vous empêche de fournir des informations imaginaires. Seule une adresse e-mail fonctionnelle est indispensable pour valider l’inscription. En dépit de la gratuité, de l’exhaustivité et de l’exactitude des informations publiées, le site ne vous spammera pas. En tous cas, je ne le suis pas.

Le revers de la médaille de la gratuité est que l’information fournie est brute de brute. Vous obtiendrez des informations basiques sur les actions préférentielles : date et volume des IPO, périodicité et montant des dividendes, etc. Mais vous n’obtiendrez aucun paramètre calculé, par exemple le très important yield-to-call, et bien sûr aucun conseil d’investissement.

Une fois connecté sur le site, voici la page d’accueil plutôt austère qui se présente :

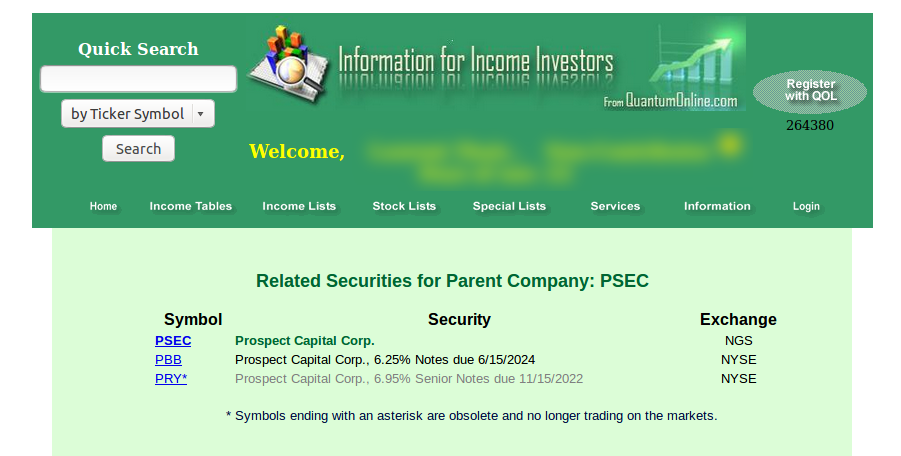

La première manière d’obtenir de l’information est d’utiliser l’outil de recherche Quick Search en haut à gauche. Par exemple, cherchons de l’information sur la fameuse Business Development Company Prospect Capital Corporation, ticker PSEC. Voici le résultat :

Rien de bien spectaculaire vous me direz. Certes, mais là où le site devient intéressant, c’est quand on clique sur l’hyperlien : Find All Related Securities for PSEC (juste sous le premier encart sur fond vert). Ceci fournit le résultat suivant :

Le moteur de recherche renvoie tous les titres émis par PSEC. Il renseigne toutes les catégories de titres : les obligations, les baby bonds, les actions préférentielles, etc. Le site n’est en effet pas limité aux actions préférentielles mais il traite plus largement de tous les actifs générant des revenus fixes.

En l’occurrence, nous apprenons ici que PSEC a émis 2 baby bonds : PBB et PRY. Nous voyons de suite que le second PRY n’est plus coté car il est affublé d’un astérisque et son nom est grisé. En cliquant sur l’hyperlien, on voit en effet qu’il a été remboursé en 2015.

Vous commencez à comprendre la puissance de ce site ?

Mais cette manière de procéder est intéressante uniquement si on a une idée précise de la société sur laquelle on envisage d’investir. L’utilisation des listes de recherche permet de ratisser plus large.

Par exemple, dans l’onglet « Stock Lists », nous pouvons obtenir une liste des actions souvent utilisées comme sources de revenus : les REITs (Real Estate Investment Trusts, immobilier côté), les MLPs (Master Limited Partnerships, société en commandite dans le domaine de l’énergie), et les fameuses BDCs (Business Development Companies, voir notamment cet article du blog sur les BDCs).

Dans l’onglet « Income Lists », on trouvera aussi des infos utiles sur les baby bonds, cousins proches des actions préférentielles, encore dénommés exchange-traded income securities qui ne sont pas autre choses que des obligations d’entreprise à faible valeur faciale.

Dans ce même onglet, si on se limite aux actions préférentielles en choisissant l’item « All Preferred Stocks », on apprend que l’univers qui nous préoccupe ici se compose de 770 actions préférentielles.

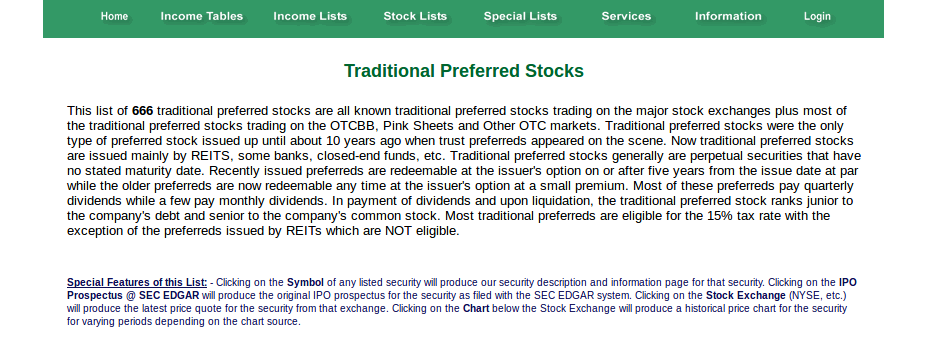

Toujours dans le même onglet, si on sélectionne l’item «Traditional Preferred Stocks », on exclut les actions préférentielles exotiques : notamment les «Trust Preferred Securities» (titres émis au travers un montage financier visant à assimiler fiscalement les actions préférentielles à de la dette) et les « convertibles » qui, comme leur nom l’indique, comportent une clause de conversion en actions ordinaires.

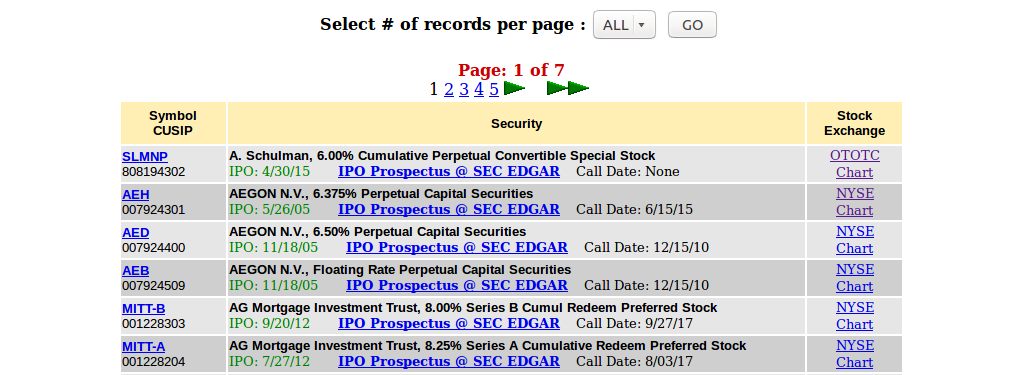

En excluant ces cas spéciaux, notre univers se réduit à 666 actions préférentielles traditionnelles :

En dessous de l’en-tête verbeuse de cette page, on découvre la liste de l’ensemble des actions préférentielles classées par ordre alphabétique :

Chaque ligne du tableau fournit une information rudimentaire sur chaque action préférentielle. Prenons l’exemple suivant tiré de la première page du tableau :

A partir de cet exemple, nous allons décoder ci-dessous les caractéristiques principales d’une action préférentielle, ainsi que le vocabulaire élémentaire à connaître sur le sujet.

Le ticker : « MITT-B »

Ici, nous faisons face à une première difficulté car il n’y a malheureusement pas d’uniformité sur les tickers des actions préférentielles. Chaque broker et chaque site internet y va de sa petite originalité. Ceci rend pénible la recherche d’information sur cette classe d’actifs.

QuantumOnline utilise le codage suivant, commun avec celui de Google Finance : TICKER_ACTION_ORDINAIRE-SERIE

La série est une lettre majuscule qui sert à distinguer les différentes actions préférentielles émises par la même compagnie. Dans l’exemple présent le ticker de l’action préférentielle est :

MITT-B

Ceci indique que l’action préférentielle est émise par AG Mortgage Investment Trust (ticker MITT). Et qu’il s’agit de la série B dans la famille émise par cette entreprise, qui en l’occurrence en compte une autre de série A. En général, la série est désignée par ordre alphabétique d’émission. us la lettre est élevée, plus l’IPO est récente.

Si on cherche le cours de cette action préférentielle sur Yahoo Finance, on devra utiliser le ticker suivant :

MITT-PB

Notez le P majuscule (pour Preferred) inséré entre le tiret et la série. Mon courtier Interactive Brokers utilise le ticker suivant, un codage commun avec la banque JPMorgan :

MITT PRB

Oui, le ticker comporte bien un espace. Bref, c’est l’anarchie complète. Pour compliquer encore les choses, certaines actions préférentielles n’ont pas de tiret inclus dans leur nom (par exemple AGNCN). Tout ceci n’est pas bien grave mais c’est agaçant. Ce petit obstacle peut rebuter certains investisseurs.

Vous trouverez sur le site QuantumOnline (ici) une liste des conventions utilisées par les brokers américains les plus connus. Cette liste étant loin d’être exhaustive, et pas forcément pertinente pour un investisseur en France, le plus simple est d’interroger son broker pour connaître le codage de ticker qu’il utilise pour les actions préférentielles.

Juste sous le ticker, on trouve le code CUSIP qui permet contrairement au ticker d’identifier l’action sans ambiguïté. Malheureusement le CUSIP est plus un outil de vérification qu’un outil de recherche de titre.

Le nom : « AG Mortgage Investment Trust , 8.00% Series B Cumul Redeem Preferred Stock »

Le nom de l’action préférentielle fournit une mine d’informations. Décomposons-le.

- Il commence généralement par le nom de la compagnie émettrice. Comme mentionné plus haut, il s’agit ici d’AG Mortgage Investment Trust (ticker MITT). C’est un MREIT (Mortgage Reit), une société qui dégage ses profits par effet de levier sur des prêts hypothécaires. C’est une industrie traditionnellement émettrice d’actions préférentielles.

- Puis nous avons le pourcentage 8.00%. Ceci indique une action préférentielle à rendement fixe annuel de 8 %.

Il existe 3 types d’actions préférentielles dites « traditionnelles » :

1. Celles à taux fixe.

Le dividende est calculé à un taux fixe stipulé à l’émission. C’est le cas de MITT-B.

2. Celles à taux variable.

Dans ce cas, le taux de rémunération est indexé sur un taux d’intérêt court, souvent le LIBOR 3 mois. Le taux de rémunération variable est l’addition de ce taux court variable et d’un spread fixe.

3. Celles à taux hybride (Fixed to Float).

Comme leur nom l’indique, cette catégorie d’action préférentielle délivre un dividende à taux fixe pendant une période donnée, souvent jusqu’à sa date de remboursement (Call Date, voir plus bas). Puis le taux devient variable.

Les actions préférentielles à taux hybride sont particulièrement intéressantes dans l’environnement de taux actuel. Leur taux fixe initial assure un revenu garanti pendant quelques années. Puis, le passage au taux variable les protège du risque de remontée des taux d’intérêts.

Dans l’environnement actuel, les taux désespérément bas ne peuvent que remonter. Oui, d’accord, c’est l’arlésienne depuis pas mal de temps. Mais c’est un fait que, statistiquement, ils ont une forte probabilité de remonter.

Une remontée brutale des taux d’intérêt décimerait la valeur de nombreux actifs à taux fixe. Les actions préférentielles à taux variable et celles à taux hybride couvrent ce risque en partie.

J’en ai personnellement quelques unes de cette catégorie sur mon compte Interactive Brokers. Par exemple j’ai 200 titres NLY-PF en position longue. Cette action préférentielle délivre un rendement annuel de 6,95 % jusqu’au 30/09/2022. Après cette date, la taux devient variable à LIBOR USD 3 mois + un spread fixe de 4,993 %.

Le LIBOR USD 3 mois navigue actuellement autour de +1,5 %. A partir d’octobre 2022, NLY-PF délivrera donc un rendement d’environ 6,5 % si le LIBOR 3 mois reste à ses niveaux actuels, et d’environ 6 % si d’aventure il retourne à ses plus bas historiques autour de +1 %.

Une action préférentielle à taux fixe, tout comme une obligation à taux fixe de maturité longue, serait fortement impactée si le scénario de remontée des taux devient réalité. Voir plus bas la discussion sur le caractère perpétuel des actions préférentielles.

A contrario NLY-PF serait protégée en partie en cas de remontée brutale des taux d’intérêts. Bien sûr, cette action préférentielle pourrait plonger pour d’autres raisons. Par exemple, si la compagnie mère (Annaly Capital Management, NLY) venait à traverser de graves difficultés.

- Ce qui nous amène au point suivant. Dans le nom de MITT-B nous trouvons ensuite le terme « Cumul ». Ce terme signifie que l’action préférentielle est cumulative.

C’est une sécurité si la compagnie émettrice éprouve des difficultés passagères qui la contraignent à suspendre le dividende de l’action préférentielle. Rappelons au passage que ceci ne peut se produire qu’après la suppression du dividende de l’action ordinaire, suppression souvent synonyme de graves problèmes pour la compagnie émettrice.

La suspension du dividende d’une action préférentielle n’entraîne pas la mise en défaut de l’émetteur. Elle interviendra donc avant la suspension du coupon des obligations, qui elle entraîne la mise en défaut.

Dans le cas d’une action préférentielle cumulative, tous les dividendes non payés s’accumulent et sont prioritaires sur le dividende des actions ordinaires, mais ne le sont pas sur les coupons des obligations. En clair, le dividende de l’action ordinaire ne peut être rétabli avant que les dividendes préférentiels accumulés et non payés ne soient réglés. De plus, en cas de remboursement d’une action préférentielle cumulative, les dividendes accumulés sont dus.

Toutes les actions préférentielles ne sont pas cumulatives. En général, celles issues par les entreprises les plus solides ne le sont pas car le marché considère que la suspension du dividende ordinaire est déjà peu probable. Et par conséquent celle des dividendes préférentiels encore moins probable.

C’est le cas par exemple des actions préférentielles émises dans le secteur des services aux collectivités, ou dans le secteur bancaire. Celles émises dans le secteur de l’immobilier sont en général cumulatives, tout comme celles émises par les Closed-End-Funds.

-

Enfin, le dernier mot-clé qui apparaît dans le nom est « Redeem ». C’est l’abréviation de « Redeemable », qui signifie littéralement « remboursable ».

Ce qualificatif est devenu inutile car quasiment toutes les actions préférentielles sont remboursables à une date spécifiée : la date de remboursement (Call Date) est alors fournie sous le nom de l’action.

Par conséquent, si une date de remboursement est spécifiée, l’action est remboursable même si son nom ne contient pas le qualificatif « Redeem ».

En général, la date de remboursement intervient 5 ans après la date d’émission du titre. Pour notre exemple MITT-B il s’agit du 27/09/2017, soit environ 5 ans après la date d’IPO le 20/09/2012.

Il faut bien comprendre ce que signifie la date de remboursement dont la terminologie est à mon sens trompeuse. A partir de la date de remboursement, la société émettrice peut rembourser l’action préférentielle à son prix d’émission, mais Il n’y a aucune obligation de remboursement.

C’est un point fondamental à intégrer : l’action préférentielle se distingue du titre de dette qui lui doit obligatoirement être remboursé à maturité. Bien entendu, rien n’empêche de se débarrasser d’une action préférentielle après sa date de remboursement en la vendant sur le marché. Mais dans ce cas, ce sera au prix du marché, qui peut parfaitement être inférieur au prix de remboursement..

Dans la majorité des cas, la valeur de remboursement est égale à celle d’émission, soit 25 USD majorés des éventuels intérêts courus si l’action préférentielle est cumulative. Dans certains cas assez rares, la valeur nominale de remboursement peut excéder la valeur d’émission.

Autre point important : la plupart des actions préférentielles sont désormais perpétuelles, c’est-à-dire qu’elles n’ont pas de date de maturité. Ou alors, leur date de maturité est tellement lointaine qu’elle a peu de portée pratique pour l’investisseur individuel qui a une espérance de vie finie. C’est notamment le cas de la plupart des actions préférentielles émises par les Utilities qui ont souvent des dates de maturité après 2040.

Comme pour les titres de dette, la société émettrice est obligée de rembourser une action préférentielle à sa date de maturité si elle existe. Et si elle existe, cette date de maturité est bien sûr postérieure à la date de remboursement.

Certaines actions préférentielles incluent dans leur nom le qualificatif « Perpetual » (ou en abrégé « Perp ») pour insister sur le fait qu’elles n’ont pas de date de maturité. Cependant donc, la plupart des actions préférentielles sont désormais dépourvues de date de maturité, et ce qualificatif est souvent omis.

La perpétuité d’une action préférentielle combinée avec son caractère remboursable à la carte par l’émetteur après sa date de remboursement a une implication très importante qu’il faut bien avoir à l’esprit : lorsqu’on investit sur une action préférentielle à taux fixe, on prend un risque de taux avec une duration théoriquement infinie.

Par contre, l’émetteur de l’action préférentielle prend un risque de taux uniquement jusqu’à la date de remboursement. Après cette date, l’émetteur pourra adapter sa stratégie selon la trajectoire des taux. C’est un avantage certain de l’émetteur sur le détenteur d’une action préférentielle.

En résumé pour faire simple, on peut donc assimiler une action préférentielle perpétuelle à une obligation remboursable (callable bond) de duration infinie.Si vous refusez cette asymétrie dans la prise de risque, il ne faut pas investir en actions préférentielles. Le pire est d’acquérir des actions préférentielles à taux fixe sans être conscient du risque. Comme mentionné plus haut, les actions préférentielles hybrides couvrent en partie ce risque de taux, d’où la popularité de ce type d’émission actuellement.

Le lieu de cotation : « NYSE Chart »

Terminons l’article sur le dernier élément fourni tout à droite de la liste de QuamtumOnline. Il s’agit d’un hyperlien qui renvoie vers le lieu de cotation de l’action en question.

Cette information apparemment anodine nous donne une indication précieuse. Et c’est à mon avis le premier élément à relever avant de faire plus de recherches sur une action préférentielle.

Toutes les actions préférentielles qui s’échangent de façon centralisée et régulée sont cotées sur le NYSE (c’est le cas de notre exemple MITT-B, l’hyperlien s’intitule «NYSE Chart») ou sur le Nasdaq (l’hyperlien s’intitule alors «NGM Chart»)..

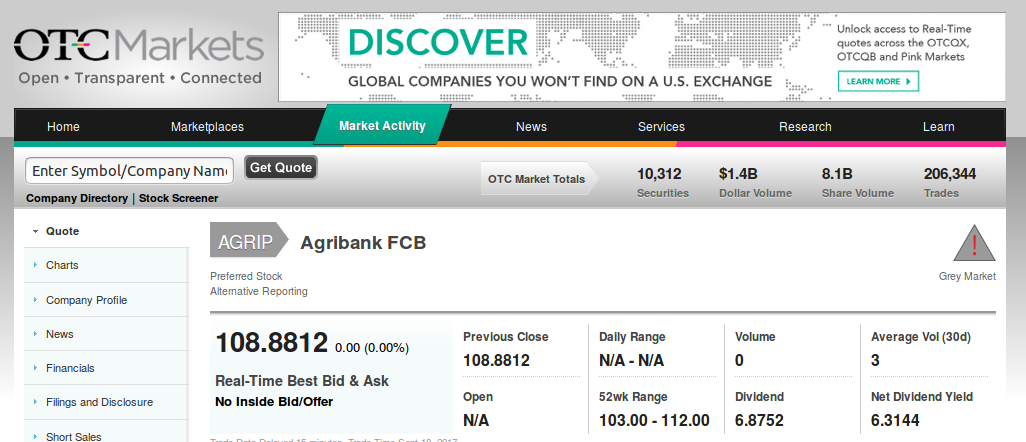

Dès que l’on voit un hyperlien «OTOTC Chart», méfiance. Ceci veut dire que l’action cote sur un marché OTC (Other-The-Counter). Il peut s’agir du Grey market ou du Pink Sheets, ou de tout autre marché décentralisé.

C’est généralement synonyme d’une liquidité faible, voire très faible. Par exemple, voici ce que donne le clic sur le lien «OTOTC Chart» de l’action préférentielle AGRIP qui apparaît sur la première page de la liste retournée par QuantumOnline :

Celle action préférentielle cote sur le Grey Market (notez le panneau danger juste au-dessus de la mention). On ne peut pas dire que vous n’aurez pas été prévenu.

De toute manière, est-ce que vous avez envie d’investir sur un titre (action préférentielle ou pas) qui présente un volume d’échange moyen de 3 unités par jour ? Et un volume nul le jour où j’ai effectué la capture, qui était un jour de cotation !? Personnellement, moi non. Maintenant, si vous voulez tenter le diable, personne ne vous en empêche…

En ce qui me concerne, je n’investis que sur les actions préférentielles qui cotent sur le NYSE ou le NASDAQ, et qui présentent un volume d’échange journalier suffisant. Certaines actions préférentielles qui cotent sur le NYSE ou le NASDAQ sont en effet également peu liquides.

En général, j’évite les actions dont la liquidité est inférieure à quelques milliers de titres échangés chaque jour. Un des critères d’entrée d’une action préférentielle US dans l’ETF spécifique le plus liquide (S&P US Preferred Stock Index, ticker PFF) est un volume mensuel moyen de 250 000 échanges. Ceci correspond à un volume quotidien d’environ 10 000 échanges par jour de bourse.

L’ordre de grandeur de quelques milliers par jour que je m’impose me semble un bon compromis : il n’écarte pas trop de titres tout en évitant les problèmes de liquidité les plus criants.

Dernière précision enfin : Il ne faut JAMAIS placer un ordre au marché sur une action préférentielle. Les spreads constatés sur ces titres peuvent être très grands, même pour les actions les plus liquides. L’utilisation d’ordre à seuil de déclenchement est également à proscrire. Il faut utiliser des ordres limités, sinon gare aux mauvaises surprises…

Conclusion

Nous avons fait le tour de l’essentiel à connaître sur les actions préférentielles. Ce sont les bases, mais c’est bien entendu insuffisant pour commencer à investir.

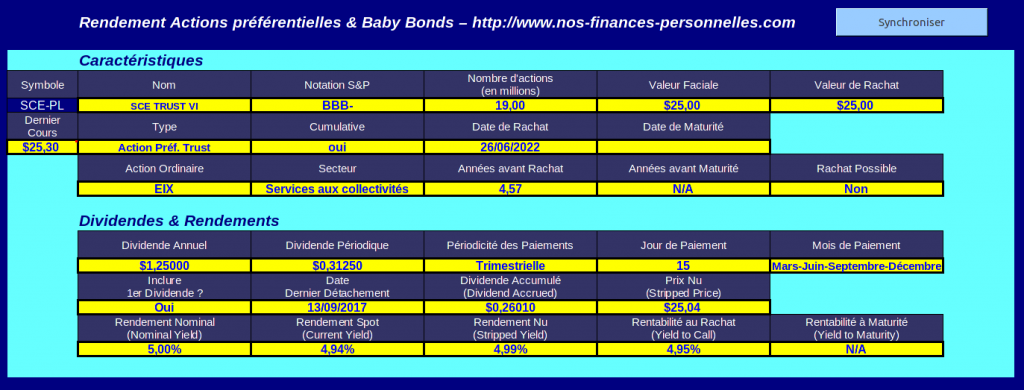

Dans un prochain article nous aborderons des notions plus pointues : Qu’est-ce-que le yield-to-call ? et le yield-to-worst ? Vous avez un aperçu du petit calculateur de rendement que j’ai mis au point en tête de gondole de cet article. La suite au prochain épisode…

Latnou

Que de chemin parcouru… De passer des actions très père de famille (qui me faisait sourire par au NYSE Chart en passant par les titres spéciaux US, est une sacrée métamorphose pour le plus grand plaisir de faire découvrir de nouveaux investissements. Le niveau du débat ne me permet pas d’apporter un commentaire sur le sujet.

Merci pour ce travail de défricheur que peu savent faire d’une part et de façon aussi travailler. Comme dirait mon fils: « respect »

David HILPIPRE

J’ai lu votre (très bon) article avec beaucoup d’intérêt. Il dégrossit vraiment bien le sujet pour un néophyte (que je suis, je m’empresse de le dire). N’étant pas un grand spécialiste de la chose, j’ai voulu creuser un peu plus le sujet… et je me permets de vous renvoyer au message #83 de ce fil de discussion : https://www.devenir-rentier.fr/t10302-4 qui explique succinctement (bien mieux que je ne pourrais le faire) le risque de ces instruments vis à vis de l’administration fiscale.

Pour faire simple et en résumé : n’attendez pas le « Call Date », vendez juste avant. J’ignore si la mésaventure (qui est arrivée à plusieurs personnes rien que dans le fil de discussion que j’ai mentionné) est fréquente mais je me suis dis qu’il valait mieux être averti.

Laurent

Bonjour,

Bonne remarque. L’IRS peut effectivement dans certains cas considérer un Call comme un dividende taxé à la source à 15% pour un contribuable étranger. Notez cependant que le montant prélevé peut être récupéré sous forme de crédit d’impôt en année N+1 par un contribuable imposé en France.

Tout Call d’action préférentielle ou baby bond doit être légalement notifié au minimum 30 jours à l’avance. Un bon courtier doit vous faire parvenir cette information. Sinon on peut aussi surveiller soi-même sur quantumonline. Comme vous l’indiquez, la parade est simple, il suffit de vendre l’action avant la date fatidique. Le délai de 30 jours est confortable.

En pratique, seules les actions qui cotent après leur call date ET au-dessus du PAR ($25 en général) doivent être surveillées. Celles qui cotent nettement sous le PAR ont une probabilité de Call quasi nulle. Un autre indice évident de Call est un saut de cotation brutal vers le PAR. Le cours s’ajuste immédiatement dans ce cas de figure.

Bien sincèrement,

L.