Pendant les fêtes de Pâques qui viennent de passer, je me suis soudain rappelé qu’une idée d’investissement traînait depuis quelques semaines dans ma WatchList : CAL-Maine Foods.

CAL-Maine Foods (NASDAQ:CALM) est le leader américain de la production d’oeufs frais.

L’entreprise intègre toute la chaîne de l’œuf, de la production à la distribution, en passant par le conditionnement, l’emballage, et même la production de la nourriture pour ses élevages.

C’est une sorte de « pétrolière intégrée » mais dans le business de l’oeuf si j’ose dire.

CAL-Maine est propriétaire de 94 % de son moyen de production, elle ne sous-traite donc qu’une part marginale de ses opérations. Elle contrôle son business de A à Z.

C’est le type de business qu’adore le gourou Peter Lynch : un métier simple, pas très sexy, avec des marges nettes moyennes élevées, largement à 2 chiffres dans les périodes favorables comme en ce moment.

L’entreprise possède également une caractéristique chère à l’autre gourou Warren Buffett : elle a un avantage concurrentiel sur son marché, un « moat » important comme l’a défini le sage d’Omaha.

Le business des oeufs aux Etats-Unis

CAL-Maine possède en effet plus de 36 millions de poules pondeuses. Elle a vendu plus d’un milliard de douzaines d’oeufs en 2015, ce qui représente un peu moins d’un quart de la consommation domestique aux USA.

Ses 2 premiers concurrents sont loin derrière : Rose Acre Farms avec 25 millions de poules et Michael Foods avec 13 millions pèsent à eux deux à peine plus que l’équivalent de Cal-Maine.

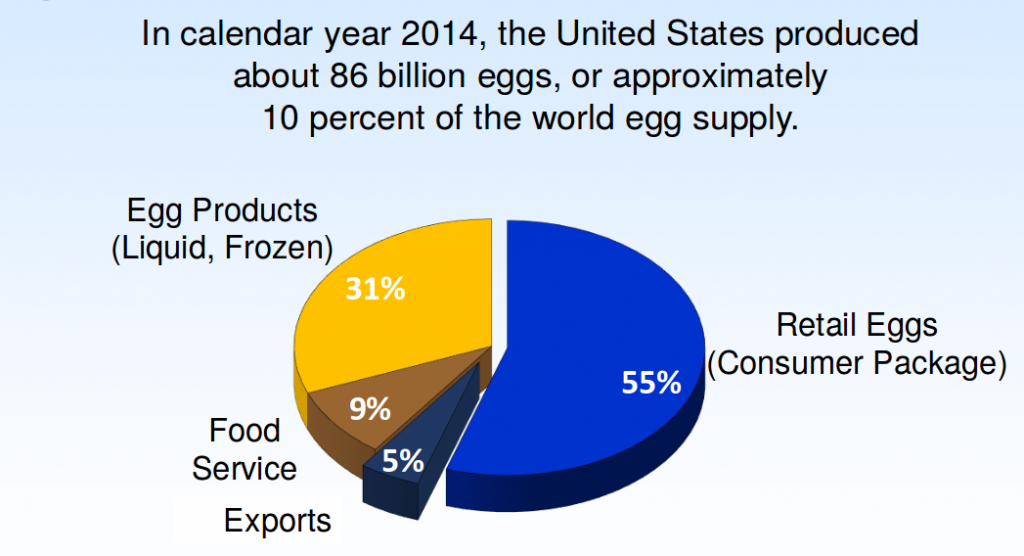

Un autre point important à noter par les temps qui courent : Cal-Maine est peu exposée au dollar fort. Seulement 5 % de la production US d’oeufs est exportée :

…et Cal-Maine à l’image du marché réalise la majorité de ses ventes sur le territoire US.

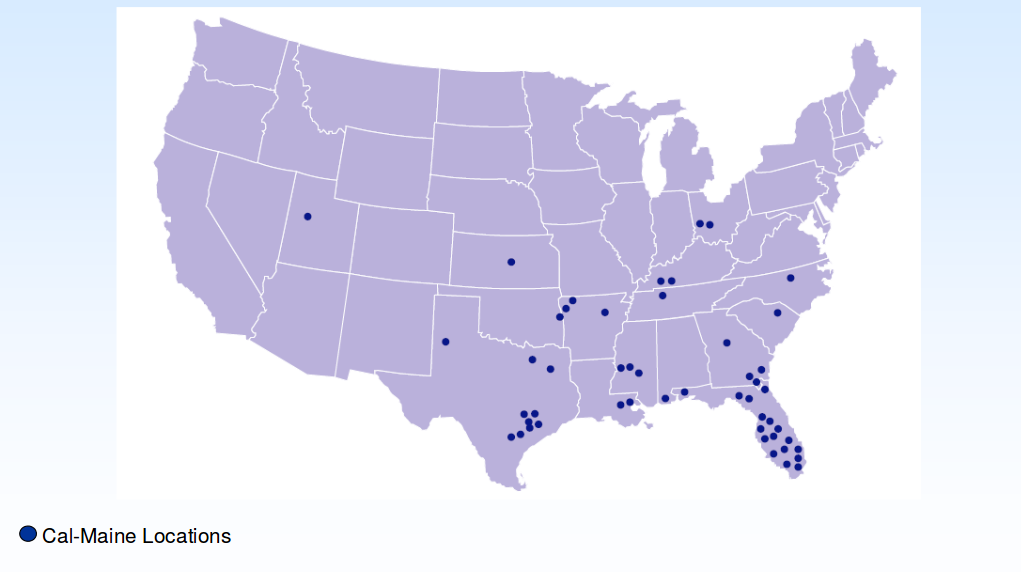

Cal-Maine Foods est basée à Jackson (Mississipi). Ses lieux de production sont implantés essentiellement dans le Sud et le Sud-Est des Etats-Unis :

Les moyens de production sont situés proches des lieux de consommation. Un autre bon point puisqu’il s’agit là des régions les plus dynamiques sur le plan démographique.

Dans ce contexte, le business de Cal-Main Foods se porte plutôt bien. Il se trouve que la consommation d’oeufs aux US suit grosso modo la croissance de la population. Les dernières statistiques montrent même une légère augmentation du nombre d’oeufs consommés par habitant.

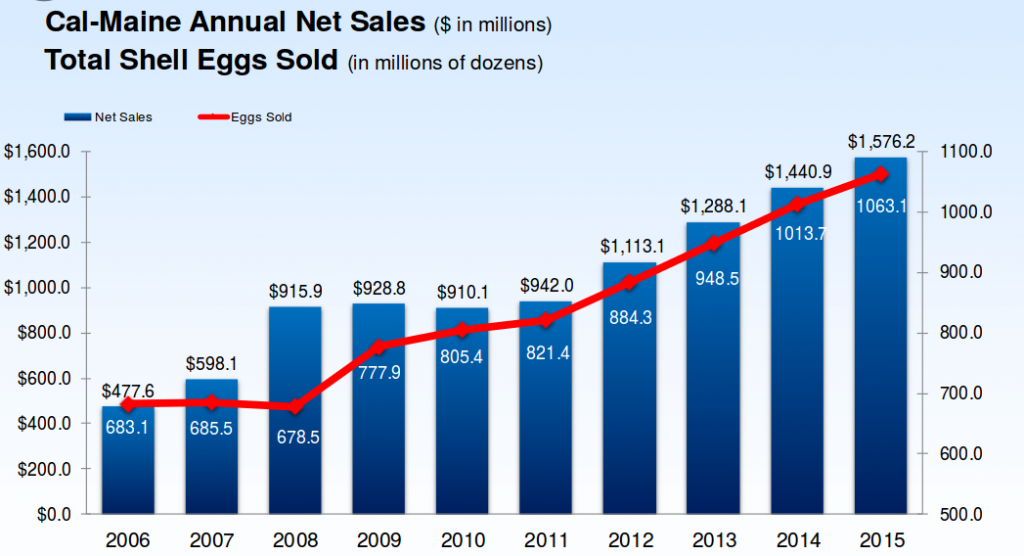

Voici l’historique du chiffre d’affaires et des volumes de ventes de Cal-Maine Foods depuis 2006 :

Si le chiffre d’affaires a stagné pendant la récession de 2008-2009, les volumes vendus ont continué à croître régulièrement. Pas vraiment étonnant, l’industrie de l’oeuf n’avait aucune raison de trébucher à cause de la crise des subprimes. et il serait étonnant qu’elle trébuche à la prochaine récession.

C’est justement le caractère défensif de cette action qui m’a incité à m’y intéresser : un business simple dans la consommation de base, voué à une croissance quasi certaine. Pourquoi les américains arrêteraient-ils subitement de manger des œufs ?

Il faut dire que l’oeuf est un des aliments de base du petit déjeuner outre-Atlantique, et que le marché est également porté par une course vers la qualité.

Ainsi, la part d’oeufs bio vendue par Cal-Main, qui offre des marges plus élevées que les œufs de batterie standard, est en forte croissance. Si elle ne représentait que 20 % du marché en 2015, elle a presque doublé depuis 2008. Le chiffre approche même les 30 % sur les 9 premiers mois de l’exercice fiscal 2016.

Ceci résulte sans doute du climat de rejet croissant de la « mal-bouffe » aux USA, les œufs de bonne qualité étant considérés comme une source saine de protéines.

Les risques du métier

Les risques liés à Cal-Maine sont d’abord liés à la concentration de son activité. L’entreprise est dépendante du cours d’un seul produit : l’oeuf frais et ses dérivés. L’analogie avec le secteur pétrolier est là encore évidente, l’oeuf est de fait une matière première.

De plus, Cal-Maine est exposée à la concentration de ses clients. Ainsi 25 % des ventes en 2015 ont été conclues avec Walmart et Sam’s Club. Et les 10 premiers clients représentaient près de 70 % des ventes.

Le troisième risque, et ce n’est pas le moindre, est sanitaire. La grippe aviaire a littéralement décimé les élevages du Mid-West aux Etats-Unis au printemps de l’an dernier, affectant plus de 40 millions de poules pondeuses, mais épargnant par miracle la production de Cal-Maine Foods implantée au sud du territoire.

Du fait de la réduction de 13 % de la population de poules pondeuses aux U.S. l’an dernier, l’offre n’a pas pu suivre la demande.

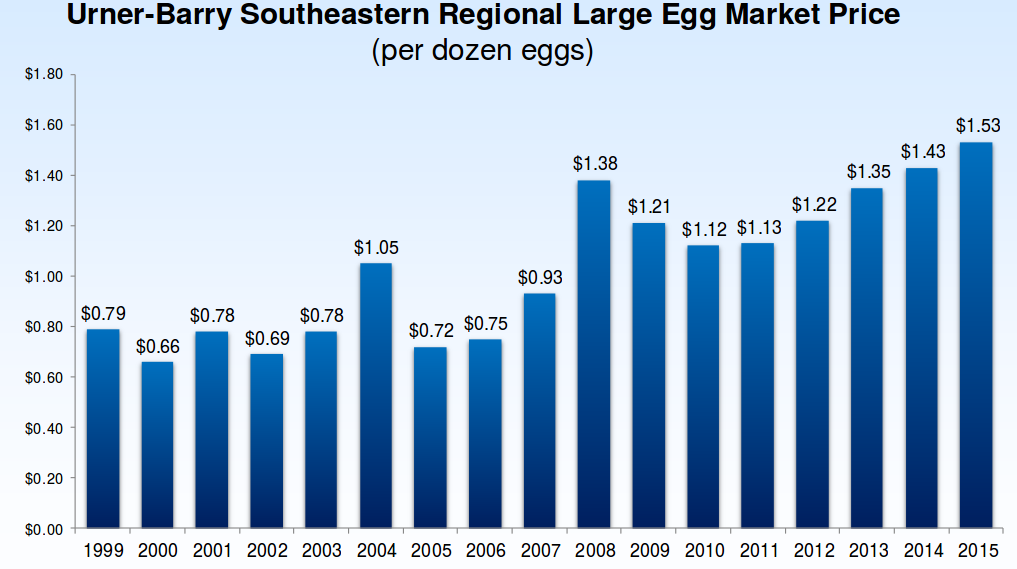

En dépit d’un bond sans précédent des importations, le déséquilibre du marché a entretenu la hausse du prix à la vente de la douzaine d’oeufs initiée en 2011 :

Avec un grain plus fin, nous pouvons plus précisément remarquer que le cours de la douzaine d’oeufs a littéralement décollé en mai 2015 suite aux premiers cas détectés de grippe aviaire :

Notez la coïncidence remarquable entre le début de l’épidémie de grippe aviaire, la chute de l’offre et l’envolée des prix.

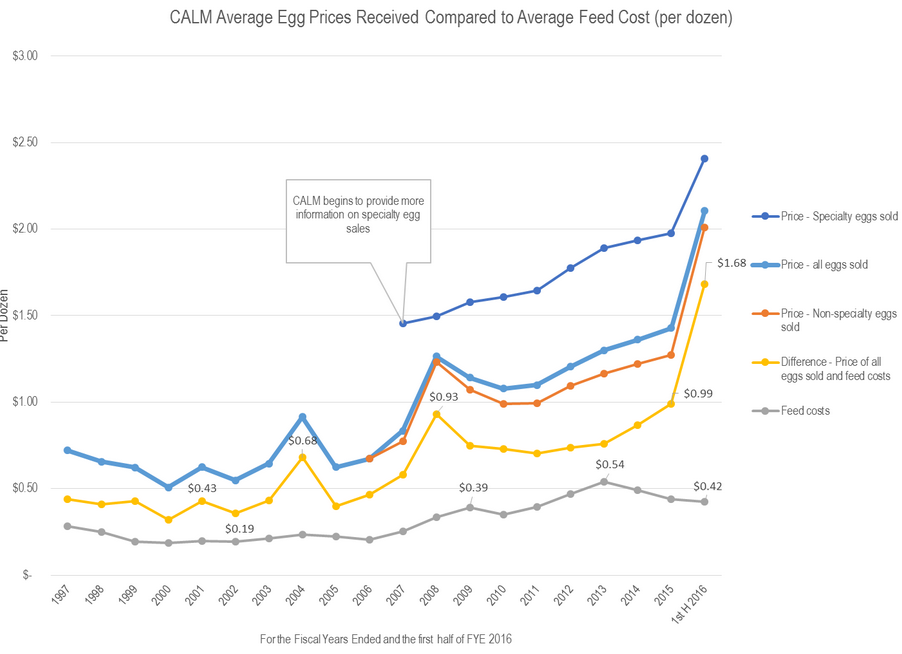

En même temps que les prix de vente étaient en forte hausse, les coûts de production étaient stables voire en légère baisse, en raison de la stabilité du prix du soja et du maïs à la base de l’alimentation des poules en batterie :

La courbe jaune qui représente la différence entre le prix de vente et le coût de production (courbe grise) d’une douzaine d’oeufs a littéralement été satellisée cette année. La marge brute a ainsi atteint un record de $1,68 par douzaine d’oeufs au premier semestre 2016.

Des résultats 2016 exceptionnels

A la vue de ce dernier graphique, on peut facilement deviner que les résultats de l’exercice fiscal 2016 vont battre des records.

Et effectivement, Cal-Main Foods vient de publier le lundi 28/03 ses résultats du 3ème trimestre fiscal 2016 (qui se terminait fin février).

Et effectivement, Cal-Main Foods vient de publier le lundi 28/03 ses résultats du 3ème trimestre fiscal 2016 (qui se terminait fin février).

Publier ses résultats le lundi de Pâques pour une entreprise qui produit des œufs, c’est assez cocasse.

Plaisanterie mise à part, les résultats du Q3 2016 étaient en effet robustes.

Les ventes ont atteint $450 millions, en progression de 2,8 % sur le Q3 de 2015 qui était déjà un excellent cru.

Le bénéfice par action diluée est ressorti à $1,33, contre $1,06 un an plus tôt.

Au total sur les 9 premiers mois de l’année fiscale 2016, les ventes ont atteint un record de $1,6 milliard (contre $1,17 milliard l’an dernier), et le bénéfice est de $6,54 par action ($2,38 l’an dernier).

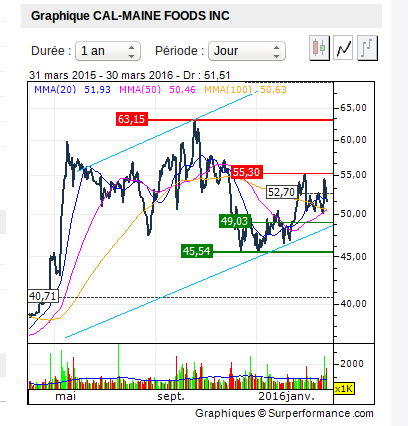

A la publication de ces résultats du Q3, l’action CALM a bondi de +8,46 % le jour même (le lundi de Pâques n’est pas férié aux US) au delà de $54,5, voir graphique ci-contre.

En un an, le cours a donc progressé de $38 à $54, en passant par un maximum historique supérieur à $63 en fin d’été dernier.

Notez le décollage du cours synchronisé avec le début de l’épidémie de grippe aviaire en mai 2015.

Just too good to be true

Devant une telle hausse, on peut légitimement se demander si la société ne se paye pas désormais trop chère. Est-ce que nous n’arrivons pas à la fin du film dans cette histoire ?

Evidemment, si on se base sur les résultats de 2016, ou plutôt ceux sur les 4 trimestres écoulés puisqu’il nous manque le Q4 2016, la réponse est non. Au dernier cours de clôture connu au moment où j’écris ces lignes, soit $51,51, la société se paye 7,4 fois les bénéfices sur un an glissant.

C’est très faible en comparaison du P/E moyen de 14,4 sur les 6 dernières années. Mais c’est faible parce que les bénéfices 2016 seront très élevés.

Toute la question est donc de savoir si ces bénéfices exceptionnels seront reproductibles dans le futur, et donc s’il est opportun de rentrer sur le titre en ce moment. Et là, rien n’est moins sûr. Si le marché valorise l’action à 7 fois les profits, c’est qu’il anticipe un retour à la normale assez rapide.

En effet, le prix de vente de la douzaine d’oeufs s’est littéralement effondré au cours de ce dernier trimestre à $1,57. Il était légèrement supérieur à $2 au premier semestre fiscal 2016, après avoir atteint un pic supérieur à $2,7 l’été 2015 (voir graphiques en supra).

Ceci s’explique par la reconstitution progressive de la population de poules pondeuses suite à l’épidémie de grippe aviaire. Cal-Maine a indiqué qu’à fin février le nombre total de poules pondeuses aux USA n’est plus en repli que de 3 % par rapport à avril 2015. Le rééquilibrage entre l’offre et la demande est en cours.

Cal-Main Foods est sans nul doute une valeur de qualité. La structure financière est d’une solidité à toute épreuve : les dettes sont quasi nulles et il y a une réserve de trésorerie appréciable. Par ailleurs le management jouit d’une très bonne réputation.

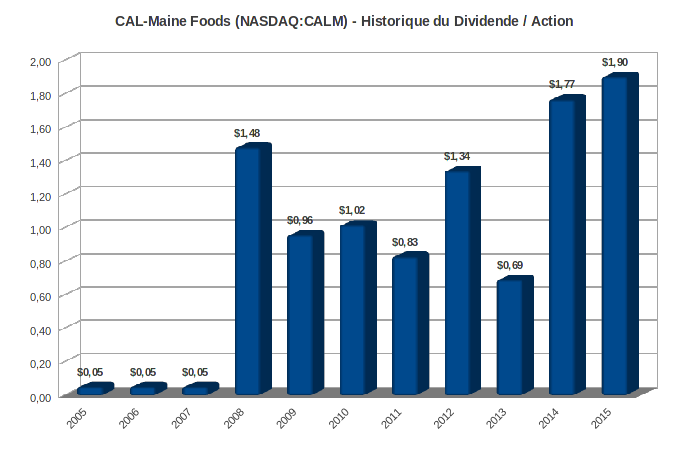

Sur le plan du dividende, la politique est d’une clarté limpide : Cal-Main distribue aux actionnaires 1/3 des profits chaque trimestre.

Si c’est clair, ceci induit une grande volatilité dans les revenus, laquelle est même apparente si on trace l’historique du dividende total annuel :

Le moins qu’on puisse dire est que ce n’est pas un « serial dividend grower ».

Le rendement moyen « normal » de l’action est de l’ordre de 2 %, un peu faible à mon goût. Avec l’année exceptionnelle en cours, il va grimper autour de 5 % ($2,17 par action diluée ont déjà été distribués sur les 3 derniers trimestres).

Tous risques bien pesés (grippe aviaire + faible potentiel de hausse), j’ai finalement décidé de passer mon chemin.

Tout le monde connaît l’adage populaire : « Ne pas mettre tous ses œufs dans le même panier ». Pour le coup, je n’ai mis aucun oeuf dans mon panier le week-end dernier, je me suis contenté d’en déguster quelques uns, mais en chocolat.

Investir, c’est aussi parfois prendre la décision de s’abstenir en présence d’un risque jugé trop élevé.

Liz

J’ai vu dans ton article que le rendement d’un investissement dans la production d’œufs est de 2 %. En quelle période est-il intéressant pour un investisseur qui veut diversifier son patrimoine de s’y lancer ? Merci pour tes éclaircissements. 😉