Pour faire suite à la première partie de mon article sur la fiscalité des rachats sur assurance vie qui s’intéressait à l’impôt sur le revenu, voici la seconde partie qui est consacrée aux prélèvements sociaux.

Pour faire suite à la première partie de mon article sur la fiscalité des rachats sur assurance vie qui s’intéressait à l’impôt sur le revenu, voici la seconde partie qui est consacrée aux prélèvements sociaux.

Nombre d’épargnants sont surpris de voir amputer une partie de leur épargne lors d’un rachat sur une assurance vie. Et bien souvent, ce sont les prélèvements sociaux qui contribuent le plus à l’amputation.

Nous avons revu dans la première partie que les produits de rachats sur une assurance vie de plus de 8 ans sont, au choix du souscripteur, soit taxés forfaitairement à un taux libératoire de 7,5 %, soit intégrés aux revenus pour être imposés au barème progressif.

Contrairement à l’impôt qui frappe les produits au-delà d’un abattement passé 8 ans, les prélèvements sociaux sont appliqués aux produits de l’assurance vie dès le premier euro, et ce quelle que soit l’antériorité du contrat.

Mais la taxation au premier euro n’est pas la seule différence. Si l’impôt n’est prélevé que lors d’un rachat (partiel ou total), les prélèvements sociaux sont désormais prélevés au fil de l’eau sur les supports à capital garanti des contrats multi-supports (les fonds euros).

La taxation « au fil de l’eau » au moment de l’inscription en compte des intérêts des fonds euros sur les contrats multi-supports a en effet été instaurée au 1er juillet 2011 afin de l’aligner sur celle des contrats mono-support en euros.

Par contre, les plus-values réalisées sur les supports à capital non garanti (les « unités de compte ») continuent à être taxés aux prélèvements sociaux uniquement lors d’un rachat.

Nous avons également vu dans la première partie de l’article que le mode de calcul des produits d’un rachat partiel sur une assurance vie multi-supports peut conduire à régler un impôt sur une moins-value.

La taxation différenciée aux prélèvements sociaux selon la date d’inscription en compte des intérêts, et selon la nature du support, induit des effets de bord tout aussi surprenants sur les contrats multi-supports.

En effet, la note peut s’avérer particulièrement salée pour les contrats multi-supports relativement anciens ayant accumulé sur un fonds euros un montant important d’intérêts non soumis au précompte de prélèvements sociaux (ceux perçus avant le 1er juillet 2011).

A contrario, si les prélèvements sociaux précomptés sur les fonds euros excèdent ceux dus lors d’un retrait partiel, le trop perçu peut, sous certaines conditions, être remboursé par l’administration fiscale. Ce cas favorable au souscripteur ne pourra malheureusement se produire que sur des contrats multi-supports globalement en perte, ou partiellement en perte sur les supports en unités de compte.

Jusqu’ici, si vous avez l’impression de lire le début du « procès » de Kafka, c’est normal. Essayons quand même d’y voir un peu plus clair…

Cadre général des prélèvements sociaux sur l’assurance vie – Exceptions

Les règles de calcul des prélèvements sociaux mentionnés dans cet article concernent la sortie en capital (et non en rente) sur les contrats d’assurance vie, bons ou contrats de capitalisation de droit commun.

Nous ne traitons pas dans cette série d’articles le cas de la sortie en rente qui obéit à une fiscalité spécifique aux arrérages de la rente, et non aux produits du contrat.

Entrent notamment dans ce champ du crédit-rentier les PEP Assurance (Plans d’Epargne Populaires) et les contrats de groupe tels que les PERP, contrats Madelin ou Madelin Agricole, dont les prestations sont liées à une épargne retraite.

Les contrats d’épargne handicap obéissent également à des règles spécifiques (article 199 septies du CGI). Ils ouvrent droit à un crédit d’impôt et sont exonérés de prélèvements sociaux lors de l‘inscription en compte des intérêts, mais pas en cas de rachat.

Pour les contrats d’assurance vie de droit commun, un seul cas d’exemption du paiement des prélèvements sociaux existe. Il s’agit d’un rachat partiel ou total résultant de la situation d’invalidité du souscripteur, ou de son conjoint. L’invalidité doit correspondre à un classement dans la 2ème ou 3ème catégorie au sens de l’article L. 341-4 du code de la sécurité sociale.

Le rachat doit avoir lieu avant la fin de l’année qui suit celle de l’événement générateur de l’invalidité, et ne vaut que pour les produits perçus jusqu’à cette même date.

Notons que les situations d’exemption à l’impôt sur le revenu sont plus nombreuses que l’unique situation d’invalidité reconnue pour l’exemption aux prélèvements sociaux : perte d’emploi, etc. (voir partie 1 de l’article). Hormis ce cas particulier d’invalidité, pas moyen d’échapper aux prélèvements sociaux.

Historique des prélèvements sociaux

L’expression « prélèvements sociaux » désigne ici plus exactement les « prélèvements sociaux dus aux titres des produits de placements ». Ils recouvrent un ensemble de taxes inscrites au CGI et au code de le sécurité sociale.

Voici l’ensemble de ces taxes à l’heure actuelle :

-

La Contribution Sociale Généralisée (CSG de 8,2 %)

-

La Contribution pour le Remboursement de la Dette Sociale (CRDS de 0,5 %)

-

Le Prélèvement Social (PS de 4,5 %) et sa Contribution additionnelle de solidarité autonomie (0,3 %)

-

La Contribution au financement du RSA (2 %)

Le montant total des prélèvements sociaux, en vigueur depuis le 1er juillet 2012, est donc de 15,5 %.

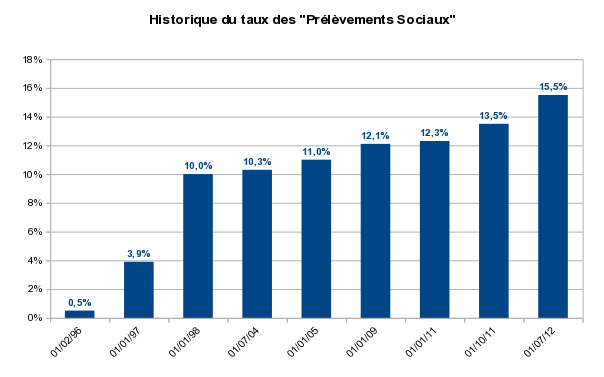

Il est instructif de revenir sur l’historique de ces prélèvements qui ont été instaurés le 1er février 1992, au taux à l’époque de 0,5 % :

Le taux des prélèvements sociaux sur l’assurance vie en euros

Les prélèvements sociaux sur les contrats mono-support à capital garanti ont depuis l’origine toujours été prélevés au taux historique en vigueur au moment de l’inscription en compte des intérêts (au moins une fois l’an).

Cette taxation dite « au fil de l’eau » a le mérite d’être simple et claire : la valeur liquidative brute du contrat (celle souvent mentionnée comme « indicative » sur les relevés) est généralement assez proche de sa valeur liquidative nette de prélèvements sociaux.

En cas de rachat total du contrat, il suffira de retrancher la contribution sur les intérêts de l’année en cours n’ayant pas encore été inscrits en compte.

A ce propos, il est toujours préférable d’effectuer un rachat total sur une assurance vie en euros en début d’année. On minimisera ainsi le montant des prélèvements sociaux non encore prélevés. Et on évitera par la même occasion le piège du taux minimal garanti de l’année en cours qui sera appliqué prorata temporis au montant du rachat.

Le taux des prélèvements sociaux sur l’assurance vie multi-supports

Si la taxation aux prélèvements sociaux des contrats en euros est simple et claire, celle des contrats multi-supports ressemble à un cauchemar.

Comme souvent, la complexité est l’héritage de modifications successives de la loi et de la doctrine fiscale.

En l’occurrence, les modifications ont ici eu lieu en 3 temps :

- 1er temps : à partir du 1er janvier 2010, les contrats d’assurance-vie multi-supports ont été privés de l’exonération de prélèvements sociaux suite au décès de l’assuré ;

- 2ème temps : à partir du 1er juillet 2011, les intérêts des fonds euros des contrats multi-supports sont soumis aux prélèvements sociaux à leur inscription en compte ;

- 3ème temps : à partir du 26 septembre 2013, le taux de prélèvements sociaux applicable est celui en vigueur au moment du fait générateur de la taxation (rachat ou dénouement par décès), et non plus le taux historique au moment où les produits et gains ont été inscrits en compte.

Le 3ème point est particulièrement pénalisant pour les vieux contrats car le taux actuel de 15,5 % est nettement supérieur aux taux historiquement appliqués (voir graphique en supra).

Son caractère rétroactif a été atténué par le Conseil Constitutionnel qui a décidé de préserver l’application du taux historique pour les produits constatés les 8 premières années sur les contrats ouverts entre le 1er janvier 1990 et le 25 septembre 1997. Je vous fais grâce de la motivation de cette décision, je ne suis pas énarque.

Remarquons au passage que d’autres supports d’épargne défiscalisés tels que le PEA ou le PEL ont conservé (jusqu’à quand ?) le privilège de la taxation au taux historique des prélèvements sociaux.

Déductibilité de la CSG

A l’occasion d’un rachat, certains épargnants sont surpris de constater qu’une partie seulement de la CSG prélevée sur leur contrat est déductible de leurs revenus.

C’est une conséquence de l’instruction du Bofip suivante qui réglemente la déductibilité de la CSG prélevée sur les revenus du patrimoine. Les alinéas 200 et 210 sont ceux concernant les produits de placement.

La CSG payée au fil de l’eau sur les intérêts des fonds euros n’est pas déductible des revenus. Par contre, celle payée lors d’un rachat l’est partiellement au taux de 5,1 %, mais uniquement lorsqu’elle est appliquée sur des produits soumis au barème progressif de l’impôt. Elle n’est pas déductible lorsqu’elle est appliquée sur des revenus soit exonérés d’impôt, soit soumis au prélèvement forfaitaire libératoire au taux de 7,5 %, 15 % ou 35 % selon l’antériorité du contrat.

La fraction déductible de CSG s’impute sur le revenu imposable perçu l’année de son paiement.

Nous observons ici une nouvelle interaction entre les prélèvements sociaux et l’impôt sur le revenu traité en partie 1. Pourquoi faire simple quand on peut faire compliqué ?

Le casse-tête du calcul des prélèvements sociaux sur l’assurance vie multi-supports

Les 2 premiers points mentionnés ci-dessus avaient pour objectif évident d’aligner les prélèvements sociaux des contrats multi-supports sur ceux appliqués depuis l’origine aux contrats mono-support en euros à capital garanti.

La taxation au fil de l’eau sur les contrats en euros ne pose aucun problème puisque leur valeur liquidative ne peut que progresser. Le hic est que celle d’un contrat multi-supports peut baisser en cas d’investissement sur des supports volatils en perte.

Dans certaines situations, les prélèvements sociaux précomptés depuis juillet 2011 sur le fonds euros d’un contrat multi-supports peuvent alors excéder le montant effectivement dû lors d’un rachat.

Le législateur a donc prévu un mécanisme de restitution de l’éventuel trop perçu des prélèvements sociaux.

La doctrine fiscale en vigueur pour le calcul des prélèvements sociaux sur les contrats multi-supports, et sur leur modalité de restitution s’il y a lieu, est celle de l’instruction du BOI N°66 du 5 août 2011, consultable ici.

Franchement, je ne vous conseille pas cette lecture qui nécessite un certain degré de masochisme. Je vous en propose ci-dessous un résumé illustré d’exemples simples qui, je l’espère, sera plus digeste à la lecture. Mais, je ne garantis rien…

L’assiette des prélèvements sociaux sur un contrat multi-supports va varier selon qu’il s’agit d’un rachat total ou d’un rachat partiel.

Rachat total sur un contrat multi-supports (ou dénouement par décès du souscripteur)

Dans le cas d’un rachat total, l’assiette des prélèvements sociaux A est la valeur liquidative du contrat VL, diminuée de l’ensemble des versements VE et des produits du fonds euros Pe ayant déjà été imposés nets du précompte de prélèvements sociaux prélevés après le 1er juillet 2011 :

A = VL – VE – Pe (1)

3 situations peuvent alors se produire :

- Si l’assiette A est positive, (VL–VE > Pe) des prélèvements sociaux supplémentaires sont dus. Ils sont calculés en multipliant A par le taux en vigueur au moment du rachat, soit 15,5 % actuellement (sauf cas spécial des vieux contrats mentionné plus haut, auquel cas il conviendra d’appliquer le taux historique).

Exemple 1 :– M. et Mme X rachètent un contrat multi-supports d’une valeur liquidative de 123 000 €

– Le montant des versements sur le contrat est de 100 000 €

– Ils ont déjà réglé un total de 1 600 € de prélèvements sociaux sur les 13 500 € d’intérêts perçus après le 1er juillet 2011 nets de ces prélèvements (le montant d’intérêts brut est donc de 15 100 €).

Nous sommes dans le cas où VL–VE = 123 000 – 100 000 = 23 000 € > Pe = 13 500 €.L’assiette A = 23 000 – 13 500 = 9 500 € est positive et le contrat est en plus-value.

M. et Mme X doivent régler des prélèvements sociaux supplémentaires. Le montant des prélèvements supplémentaires est égal à 9 500 * 15,5 % = 1 472 €.

Le total des prélèvements sociaux acquittés par M. et Mme X est de 1 600 + 1 472 = 3 072 €.

-

Si l’assiette A est négative et que le contrat est globalement en perte (VL–VE<0 < Pe), tous les prélèvements sociaux précédemment versés sont remboursés au souscripteur.

Exemple 2 :

– M. et Mme Y rachètent un contrat multi-supports d’une valeur liquidative de 92 000 €

– Le montant des versements sur le contrat est de 100 000 €

– Ils ont déjà réglé un total de 1 600 € de prélèvements sociaux sur les 13 500 € d’intérêts perçus après le 1er juillet 2011 nets de ces prélèvements.Nous sommes dans le cas où VL–VE = 92 000 – 100 000 = – 8 000 € < 0 < Pe = 13 500 €.

L’assiette A = – 8 000 – 13 500 = –21 500 € est négative et le contrat est en perte.

L’assureur doit restituer à M. et Mme Y l’intégralité des 1 600 € précédemment versés.

-

Si l’assiette A est négative mais que le contrat est globalement en plus-value (0<VL–VE<Pe), il convient de comparer :

(a) Le montant des prélèvements sociaux PSe acquittés sur les produits du fonds euros Pe ayant déjà été imposés

et

(b) Le montant total des prélèvements sociaux PSt dus suite au rachat total du contrat. Ces derniers sont naturellement calculés comme il suit :

PSt = (VL + PSe – VE )*15,5 % (b)

Si le montant au (a) est supérieur à celui au (b), la différence PSe–PSt est restituée au souscripteur. Dans le cas contraire, cette différence est due en tant que prélèvements sociaux supplémentaires.

Exemple 3 :

– M. et Mme Z rachètent un contrat multi-supports d’une valeur liquidative de 107 000 €

– Le montant des versements sur le contrat est de 100 000 €

– Ils ont déjà réglé un total de 1 600 € de prélèvements sociaux sur les 13 500 € d’intérêts perçus après le 1er juillet 2011 nets de ces prélèvements.Nous sommes dans le cas où 0 < VL–VE = 107 000 – 100 000 = 7 000 € < Pe = 13 500 €.

L’assiette A = 7 000 – 13 500 = –6 500 € est négative et le contrat est en plus-value.

Nous devons comparer :

(a) le montant des prélèvements sociaux déjà réglés PSe = 1 600 €

et

(b) le montant total des prélèvements sociaux dus

PSt = (107 000 + 1 600 – 100 000 )*15,5 % = 1 333 € (b)

Comme le montant au (a) est supérieur à celui au (b), l’assureur doit restituer à M. et Mme Z le trop perçu de 1 600 – 1 333 = 267 €.En inversant l’identité (b) on trouve que le « point d’équilibre » pour la valeur liquidative du contrat de M. et Mme Z est à 108 722 €. En clair, si la Valeur Liquidative de leur contrat est supérieure à cette somme, des prélèvements sociaux supplémentaires seront dus. En deçà de cette somme, c’est le fisc qui doit leur restituer un trop perçu de prélèvements sociaux.

Rachat partiel sur un contrat multi-supports

Les rachats partiels obéissent peu ou prou à la même logique que celle du rachat total.

On utilise donc la relation (1) pour évaluer l’assiette taxable aux prélèvements sociaux. On déroule ensuite la logique des 3 cas possibles pour le traitement de l’assiette, suivie de la perception de prélèvements supplémentaires ou du remboursement d’un trop perçu.

Le calcul précédent est effectué comme s’il s’agissait d’un rachat total. Dans un second temps, on ajustera les prélèvements sociaux en proportion du ratio entre la part de primes comprise dans le rachat partiel et le montant total des primes versées au contrat.

Le mieux est de prendre quelques exemples simples pour comprendre :

-

Exemple 4 :

Reprenons l’exemple 1 de M. et Mme X.

– Ils possèdent un contrat multi-supports d’une valeur liquidative de 123 000 € sur lequel ils décident d’effectuer un rachat partiel de 20 000 €

– Le montant des versements sur le contrat est de 100 000 €

– Ils ont déjà réglé un total de 1 600 € de prélèvements sociaux sur les 13 500 € d’intérêts perçus après le 1er juillet 2011 nets de ces prélèvements.Le calcul se déroule exactement comme précédemment dans l’exemple 1, comme s’il s’agissait d’un rachat total.

L’assiette A = 23 000 – 13 500 = 9 500 € est positive et le contrat est en plus-value.

Le montant des prélèvements supplémentaires pour un rachat total est égal à 9 500 * 15,5 % = 1 472 €.

Cependant, comme il s’agit d’un rachat partiel, ce montant est réduit en proportion des primes comprises dans le rachat partiel sur le montant total des primes. Le montant des primes dans le rachat partiel vaut (voir formule 1 de la première partie de l’article)

PC = 20 000 * 100 000 / 123 000 = 16 260 €

Le montant corrigé des prélèvements sociaux supplémentaires pour le rachat partiel est donc égal à

1 472 * 16 260 / 100 000 = 239 €

A l’occasion de ce rachat partiel, M. et Mme X devront régler un supplément de 239 € de prélèvements sociaux.

-

Exemple 5 :

Reprenons l’exemple 2 de M. et Mme Y.

– Ils possèdent un contrat multi-supports d’une valeur liquidative de 92 000 € sur lequel ils décident d’effectuer un rachat partiel de 20 000 €

– Le montant des versements sur le contrat est de 100 000 €

– Ils ont déjà réglé un total de 1 600 € de prélèvements sociaux sur les 13 500 € d’intérêts perçus après le 1er juillet 2011 nets de ces prélèvements.Le calcul de l’exemple 2 effectué plus haut pour un rachat total a fourni une assiette taxable négative A = –21 500 € dans le cas d’un contrat en perte.

Les prélèvements sociaux déjà versés de 1 600 € doivent normalement être remboursés à M. et Mme Y en proportion des primes comprises dans le retrait, soit ici une restitution en proportion de

PC = 20 000 * 100 000 / 92 000 = 21 739 €

Nous remarquons que pour un contrat en perte la proportion des primes dans le retrait est fatalement supérieure à la valeur du retrait.

Dans ce cas particulier, l’assureur peut plafonner le remboursement des prélèvements sociaux en proportion du retrait lui-même, et non pas en proportion de sa part en capital qui lui est supérieure (application du rescrit N° 2010-46 (FP) du 10/09/2010).

L’application de ce rescrit aboutit en l’occurrence à un remboursement de prélèvements sociaux de

1 600 * 20 000 / 100 000 = 320 €

A l’occasion de ce rachat partiel, M. et Mme Y se voient rembourser la somme de 320 € de trop perçu de prélèvements sociaux.

Epilogue

Un rachat partiel dans la situation 3 précédemment considérée où l’assiette A est négative mais sur un contrat en plus-value se traite exactement comme l’exemple 4 ci-dessus.

Il suffit de corriger en dernière étape le montant du trop perçu, ou le montant du surplus à percevoir, en proportion des primes sur le retrait partiel. Par manque de place dans cet article comme d’habitude trop long, je ferai l’économie d’un exemple pour ce cas de figure.

Vu la complexité kafkaïenne de l’affaire, on peut sincèrement se demander si les calculs de prélèvements sociaux effectués par les assureurs lors des rachats sur les contrats multi-supports sont toujours exacts.

En tous cas, vous savez maintenant comment le vérifier…

Crystal

Coucou,

Je ne savais pas que les prélèvements sociaux étaient appliqués dès le premier versement sur une assurance vie ! Je suis encore étudiante et je commence à peine à m’intéresser au monde financier.

Gilbert Gobert

Bonjour,

Comment est déterminée l’assiette servant de base pour les prélèvements sociaux lors d’un premier retrait partiel sur un support en euros lorsqu’il y a déjà eu des prélèvements sociaux au fil de l’eau, sachant que l’assiette servant de base au calcul des prélèvements sociaux est dissociée de celle déterminant les prélèvements fiscaux.

D’avance merci pour votre réponse

Bien cordialement

Laurent

Bonjour,

Le calcul de l’assiette sur un rachat partiel se déroule en 2 temps :

1. On calcule l’assiette comme s’il s’agissait d’un rachat total : équation (1) de l’article

2. On réduit l’assiette du rachat total en proportion des primes du rachat partiel sur le montant total des primes versées.

La réduction de l’assiette du rachat total peut aussi se calculer en proportion du montant du rachat partiel (brut) sur la valeur liquidative du contrat (avant le rachat partiel bien sûr).

L’exemple 3 de l’article illustre un cas concret d’application.

Vous avez un autre exemple d’un rachat réel dans cet article du blog :

Visiblement, certaines compagnies d’assurance ne savent même pas faire ce calcul élémentaire.

Mais d’autres savent le faire :

Bien sincèrement,

Laurent.

JACGUI

Bonjour,

Remarquable exposé sur l’application d’un texte délirant.

Pour corser la difficulté, pouvez vous prendre un exemple chiffré pour un contrat multi support en euros ouvert en 2009, avec 3 rachats partiels en 2017,2018,2019 ( ce qui est mon cas).

En effet, les rachats partiels faits pour les mêmes montants sur 2 contrats chez 2 assureurs différents, avec un capital investi similaire, ont donné lieu à des P.S variant du double, et celui prélevant le plus, ne désire pas communiquer son calcul !

Question subsidiaire : le client peut il légalement l’y obliger ?

Merci pour votre réponse.

JACGUI