Quel est donc le taux de taxation sur le rachat total d’une assurance vie ? Pas si simple de répondre à cette question comme vous allez le voir. Et en particulier, comment sont calculés les prélèvements sociaux sur les rachats des contrats d’assurance vie multisupports ?

Quel est donc le taux de taxation sur le rachat total d’une assurance vie ? Pas si simple de répondre à cette question comme vous allez le voir. Et en particulier, comment sont calculés les prélèvements sociaux sur les rachats des contrats d’assurance vie multisupports ?

C’est presque devenu un feuilleton à épisodes sur le blog. Pour ceux qui les auraient ratés, je vous résume rapidement les 2 premiers épisodes de la saga.

Episode 1 : Dans l’article suivant «La fiscalité de l’assurance vie en cas de vie – partie 2/2– les prélèvements sociaux», j’avais tenté d’expliquer avec des exemples concrets à l’appui comment sont calculés les prélèvements sociaux sur les contrats d’assurance vie multisupports.

La complexité de ce calcul résulte de plusieurs changements de législation. Faute de nouvelle instruction fiscale au BoFiP, c’est le BOI 66 du 5 août 2011 consultable ici qui explicite la méthode de calcul à appliquer.

La complexité de cette méthode tient notamment au fait que les intérêts des supports en euro des contrats multisupports subissent depuis le 1er juillet 2011 un prélèvement à la source. Les choses se compliquent encore si le contrat était investi sur un support en euro avant le 1er juillet 2011. En effet, les intérêts antérieurs à cette date n’ont pas subi de prélèvements sociaux si le contrat n’a pas subi de rachat postérieur à cette date. Ils doivent donc eux aussi être taxés au taux actuel des prélèvements sociaux de 15,5 % si le contrat est en plus-value globale.

Mais en présence de compartiments en unités de compte à capital non garanti, un contrat multisupports peut se retrouver en moins-value sur ces supports, ou même parfois dans son ensemble. Dans ce cas, l’administration fiscale a prévu un mécanisme de restitution du trop perçu de prélèvements déjà effectués.

Bref, c’est compliqué. Et je vous invite à relire le premier article mentionné ci-dessus pour bien comprendre la procédure de calcul en vigueur.

Episode 2 : Suite à la lecture attentive de ce premier article, un lecteur du blog (que j’avais rebaptisé « Pierre » pour respecter son anonymat) a eu la curiosité de vérifier si le montant des prélèvements sociaux taxés à l’occasion d’un rachat partiel sur un de ses contrats correspondait bien au montant calculé avec la méthode en vigueur.

Et, oh surprise, il s’est avéré que la réponse à cette question était négative. Dans ce deuxième article, «Le vol de prélèvements sociaux sur une assurance vie», j’ai prouvé que cette compagnie d’assurance ne calcule pas correctement les prélèvements sociaux sur un contrat multisupports. Bien entendu, son mode de calcul est en défaveur de l’assuré : elle surfacture les prélèvements dus.

Ce mode de calcul erroné a coûté à Pierre un surplus de 70 € de prélèvements sociaux sur un rachat partiel de 80 k€. Certes, ce n’est pas énorme en pourcentage du rachat. Mais il me semble que tout assuré peut au moins espérer un calcul correct des prélèvements dus à l’Etat vu le montant prohibitif des frais de gestion sur l’assurance vie.

Episode 3 : Vous devinez le scénario du dernier épisode du feuilleton. Comme mentionné dans le précédent article sur le blog, nous avons récemment effectué un rachat total de notre contrat d’assurance vie Nuances Plus.

C’était l’occasion rêvée pour moi de vérifier comment la CNP allait calculer le montant des prélèvements sociaux sur ce contrat soldé. Suspense…

Je profite également de ce rachat total pour aborder sa taxation à l’impôt via le prélèvement forfaitaire libératoire. Au final, combien reste-t-il dans la poche de l’assuré après les divers prélèvements effectués ?

Le rachat total de notre contrat multi-supports Nuances Plus

Mme nos-finances et votre serviteur ont souscrit en 2007 en co-adhésion un contrat d’assurance vie multi-supports Nuances Plus auprès de la CNP via le réseau commercial de la Caisse d’Epargne. Rétrospectivement, ce n’était sûrement pas un choix optimal. Mais c’est une autre histoire.

Nous avons récemment décidé de racheter l’intégralité de ce contrat. Relire à ce propos cet article qui expose les motivations de ce rachat qui tournent principalement autour de la mort programmée des fonds euros. Leur rendement réel net d’inflation, de frais de gestion et de prélèvements sociaux tend inexorablement vers zéro. Et le fonds euro de facture très moyenne du contrat Nuances Plus sera profondément impacté dès cette année.

Avant de rentrer dans les détails financiers de ce rachat total, mentionnons d’abord un premier point concernant le délai qui s’est écoulé entre la demande de rachat et le rachat effectif.

Entre notre demande de rachat contre-signée à la CENFE (Caisse d’Epargne Nord France Europe) le mercredi 01/03 et le virement des fonds, il s’est écoulé exactement 2 semaines, soit 10 jours ouvrés. C’est un délai que je trouve plutôt raisonnable pour un contrat « classique » de bancassureur.

La somme a en effet été créditée sur notre compte courant le mercredi 15/03 :

Point positif donc à mettre au crédit de la CENFE. Le délai de libération des fonds est raisonnable. Si le transfert de mon PEA chez Binck.fr était aussi efficace, ce serait parfait. Mais c’est une autre histoire sur laquelle je reviendrai dans un autre article.

Vous voyez sur cet extrait de relevé que le montant net crédité sur le compte est de 99 601,05 €. Cette somme est nette des prélèvements sociaux et du prélèvement fiscal opéré.

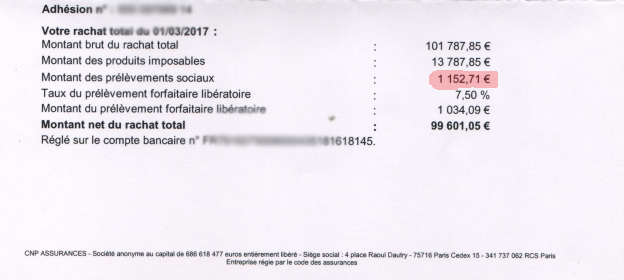

Voici un extrait du courrier qui vient de nous être adressé par la CNP pour justifier ce montant :

La valeur liquidative brute du contrat a été arrêtée au 01/03/2017 à 101 787,85 €.

Sur cette somme, on nous mentionne un montant brut imposable de 13 787,85 €. C’est exact puisque l’ensemble des primes versées depuis l’origine sur le contrat est de 88 000 €, frais sur versements inclus.

Comme il n’y a pas eu de rachat antérieur sur ce contrat, les produits taxables bruts sont bien de 101 787,85 € – 88 000 € = 13 787,85 €.

Les prélèvements sociaux sur le rachat total

La ligne suivante sur le relevé de la CNP mentionne le montant des prélèvements sociaux acquittés (la somme que j’ai surlignée sur fond rose). Vous constatez que cette somme est de 1 152,71 €.

Remarquez que c’est service minimum à la CNP. Aucune justification n’est fournie pour le montant de ces prélèvements. La question est donc la suivante : la CNP sait-elle calculer correctement ce montant, contrairement à l’assureur on-line de Pierre qui applique une procédure fantaisiste ?

Pour vérifier si ce montant de 1 152,71 € est correct, nous allons appliquer la procédure du BOI 66 du 5 août 2011 consultable ici sur la base numérique des archives du BOFiP.

Comme nous l’avons déjà expliqué dans cet article, ce calcul nécessite un certain nombre de données en entrée.

Dans le cas d’un rachat total, et s’il s’agit du premier rachat sur le contrat, nous sommes dans le cas le plus simple. Le nombre de variables qui vont entrer en jeu dans le calcul est alors réduit au nombre de 3 :

-

La valeur liquidative brute du contrat mentionnée ci-dessus VL=101 788 € (pour alléger j’arrondis toutes les sommes à l’euro le plus proche) ;

-

Le total des versements effectués sur le contrat depuis sa souscription VE=88 000 €.

-

Le montant des intérêts du compartiment en euro ayant déjà subi les prélèvements sociaux.

Ici, les choses se compliquent car bien sûr la CNP ne nous a fourni aucun relevé détaillé. Heureusement, j’utilise mon logiciel de suivi d’assurance vie odsAssur qui me permet de retracer tout l’historique du contrat. Il est bien sûr également possible de reconstituer cet historique « à la main » à l’aide des relevés périodiques de l’assureur, mais c’est plus fastidieux…

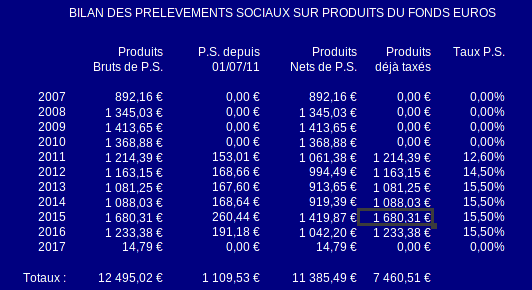

Voici le bilan des intérêts perçus sur le fonds euros (Assur Euro) de notre contrat Nuances Plus depuis sa souscription en 2007 :

En théorie, les prélèvements sociaux sont imputés à la source sur les fonds euros des contrats multi-supports depuis le 1er juillet 2011. J’écris bien « en théorie » car il y a eu pas mal de flottement à l’époque de la mise en place de ce prélèvement à la source.

Certaines compagnies ont en fait appliqué le prélèvement rétroactivement au 1er janvier 2011. Si vous observez mon relevé ci-dessus, vous constaterez que c’est le cas de la CNP.

En effet, le montant des prélèvements sociaux acquittés en 2011 (153,01 €) correspond à un taux de 12,6 % appliqué aux produits taxés (1 214,39 €). Ce taux aurait été beaucoup plus faible si les produits n’avaient été taxés qu’à partir du milieu de l’année. Là où on s’aperçoit que les assureurs font à peu près ce qu’ils veulent avec les actifs sous gestion.

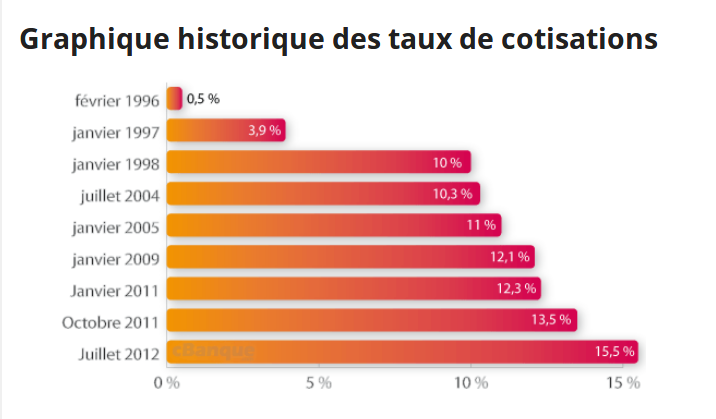

Remarquez aussi au passage que ce taux de taxation de 12,6 % peut sembler surprenant car il ne correspond à aucun taux légalement en vigueur dans l’historique du taux des prélèvements sociaux :

Il est cependant correct car le taux de prélèvement est passé de 12,3 à 13,5 % en octobre 2011. Le taux effectif annuel de 12,6 % à appliquer pour l’année 2011 n’est pas autre chose que la moyenne de ces 2 taux historiques pondérée par leur durée d’application : (9*12,3+3*13,5)/12=12,6 %.

La même remarque s’applique pour l’année 2012. Le taux effectif de 14,5 % pour cette année n’est en fait que la moyenne du taux de 13,5 % appliqué jusqu’en juin 2012 et du taux suivant de 15,5 % en vigueur depuis juillet 2012.

Mais revenons à nos moutons. D’après le relevé de mon logiciel, à la date du rachat, le montant des produits déjà taxés bruts de prélèvements sociaux s’élève ici à 7 460 € en ignorant les centimes

Le montant des prélèvements sociaux déjà prélevés sur cette somme est PSe=1 109 €. Ceci donne donc un montant de produits déjà taxés nets de prélèvements Pe = 7 460 – 1 109 = 6 351 €. C’est la troisième variable dont nous avions besoin.

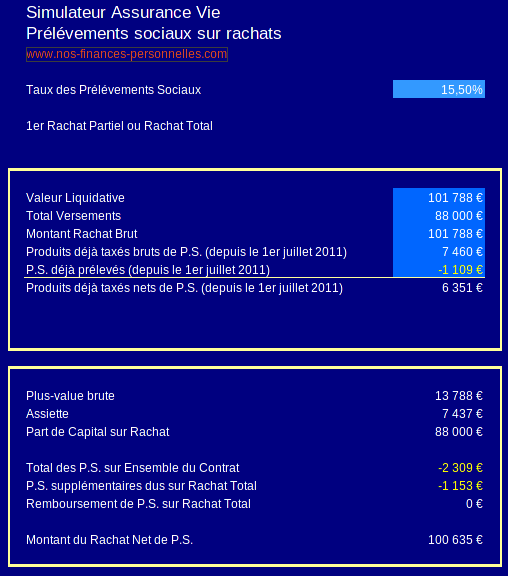

Il ne reste plus qu’à rentrer ces données dans le petit simulateur que j’ai développé pour calculer le montant des prélèvements sociaux à régler lors d’un rachat :

Le simulateur nous donne la réponse : le montant supplémentaire à régler est de 1 153 €.

Bingo ! C’est justement le montant qui nous a été prélevé à l’arrondi près sur les centimes. La CNP sait donc calculer correctement le montant des prélèvements sociaux sur une assurance vie multisupports.

Pour mémoire, je vous rappelle que ce n’est visiblement pas le cas de toutes les compagnies d’assurance. Relisez à ce propos l’article sur le rachat partiel de Pierre : «Le vol de prélèvements sociaux sur une assurance vie».

Au risque de me répéter, je vais donc à nouveau détailler comment ce calcul doit être effectué puisque certains professionnels ne le savent pas. Comme il s’agit ici d’un rachat total, c’est on ne peut plus simple.

L’assiette taxable aux prélèvements sociaux vaut ici

A = VL – VE – Pe = 101 788 – 88 000 – 6 351 = 7 437 €

Elle est positive et le contrat est donc nécessairement en plus-value latente (VL–VE>0).

Dans ce cas de figure, il y a toujours des prélèvements sociaux supplémentaires à régler en cas de rachat. Le montant de ces prélèvements sociaux supplémentaires sur un rachat total est égal à

PSt = 7 437 * 15,5 % = 1 153 €

Simple, non ?

Enfin, je ne résiste pas à reprendre la procédure fantaisiste de l’assureur de Pierre. Cet assureur est, je vous le rappelle, un des acteurs dominants de l’assurance vie on-line.

Voici le calcul que cet assureur aurait effectué pour évaluer le montant des prélèvements sociaux sur notre rachat total :

-

La plus-value brute sur le rachat total est PV=101 786–88 000=13 788 €.

-

Les prélèvements sociaux déjà acquittés sur le contrat s’élèvent à PSe=1 109 €

-

La plus-value « sociale » du rachat vaut PVs=13 788+1 109=14 897 €

-

Les prélèvements sociaux sur l’ensemble du contrat s’élèvent à PSt=PVs*15,5 %=2 309 €

-

Et enfin les prélèvements sociaux supplémentaires à payer sur le rachat se montent à PS=2 309–1 109=1 200 €.

Ce mode de calcul induirait un trop perçu de 47 € (la différence entre ce que nous a prélevé la CNP soit 1 153 € et 1 200 €).

Le trop perçu est dû au fait que les produits bruts du fonds euros qui ont déjà été taxés à un taux inférieur sont ici re-taxés au taux actuel de prélèvement de 15,5 %. A notre connaissance, Il n’y a aucun texte officiel qui avalise ce mode de calcul.

Réfléchissons 2 secondes sur la logique de ce mode de calcul. En le transposant à des revenus locatifs, on obtiendrait ceci : vous avez réglé 12,6 % de prélèvements sociaux sur des loyers perçus en 2011. Mais comme les prélèvements sociaux sont aujourd’hui de 15,5 %, nous allons vous prélever un surplus correspondant à l’augmentation du taux de prélèvement.

C’est absurde. Le fait générateur de la taxation est certes désormais le rachat sur un contrat. Ceci autorise la taxation au taux actuel de 15,5 %, et non pas au taux historique, mais uniquement la taxation de produits qui n’ont pas encore été taxés. Le prélèvement ne peut taxer à nouveau des produits qui ont déjà été taxés.

Qui plus est, cette « re-taxation » au taux de 15,5 % des produits déjà taxés induit une iniquité fiscale entre les supports euros des contrats multisupports et les contrats en euros mono-support qui sont depuis l’origine taxés à la source au 31/12 de chaque année. Tout bon avocat fiscaliste doit pouvoir argumenter facilement sur ce seul point.

Au terme de cette série de 3 articles, nous savons donc qu’au moins 2 compagnies d’assurance savent calculer correctement les prélèvements sociaux sur l’assurance vie multi-supports : la CNP et l’AFER (info communiquée par Pierre).

Pierre m’a récemment recontacté par mail pour me donner des nouvelles de la suite de son affaire de trop perçus de prélèvements sociaux sur son rachat partiel. Il a contacté 3 organismes pour obtenir des explications :

-

L’ACPR : il n’a obtenu aucune réponse ;

-

Le médiateur de la FFSA. Il a obtenu une réponse par courrier standard stipulant, je cite, que « le médiateur n’a pas pour rôle de donner des renseignements à caractères juridique ou technique. » En bref, il s’en fiche ;

-

Le site internet c-banque. Ici, la réponse obtenue est très similaire à la conclusion de mon dernier article sur le sujet. L’interlocuteur du site mentionne effectivement que la base numérique du BoFiP fait autorité depuis 2012.

Cependant, la section sur la doctrine applicable pour les prélèvements sociaux est toujours en chantier (voir ici). En absence de nouvelle doctrine fiscale, c’est celle du BOI 66 qui doit prévaloir. Et c’est d’ailleurs celle qu’applique l’AFER et la CNP.

L’impôt prélevé sur le rachat total : le prélèvement forfaitaire libératoire

Pour finir, vous remarquerez qu’en matière d’imposition, nous avons fait le choix du prélèvement fiscal libératoire (PFL). Son montant indiqué immédiatement sous les prélèvements sociaux sur le relevé de la CNP est de 1 034,09 €.

S’agissant d’un contrat de plus de 8 ans d’âge, c’est le taux de 7,5 % qui a été appliqué. L’assiette utilisée pour son calcul est la plus-value brute du rachat, soit en l’occurrence 13 787,85 * 0,075 = 1 034,09 €.

Sauf à être exonéré de l’impôt sur le revenu, le PFL au taux de 7,5 % est le choix à privilégier pour les contrats ayant dépassé 8 ans. En effet, la première tranche d’imposition étant désormais à 14 %, son taux dépasse le taux minimum du PFL.

Les choses sont à nuancer pour les contrats ayant moins de 8 ans d’âge car le taux du PFL monte alors à 15 ou 35 % selon l’antériorité du contrat (relire à ce propos l’article du blog sur l’Imposition de l’assurance vie en cas de vie).

Le PFL présente toutefois un inconvénient opérationnel. Comme son nom l’indique, il est prélevé à la source dans son intégralité. Le montant total inclut la taxe de 7,5 % sur l’abattement annuel de 9 200 € sur les produits de l’assurance vie auquel a droit un couple soumis à imposition commune (marié ou pacsé). Les 1 034,09 € qui nous ont été prélevés incluent donc une avance de trésorerie à l’administration fiscale de 9 200 * 0,075 = 690 €.

Nous récupérerons cette somme en 2018 au titre de l’impôt sur les revenus de 2018, si le prélèvement à la source est effectivement appliqué. La mise en place du prélèvement à la source en 2018 prévoit en effet le maintien des réductions et crédits d’impôts au titre de l’année 2017.

Les 690 € nous seront par conséquent restitués sous forme d’une réduction d’impôt au moment du calcul du solde de l’impôt prévu à la fin de l’été 2018.

Si le prélèvement à la source n’était finalement pas mis en oeuvre (assez peu probable à mon avis, mais qui sait…), ça ne changerait de toutes façons quasiment rien pour nous puisque nous sommes mensualisés.

Au final, après récupération de la réduction d’impôt, nous aurons par conséquent versé 1 034,09 – 690 = 344,09 € d’impôts nets sur le rachat.

Remarquons enfin que nous avons renoncé à étaler le rachat du contrat sur 2 ans pour éviter totalement l’impôt. En jouant sur l’abattement annuel maximum de 9 200 € pour un couple (la moitié pour un contribuable imposé individuellement), on peut en effet sortir par épisodes sans payer aucun impôt.

Dans cette hypothèse, on optimise chaque rachat annuel de telle sorte que les produits qu’il contient ne dépassent pas l’abattement autorisé. Dans le cas ici présent, nous aurions donc pu effectuer cette année un rachat partiel (RP) de :

RP = 9 200 / ( 1 – 88 000 / 101 788 ) = 67 926 €

…puis solder le contrat (rachat total) en 2018.

Nous avons cependant écarté cette solution après un petit calcul vite fait. Le rachat partiel ci-dessus impliquait d’immobiliser environ 33 800 € sur le contrat un an de plus. Ce montant correspond en effet approximativement à la valeur liquidative brute du contrat qui aurait subsisté après le rachat partiel optimisé. Immobiliser cette somme 1 an de plus pour économiser 344 € d’impôt représentait un rendement de 1 %, auquel il convenait d’ajouter le rendement du fonds euros en 2017 qui sera probablement du même ordre. Nous allons essayer de faire meilleur usage de ce capital.

Cette décision de rachat total tient également au fait que nous avons d’autres assurances vie à maturité fiscale. Le fait de perdre l’antériorité fiscale du contrat Nuances Plus avait par conséquent peu d’incidence pour nous.

Le taux de taxation sur ce rachat total

Quel est donc le taux effectif de l’imposition sur le rachat d’une assurance vie ? Grâce à l’imagination prolifique du législateur, répondre précisément à cette question n’est pas simple du tout. Je vous laisse témoin en reprenant le cas de notre rachat total.

Le montant net d’impôt et de prélèvements sociaux crédité sur notre rachat total est de 99 601 € arrondi à l’euro près. A cette somme nette il convient d’ajouter la réduction d’impôt de 690 € qui sera récupérée l’année prochaine. Ce qui donne un rachat net effectif de 100 291 €.

La valeur de rachat brute du contrat est de 101 788 € à laquelle nous devons ajouter les 1 109 € de prélèvements sociaux déjà prélevés à la source. Ce qui donne une valeur de rachat brute effective de 102 897 €.

Au final, l’ensemble de la taxation sur ce contrat a représenté une somme de 2 606 €, soit un taux de taxation d’environ 2,5 % sur la valeur de rachat brute effective.

Certains diront qu’il est plus judicieux de calculer le taux de taxation sur la plus-value brute. La plus-value brute effectivement réalisée est de 14 897 € (la valeur de rachat brute effective diminuée du total des primes versées). Le taux de taxation est donc de 17,5 % sur la plus-value brute effective.

Pourquoi faire simple quand on peut faire compliqué ?

Plaisanterie mise à part, on peut donc conclure que l’assurance vie demeure un véritable paradis fiscal. En ce qui nous concerne, ce n’est pas suffisant pour rester sur le navire. Un taux de taxation certes faible, mais sur des revenus qui tendent vers zéro, et le paradis se transforme en purgatoire.

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.