Impôts sur le revenu 2018 : barème progressif ou prélèvement forfaitaire unique pour les revenus du capital ?

Il est plus que temps de s’intéresser à sa déclaration d’impôts 2019 sur les revenus de 2018. D’autant plus que cette année fiscale est vraiment très particulière.

Tout d’abord, le 1er janvier 2018 a vu naître une flat tax version française, le prélèvement fiscal unique (PFU) au taux de 30 %. Le PFU est composé de 12,8 % d’impôt forfaitaire et 17,2 % de prélèvements sociaux. Il a été prélevé à la source en 2018 sur tous les revenus du capital (dividendes, intérêts, coupons, etc.) par les établissements financiers domiciliés en France.

La déclaration d’impôts 2019 suppose que le contribuable accepte par défaut le PFU, auquel cas l’impôt forfaitaire propotionnel de 12,8 % devient libératoire pour les revenus déjà ponctionnés à la source. Et il s’appliquera par défaut sur les plus-values de cession de 2018.

Toutefois, l’option du PFU est facultative. Le contribuable peut parfaitement décider de taxer ses revenus et ses plus-values du capital 2018 au barème progressif de l’impôt sur le revenu comme c’était le cas auparavant. Dans ce cas de figure, ses revenus et gains en capital devraient selon toute logique être imposés dans sa tranche marginale d’imposition au TMI de 14 %, 30 %, 41 %, ou 45 % selon sa bonne fortune.

Tout contribuable sensé serait tenté d’opter pour le PFU puisque son taux de 12,8 % est inférieur à la première tranche de TMI à 14 %. Logique, non ?

Eh bien! non. Ce raisonnement simpliste est faux pour les revenus du capital de 2018. C’est un piège que je trouve à l’image du désarroi fiscal ambiant.

La raison tient à la seconde grande nouveauté fiscale de cette année. J’ai nommé l’instauration au 1er janvier 2019 du prélèvement à la source.

Tout le monde a entendu parler de l’année blanche 2018. Comme le prélèvement à la source porte sur les revenus de 2019, les revenus de 2018 ne devraient théoriquement pas être imposés. C’est vrai, mais seulement en partie.

Le gouvernement a en effet prévu que seuls les revenus récurrents (non exceptionnels) de 2018 ne seront pas imposés. Pour éviter une double imposition des revenus récurrents, l’administration fiscale a inventé un mécanisme appelé Crédit d’Impôt pour la Modernisation du Recouvrement (en abrégé CIMR).

Le CIMR est un crédit d’impôt qui vient effacer l’impôt sur les revenus récurrents. En résumé, le CIMR s’impute sur l’impôt dû sur les salaires pour les salariés, et globalement sur tout revenu non exceptionnel. L’idée est de contourner les contribuables futés qui auraient eu l’idée saugrenue de profiter de l’année blanche pour multiplier leurs revenus en 2018 en espérant échapper à l’impôt.

En conséquence, tout ce qui sort du champ des revenus récurrents de 2018, et donc du CIMR, sera bel et bien taxé en 2019. C’est le cas en particulier des revenus et gains du capital engrangés en 2018 qui constituent le sujet de notre article. D’où la nécessité de bien remplir sa déclaration de revenu 2018, et pour ça de lire attentivement la suite de cet article.

Et c’est là que l’histoire devient drôle, si tant est qu’on puisse rire en matière de fiscalité. Le mécanisme simpliste du CIMR (voir détails plus bas) implique que les revenus du capital de 2018, s’ils sont intégrés aux revenus, ne seront pas taxés au TMI mais au taux moyen d’imposition du contribuable.

J’imagine que la notion de taux moyen d’imposition (le rapport de l’impôt divisé par le revenu net imposable) échappe au contribuable lambda, car le contribuable lambda ne comprend pas l’imposition par tranche de revenus. Sans rentrer dans les détails, le taux moyen d’imposition est nettement inférieur aux tranches de TMI. En pratique, le taux moyen d’imposition est proche du taux de retenue à la source appliqué sur les revenus depuis janvier 2019.

De nombreux contribuables, y compris dans la tranche d’imposition à 30 %, ont un taux moyen d’imposition inférieur au taux du PFU de 12,8 %.

Encore plus pernicieux. L’option du PFU exclut tout abattement et toute déduction de charges sur les revenus du patrimoine. Exit par exemple, l’abattement de 40 % sur les dividendes, les abattements pour durée de détention sur les plus-values de cession, ou la déductibilité partielle de la CSG. L’assiette imposable au PFU ne peut donc qu’être supérieure à l’assiette imposable au barème progressif de l’impôt sur le revenu. Cette particularité peut faire passer sous la barre des 12,8 % le taux d’imposition effectif que subiraient même certains contribuables dans les 2 tranches supérieures à 41 % et 45 %.

Bref, c’est un vrai sac de noeuds fiscal que seule la France est capable d’engendrer.

Mais en pratique alors, que choisir pour l’imposition de ses revenus et gains du capital de 2018 : PFU ou barème de l’impôt sur le revenu ?

Pour répondre à cette question, il n’y a qu’une manière sûre de procéder. Il faut simuler le calcul de son impôt 2018 avec l’option du PFU, puis refaire la même simulation avec l’option du barème progressif. Il faut enfin choisir l’option la plus intéressante pour remplir sa déclaration.

Mais attention, tout n’est pas si simple ?! Le choix du barème progressif a des implications fiscales par ricochet car il augmente de fait le revenu net imposable du contribuable. Ceci aura notamment des conséquences sur l’actualisation du taux de retenue à la source prévu en septembre 2019.

Dans cet article, je vous explique d’abord sur un cas simple le mécanisme du CIMR et comment il interagit avec l’imposition des revenus et gains du capital de 2018.

Puis je vous montre comment réaliser les 2 simulations sur le simulateur des impôts pour vous aider à choisir entre PFU et barème progressif. Pour ces simulations, j’utiliserai les montants réels de notre déclaration 2019 sur les revenus de 2018.

Après avoir battu le record de longueur de l’introduction d’un post sur ce blog, allons-y…

Patrimoine nos-finances-personnelles – année 2018

L’heure est venue de faire le bilan patrimonial de l’année 2018 déjà loin derrière nous.

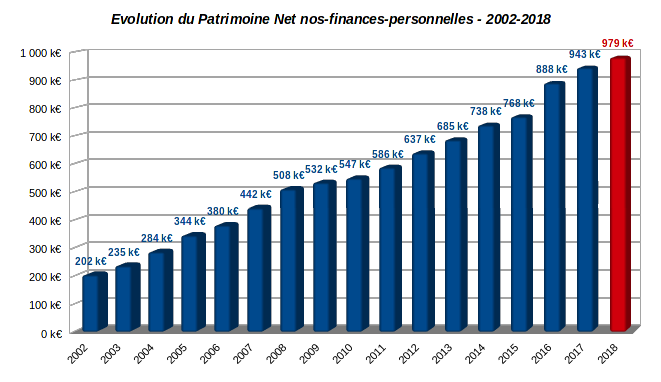

En résumé, notre patrimoine net de toute dette au 31/12/2018 atteint la somme respectable de 979 k€. C’est 36 k€ de mieux sur l’année écoulée puisque notre patrimoine net s’élevait à 943 k€ au 31/12/2017 (relire le précédent bilan annuel pour les détails).

Cette année fut particulièrement intéressante pour tester la résilience de notre patrimoine. La baisse des indices boursiers, en particulier au mois de décembre, a en effet exercé un stress indéniable sur nos actifs financiers.

Nos portefeuilles boursiers passifs (en particulier mon PEA) n’ont bien sûr pas échappé à la baisse. Mais vous allez pouvoir constater que l’impact de cette baisse sur notre patrimoine a été finalement limité. On ne soulignera jamais assez l’importance de la diversification patrimoniale.

Mon seul petit regret de 2018 est quand même cette chute de la bourse en décembre qui nous a fait rater de peu la barrière symbolique du million d’euros. Dommage, peut-être la prochaine fois…

Mais ceci n’empêche pas la marche vers l’avant de notre patrimoine depuis 2002 comme en atteste le graphique en tête de gondole de l’article : cela fait maintenant 17 ans de progression de rang, sans aucune baisse. En fait, la série est plus longue. Mais je n’ai pas d’archive précise avant 2002.

C’est le fil rouge de ce blog. Nous faisons la démonstration, en toute transparence, qu’il est possible de bâtir patiemment un patrimoine appréciable sans toucher un salaire de footballeur. C’est à la portée de presque tout le monde. Il suffit d’être discipliné et persévérant dans ses investissements, et surtout dans ses dépenses.

Pour le lecteur pressé, examinons dans les grandes lignes comment notre patrimoine a pu progresser de 36 k€ en 2018 :

-

En parlant de discipline, si notre patrimoine a progressé en 2018, c’est en premier lieu grâce à un taux d’épargne hors norme représentant 75 % de notre revenu disponible (revenu net d’impôts), lequel a par ailleurs battu un nouveau record à 100 k€.

Un taux d’épargne de 75 % peut sembler exagéré, voire ridicule pour certains. Je devine que ceci peut sembler très frustrant à celles et ceux qui galèrent pour boucler leurs fins de mois.

Mais c’est naturel et sans effort pour nous. Malgré des revenus beaucoup plus modestes dans le passé, notre taux d’épargne n’est jamais passé sous la barre des 50 %. Nous avons conservé au fil des ans cette habitude de frugalité.

-

L’autre facteur favorable est la bonne tenue de l’immobilier. En tant que propriétaire (sans dette) de notre résidence principale, ceci nous a permis d’enregistrer une provision de quelques 6 k€ dans la rubrique Provisions & Dépréciations.

-

Comme mentionné plus haut, le gros frein sur notre patrimoine en 2018 est la chute de la bourse.

Pourtant, de manière assez surprenante, le total de la valeur liquidative de nos 4 comptes investis en bourse (PEA, Compte-titres ordinaire, Compte de trading ProRealtime et enfin Compte sur Marge Interactive Brokers) progresse quand même d’un peu plus de 8 k€ sur un an.

Cette progression est cependant en trompe l’oeil. Elle résulte en effet d’un apport en liquide de 10 k€ sur le compte-titres ordinaires, et de la capitalisation des presque 15 k€ de dividendes nets versés. Un trading plutôt efficace sur mon compte sur marge (relire cet article récent à ce propos) a également contribué à amortir la chute libre des indices en fin d’année.

Outre la progression du patrimoine, nous poursuivons en parallèle l’objectif d’indépendance financière. Le but du jeu est de couvrir ses dépenses à l’aide des seuls revenus alternatifs (les revenus autres que ceux du travail).

Et bien, je peux annoncer fièrement que cet objectif a été atteint pour la première fois en 2018. Nous sommes en effet parvenus à produire 46 k€ de revenus alternatifs en 2018. Ce montant a couvert nos dépenses totales de 39 k€ (y inclus 13 k€ d’impôts directs).

En allant un peu plus loin, je reconnais toutefois qu’environ la moitié de ces revenus alternatifs sont des plus-values qui, par nature, ne sont pas forcément reproductibles. Le défi pour les années qui viennent est de pérenniser ces revenus alternatifs.

Pour ceux qui ont le temps, voyons tout ça dans le détail…

Compte sur marge Interactive Brokers – Don’t stop me now

Cela fait maintenant un an et demi que j’ai ouvert un compte sur marge chez Interactive Brokers. Je vous propose un premier bilan détaillé sur l’activité de ce compte.

Le compte a été capitalisé à hauteur de 100 k€ le 15 juin 2017 (relire cet article à ce propos). Au 31/01/2019 après bourse, soit à peu près 19 mois plus tard, sa valeur liquidative est de 122,5 k€.

Comme aucun apport en espèces n’est intervenu entre-temps, ni aucun retrait, la performance est tout simplement de +22,5 % sur le capital investi. Pour être tout à fait précis, la valeur liquidative est amputée du prélèvement à la source sur les dividendes du fisc américain (Internal Revenue Service) qui me sera remboursé cette année.

En tenant compte de ce détail, la performance brute réelle est de +23,3 %. Ceci correspond à une performance annualisée de +13,7 %, largement au-delà de mon objectif pour ce portefeuille que j’ai fixé à +10 % par an.

L’idée de ce compte sur marge est de dégager des revenus via 2 vecteurs :

- Les dividendes tirés d’actions préférentielles (Preferred stocks) et de titres de dettes US à faible valeur faciale (baby bonds) ;

- La vente d’options sur actions américaines.

Ce portefeuille est donc hybride par nature. Les actions préférentielles génèrent un revenu fixe totalement passif. A contrario, l’activité de vente d’options nécessite plus d’implication et de technicité. Typiquement, j’y consacre quelques heures par semaine pour les prises de position, en général en début de semaine, puis pour la surveillance des positions jusqu’au « débouclage » de fin de semaine.

La rente passive issue des actions préférentielles agit comme un filet de sécurité pour l’activité plus risquée de trading d’options. Cette rente passive s’élève actuellement à environ 4 350 € par an pour un capital investi de l’ordre de 58 k€. Elle affiche par conséquent un rendement de 7,6 % qui reflète un profil de risque au-dessus de la moyenne.

Mais la majorité des revenus du portefeuille est tirée de l’activité de trading d’options. Ainsi, depuis l’ouverture du portefeuille, j’ai engrangé 19,1 k€ de plus-values brutes, soit presque 3 fois le total des dividendes perçus qui s’élève à 6,8 k€.

Pour le coup, je suis bien d’accord avec le grand Freddy : « Don’t stop me now, I’m having such a good time, I’m having a ball… » Mais voyons tout ceci dans le détail.

Patrimoine nos-finances-personnelles – août 2018

Il est plus que temps de faire un bilan patrimonial en conclusion de cet été torride qui a joué les prolongations. J’établis en effet traditionnellement chaque année un bilan intermédiaire arrêté à fin août que je vous propose dans cet article. Oui, oui, fin août. La rentrée a été agitée, et l’été indien incité à lézarder…

Ceci dit, je pense que nous avons une originalité sur nos-finances-personnelles.com. Nous maintenons à jour une archive numérique de nos flux financiers depuis une vingtaine d’années. Nous sommes par conséquent capables de publier à l’euro près l’évolution de notre patrimoine depuis le passage à la monnaie unique le 1er janvier 2002. C’est à mon humble avis un exercice de transparence unique.

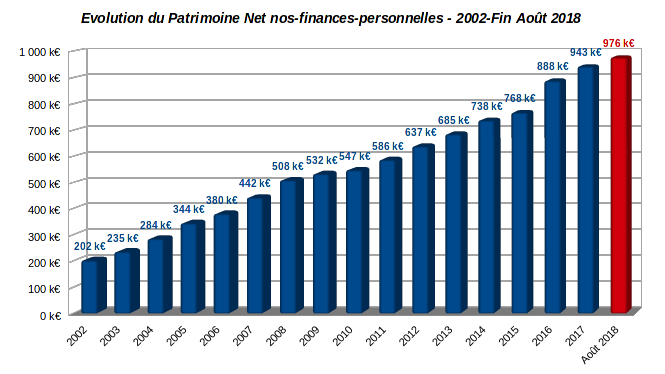

Vous pouvez constater sur le graphique en tête d’article que notre patrimoine a une fois de plus progressé sur les 8 premiers mois de l’année 2018. En date du 31 août 2018, notre patrimoine net de toute dette atteignait la somme de 976 k€. C’est une nouvelle progression de 33 k€ par rapport au dernier bilan datant de la fin 2017.

Notre méthode d’enrichissement repose toujours sur une discipline de bon père de famille basée sur le contrôle des dépenses et un choix judicieux d’investissements. Cette méthode de « grappillage », qui je l’admets n’est pas du tout bling bling, correspond parfaitement à nos modes de vie et de pensée.

Vous ne trouverez pas ici de recette magique pour devenir riche en 2 ans. Le trading sur forex ou l’entreprenariat ne sont pas compatibles avec notre ADN. Un enrichissement rapide implique forcément une prise de risque élevée et/ou un travail stressant qui peut nuire à la santé. Ce n’est pas ma tasse de thé. Mon actif le plus précieux est intangible : c’est ma VO2max, et elle n’a pas de prix.

La progression de nos avoirs est donc comme d’habitude la résultante d’un patrimoine équilibré. Tout d’abord, nous possédons notre Résidence Principale (pas la banque, car l’emprunt est remboursé depuis longtemps). Ceci peut sembler ringard mais c’est sûrement notre meilleur investissement de long terme. Ce modeste pavillon individuel dans la proche couronne Lilloise est désormais évalué à 376 k€, soit une nouvelle progression de 7 k€ sur un an.

Sur le plan des actifs financiers, je note également une belle progression de 32 k€ qui porte leur valeur totale à environ 549 k€. La progression régulière de nos actifs financiers devient de plus en plus un défi car la part des supports risqués (essentiellement des actions détenues sur 2 comptes-titres et un PEA) y est désormais dominante.

Ainsi mon PEA qui émarge à 139 k€ marque nettement le pas (-4 k€ sur les 8 premiers mois de l’année). Ceci est heureusement compensé par la bonne tenue de mes compte-titres qui totalisent une contre-valeur de 192 k€ soutenue notamment par la remontée du dollar face à l’euro. On ne soulignera jamais assez l’intérêt de la diversification.

Enfin, nous n’oublions pas l’objectif principal de ce patrimoine qui est de nous délivrer une rente complétant nos revenus d’activité. Avec 26k€ de revenus alternatifs perçus à fin août, 2018 s’annonce comme un bon cru. Les revenus alternatifs anticipés sur l’année pleine sont de 33 k€, soit l’équivalent d’un peu plus de 2 700 € bruts par mois. Environ la moitié de cette somme est le produit des seuls dividendes de portefeuilles de rendement et peut donc être qualifiée de vraie rente passive.

Mais examinons tout ceci en détail.

Suivi Compte Titres Ordinaire – bilan à 3 ans

Trois ans se sont déjà écoulés depuis l’ouverture de mon compte titres ordinaire investi en actions de rendement nord-américaines. Il est temps de dresser un bilan.

Je rappelle brièvement que ce portefeuille a pour vocation de générer un revenu passif basé sur les dividendes d’actions essentiellement américaines, plus accessoirement canadiennes.

Le mérite principal de cette stratégie passive, souvent dénigrée par les traders, est justement qu’elle est passive. Elle est peu chronophage et peu stressante, et donc offre le confort de la perception d’une rente.

Concrètement, la rente passive est générée par des actions choisies dans la liste des aristocrates des dividendes US de Standard & Poors, et plus largement dans la liste des ‘CCC‘ créée par David Fish, les fameux Dividend Champions/Contenders/Challengers/, les actions US ayant augmenté leur dividende sans interruption pendant 25, 10 et 5 ans respectivement.

Je profite de cette tribune pour rendre hommage au travail chirurgical de David Fish qui vient de nous quitter en mai dernier. Sa liste publiée inlassablement tous les mois à titre gracieux (de plus en plus rare dans ce monde mercantile) m’a beaucoup inspiré ces dernières années dans mes idées d’investissement de rendement outre-Atlantique.

Afin de booster le rendement de ce portefeuille, je m’autorise cependant à sortir de ces listes, mais pour un pourcentage faible du portefeuille.

Depuis le dernier reporting de juin 2017, la trajectoire de remontée des taux longs outre-Atlantique a été confirmée. Ce climat est normalement peu favorable aux actions de rendement à croissance faible telles que celles des secteurs des Télécoms ou des Services.

L’oncle Sam paye désormais pas loin de 3 % sur ses obligations du trésor à 10 ans. Dans un tel contexte, outre les décrochages épidermiques de certains titres, il reste 2 motifs sérieux pour continuer à investir sur des actions de rendement : la croissance du dividende qui doit au moins compenser l’inflation, ou un spread important offert par des actions plus risquées au rendement élevé.

Les mouvements du portefeuille depuis juin dernier sont en accord avec ces 2 motifs. Ainsi, j’ai sorti du portefeuille l’aristocrate des dividendes T Rowe Price Group suite à un rallye haussier qui avait ramené son rendement nettement sous la barre fatidique des 3 %. A l’opposé, les autres aristocrates des dividendes Altria Group, Cardinal Health et General Mills ont fait leur entrée.

Hors de l’univers des aristocrates, j’ai renforcé les lignes United Parcel Service et Century Link. J’ai également à nouveau renforcé le récemment promu Dividend Champion Realty Income. L’emblème de l’immobilier triple net continue de dérouler sa force tranquille. Pourquoi se priver d’une telle rente locative sans aucun souci de gestion des locataires ? Et enfin, opération inhabituelle sur ce portefeuille passif, j’ai effectué un allez-retour sur AbbVie, empochant au passage une plus-value confortable.

En terme de performance du portefeuille, je reste pour l’instant satisfait. Au total, j’ai investi 65 000 € en 3 ans. La valeur liquidative du portefeuille au 30/06/2018 est de 75 309 €. Sur ces bénéfices d’un peu plus de 10 300 €, le coussin de plus-values latentes est d’environ 1 000 €. Il a régressé depuis l’an dernier, mais c’est logique puisque j’ai empoché dans le même temps environ 3 900 € de plus-values réalisées. Le complément des gains empochés, soit environ 5 400 €, représente le cumul des dividendes amputés des prélèvements sociaux et du prélèvement fiscal américain. Ces deux prélèvements à la source amputent de fait la valeur liquidative comptable du portefeuille.

La performance du portefeuille depuis l’origine a repris de la vigueur, profitant notamment de la récente remontée du dollar face à l’euro. La valeur de la part brute a progressé de 30 % en 3 ans, pour un TRI brut annualisé de 8,6 %. C’est légèrement supérieur à la performance de long terme de la bourse américaine. Je n’en demande pas plus.

En terme de rente sur dividendes, puisque c’est de fait l’objectif principal de ce portefeuille, je suis également satisfait. J’ai déjà signalé ci-dessus que les dividendes représentent plus de la moitié des bénéfices du portefeuille. Il s’agit bien d’un portefeuille de rendement, c’est le but recherché. Je constate en outre que la rente exprimée en euros a progressé de 850 € en un an. Elle atteint désormais 3 850 € bruts par an, et ceci malgré un volant de liquidités non investies conséquent.

Je rappelle rapidement que mon objectif à terme sur ce portefeuille est de dégager une rente annuelle de $10 000 US, soit l’équivalent d’environ 8 600 € au cours actuel de l’euro/dollar. Sauf catastrophe, je devrais atteindre la moitié de l’objectif cette année…

Guide de déclaration des revenus d’un compte ouvert hors de France

Le moi de mai marque le retour des beaux jours, mais c’est aussi la pleine saison pour remplir sa déclaration de revenus.

Le moi de mai marque le retour des beaux jours, mais c’est aussi la pleine saison pour remplir sa déclaration de revenus.

Etre titulaire d’un compte dans un établissement situé hors de France peut engendrer quelques tracasseries lors de cet exercice fastidieux. En effet, un teneur de compte à l’étranger ne fournit pas d’Imprimé Fiscal Unique (IFU) à ses clients imposables en France.

Je suis personnellement client chez le courtier Interactive Brokers. En tant que tel, je possède 2 comptes-titres immatriculés auprès de la filiale de ce broker à Londres. Le prix à payer pour accéder à ce broker qui ouvre les portes de tous les marchés régulés majeurs à des tarifs imbattables est donc de dire adieu au fameux IFU que les intermédiaires financiers installés en France sont eux tenus d’adresser à leurs clients contribuables en France. Ceci peut rebuter pas mal d’investisseurs si j’en juge par les commentaires et messages que je reçois sur le blog.

Je vous propose dans cet article de reconstituer pas à pas, sous forme de tutoriel, la démarche que j’ai suivie pour remplir la partie de ma déclaration des revenus 2017 en relation avec les revenus que j’ai tirés des 2 comptes-titres que je possède chez Interactive Brokers.

Je précise d’emblée que ce tutoriel concerne mon cas particulier. Il sera illustré avec mes propres chiffres de plus-values et de revenus, en toute transparence comme d’habitude sur le blog. Cependant, je ne suis pas avocat fiscaliste. La façon dont j’ai rempli ma déclaration n’engage pas ma responsabilité si vous vous en inspirez…

L’absence d’IFU chez Interactive Brokers n’oblige pas à calculer ses plus-values et ses revenus soi-même. Tout broker sérieux, et Interactive Brokers est sérieux, développe des algorithmes qui fournissent des relevés de compte où on peut trouver les informations nécessaires pour remplir sa déclaration de revenus. L’article sera donc divisé en 2 parties : dans la première partie, nous allons voir comment générer les relevés de compte, et la seconde partie traitera la déclaration de revenus à proprement parler.

Alors certes, la démarche est ici plus complexe que la simple comparaison des montants inscrits dans les cases d’un IFU et de ceux qui apparaissent dans nos déclarations désormais pré-remplies.

Mais au fait, êtes-vous sur que les IFU qui vous sont fournis sont exempts de toute erreur ? L’absence d’IFU a le mérite de forcer à réfléchir, et parfois à s’arracher quelques cheveux. Mais la tâche, quoi que non triviale, n’est pas insurmontable.

Patrimoine nos-finances-personnelles – année 2017

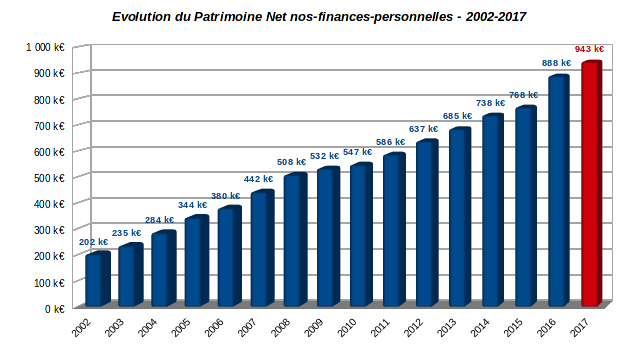

Il est temps de faire le bilan patrimonial de l’année 2017 chez nos-finances-personnelles. Une fois de plus, le bilan est très positif puisqu’au 31/12/2017, notre patrimoine net de toute dette atteignait la somme de 943 k€. Ceci représente une progression de 55 k€ sur l’année civile écoulée.

La progression annuelle de 2017 revient dans les clous après un bond de 120 k€ en 2016. Pour mémoire, la progression hors-norme constatée l’année précédente était due en partie à la liquidation d’une succession. Vous pouvez (re)consulter ici le précédent reporting annuel de l’année 2016..

Si la marche vers l’avant revient dans la normale, elle dissimule pourtant un profond remaniement de notre patrimoine en 2017. Tout d’abord, nous avons quitté le navire en perdition des fonds euros. Les capitaux ainsi libérés, soit environ 100 k€, ont été réinvestis en juin 2017 dans un compte sur marge chez Interactive Brokers (relire cet article à ce propos).

Passer de l’ennui profond des fonds euros qui ne rapportent quasiment plus rien à un compte géré en direct d’actions préférentielles est un sacré changement. D’autant plus que j’ai sur ce compte une activité parallèle de vente d’options sur actions US.

Autre grand changement en 2017, j’ai initié une activité de trading d’options sur actions françaises via l’ouverture d’un compte chez ProRealtime Trading. Ce compte, également hébergé chez Interactive Brokers, a été capitalisé à hauteur de 42 k€.

Malgré ces chamboulements, la progression de notre patrimoine en 2017 est essentiellement la résultante de 2 éléments récurrents :

- Tout d’abord, les marchés boursiers se sont bien tenus en 2017. Ceci a été bénéfique pour un de nos deux portefeuilles boursiers de long terme. Mon PEA (dernier reporting visible ici) a en effet progressé de plus de 13 k€ pour finir l’année 2017 à 143 k€. Ceci sans aucun apport supplémentaire.

Le bilan de mon compte titres investi en actions de rendement US est moins flatteur. Sa valeur liquidative progresse certes de 9 k€. Il termine à 68 k€ fin 2017, mais ceci moyennant un total de versements de 12 k€ au cours de l’année. C’est un coup d’arrêt sérieux pour ce support victime de la chute du dollar face à l’euro, et du châtiment des valeurs de rendement sur fond de début de remontée des taux d’intérêt.

- Ensuite, selon nos habitudes établies de frugalité, nous avons dépensé en 2017 à peine un petit tiers de nos revenus qui se sont élevés à un peu plus de 100 k€. Hors éléments non récurrents, ce niveau de revenus est un record pour nous. J’en suis particulièrement satisfait, car sur ces revenus, environ un tiers sont des revenus alternatifs (des revenus autres que ceux de notre travail principal).

Je reste convaincu que la manière la plus sûre et la moins stressante de s’enrichir est tout simplement d’accumuler régulièrement en dépensant nettement moins que ses revenus. Vous remarquerez sur le graphique en tête d’article que cette technique de « gagne-petit » nous a permis de multiplier notre patrimoine quasiment par 5 en une quinzaine d’années.

Ce n’est sans doute pas spectaculaire. Mais si vous cherchez une manière rapide de vous enrichir, alors vous n’êtes pas au bon endroit.

Ceci dit, mine de rien, les ouvertures du compte sur marge et du compte de trading en 2017 nous permettent d’entrevoir l’indépendance financière. C’est un des objectifs connexes de notre accumulation patrimoniale : parvenir à couvrir nos dépenses à l’aide des seuls revenus autres que ceux du travail.

Ainsi, nos revenus alternatifs récurrents (revenus alternatifs hors revenus exceptionnels non-récurrents) ont battu un record historique en 2017 à environ 29 k€. C’est quasiment 90 % de nos dépenses de l’année. Petit à petit, nous commençons à entrevoir l’indépendance financière. Le défi est de parvenir à couvrir entièrement nos dépenses avec les revenus alternatifs sans prise de risque inconsidérée, et sans journée de travail à rallonge.

Mais voyons tout ça dans le détail…

Bilan PEA année 2017 – Rule Britannia

Les agapes de fin d’année sont déjà loin derrière nous. Il est de temps de faire le bilan de mon PEA pour l’année 2017.

Les agapes de fin d’année sont déjà loin derrière nous. Il est de temps de faire le bilan de mon PEA pour l’année 2017.

En terme de performance, c’est somme toute une année très honorable. La valeur liquidative a en effet progressé de +10,4 %, terminant l’année à un peu plus de 143,5 k€. C’est un peu moins bien que notre indice de référence le CAC 40GR (dividendes bruts réinvestis) qui affiche lui +12,7 % en 2017. Son cousin plus célèbre l’indice CAC 40 standard, lequel ne comptabilise pas les dividendes, a lui progressé de +9,3 %.

Mais je ne vais pas faire la fine bouche. Cette année 2017 reste positive. D’autant plus que la rente sur dividendes a battu son record historique. Rappelons en effet que ma stratégie sur ce PEA est essentiellement passive. Elle vise à générer une rente basée sur les dividendes d’actions choisies individuellement afin de booster le rendement. Et ceci avec un minimum d’effort de suivi et de rotations dans le portefeuille..

En matière de dividendes, l’année 2017 fut donc prolifique avec un total de 7 796 € bruts perçus. C’est le maximum reçu en un an depuis l’origine du PEA en 2001. Le précédent record était de 7 325 € en 2016.

Je suis particulièrement satisfait de cette progression de plus de 6 % de la rente de 2016 à 2017 car, pour la première fois, je n’ai effectué aucun apport en liquide au cours de l’année. Ceci signifie que la progression de la rente résulte de la composition des revenus du capital existant, et non pas de l’injection de capital supplémentaire.

Hormis ces éléments quantitatifs, l’année 2017 fut marquée par pas mal de chamboulements. Le premier événement de 2017 a été le transfert mouvementé de mon PEA chez Binck.fr. Un feuilleton par épisode qui s’est étalé de février à avril, relire à ce propos le reporting de mars « Un transfert à la vitesse de l’escargot ».

En fait je considère que ce transfert de la Caisse d’Epargne Hauts-de-France chez Binck s’est terminé en décembre !? Vous vous souvenez peut-être que le transfert, certes effectif en avril, avait été entaché de la perte d’un dividende optionnel de la banque HSBC. Et bien, miracle. Après de longs mois de patience, j’ai finalement récupéré ce dividende en décembre, et même un peu plus en fait…

Le second événement de l’année 2017 sur mon PEA est sa diversification vers les actions britanniques. Vous comprenez maintenant la photo en tête de gondole de l’article. Cette décision peut sembler surprenante en plein début de négociations sur le Brexit.

J’ai profité justement de cette période difficile pour faire quelques achats à bon compte outre-Manche. C’est bien sûr un choix contrarien que j’espère payant sur le long terme. D’où l’entrée en portefeuille au second semestre 2017 du pharmacien GlaxoSmithKline et du producteur/fournisseur d’énergie Scottish and Southern Energy. Mon idée est également de profiter de la faiblesse relative de la Livre Sterling par rapport à l’euro.

L’économie britannique finira sans nul doute par se sortir de ce mauvais pas. C’est une question de temps. Par contre, le sort futur des titres britanniques sur un PEA est plus spéculatif. En fonction de l’accord final de sortie, il se peut que ces titres soient purement bannis (le cas le plus défavorable d’un Brexit dur), ou toujours autorisés, à l’image des actions norvégiennes ou islandaises (le cas le plus favorable d’un Brexit soft).

En attendant, cette rotation de portefeuille en faveur du Royaume-Uni se fait aux dépens d’actions françaises historiques dans mon portefeuille. Ainsi, exit la banque Natixis et l’assureur crédit Euler Hermes, avec au passage de jolies plus-values en poche. Voyons tout ça dans le détail.

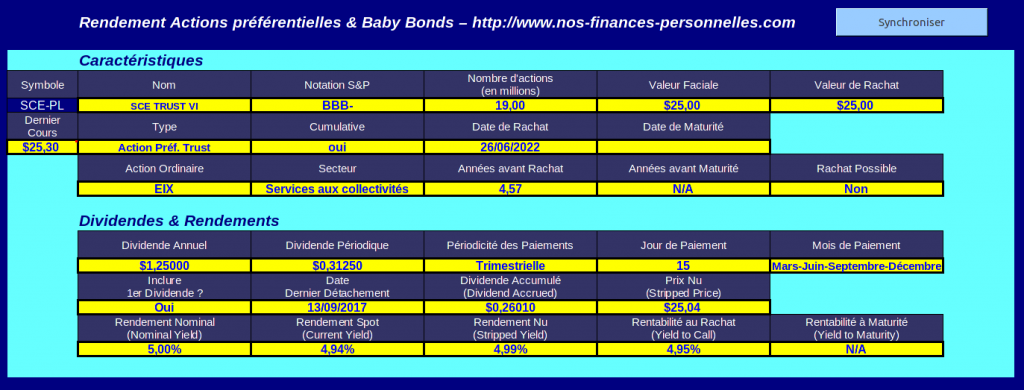

Investir en actions préférentielles

Nous allons explorer dans cet article les bases de l’investissement en actions préférentielles.

Nous allons explorer dans cet article les bases de l’investissement en actions préférentielles.

Une action préférentielle est un objet hybride à mi-chemin entre l’action ordinaire et l’obligation d’entreprise. Elle produit un revenu fixe comme un titre de dette. Mais comme son nom l’indique, une action préférentielle est avant tout une action. C’est donc un titre de propriété représentant une part du capital social de l’entreprise qui l’a émise.

L’action préférentielle tire son nom du fait qu’elle est prioritaire sur l’action ordinaire dans la structure capitalistique d’une entreprise.

En pratique, ceci signifie qu’en cas de faillite de l’émetteur, l’actionnaire préférentiel sera prioritaire sur l’actionnaire ordinaire. Par contre, le détenteur d’obligations, en tant que créancier de l’entreprise débitrice, sera servi avant l’actionnaire préférentiel.

Une autre caractéristique très importante de l’action préférentielle est qu’elle délivre un dividende contractuellement garanti. Il n’y a pas de possibilité de réduction du dividende sur une action préférentielle. Ceci en fait une source de revenus fixes stable et pérenne. De plus, la plupart des actions préférentielles US versent leur dividende trimestriellement, ce qui permet de générer une rente ayant une bonne répartition calendaire.

Investir sur une action préférentielle, c’est donc abandonner l’espoir de la croissance du dividende de l’action ordinaire, mais aussi les droits de vote de l’actionnaire ordinaire lors de l’assemblée générale. En contrepartie, c’est se mettre à l’abri d’une coupe du dividende ordinaire. Nonobstant, le dividende d’une action préférentielle peut être suspendu. C’est un événement rare, généralement signe de difficulté grave pour la société émettrice.

Si l’action préférentielle est un vecteur de revenus fixes, avec toutefois une sécurité inférieure à celle d’un titre de dette, on peut s’interroger sur son utilité. Pourquoi ne pas simplement investir sur des obligations d’entreprise pour générer un revenu fixe ?

La raison principale est que le risque supplémentaire pris par l’actionnaire préférentiel est souvent récompensé par un taux de rémunération plus élevé que sur les titres de dette. Une raison connexe est qu’une action préférentielle verse un dividende, et non pas un coupon comme une obligation, ce qui peut s’avérer fiscalement plus avantageux.

J’utilise les actions préférentielles pour générer un flux de revenus fixes sur mon compte sur marge chez Interactive Brokers. Elles constituent une part importante de l’allocation d’actifs sur ce compte. Au moment où j’écris ces lignes, j’en possède en effet pour l’équivalent d’environ 30 k€.

Le sujet est tellement vaste qu’il est impossible de traiter tous les aspects des actions préférentielles dans un seul article. Pour commencer, je vous résume ici le vocabulaire de base des actions préférentielles. Mon propos sera basé sur la source d’information incontournable pour cette classe d’actifs : le site QuantumOnline.com.

Patrimoine nos-finances-personnelles – août 2017

La rentrée est déjà loin derrière nous et il est temps de rendre ses devoirs de vacances. J’ai en effet l’habitude de faire un bilan complet de notre patrimoine tous les 4 mois. C’est donc plus que l’heure du deuxième bilan quadrimestriel que j’arrête traditionnellement chaque année à fin août.

C’est une discipline qui peut sembler contraignante mais sortir la tête du guidon est toujours une bonne idée. Je pense qu’il est nécessaire de prendre périodiquement du recul sur sa gestion patrimoniale : L’équilibre général du patrimoine est-il préservé ? Y-a-t-il eu des dérives ? Une prise de risque inconsidérée ? Ou au contraire l’allocation d’actifs est-elle trop prudente ? Pouvons-nous réaliser tous nos projets sans mettre en danger l’équilibre de nos finances personnelles ? Toutes ces questions doivent trouver périodiquement une réponse. En ce qui nous concerne, une périodicité de 4 mois nous convient.

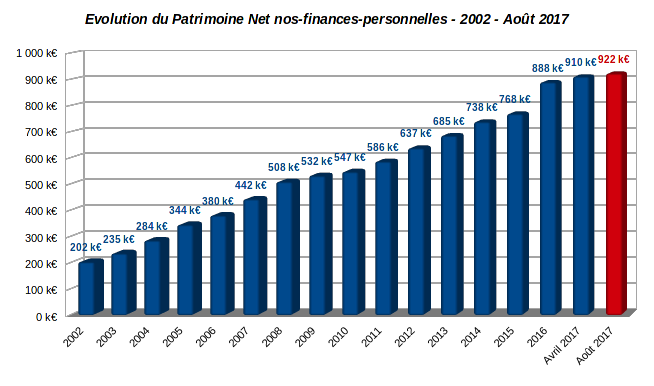

La première quantité à retenir d’un bilan patrimonial est sa valeur nette. Et une fois de plus, le graphique que je reproduis traditionnellement en tête d’article illustre la progression régulière de notre patrimoine. En date du 31 août 2017, notre patrimoine net de toute dette atteignait la somme de 922 k€. Ceci représente une progression d’environ 12 k€ en 4 mois, soit une augmentation d’environ +1,3 % par rapport aux 910 k€ arrêtés à fin avril dernier. En cumul avec les 4 premiers mois de l’année, notre patrimoine a donc progressé d’environ 34 k€ de début janvier à fin août. Doucement, mais sûrement, on se rapproche du million.

Ce patrimoine est bien nette de toute dette, puisque nous n’avons toujours pas la moindre dette. Même pas un petit crédit à la consommation.

Autre originalité, notre patrimoine demeure à peu près équilibré entre actifs financiers et non financiers. Les patrimoines modestes (disons inférieurs au million d’euros) sont souvent déséquilibrés en immobilier acheté à crédit. Ce n’est pas le cas chez nous puisque nous affichons quasiment 500 k€ d’actifs financiers, soit un peu plus de la moitié du patrimoine total. Pour ce qui est de l’immobilier, nous nous contentons de notre résidence principale, payée depuis longtemps, et de modestes parts de nue propriété en indivision issues d’une succession.

Le revers de la médaille de ce choix d’allocation d’actifs est que notre patrimoine est de plus en plus exposé à la volatilité des marchés financiers. Malgré cette exposition croissante, notre patrimoine continue cependant de progresser sans relâche. Et je suis particulièrement satisfait de constater cette progression continue en 2017 car il y a eu du mouvement cet été.

Le changement le plus notoire est le ré-investissement des capitaux libérés suite à la liquidation de la majorité de nos fonds euros au cours du premier trimestre 2017. En effet, le dernier bilan d’avril laissait apparaître une poche de liquidité surdimensionnée de 245 k€. Une partie de cette somme était à l’époque en attente d’être ré-investie.

C’est fait en partie : 100 k€ ont été injectés dans un compte sur marge chez Interactive Brokers (voir l’article à ce propos sur le blog). Sur ce nouveau support, j’investis essentiellement en dollars US sur des actions préférentielles et sur des « baby bonds » (des titres de dettes à faible valeur faciale).

Mais ce n’est pas tout. Une autre partie de nos liquidités surabondantes (42 k€) a servi à capitaliser un compte spéculatif chez ProRealtime Trading. Sur ce nouveau support, j’ai une tactique de spéculation court-terme en options sur actions du CAC 40. Ce compte est à caractère expérimental, et je ne l’ai en conséquence pas encore évoqué sur le blog. Mais j’y reviendrai par la suite.

Hormis ces nouveautés, notre patrimoine a surtout été impacté négativement par la chute du dollar US face à l’euro au cours de l’année 2017. Ceci affecte la valeur évaluée en euros de mon compte-titres investi en actions de rendement US (valeur liquidative de 62,7 k€), mais aussi désormais celle de mon compte sur marge chez Interactive Brokers (valeur liquidative de 98,6 k€).

Cette contre-performance sur le marché US est compensée par le comportement de mon PEA qui continue de profiter de la solidité de la bourse de Paris en 2017. Sa valeur liquidative juste sous les 142 k€ (+9 % depuis le premier janvier à fin août) suit grosso modo la progression du CAC 40 GR (dividendes ré-investis) qui affiche +7,5% sur la même période.

Enfin, n’oublions pas l’objectif qui sous-tend tous ces efforts : le Graal de l’indépendance financière. Le prévisionnel des revenus alternatifs en 2017 (les revenus autres que ceux issus du travail) est de 19,5 k€. Sur ce montant, j’estime qu’environ 13 k€ sont des revenus récurrents désormais principalement générés pas nos divers portefeuilles boursiers.

En résumé, malgré les nombreuses nouveautés de cet été et les turbulences sur le dollar américain, notre patrimoine évalué en euros continue de progresser. Et ce patrimoine nous procure des revenus alternatifs de plus en plus élevés.

Comme le disait la mère de Napoléon à propos des victoires militaires de son fils : « Pourvu que ça dure ! ». L’Histoire a prouvé le contraire. J’espère que nous ne finirons pas à Sainte-Hélène…