Le vol de prélèvements sociaux sur une assurance vie

Vous vous souvenez peut-être de cet article que j’avais publié en mai 2016 : «La fiscalité de l’assurance vie en cas de vie – partie 2/2– les prélèvements sociaux».

Vous vous souvenez peut-être de cet article que j’avais publié en mai 2016 : «La fiscalité de l’assurance vie en cas de vie – partie 2/2– les prélèvements sociaux».

Il traitait le sujet ardu du calcul des prélèvements sociaux sur les rachats sur vos contrats d’assurance vie. À l’époque, j’avais terminé cet article sur une boutade en me demandant si toutes les compagnies d’assurance étaient capables de calculer correctement ces prélèvements en particulier sur les contrats multi-supports.

Et bien, je ne croyais pas si bien dire. J’ai récemment été contacté par un lecteur du blog qui avait trouvé un peu salée l’addition présentée par son assureur lors d’un rachat partiel sur son contrat multi-supports.

Ce lecteur, que j’appellerai « Pierre » pour respecter son anonymat, a estimé grâce à la procédure décrite dans mon article le montant des prélèvements sociaux qu’il aurait dû régler sur son rachat partiel. Et, Oh surprise ! Le montant qui lui a été effectivement prélevé s’est avéré supérieur d’environ 70 € à l’estimation calculée à partir de l’article.

Comment donc ? Mon article serait-il faux ? Ou alors Pierre aurait-il fait une erreur de calcul ? Et bien non, ni l’un ni l’autre. L’article est juste et Pierre sait bien calculer.

Après vérification et re-vérification, il s’avère que la compagnie d’assurance de Pierre «ne sait pas» calculer les prélèvements sociaux sur un rachat partiel. Vous noterez que j’utilise des guillemets autour de «ne sait pas» car un petit indice me fait songer que cette erreur est intentionnelle. Auquel cas il s’agirait d’un vol de prélèvements sociaux, d’où le titre un peu racoleur de l’article, je l’avoue.

Dans cet article, je vais vous prouver par A+B que la compagnie d’assurance en question applique une procédure fantaisiste pour calculer les prélèvements sociaux sur un rachat partiel. Sa procédure est fantaisiste car elle ne correspond à aucun texte légal, mais en plus elle est totalement absurde.

La question qui doit vous démanger est bien sûr : mais quelle est donc le nom de cette compagnie d’assurance incompétente ou malhonnête, voire les deux ? Je ne suis pas de taille à affronter les services juridiques d’un bancassureur, filiale d’une banque française majeure ayant pignon sur rue. Et je tiens à ce que cet article ne soit pas censuré après décision de justice.

Aussi, je garderai anonyme le nom de cette compagnie que je désignerai génériquement par l’expression «l’assureur de Pierre». Toutefois, les lecteurs intéressés peuvent me contacter via le formulaire du blog. Je leur communiquerai le nom de cet assureur indélicat par retour de message privé. Sachez cependant qu’il s’agit d’un bancassureur en position dominante sur internet. Dans le low cost on obtient souvent des prestations à hauteur de ce qu’on paye.

J’ai échangé au total une dizaine de mails avec Pierre pour bien vérifier son cas. Je le remercie au passage de m’avoir autorisé à utiliser les chiffres réels du rachat partiel sur son contrat. Ceci correspond bien à la philosophie du blog : pas de faux-semblants mais du réel avec des chiffres bruts.

Patrimoine nos-finances-personnelles – décembre 2016

Le reporting périodique de notre patrimoine est le fil rouge du blog. J’ai pris l’habitude d’en publier 3 par an : le premier au début du printemps, le deuxième en fin d’été, et le dernier en début d’année pour faire le bilan de l’année précédente qui s’est achevée. En ce début d’année 2017, il est donc temps de revenir sur l’année 2016 qui a été riche en péripéties en ce qui nous concerne.

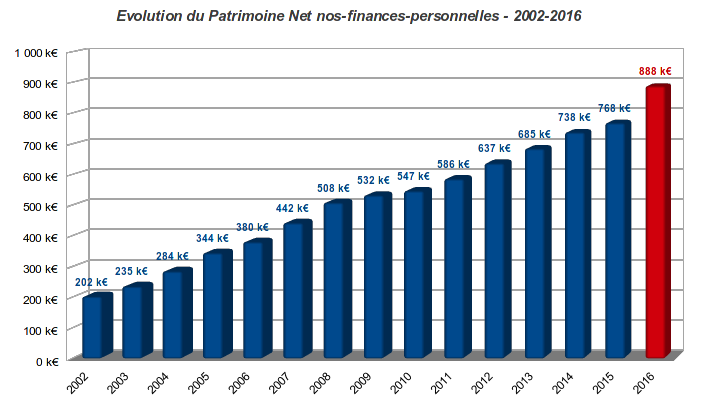

Comme vous pouvez le constater sur le graphique en tête d’article, cette année 2016 a en effet été prolifique pour le patrimoine nos-finances-personnelles.

Au 31 décembre 2016, notre patrimoine net de toute dette atteint la somme de 888 k€. Comme notre patrimoine net était de 768 k€ à fin 2015, c’est une progression hors norme de 120 k€ en un an. Les nouveaux lecteurs en priorité, mais aussi les habitués, sont à ce propos encouragés à consulter pour comparaison le précédent reporting annuel publié ici en janvier dernier.

Si vous suivez le blog, vous connaissez notre modèle d’enrichissement basé sur l’accumulation : dépenser moins que nos revenus en maintenant un train de vie « sélectivement frugal« . Cette méthode nous a permis d’accumuler à la mi-quarantaine un patrimoine relativement confortable au vu de nos revenus salariés dans la moyenne, sans plus.

Avec cette technique que nous appliquons consciencieusement depuis une bonne quinzaine d’années, notre patrimoine net a progressé grosso modo linéairement de 40 k€ par an de 2002 à 2015. La progression de 2016 est donc effectivement exceptionnelle. Elle est le fruit de plusieurs facteurs concomitants.

Tout d’abord, elle résulte de la liquidation d’une succession dont nous avons été cohéritiers (relire cet article à ce propos). Le montant total hérité en 2016 est d’environ 64 k€, dont 24 k€ en cash via le dénouement d’une assurance vie, le reste en nues propriétés immobilières et financières.

Hors cet élément exceptionnel, notre patrimoine aura donc progressé de 120-64=56 k€ en 2016. C’est là aussi une jolie performance hors éléments « non récurrents ».

Nous allons voir plus bas dans le détail ce qui a porté cette performance au-dessus de la moyenne. Mais voici en résumé pour le lecteur pressé les 3 grands marqueurs de notre patrimoine pour cette année 2016 :

- Tout d’abord, 2016 a été marquée par une très forte volatilité en bourse : un mini-krach en février accompagné d’une descente aux enfers du cours des matières premières, en particulier du pétrole. Puis, le Brexit de juin a fait replonger les indices. Enfin, l’année s’est terminée en fanfare boostée par l’élection de Donald Trump.

Nos 2 portefeuilles boursiers de rendement (PEA et compte titres) ont subi ces soubresauts différemment : le PEA a maintenu in extremis la valeur de sa part, alors que le compte titres ordinaire investi en actions US a continué sa progression sans faiblesse. Ce dernier a surperformé allègrement les indices américains pourtant proches de leurs plus hauts historiques, « hitting all cylinders » comme on dit là bas.

- L’immobilier a confirmé sa légère reprise en 2015 (pour des raisons liées à la date de publication de l’indice Notaires INSEE, je retarde la valorisation de l’immobilier physique d’un an) : ceci nous a permis d’inscrire en compte une légère plus-value latente sur notre Résidence Principale, un des piliers de notre patrimoine.

- Enfin, les rendements des fonds euros de l’assurance vie continuent leur dégringolade. Il est plus que temps de quitter le navire, ce à quoi je travaille sans relâche.

Les périodes de bonnes résolutions sont l’occasion de se poser et de réfléchir calmement aux orientations futures à donner à son patrimoine. Pour nous, 2017 sera une année de grands changements. Notre objectif est de doubler nos revenus alternatifs ce qui nous amènerait très près de l’indépendance financière, rien que ça…

Mais trêve de bavardages. Pour le moment, voyons où nous en sommes.

Suivi PEA décembre 2016 – Le rallye de fin d’année

L’adage dit que le mois de décembre est traditionnellement haussier en bourse. Force est de constater que ce mois de décembre 2016 a respecté la tradition : le taureau a sorti ses cornes.

L’adage dit que le mois de décembre est traditionnellement haussier en bourse. Force est de constater que ce mois de décembre 2016 a respecté la tradition : le taureau a sorti ses cornes.

Mon PEA en a profité pour terminer l’année sur un rebond mensuel appréciable de plus de 7 %. A l’instar de l’indice CAC40, je sauve donc les meubles pour l’année 2016 grâce à ce rallye de fin d’année.

Le miracle de décembre que j’évoquais de façon prémonitoire dans le bilan précédent de novembre a finalement eu lieu.

Faisons le bilan de cette année 2016 au cours de laquelle plusieurs étapes symboliques ont été franchies.

Tout d’abord, et c’est le plus important pour un portefeuille de rendement, le montant des dividendes perçus sur l’année 2016 a légèrement dépassé 7 300 €. C’est un record historique pour mon PEA.

Mieux encore, la rente prévisionnelle sur un an glissant avoisine désormais les 7 800 €. Ceci augure une année 2017 plus que jamais en route vers notre objectif terminal qui est, rappelons-le, de dégager 10 000 € de rente totalement passive basée sur les dividendes.

Nous terminons l’année 2016 en franchissant un autre chiffre symbolique : la valeur liquidative du PEA dépasse pour la première fois les 130 k€, à 7 € près ! C’est quasiment 9 000 € de mieux que fin novembre, et ceci sans aucun apport supplémentaire en décembre.

Dans les affaires courantes de décembre, il n’y a d’ailleurs rien à signaler. Ni apport en liquide, ni investissement ou désinvestissement. Le portefeuille a donc terminé l’année en roue libre en récoltant quand même 495 € de dividendes. Merci à HSBC, Orange et Shell pour les étrennes.

Mais la rente passive générée par le PEA est-elle viable ? En clair, est-elle payée sans érosion du capital ? La réponse est malheureusement négative sur l’année 2016.

Certes, ce rallye de décembre me permet d’afficher une progression de la part PEA de 2,1 % sur l’année. Mais comme la valeur de la part inclut les dividendes, et que le rendement du portefeuille est de 6 %, ceci implique une consommation de capital de l’ordre de 4 %.

Malgré le rebond des valeurs bancaires et pétrolières qui pèsent lourd dans le portefeuille (HSBC, Natixis, Total, Shell), mon PEA a été particulièrement plombé par la dégringolade sans fin de l’énergéticien Engie et par le décrochage éclair d’Eutelsat.

Je ne me voile pas la face et j’estime donc que cette année 2016 est un mauvais cru en terme de protection du capital. Le rebond de fin d’année ne me permet pas de rattraper notre métronome qu’est l’indice CAC40 GR (dividendes bruts réinvestis). Ce dernier a lui aussi sauvé son année en novembre/décembre pour finalement afficher une progression de 8,9 % en 2016. Son cousin plus célèbre, l’indice CAC40 nu a progressé de +4,8 % en 2016. Le capital de l’indice phare français a donc été protégé cette année.

Les débuts d’année sont toujours une bonne occasion de se remettre en cause. Bien entendu, je ne vais pas changer la stratégie globale du portefeuille. Je veux toujours un portefeuille passif de rendement basé sur les dividendes.

Cependant, pour passer en mode rentier de « consommation des dividendes », il va falloir mieux rentabiliser le capital.

Cette année 2016 a vraiment testé les limites de mon approche buy & hold. Une exposition purement passive et donc permanente au marché ne permet pas de protéger le capital. Je vais donc tenter une nouvelle approche cette année que j’exposerai au fur et à mesure des reportings. Il va y avoir du mouvement. Alors, si ça vous intéresse, suivez bien le blog en 2017…

Les dessous d’une succession – Partie 1/2 – Le calcul des droits de succession

Il y a un an presque jour pour jour, je mentionnais dans cet article (« Une succession qui va impacter notre patrimoine »), l’ouverture d’une succession suite à un décès dans la famille. Cette succession vient d’être réglée chez le notaire qui en avait la charge.

En préambule, je tiens à remercier les cohéritiers de cette succession qui ont accepté que je dévoile les chiffres, sous couvert d’anonymat bien entendu.

Grâce à leur bonne volonté, vous aurez encore droit à une transparence totale sur le blog : du réel avec des chiffres bruts. Pas des pourcentages ou des faux-semblants. Pour vous lecteurs, c’est une occasion rare de voir sur un cas concret réel le mécanisme de calcul d’une succession.

Au-delà du cas réel présenté en détails, tout ceci nous permettra de revisiter les règles qui régissent les successions, ainsi que le sort des contrats d’assurance vie.

Vous allez voir que ce nouvel épisode dans la vie de notre patrimoine méritait bien au moins un article car il a révélé quelques surprises. Devant l’ampleur du sujet, j’ai même décidé de scinder l’article en 2 parties.

Nombreux sont ceux qui pensent que l’assurance vie est hors succession, et les compagnies d’assurance sont les premières à entretenir cette légende. Non, l’assurance vie n’est pas toujours hors succession, notamment quand le conjoint survivant possède une assurance vie alimentée par des fonds communs.

Ce triste événement a été l’occasion pour moi de peaufiner mon simulateur de calcul de droits de succession. Celui-ci est désormais validé à l’euro près par les calculs d’un professionnel, en l’occurrence le notaire qui a réglé la succession. Ça tombe bien, vous savez que j’aime les calculs justes.

La première partie de l’article que voici traitera uniquement de l’aspect technique du calcul des droits de succession. La seconde partie se focalisera sur les aspects spécifiques liés à l’assurance vie.

Mais trêve de généralités. Voyons comment cette succession s’est déroulée.

Suivi Compte Titres Ordinaire – Le facteur chance

Au moment où les indices boursiers outre-Atlantique continuent d’aligner records historiques sur records historiques, il semble opportun de contrôler la progression de mon compte titres ordinaire.

Au moment où les indices boursiers outre-Atlantique continuent d’aligner records historiques sur records historiques, il semble opportun de contrôler la progression de mon compte titres ordinaire.

Rappelons pour mémoire que ce portefeuille long investi en actions nord-américaines a pour vocation de venir compléter nos revenus passifs à base de dividendes. Le but à terme est de dégager une rente annuelle de $10 000 US en investissant majoritairement sur des actions à dividendes croissants.

Comme chacun sait, l’actualité financière et politique a été riche chez l’oncle Sam cet automne. Entre l’élection de Donald Trump, la récente décision de la FED de relever ses taux directeurs, tout ceci assaisonné de la décision de l’OPEP de réduire sa production (enfin !), ce dernier trimestre de l’année 2016 a vraiment été incroyable.

En ces temps agités, que s’est-il passé sur mon compte titres ?

Pas mal de choses…

En l’espace de 3 mois, nous avons injecté 5 000 € de liquidités supplémentaires. Elles ont servi à financer l’entrée de 2 nouveaux titres dans le portefeuille : l’aristocrate des dividendes AbbVie (ABBV) fin octobre, et tout récemment une mid-cap plus confidentielle, le leader américain de la boulangerie industrielle Flowers Foods (FLO). A propos de ce dernier, mon timing d’entrée a été un coup de chance extraordinaire. Eh oui, le hasard joue aussi un rôle dans l’investissement. Plus de détails ci-dessous…

J’espère par contre que la performance globale du portefeuille n’est pas le fruit du hasard. Pour 45 500 € investis en 18 mois, la valeur liquidative est de 56 636 €. Sur les 2 mois et demi écoulés, elle a encore progressé d’environ 7 600 €. Il convient de retrancher à cette somme l’apport de 5 000 € pour constater une progression de la valeur de la part d’environ 5 % depuis le dernier reporting de septembre que vous pouvez (re)-consulter ici.

Cette belle performance (pour un portefeuille passif) cache cependant une certaine volatilité. La valeur de la part a en effet reculé 2 mois de suite en septembre et en octobre. Ce portefeuille de rendement a logiquement subi les effets de la remontée rampante des taux d’intérêts aux USA. Puis, le rallye suite à l’élection de Trump début novembre a propulsé la valeur du portefeuille vers un plus haut historique.

Depuis l’origine en juin 2015, la part brute du compte titres progresse de +30,9 %. C’est la première fois que la valeur de la part dépasse les 130 €. En comparable, l’indice S&P500 TR (S&P500 Total Return, dividendes réinvestis) progresse de +12,8 % depuis l’origine du portefeuille. La sur-performance du portefeuille continue donc d’être substantielle.

Suite aux derniers investissements, la rente sur dividendes tutoie désormais les 3 000 € bruts par an. Nous ne sommes pas loin du tiers de l’objectif terminal. Ceci complète joliment la rente passive de près de 8 000 € générée par mon PEA.

Nos portefeuilles boursiers passifs produisent désormais une rente qui approche les 1 000 € par mois avec un effort minimal en terme de suivi. Ceci constitue le socle de nos revenus alternatifs patiemment accumulés au cours du temps. Les projets pour l’année 2017 sont nombreux : nouveau portefeuille à revenus fixes et portefeuille de trading pour booster le tout. La suite au prochain épisode…

Je profite de l’occasion pour souhaiter d’excellentes fêtes de fin d’année à tous les lecteurs du blog.

Lire la suite

Suivi PEA novembre 2016 – La rotation sectorielle

Ce mois de novembre riche en péripéties a été une belle illustration de la rotation sectorielle qui rythme les marchés financiers. Les deux secteurs gagnants sont clairement le secteur des services financiers et le secteur de l’énergie.

Ce mois de novembre riche en péripéties a été une belle illustration de la rotation sectorielle qui rythme les marchés financiers. Les deux secteurs gagnants sont clairement le secteur des services financiers et le secteur de l’énergie.

Et au sein de ses secteurs, ce sont les industries bancaire et pétrolière qui ont le mieux tiré leur épingle du jeu. Les raisons en sont connues : la remontée rapide des taux d’intérêts d’une part, et d’autre part l’accord historique conclu par les membres de l’OPEP pour réduire leur production.

Il n’est donc pas surprenant que les actions HSBC et Shell soient celles qui se sont le mieux comportées sur mon PEA. Elles ont toutes deux bondi respectivement d’environ +7 et +9 % en novembre. Elles méritent donc amplement la tête de gondole de l’article.

Dans les affaires courantes, 2 événements sont à mentionner ce mois-ci. Côté investissement, le renforcement de la ligne du distributeur Carrefour qui la porte à 250 actions détenues. Côté dividende, l’opérateur de satellites EutelSat Communications a versé son dividende annuel, soit un peu plus de 680 € qui sont venus alimenter le compte espèces.

Le renforcement de la ligne Carrefour porte la rente prévisionnelle sur dividendes sur un an glissant à un peu moins de 7 800 €. Nous continuons à naviguer doucement mais sûrement vers l’objectif terminal d’une rente annuelle brute de 10 k€.

En dépit du fort rebond des valeurs bancaires et pétrolières, la valeur liquidative du PEA stagne en novembre. Malgré un apport en espèces de 1,5 k€ , elle termine le mois à environ 121,2 k€, quasiment inchangée par rapport à fin octobre. Une fois de plus, l’action Engie en chute de plus de 11 %, et qui n’en finit plus de battre ses plus bas historiques, est la principale cause de cette stagnation.

En conséquence, la valeur de la part recule de -1,5 %, ce qui la ramène sous la valeur symbolique des 150 €. Dans le même temps, l’indice de comparaison CAC40 GR progresse de +1,6 %. L’embellie du mois dernier fut donc malheureusement de courte durée.

A l’approche du bilan de fin d’année, la valeur de la part affiche un recul de -4,8 % depuis le 1er janvier, alors que l’indice dividendes réinvestis progresse lui de +2,3 %. Sauf miracle en décembre, l’année 2016 sera donc vraisemblablement un mauvais cru pour mon PEA.

Sommes-nous à la veille d’un krach obligataire ?

Vous vous souvenez sans doute de cet article récent sur le blog qui examinait les implications pour les fonds euros de la remontée des taux d’intérêts des dettes souveraines à long terme aux US et en Europe.

Je déteste les auto-citations narcissiques mais pour une fois je ferai une exception. Dans cet article j’écrivais texto :

« Certes, la tendance long terme (edit : du taux à 10 ans US) est toujours à la baisse. Et les taux étant plus élevés aux US, le coussin de sécurité est plus confortable qu’en zone euro. Toutefois, si la MA50 devait croiser la MA200 et que simultanément la tendance long terme devait se retourner, alors là, alerte… »

Cette citation date d’un mois presque jour pour jour (le 19 octobre). Et vous devinez ce qui s’est passé depuis. Et bien oui, la moyenne mobile sur 50 jours du 10 ans US a croisé à la hausse sa moyenne sur 200 jours. De plus, cette moyenne mobile sur 200 jours vient juste de se retourner à la hausse.

Non seulement le 10 ans US a continué à grimper en octobre, mais il a carrément explosé à la hausse début novembre sous l’effet du coup de fouet de l’élection surprise de Donal Trump. Au moment où j’écris ces lignes (22/11/2016), il cote environ 2,30 % et affiche 1 % de hausse depuis son plus bas de l’été.

Toutes les sirènes d’alarme se sont donc déclenchées. Beaucoup d’intervenants sur les marchés financiers interprètent ceci comme les signes annonciateurs d’un prochain krach obligataire. Mais les conséquences potentielles ne se limitent pas aux obligations.

Le niveau des taux d’intérêts outre-Atlantique a des implications majeures pour l’investisseur en actions de rendement. Leur remontée entraîne une diminution de la prime de risque du marché actions dans son ensemble.

Elle induit également une rotation sectorielle, les investisseurs fuyant massivement les secteurs de rendement à fort effet de levier : immobilier côté, services aux collectivités et télécoms.

Cette brusque remontée des taux doit donc être examinée attentivement. C’est ce que nous allons tenter de faire dans cet article.

Trump contre Brexit – Conséquences pour nos portefeuilles boursiers

Décidément, le suffrage universel nous réserve de sacrées surprises en cette année 2016. Après le « Brexit » de juin, voici le « Trump In » de novembre.

Décidément, le suffrage universel nous réserve de sacrées surprises en cette année 2016. Après le « Brexit » de juin, voici le « Trump In » de novembre.

Le vote en faveur du Brexit en juin dernier avait provoqué un krach sur les bourses mondiales. Le CAC40 avait dévissé de plus de 8 % le lendemain du vote lors de la séance du 24 juin. L’indice large américain S&P500 avait lui décroché de 3,6 %.

La réaction des places financières à la victoire de Donald Trump a été tout aussi imprévisible que son élection. Les bourses de Paris et de New York ont d’abord ouvert sur un gap baissier significatif le lendemain de l’élection (avant-hier le 09 novembre).

Mais, contre toute attente, les indices se sont retournés et ont finalement terminé la séance en hausse, de +1,49 % pour l’indice français, et de +1,11 % pour l’indice US.

Franchement, je n’avais pas plus prévu la victoire de Trump que je n’avais vu venir le vote du peuple Britannique en faveur de sa sortie de l’Union Européenne. Sur ce dernier coup de trafalgar outre-Atlantique, je crois bien que je suis loin d’être le seul à m’être trompé.

Il est toujours intéressant, même pour l’investisseur long terme, d’observer les effets ponctuels sur ses portefeuilles boursiers de ce genre d’actualité imprévisible. La réaction d’un portefeuille en situation de stress donne souvent des indications précieuses.

Lors du Brexit, mes 2 portefeuilles avaient eu des réactions inverses. Le PEA avait sans surprise plongé avec le CAC40. Par contre, mon compte-titres investi en actions US avait fait mieux que résister puisque sa valeur liquidative en euros avait même progressé de +2,5 % lors de la fameuse séance du 24 juin (relire cet article à ce propos).

Comment ces 2 portefeuilles ont-ils réagi cette fois à l’élection de Donald Trump au poste suprême ? Ont-ils progressé comme les indices, ou ont-ils chuté ? Voyons cela dans le détail.

Lire la suite

Suivi PEA octobre 2016 – Record de dividendes encore battu !

Il y a un an presque jour pour jour, je publiais sur le blog le suivi de mon PEA d’octobre 2015, avec comme sous-titre un peu racoleur je l’avoue : « Record de dividendes battu ! ».

Il y a un an presque jour pour jour, je publiais sur le blog le suivi de mon PEA d’octobre 2015, avec comme sous-titre un peu racoleur je l’avoue : « Record de dividendes battu ! ».

A l’époque, j’étais satisfait de constater que j’avais dépassé à fin octobre la barre symbolique des 5 000 € de dividendes perçus depuis le début de l’année sur mon PEA.

Au total sur l’année 2015, j’avais finalement perçu 5 274 € en dividendes, les mois de novembre et décembre étant traditionnellement peu généreux de ce point de vue.

Avouez que j’ai de la suite dans les idées. Un an plus tard, c’est la barre symbolique des 6 000 € de dividendes perçus sur une année civile qui vient d’être allègrement franchie.

Le prévisionnel actuel sur un an glissant atteint la somme respectable de 7 687 €. Ce prévisionnel de dividendes est cependant stable sur le mois. Et pour cause, aucun mouvement n’est à signaler sur mon PEA en octobre : ni entrée, ni sortie, ni renforcement, ni allègement, ni apport en liquide.

Le mois fut donc simplement rythmé par la collecte de 2 dividendes qui m’ont permis de battre le record mentionné ci-dessus. L’énergéticien Engie et le groupe pétrolier Total ont en effet chacun versé un acompte sur dividende en octobre, soit une somme totale de 902 € tombée dans l’escarcelle de nos-finances-personnelles.

Ce mois d’octobre a toutefois été marqué par un autre événement. La valeur liquidative du PEA a en effet fortement rebondi de plus de 4 800 €, ce qui la porte à environ 121,5 k€ à fin octobre. Le total des dividendes perçus sur le mois ne contribue donc qu’à hauteur grosso modo d’un cinquième de la progression constatée.

En parallèle, la valeur de la part progresse de +4,2 %, ce qui la propulse au-delà des 150 €. Ce niveau n’avait pas été vu depuis la fin de l’année dernière.

Dans le même temps, l’indice de comparaison CAC40 GR s’adjuge +1,4 % en octobre. La sur-performance du portefeuille PEA a donc été réalisée dans un marché haussier. Ne nous emballons pas.

Après la stabilisation des 2 mois précédents, c’est quand même un signe positif : l’hémorragie du capital générant la rente semble enfin stabilisée. Qui a dit qu’octobre était un mois de krach boursier ?

Le bilan depuis le début de l’année reste toutefois encore négatif. La valeur de la part cède encore -3,3 % depuis le 1er janvier alors que l’indice dividendes réinvestis fait quasiment du sur place à +0,7 %.

Les pièges de l’investissement immobilier

Marché locatif saturé, impact fiscal mal mesuré, travaux de rénovation plus importants que prévu, bulle immobilière… Les risques de réaliser un mauvais investissement immobilier ne manquent pas.

Marché locatif saturé, impact fiscal mal mesuré, travaux de rénovation plus importants que prévu, bulle immobilière… Les risques de réaliser un mauvais investissement immobilier ne manquent pas.

Ainsi au-delà des offres attractives, des incitations fiscales et des promesses d’enrichissement, en immobilier faire le bon choix revient bien souvent à déjouer tous les pièges. C’est pourquoi, sous peine de connaître une grande déconvenue, l’investisseur a tout intérêt à analyser le marché immobilier sous ses angles techniques, juridiques et financiers et à ne pas se laisser envahir par des facteurs subjectifs.