Il y a du sang neuf sur le PEA ce mois-ci puisque le géant pharmaceutique Sanofi fait son entrée.

Il y a du sang neuf sur le PEA ce mois-ci puisque le géant pharmaceutique Sanofi fait son entrée.

Après l’entrée de Carrefour le mois dernier, nous poursuivons notre stratégie de diversification vers les secteurs non-cycliques. L’idée est de réduire progressivement l’exposition du portefeuille au secteur financier qui représente encore un petit tiers de la valeur liquidative, et de la rente sur dividendes.

La valeur liquidative à fin septembre est d’environ 116,7 k€. Elle progresse sur le mois de septembre d’environ 4 200 €, ceci incluant un apport en liquide de 2 600 € pour financer l’entrée de Sanofi.

La collecte de dividendes fut comme d’habitude modeste en septembre. Deux sociétés ont versé un dividende intérimaire : la major pétrolière Royal Dutch Shell et la banque britannique HSBC. Le montant total perçu est légèrement supérieur à 240 €.

Les divers mouvements du trimestre ont porté la rente sur dividendes du PEA à environ 7 700 € par an, soit 400 € de mieux qu’à la fin du premier semestre. L’objectif des 10 000 € annuels est plus que jamais dans la ligne de mire.

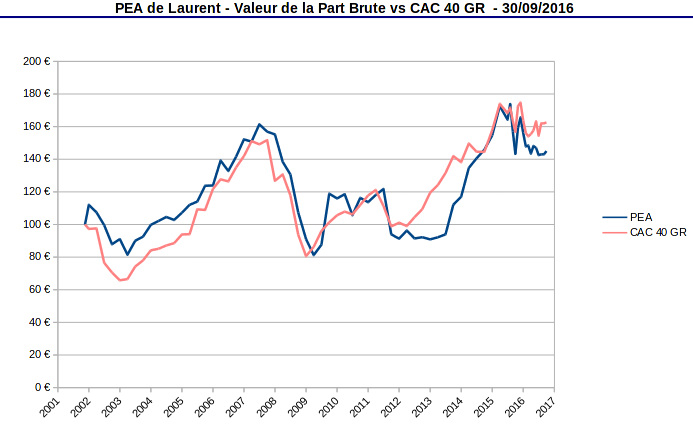

Après la stabilisation du mois dernier, la valeur de la part retrouve le chemin de la hausse. Elle affiche en effet +1,4 % pour terminer le mois à 144,99 €, alors que l’indice de référence CAC 40 GR n’a progressé que de +0,4 % en septembre.

Le bilan trimestriel montre également un rebond puisque la part progresse de +1,7 % au troisième trimestre. Il est vrai que dans le même temps le CAC 40 GR progresse de +5,2 %.

Le bilan depuis le début de l’année reste aussi en faveur de l’indice qui recule d’un modeste -0,76 %, alors que la part PEA recule encore de -7,2 % depuis le 1er janvier. La tendance moyen terme en matière de protection du capital reste donc encore négative.

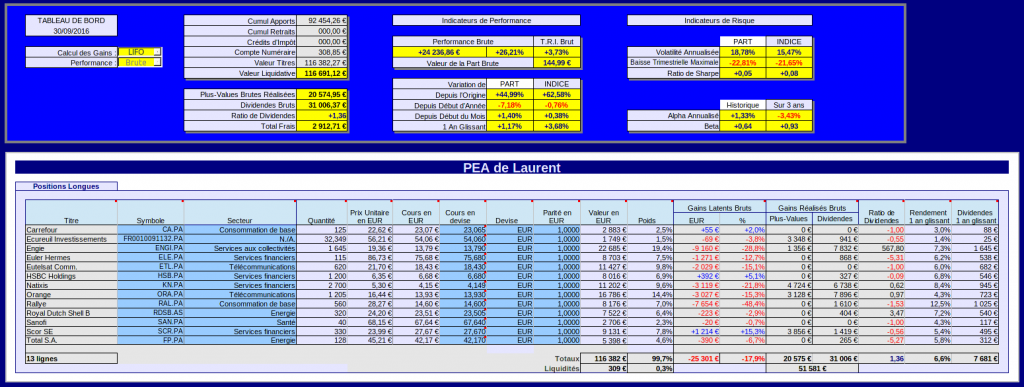

Situation du portefeuille PEA au 30/09/2016

La situation est arrêtée sur la base des valeurs de clôture de la séance du vendredi 30/09/2016 :

Les chiffres clés de septembre 2016

-

Valeur liquidative : 116 691,12 € (dont 308,85 € de liquidités). Elle progresse de 4 171,59 € en septembre.

-

Apports cumulés depuis l’origine : 92 454,26 € (dont un apport de 2 600 € en septembre)

-

Valeur de la part PEA : 144,99 €, soit une progression de +1,40 % sur le mois (100 € à l’origine le 16/11/2001)

-

Performance brute sur flux de capitaux depuis l’origine : +24 236,86 € (soit +26,21 %)

-

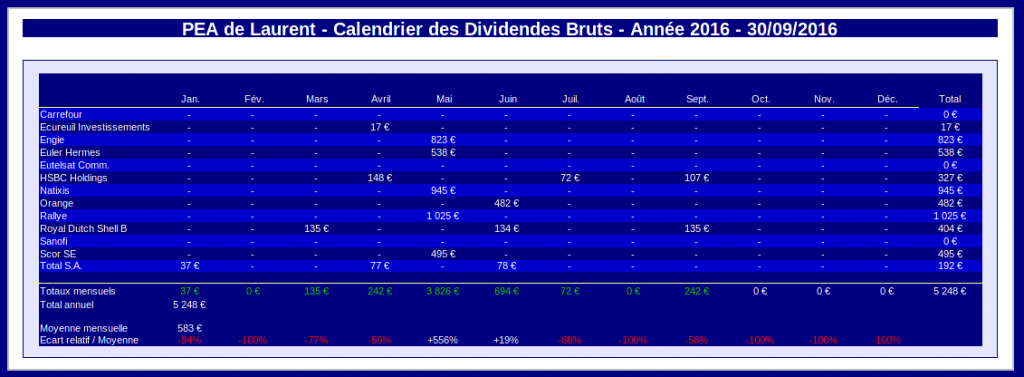

Cumul des dividendes et avoirs fiscaux perçus depuis l’origine : 31 006,37 € (dont 5 247,90 € perçus à ce jour en 2016)

-

Rendement brut sur dividendes 1 an glissant : 6,6 %

-

Le ratio de dividendes est à +1,36, indiquant un portefeuille en plus-value latente à forte tendance de rendement sur dividendes (dividendes > plus-values)

-

Taux de rentabilité interne annualisé (T.R.I.) : +3,73 %

- Indicateurs de Risque et de Performance :

– Le ratio de Sharpe du portefeuille est de +0,05 (contre +0,08 pour l’indice de référence)

– La volatilité annualisée du portefeuille est de 18,78 % (contre 15,47 % pour l’indice de référence)

– La baisse maximale sur un trimestre est de -22,81 % (contre -21,65 % pour l’indice de référence)

– Le beta historique historique du portefeuille est de +0,64 (beta calculé sur la valeur de la part du portefeuille par rapport au CAC40 GR)

– Le beta sur 3 ans glissants du portefeuille est de +0,93 (beta calculé à partir des betas de chaque titre en portefeuille par rapport au CAC 40)

Dividendes en septembre 2016

Modeste collecte de dividendes en septembre sur le PEA. Seulement 2 dividendes ont été encaissés pour un total de 242,36 € qui se ventile comme suit :

-

La major pétrolière Royal Dutch Shell a versé le 20/09 son troisième dividende trimestriel ($0,47 par action).

Je campe sur ma position concernant le dividende de la Shell : percevoir le dividende en titres de classe A soumis au prélèvement néerlandais à la source (en plus à cours inconnu) me semblerait peu judicieux sur un PEA. Je l’ai donc à nouveau encaissé en cash, soit 134,98 € au taux de change en vigueur pour les 320 actions en portefeuille.

- Le second dividende perçu est arrivé de manière inattendue. Il s’agit du deuxième dividende intérimaire de la banque britannique HSBC Holdings. Il a été versé le 28/09, et crédité sur mon compte le lendemain, alors que je m’attendais à le recevoir en octobre. Les années précédentes, la banque britannique avait versé ses dividendes intérimaires en juillet, octobre et décembre, et le solde annuel en avril.

Mon appllication odsPEA avait identifié par erreur le dividende d’HSBC comme étant trimestriel de type régulier (un bug de plus à corriger). Ce n’est manifestement pas le cas, la politique de distribution du dividende est visiblement plus flottante. Le calendrier prévisionnel des dividendes du PEA a été corrigé en conséquence, voir plus bas.Le montant brut de $0,10 par action a ici encore été perçu en cash et non pas en titres. Le réinvestissement en titres était proposé au prix de $7,10 par action représentant la moyenne des cours des actions ordinaires cotées au LSE du 11/08 au 17/08.

Sur mon PEA, je détiens les actions HSBC qui cotent en euros à Paris (ISIN GB0005405286). L’équivalent en euros du cours de réinvestissement à environ 6,3 € par action était ici plutôt attractif. Il présentait en effet une décote d’environ 8 % par rapport au cours de clôture de 6,84 € à la date limite de l’option de réinvestissement le 09/09 (l’action s’est ensuite repliée à 6,72 € à la date du bilan présent).

J’ai pourtant choisi l’option de paiement en cash car j’estime que l’exposition du portefeuille au secteur financier, et en particulier à l’industrie bancaire, est déjà trop élevée. Les 1 200 actions détenues ont donc fait tomber dans la tirelire un dividende total de 107,38 € en cash sonnant et trébuchant

Opérations courantes en septembre 2016

-

Un versement en liquide de 2 600 € est à signaler ce mois-ci.

Il a financé l’ouverture d’une nouvelle ligne : le géant de l’industrie pharmaceutique Sanofi (SAN.PA) fait son entrée sur le portefeuille PEA. Nous avons acquis 40 actions au prix unitaire frais inclus de 68,15 €. Cette modeste ligne a vocation à être doublée en cas de rechute du cours. Voir la discussion plus bas.

Valeur de la part

La valeur de la part au 30/09/2016 est de 144,99 €. Elle a progressé de +1,40 % en septembre. Dans le même temps, l’indice comparable CAC 40 GR se contentait d’un plus modeste +0,38 %.

Tiens, le PEA a surperformé en septembre, certes d’un modeste 1 %, mais ne boudons pas notre plaisir. L’arrêt de l’hémorragie déjà observé le mois dernier semble se confirmer :

Depuis le début de l’année, la part PEA est cependant toujours en repli de -7,18 %, alors que l’indice est quasi stable à -0,78 %.

Depuis l’ouverture du PEA en novembre 2001, la part reste en retard sur l’indice d’environ 18 %. Pas facile de refaire ce retard qui s’est creusé à partir de l’été 2015. Nous avons grignoté à peine 2 % sur le trimestre écoulé. C’est mieux que rien.

Mais pas de panique. La situation en 2013 était bien pire : le PEA était alors en moins-value latente alors que l’indice progressait de 40 %. Vous avez dit volatilité ?

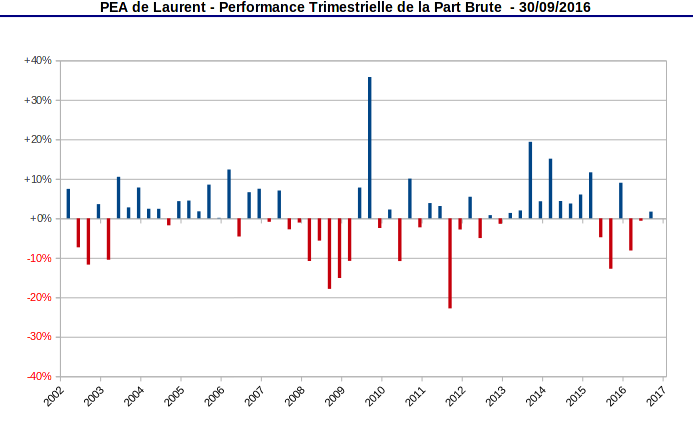

Comme il s’agit d’un bilan trimestriel, examinons les statistiques des performances trimestrielles depuis l’origine :

Après 2 premiers trimestres dans le rouge en 2016, le troisième trimestre 2016 renoue avec la hausse en affichant un bilan de +1,70 %. C’est une performance cependant encore en net retrait par rapport à l’indice CAC 40 GR qui progresse dans le même temps de +5,23 %.

Depuis l’origine en 2001, le PEA comptabilise maintenant 35 trimestres de hausse et 24 trimestres de baisse. L’indice affiche quant à lui 37 trimestres de hausse et 22 trimestres de baisse :

Le maximum drawdown du PEA reste heureusement inchangé à -22,8 %. Nous n’avons pas vraiment envie de battre ce record qui date de la crise de la zone euro pendant l’été 2011. Fluctuat nec mergitur.

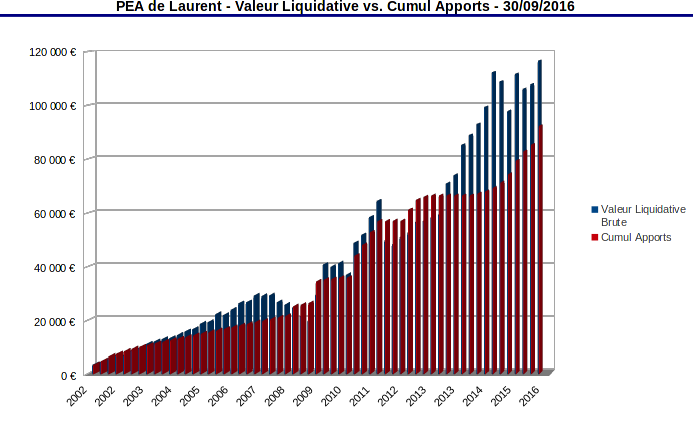

Performance sur flux de capitaux

La manière la plus triviale de mesurer la performance est de comparer la valeur liquidative du portefeuille au total des apports en liquide (nets d’éventuels retraits). Voici cette comparaison, toujours en périodicité trimestrielle :

Le portefeuille est toujours « dans le vert » puisqu’il affiche à fin septembre un solde positif légèrement supérieur à 24 k€, lequel représente la différence entre 116 k€ de valeur liquidative et 92 k€ investis.

Ce chiffre brut cache cependant une réalité plus complexe. Depuis l’ouverture du PEA, nous avons perçu 31 k€ de dividendes et réalisé 21 k€ de plus-values (calculées au sens LIFO, cf. cet article).

La différence entre ce gain total réalisé de 52 k€ et la maigre performance affichée actuellement de +24 k€, soit environ 28 k€, se ventile sur 2 postes :

- les frais payés depuis l’ouverture (droits de garde, de souscription et taxes diverses) pour un total légèrement inférieur à 3 k€ ;

- une moins-value latente de 25 k€ sur les titres actuellement en portefeuille.

Pour les jeunes qui seraient horrifiés par ce montant de frais sur un portefeuille passif, je rappelle que les ordres de bourse quand j’ai ouvert mon PEA se passaient encore par téléphone. Et les commissions prélevées étaient alors de l’ordre de 1,5 %. Les plus anciens ont sûrement connu encore pire.

La moins-value latente sur les titres actuellement en portefeuille est vraiment gênante. Elle nous empêche notamment d’effectuer certains allègements et/ou arbitrages pour réduire le risque du portefeuille. C’est l’inconvénient majeur du PEA : impossible de réaliser une moins-value à des fins de compensation fiscale.

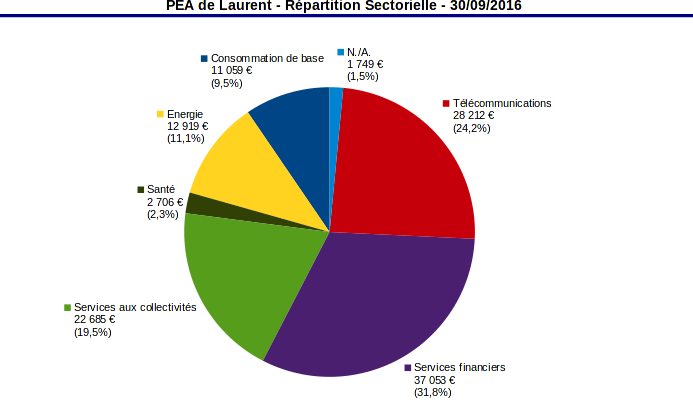

Répartitions opérationnelle et sectorielle

La répartition opérationnelle évolue puisqu’un nouveau titre est entré en portefeuille :

Après Carrefour le mois dernier, l’entrée de Sanofi dans le portefeuille porte à 12 le nombre de lignes de titres vifs. C’est normalement le maximum que je m’autorise : entre 8 et 12 titres en détention directe, l’idéal étant 10.

Face à la situation d’importante moins-value latente de certains titres actuellement en portefeuille (Engie et Rallye notamment sont les cas les plus critiques), j’envisage de porter temporairement ce maximum à 15.

Sous l’effet de l’arrivée de Carrefour et Sanofi ce trimestre, le poids relatif des 2 poids lourds du portefeuille que sont Engie et Orange baisse légèrement (sous 20 % pour le premier, sous 15 % pour le second). C’est l’effet recherché : abaisser leur poids relatif à défaut de pouvoir les arbitrer. Bien sûr, ceci ne réduit pas l’exposition en valeur sur ces 2 titres, mais au moins le risque global du portefeuille est ainsi réduit.

La réduction du risque résulte également d’une meilleure diversification sectorielle :

Le secteur de la santé fait son apparition avec l’arrivée de Sanofi. Par rapport au dernier bilan trimestriel, je relève aussi que le secteur défensif « consommation de base » passe de 8 à 10 % sous l’effet de l’entrée de Carrefour.

Les services financiers pèsent toujours trop lourd, mais ce sont les banques qui m’inquiètent le plus dans ce secteur. Les taux d’intérêts anémiques pourraient tuer lentement mais sûrement leur modèle économique.

Le poids du secteur est stable à environ un petit tiers du portefeuille. Cette stabilité découle du redressement sur le trimestre du cours de la banque britannique HSBC. A noter que HSBC est la banque britannique qui a le moins souffert du vote en faveur du Brexit.

J’envisage de prendre une partie de la modeste plus-value latente sur cette ligne pour rééquilibrer le portefeuille. L’idéal serait d’alléger Natixis, mais la moins-value latente est ici trop dissuasive.

Il est hors de question d’alléger encore la poule aux oeufs d’or qu’est la Scor bien que cette ligne exhibe toujours une plus-value latente confortable. Je l’ai déjà fait en décembre dernier au cours de 37 €. Le cours actuel est trop faible pour renouveler l’opération.

Chaque fois que je vends ou que j’allège une position gagnante (événement plutôt rare sur ce PEA ces derniers temps !?), je me rappelle la fameuse blague de Peter Lynch : « pulling the flowers and watering the weeds« . Il est parfois nécessaire d’arracher les fleurs pour rééquilibrer un portefeuille, à condition de ne pas utiliser les profits dégagés pour arroser les mauvaises herbes.

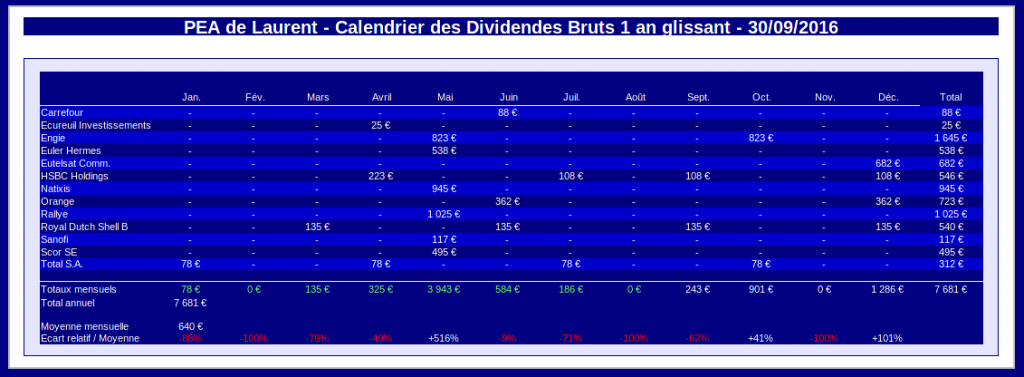

Calendrier prévisionnel des dividendes

Le but principal de ce portefeuille de rendement est de nous fournir un revenu passif basé sur les dividendes.

Rappelons que l’objectif terminal est de dégager une rente passive brute de 10 000 € par an. C’est une mire symbolique, mais elle a le mérite d’être motivante. J’aime les nombres ronds.

La rente annuelle continue de croître régulièrement. Sur 1 an glissant, elle atteint désormais la somme de 7 681 €. C‘est quasiment 400 € de mieux qu’au dernier bilan trimestriel de juin. A ce rythme de progression, sauf accident, nous devrions atteindre l’objectif d’ici 2 à 3 ans :

La rente de 7,7 k€ ramenée à 116 k€ de valeur liquidative donne un rendement spot du portefeuille de 6,6 %. Je crois que le qualificatif « portefeuille de rendement » est ici pleinement justifié.

Mon application permet également de suivre les dividendes perçus pendant l’année civile en cours. Le montant de dividendes perçus sur le PEA depuis le 1er janvier est de 5 247,90 € :

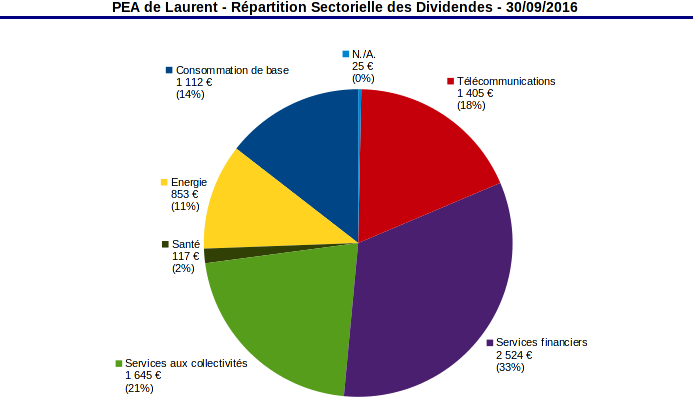

La sécurité de la rente repose avant toute chose sur sa diversification. Je la contrôle chaque fin de trimestre :

Tout comme sur mon compte-titres (dernier reporting ici), il y a peu de titres à rendement extravagant sur mon PEA. Rallye est une exception notable, mais je ne l’ai pas acquis à son rendement actuel de 12 %. C’est un rendement extravagant « accidentel« .

La répartition des dividendes reproduit donc à peu près la répartition sectorielle présentée plus haut. Le plus gros écart est observé sur le secteur « télécoms » qui pèse pour 18 % des dividendes, mais pour 24 % de la valeur liquidative. A l’inverse, le secteur « consommation de base » pèse pour 14 % de la rente contre 10 % de la valeur liquidative, mais c’est la conséquence du rendement surdimensionné de Rallye.

Le poids des dividendes dépendant du secteur financier est un sujet de préoccupation en cas de période prolongée avec des taux d’intérêts au plancher. Il va falloir continuer à corriger cette faiblesse potentielle.

La pérennité de dividende de Sanofi

Sanofi fait partie de la liste des aristocrates des dividendes européennes. Il s’agit des entreprises de l’indice S&P Europe 350 qui ont augmenté leur dividende au moins 10 années de suite sans interruption, et qui répondent de plus à des critères de taille de capitalisation boursière et de liquidité sur les marchés.

Cette liste est largement dominée par les entreprises britanniques. Cependant, quelques blue chips françaises en font partie, dont Sanofi.

Croissance du dividende de Sanofi

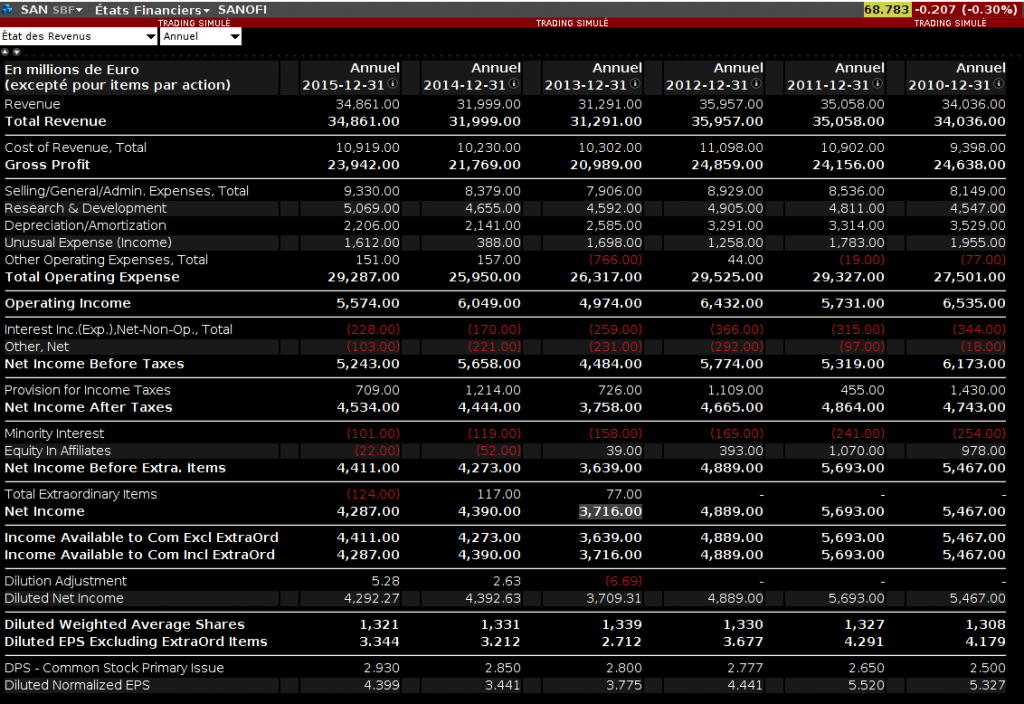

Commençons par examiner l’historique du dividende de Sanofi en remontant jusqu’à l’année 2001 :

Cette période de 15 ans inclut l’éclatement de la bulle internet, la grande récession de 2008-2009, et la crise de la zone euro qui a suivi. Le dividende de Sanofi a traversé ces épreuves en augmentant sans relâche. Sanofi n’usurpe donc pas son titre d’aristocrate des dividendes.

A partir de ces données, nous pouvons calculer que le taux de croissance annualisé du dividende par action sur les 15 ans écoulés est de 10,5 %. C’est un chiffre très respectable sur une si longue période.

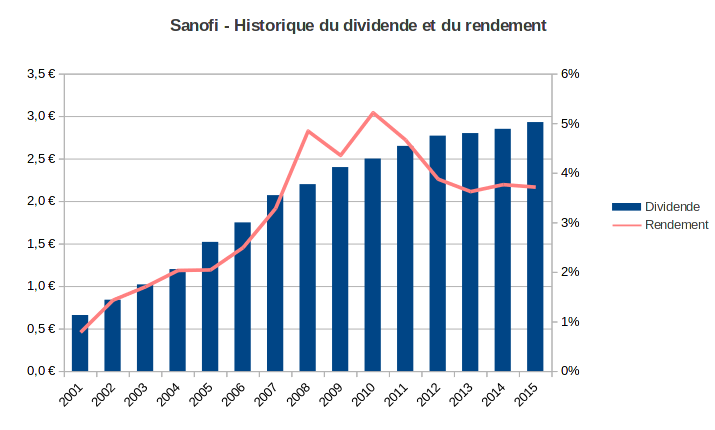

Notre enthousiasme est cependant tempéré car l’impression visuelle du graphique suggère que le taux de croissance du dividende a nettement ralenti depuis 2009. Et effectivement, c’est ce que nous constatons si nous calculons le taux de croissance annuel du dividende sur la même période :

Sanofi est symptomatique des grandes entreprises françaises post-crise des subprimes. Elle n’a toujours pas retrouvé ses niveaux de croissance antérieurs à 2008. L’historique de la croissance de son dividende en porte les stigmates.

Ne faisons cependant pas trop la fine bouche. Certes, le dividende augmente moins vite depuis 2008, mais il augmente quand même. On notera aussi que le taux de croissance du dividende est à nouveau à la hausse depuis 2013, la dernière augmentation en date de 2015 étant de 2,8 %. Pour l’exercice 2016, le consensus des analystes prévoit un dividende de 3 € par action, ce qui représenterait une nouvelle augmentation de 2,4 %.

Rendement du dividende de Sanofi

Le rendement moyen du dividende de Sanofi sur la période examinée est de 3,2 %, ce qui est dans la norme pour une Dividend Aristocrat.

Le rendement a tangenté ses plus hauts autour de 5 % pendant la crise des subprimes ; pas étonnant en période de déconfiture boursière. Un point plus intéressant est que le rendement depuis 2012 est de l’ordre de 3,8 %, nettement au-dessus de sa moyenne historique.

Le rendement médian 2016, calculé sur un cours médian de 72,25 € depuis le début de l’année, ressort à 4,1 %. Le rendement spot basé sur le cours de clôture au 30/09 est de 4,3 %. Ces rendements nettement au-dessus de la moyenne de long terme sont le reflet d’un cours de bourse en perte de vitesse depuis un an :

Sanofi cote actuellement près de son plus bas à un an au voisinage de sa ligne de support à 68,74 €.

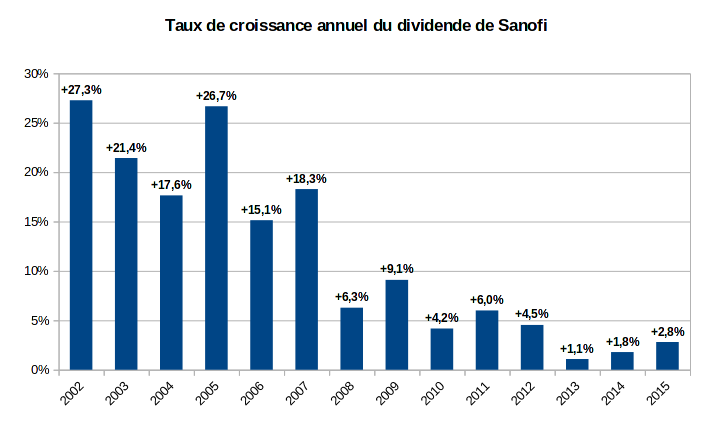

Résultats de Sanofi ces 5 dernières années

Mais alors, qu’est ce qui ne tourne pas rond en ce moment chez ce géant de la pharmacie ? Pour répondre à cette question, examinons les résultats du groupe sur les 5 dernières années :

A la lecture de ce tableau, nous comprenons mieux l’évolution récente du cours de bourse de Sanofi.

Le chiffre d’affaires stagne depuis 5 ans malgré un rebond en 2015. Son taux de croissance annualisé est d’à peine +0,5 % sur cette période. Plus ennuyeux, le résultat net décroît. Il a atteint un minimum sur l’exercice 2013, mais il a de nouveau stagné en 2015, toujours très loin de son niveau record de 2011. Ceci explique pourquoi le taux de croissance du dividende a nettement ralenti ces dernières années.

Mais le dividende est-il en péril dans un futur proche ? Je pense que non, sinon je n’aurais pas acheté.

Le taux de distribution (ratio EPS sur DPS) sur l’exercice 2015 était certes élevé à 87 %. Cependant, le consensus des analystes pour 2016 prédit un EPS de 4,36 €. Cette estimation a été maintenue en dépit d’un premier semestre au cours duquel le résultat net a décru de 12 % en comparable sous l’effet de coûts de restructuration exceptionnels.

A mon cours d’entrée, j’ai donc payé mes actions environ 16 fois les profits anticipés de 2016. Ceci peut sembler cher vu les taux de croissances anémiques des derniers exercices.

Toutefois, si le consensus d’EPS tient, et que le dividende augmente à 3 € (je sais, ça fait beaucoup de « si »), ceci ramènerait le taux de distribution à un plus raisonnable 68 %.

L’action ordinaire Sanofi a un beta sur 10 ans de 0,75, et un beta sur 1 an de 0,83 par rapport au CAC 40. Elle contribue donc à baisser légèrement l’exposition du portefeuille au risque systématique de marché.

Sanofi demeure le 3ème groupe pharmaceutique européen derrière les groupes suisses Roche et Novartis. C’est une belle entreprise avec des marges à 2 chiffres. Je pense qu’en dépit de ses récentes difficultés, elle a tous les atouts en main pour conserver ses galons de Dividend Aristocrat.

Lolo

Bonjour!

J’ai fait le même choix que vous, dans mon portefeuille lancé il y a quelques semaines…

Sanofi est par contre ma plus grosse pondération, car même si son dividende croît moins fortement que précédemment, il reste croissant 🙂

Après tout est relatif, mon portefeuille est tout jeune, et ma ligne bien que la plus grosse, ne l’est même pas autant que la vôtre :))))

Bref, je pense que c’est une valeur parfaite dans nos PEA rendement.

Au plaisir de vous lire!

Laurent

Bonjour,

Content de voir que nous sommes au moins 2 du même avis. J’ai oublié de mentionner dans l’article que Morningstar est également positif sur Sanofi. Ils considèrent la valeur décotée, notamment à cause de l’affaire en cours de la Dépakine. Le consensus analystes est plus modéré à « conserver ».

Bonne continuation,

L.