Il est plus que temps de s’intéresser à sa déclaration d’impôts 2019 sur les revenus de 2018. D’autant plus que cette année fiscale est vraiment très particulière.

Tout d’abord, le 1er janvier 2018 a vu naître une flat tax version française, le prélèvement fiscal unique (PFU) au taux de 30 %. Le PFU est composé de 12,8 % d’impôt forfaitaire et 17,2 % de prélèvements sociaux. Il a été prélevé à la source en 2018 sur tous les revenus du capital (dividendes, intérêts, coupons, etc.) par les établissements financiers domiciliés en France.

La déclaration d’impôts 2019 suppose que le contribuable accepte par défaut le PFU, auquel cas l’impôt forfaitaire propotionnel de 12,8 % devient libératoire pour les revenus déjà ponctionnés à la source. Et il s’appliquera par défaut sur les plus-values de cession de 2018.

Toutefois, l’option du PFU est facultative. Le contribuable peut parfaitement décider de taxer ses revenus et ses plus-values du capital 2018 au barème progressif de l’impôt sur le revenu comme c’était le cas auparavant. Dans ce cas de figure, ses revenus et gains en capital devraient selon toute logique être imposés dans sa tranche marginale d’imposition au TMI de 14 %, 30 %, 41 %, ou 45 % selon sa bonne fortune.

Tout contribuable sensé serait tenté d’opter pour le PFU puisque son taux de 12,8 % est inférieur à la première tranche de TMI à 14 %. Logique, non ?

Eh bien! non. Ce raisonnement simpliste est faux pour les revenus du capital de 2018. C’est un piège que je trouve à l’image du désarroi fiscal ambiant.

La raison tient à la seconde grande nouveauté fiscale de cette année. J’ai nommé l’instauration au 1er janvier 2019 du prélèvement à la source.

Tout le monde a entendu parler de l’année blanche 2018. Comme le prélèvement à la source porte sur les revenus de 2019, les revenus de 2018 ne devraient théoriquement pas être imposés. C’est vrai, mais seulement en partie.

Le gouvernement a en effet prévu que seuls les revenus récurrents (non exceptionnels) de 2018 ne seront pas imposés. Pour éviter une double imposition des revenus récurrents, l’administration fiscale a inventé un mécanisme appelé Crédit d’Impôt pour la Modernisation du Recouvrement (en abrégé CIMR).

Le CIMR est un crédit d’impôt qui vient effacer l’impôt sur les revenus récurrents. En résumé, le CIMR s’impute sur l’impôt dû sur les salaires pour les salariés, et globalement sur tout revenu non exceptionnel. L’idée est de contourner les contribuables futés qui auraient eu l’idée saugrenue de profiter de l’année blanche pour multiplier leurs revenus en 2018 en espérant échapper à l’impôt.

En conséquence, tout ce qui sort du champ des revenus récurrents de 2018, et donc du CIMR, sera bel et bien taxé en 2019. C’est le cas en particulier des revenus et gains du capital engrangés en 2018 qui constituent le sujet de notre article. D’où la nécessité de bien remplir sa déclaration de revenu 2018, et pour ça de lire attentivement la suite de cet article.

Et c’est là que l’histoire devient drôle, si tant est qu’on puisse rire en matière de fiscalité. Le mécanisme simpliste du CIMR (voir détails plus bas) implique que les revenus du capital de 2018, s’ils sont intégrés aux revenus, ne seront pas taxés au TMI mais au taux moyen d’imposition du contribuable.

J’imagine que la notion de taux moyen d’imposition (le rapport de l’impôt divisé par le revenu net imposable) échappe au contribuable lambda, car le contribuable lambda ne comprend pas l’imposition par tranche de revenus. Sans rentrer dans les détails, le taux moyen d’imposition est nettement inférieur aux tranches de TMI. En pratique, le taux moyen d’imposition est proche du taux de retenue à la source appliqué sur les revenus depuis janvier 2019.

De nombreux contribuables, y compris dans la tranche d’imposition à 30 %, ont un taux moyen d’imposition inférieur au taux du PFU de 12,8 %.

Encore plus pernicieux. L’option du PFU exclut tout abattement et toute déduction de charges sur les revenus du patrimoine. Exit par exemple, l’abattement de 40 % sur les dividendes, les abattements pour durée de détention sur les plus-values de cession, ou la déductibilité partielle de la CSG. L’assiette imposable au PFU ne peut donc qu’être supérieure à l’assiette imposable au barème progressif de l’impôt sur le revenu. Cette particularité peut faire passer sous la barre des 12,8 % le taux d’imposition effectif que subiraient même certains contribuables dans les 2 tranches supérieures à 41 % et 45 %.

Bref, c’est un vrai sac de noeuds fiscal que seule la France est capable d’engendrer.

Mais en pratique alors, que choisir pour l’imposition de ses revenus et gains du capital de 2018 : PFU ou barème de l’impôt sur le revenu ?

Pour répondre à cette question, il n’y a qu’une manière sûre de procéder. Il faut simuler le calcul de son impôt 2018 avec l’option du PFU, puis refaire la même simulation avec l’option du barème progressif. Il faut enfin choisir l’option la plus intéressante pour remplir sa déclaration.

Mais attention, tout n’est pas si simple ?! Le choix du barème progressif a des implications fiscales par ricochet car il augmente de fait le revenu net imposable du contribuable. Ceci aura notamment des conséquences sur l’actualisation du taux de retenue à la source prévu en septembre 2019.

Dans cet article, je vous explique d’abord sur un cas simple le mécanisme du CIMR et comment il interagit avec l’imposition des revenus et gains du capital de 2018.

Puis je vous montre comment réaliser les 2 simulations sur le simulateur des impôts pour vous aider à choisir entre PFU et barème progressif. Pour ces simulations, j’utiliserai les montants réels de notre déclaration 2019 sur les revenus de 2018.

Après avoir battu le record de longueur de l’introduction d’un post sur ce blog, allons-y…

Le mécanisme du CIMR illustré sur un exemple simple

Dans un souci pédagogique, il est toujours judicieux de prendre un exemple simple pour illustrer un concept obscur.

Mon exemple est emprunté à un article de la presse économique consultable ici. Dans cet article, dont je vous recommande la lecture, l’auteur prend l’exemple d’un couple sans enfant imposé en commun. Ce couple a perçu en 2018 :

- des salaires bruts imposables de 80 000 € (avant l’abattement forfaitaire de 10 %) ;

- 4 000 € de dividendes ;

- 1 000 € d’intérêts ;

- 3 000 € de plus-values sur actions dont la moitié (1 500 €) d’abattement pour durée de détention.

Ce couple a donc perçu d’une part 80 000 € de revenus récurrents (« non-exceptionnels » dans le jargon du fisc), et d’autre part 8 000 € de revenus du patrimoine « exceptionnels« .

Ce couple a-t-il intérêt d’opter pour le PFU ou pour pour le barème progressif ?

Pour répondre à cette question, plutôt que d’utiliser tout de suite le simulateur en ligne des impôts, je vais d’abord utiliser un simulateur personnel que j’ai mis au point.

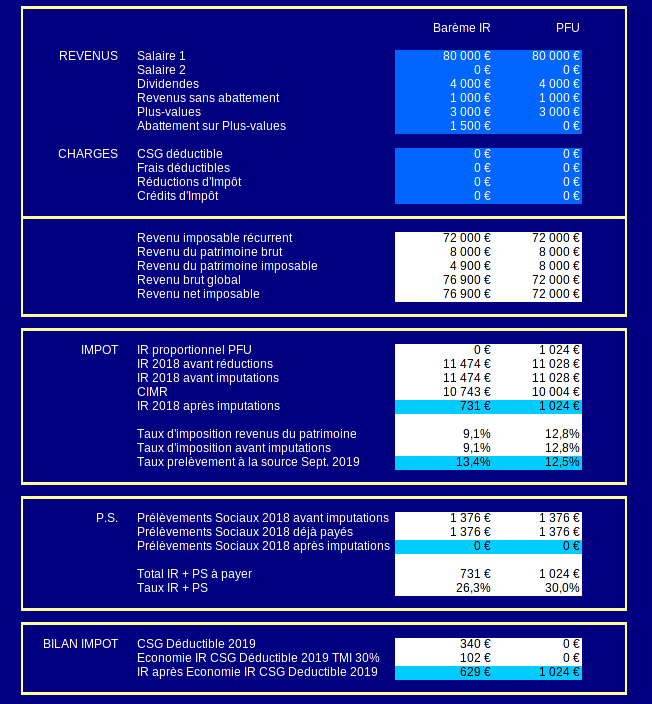

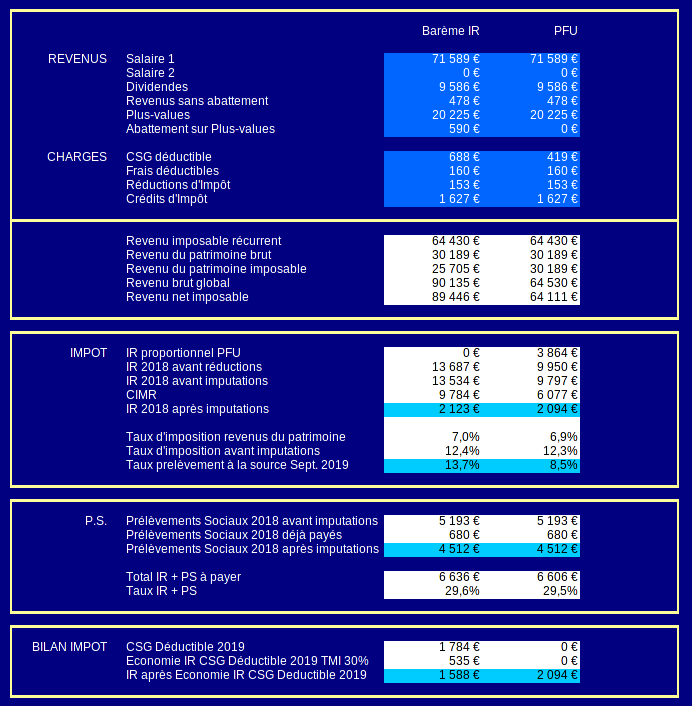

Voici le résultat que donne mon simulateur pour ce couple imaginaire :

Dans la colonne la plus à droite, nous trouvons le résultat si notre couple imaginaire opte pour le prélèvement forfaitaire unique (PFU). Dans celle adjacente à gauche, nous avons le résultat s’il choisit le barème progressif de l’impôt.

L’option du prélèvement forfaitaire unique (PFU)

Examinons d’abord le résultat de l’option PFU. Rappelons que c’est l’option par défaut sur la déclaration pré-remplie.

Le premier point fondamental à comprendre est que, dans ce cas de figure, le revenu net imposable du couple reste inchangé à 72 000 €. Il s’agit des 80 000 € de salaires perçus diminués des 8 000 € (10 %) d’abattement forfaitaire de droit commun (plafonné à 12 502 € par personne pour les revenus 2018).

Le revenu net imposable du couple reste inchangé car ses 8 000 € de revenu du patrimoine brut sont ici taxés proportionnellement au taux du PFU de 12,8 %. Vous trouvez le montant de cet impôt sur la ligne « IR proportionnel PFU » de mon simulateur : 8 000 € x 12,8% = 1 024 €.

Notez bien que dans l’option PFU, il n’y a aucun abattement possible. Le revenu brut de 8 000 € est imposé.

Il nous faut maintenant nous pencher sur le mécanisme du désormais célèbre Crédit d’Impôt pour la Modernisation du Recouvrement (CIMR).

Tous les détails sur le CIMR sont consultables en ligne au Bofip ici. Franchement, je vous déconseille cette lecture absconse et vous propose un résumé que j’espère plus digeste.

Le CIMR s’explique en une phrase, et avec une formule mathématique (aïe, désolé pour les allergiques) :

Les revenus non-exceptionnels de 2018 entrant dans le champ du prélèvement à la source bénéficient d’un crédit d’impôt dit de modernisation du recouvrement (CIMR) calculé comme suit

CIMR = IR x (Rnexcep / RNI) – CIétranger

Dans cette formule :

-

IR désigne l’impôt au titre des revenus de 2018 calculé selon l’application du barème progressif. Attention, l’impôt IR s’entend avant toute réduction ou tout crédit d’impôt.

-

Rnexcep désigne les revenus nets imposables non-exceptionnels perçus en 2018. Typiquement, il s’agira des revenus récurrents du foyer fiscal : les traitements et salaires pour les salariés, mais aussi les revenus fonciers pour un propriétaire bailleur, etc.

-

RNI désigne la totalité des revenus nets imposables perçus en 2018.

-

Enfin, CIétranger désigne les crédits d’impôt prévus par les conventions fiscales internationales. En pratique, ce terme correctif ne concerne que les contribuables qui ont des revenus d’activité à l’étranger. Excluant ce cas très particulier, la formule du CIMR se réduit à :

CIMR = IR x (Rnexcep / RNI)

Cette formule simplifiée va nous permettre d’interpréter facilement le CIMR.

Le CIMR, comme n’importe quel crédit d’impôt, vient s’imputer en déduction de l’impôt normalement dû sur les revenus de 2018.

Tout foyer fiscal qui n’a aucun revenu exceptionnel en 2018 (Rnexcep = RNI) bénéficie d’un crédit d’impôt CIMR égal à IR. En effet dans ce cas CIMR = IR x (RNI/RNI) = IR.

Attention ici de bien comprendre la nuance subtile : « Tout foyer fiscal qui n’a aucun revenu exceptionnel » est un raccourci qui doit s’entendre plus généralement comme « Tout foyer fiscal qui n’intègre pas ses éventuels revenus et gains du capital à son revenu imposable car il décide de les taxer au PFU« . OK ? J’espère que c’est clair…

Dans ce cas de figure, l’impôt sur le revenu de 2018 de ce foyer fiscal lui est intégralement remboursé par le fisc. C’est la litanie de l’année blanche habilement distillée par la communication de Bercy.

Revenons à l’exemple de notre couple imaginaire. S’il opte pour le régime du PFU pour ses revenus et gains du capital 2018, nous avons vu que son revenu net imposable reste scotché à 72 000 €.

L’impôt théoriquement dû au barème progressif sur ce revenu est de 10 004 €. En effet, selon le barème progressif 2018, nous calculons dans la tranche à 30 %, pour 2 parts fiscales, IR = 30 % x 72 000 € – 2 x 5 798 € = 10 004 € (si vous n’êtes pas à jour sur le calcul de l’impôt au barème progressif, il est urgent de relire cet article sur le blog).

Le CIMR est alors égal à IR. Il vaut donc en l’espèce 10 004 € qui viennent effacer intégralement l’impôt sur leurs revenus récurrents 2018.

Au final, notre couple optant pour le PFU est donc imposé à hauteur de 1 024 € sur la totalité de ses revenus de 2018. Le taux d’imposition sur ses revenus du patrimoine est celui du PFU, soit 12,8 %.

Du point de vue trésorerie, si tous les comptes de ce couple sont hébergés en France, l’impôt sur les dividendes et les intérêts a d’ores et déjà été prélevé à la source par ses teneurs de compte.

Seul l’impôt proportionnel sur ses plus-values de cession, soit 3 000 € x 12,8 % = 384 € devra être déboursé au comptant en septembre 2019.

Eh oui ! Aucune grâce ni étalement de paiement ne sont accordés pour régler l’impôt sur les revenus de 2018 qui devait être nul (vous avez dit « année blanche » ?). Mais bien sûr, comme dit la chanson de qui vous savez : « …ici tout est négociable… »

Signalons enfin, même si ce n’est pas le sujet principal de l’article, que ce couple est également redevable des prélèvements sociaux au taux de 17,2 % sur ses revenus du capital 2018, soit la bagatelle de 8 000 € x 17,2 % = 1 376 €.

Ceci dit, à nouveau, si tous les comptes de ce couple sont hébergés en France, il ne devra régler en septembre 2019 que la fraction de cette somme correspondant aux plus-values qui n’a pas été prélevée à la source, soit 3 000 € x 17,2 % = 516 €.

Prélèvements sociaux inclus, ce couple devra donc se délester à son retour de vacances en septembre 2019 de la somme totale de 384 € + 516 € = 900 €.

L’option du barème progressif de l’impôt

Examinons maintenant le cas où notre couple imaginaire choisit l’option du barème progressif pour ses revenus et gains du capital. Les résultats de cette option sont synthétisés sur la colonne de gauche de mon simulateur, voir figure en supra.

Si l’option du barème est choisie, les revenus du patrimoine de notre couple viennent s’ajouter à leur revenu net imposable d’activité de 72 000 €.

Mais, dans ce cas de figure, leurs revenus du patrimoine bénéficient des abattements usuels : 40 % d’abattement sur les 4 000 € de dividendes perçus et 50 % d’abattement pour durée de détention sur les 3 000 € de plus-values de cession. Par contre, aucun abattement n’est imputable sur les 1 000 € d’intérêts.

Leur revenu net imposable sur le capital s’élève donc à 4 000 € x 60 % + 3 000 € x 50 % + 1000 € = 4 900 €. Leur revenu net imposable de 2018 est donc RNI = 72 000 € + 4 900 € = 76 900 €.

Pour 2 parts fiscales, l’impôt dû au barème progressif sur ce revenu est IR = 11 474 €.

Et maintenant, voici la surprise du chef. Le Crédit d’Impôt pour la Modernisation du Recouvrement (CIMR) se calcule comme suit :

CIMR = IR x (Rnexcep / RNI) = 11 474 € x (72 000 € / 76 900 €) = 10 743 €

Après imputation du CIMR sur l’impôt IR, le couple est redevable de l’impôt net 11 474 € – 10 743 € = 731 €.

Ce montant d’impôt au barème de 731 € est à comparer aux 1 024 € dus sous l’option du PFU. Il n’y a pas photo. Ce couple a clairement intérêt à opter pour l’imposition au barème qui lui fait économiser 293 € d’impôt.

Pour expliquer ce résultat, il suffit de manipuler la formule du CIMR. L’impôt net dû après imputation du CIMR (en excluant pour simplifier les imputations ayant pour origine d’autres crédits d’impôt que le CIMR), est tout simplement :

IRnet = IR – CIMR = IR – IR x (Rnexcep / RNI) = Rexcep x (IR / RNI)

où Rexcep = RNI – Rnexcep désigne les revenus exceptionnels imposables de notre couple (ses revenus et gains du capital imposables).

On voit dans la formule ci-dessus que les revenus et gains du capital sont taxés au taux IR/RNI qui n’est pas autre chose que le taux moyen d’imposition.

Dans cet exemple simpliste, le taux moyen d’imposition vaut 11 474 € / 76 900 € = 14,9 %. Il est déjà nettement inférieur au TMI de 30 % auquel est soumis notre couple de contribuables (et ceci est toujours vrai, quelle que soit la tranche d’imposition).

Mieux encore : avec l’effet des abattements, le taux effectif d’imposition sur les 8 000 € de revenus bruts du capital de ce couple est de 731 € / 8 000 € = 9,1 %. C’est ce taux qu’il convient de comparer aux 12,8 % du PFU. Pas de doute, l’option du barème est ici clairement la meilleure option.

Cette opportunité incroyable ne se renouvellera jamais car le CIMR ne s’appliquera plus dès l’année prochaine. Raison de plus pour remplir sa déclaration 2019 avec précaution.

Comment choisir entre PFU et imposition au barème : notre propre déclaration de revenus

Vous maîtrisez maintenant les secrets du CIMR et ses interactions avec le prélèvement forfaitaire unique (PFU) et l’imposition au barème progressif. Enfin j’espère… Comprendre la théorie est une étape nécessaire, mais la réalité est souvent plus complexe que la théorie.

Je vous propose donc pour boucler cet article de vous montrer comment arbitrer en pratique sur un cas réel entre l’option du PFU et du barème progressif.

Et comme cas pratique, j’ai choisi notre propre déclaration d’impôts 2019 sur les revenus 2018. Notre déclaration n’est pas d’une complexité extraordinaire. Mais elle comporte cependant suffisamment d’éléments qui viennent compliquer l’arbitrage entre PFU et barème progressif : des réductions et des crédits d’impôts, des plus-values avec abattement, des comptes à l’étranger dont les revenus n’ont pas été taxés à la source, etc.

Bref, un joli cas pas trop compliqué, mais pas trop facile non plus comme les exemples simplistes trouvés dans la presse.

Utiliser le simulateur du site des impôts

Pour arbitrer sans équivoque entre PFU et barème progressif, il faut utiliser le simulateur en ligne fourni sur le site des impôts.

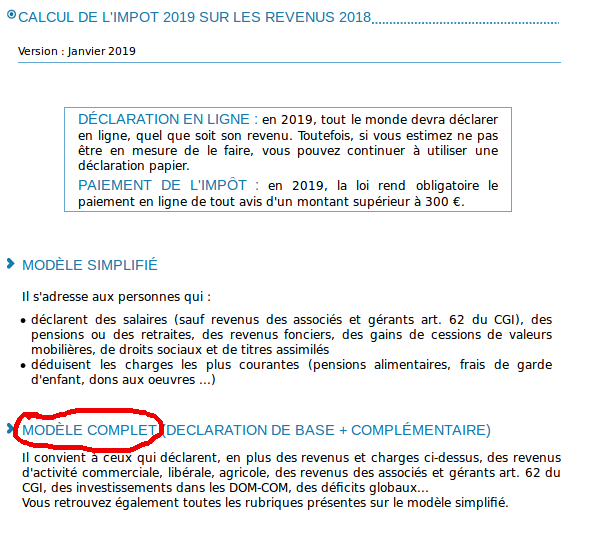

Plus précisément, sur cette page, on trouve en fait 2 simulateurs :

…un modèle simplifié et un modèle complet. A titre personnel, j’ai utilisé le modèle complet car il comporte des annexes nécessaires dans mon cas. Chacun choisira selon ses besoins.

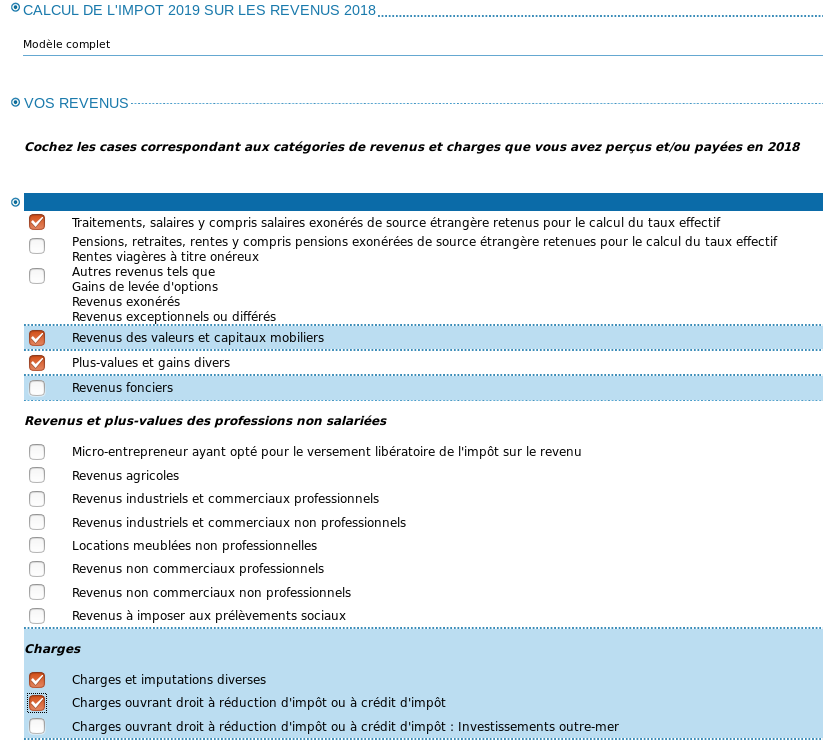

Après avoir rempli la partie état-civil du simulateur, on arrive sur la page de sélection de catégories de revenus & charges. Voici ce que j’ai coché :

Revenus d’activité : traitements et salaires

Sur la page suivante, je saisis nos traitements et salaires. Nous n’avons rien à cacher sur ce blog : nous avons perçu en 2018 un revenu brut imposable d’activité de 71 589 €.

Notez que ce revenu brut, déduction faîte des seuls 10 % d’abattement à l’exclusion de toute autre charge déductible, et compte tenu de nos 2,5 parts, donne un quotient familial QF = 71 589 € x 0,9 / 2,5 = 25 172 €.

Ceci nous place dans la tranche d’imposition à 14 %. Mais je note que notre quotient familial, sur la seule base de nos seuls revenus du travail, est assez proche de la limite de la tranche supérieure à 30 % fixée cette année à 27 519 € (voir ici par exemple pour consulter les tranches de l’impôt 2019).

Effectivement, nos revenus et gains du capital vont nous faire basculer dans la tranche supérieure à 30 %.

Calcul de l’impôt avec l’option du prélèvement fiscal unique (PFU)

Revenus du capital

J’arrive donc justement sur la page de saisie des revenus du capital. C’est sur cette page que tout (ou presque) se joue pour arbitrer entre prélèvement fiscal unique (PFU) et barème progressif.

Il nous faut donc réaliser 2 simulations : une simulation avec l’option PFU et une simulation avec l’option barème progressif.

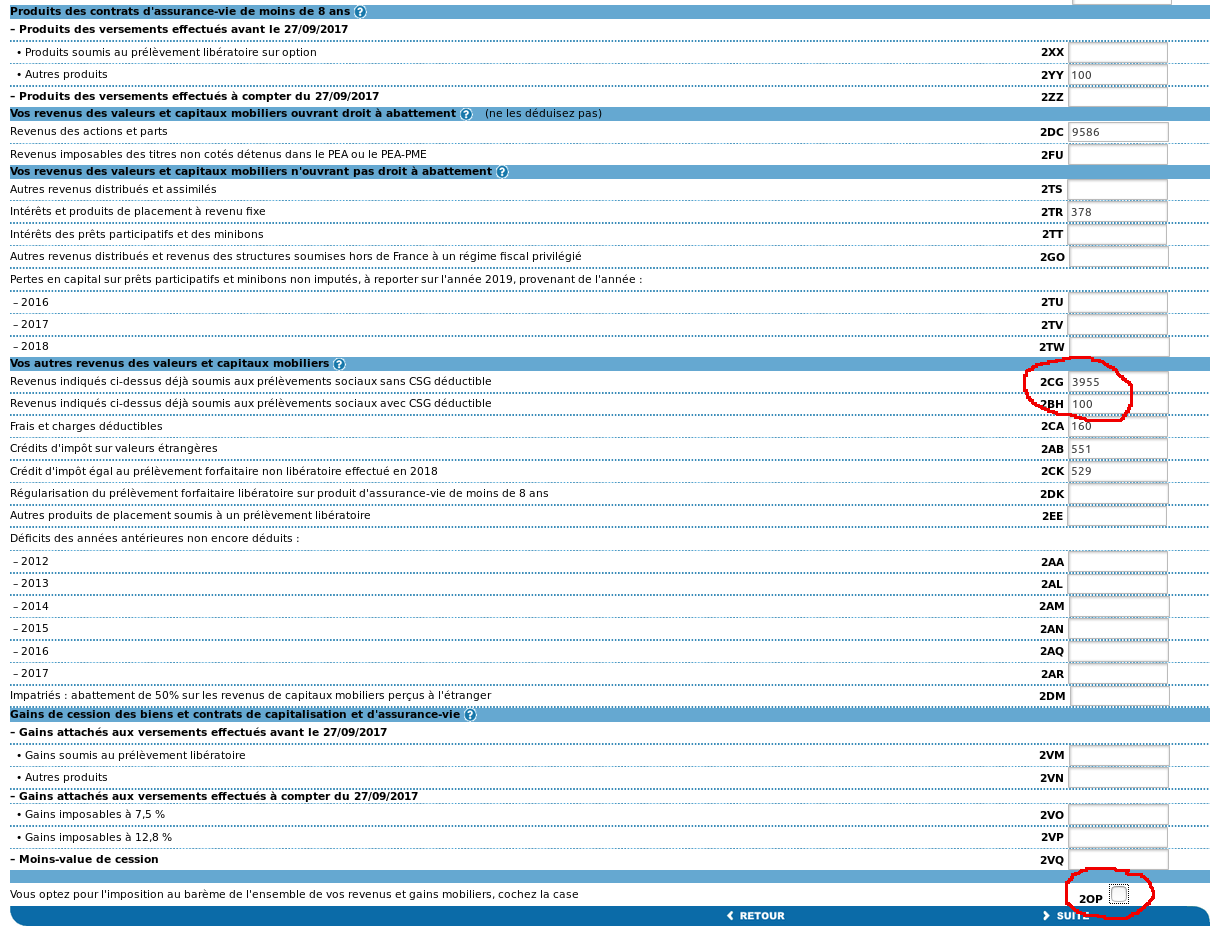

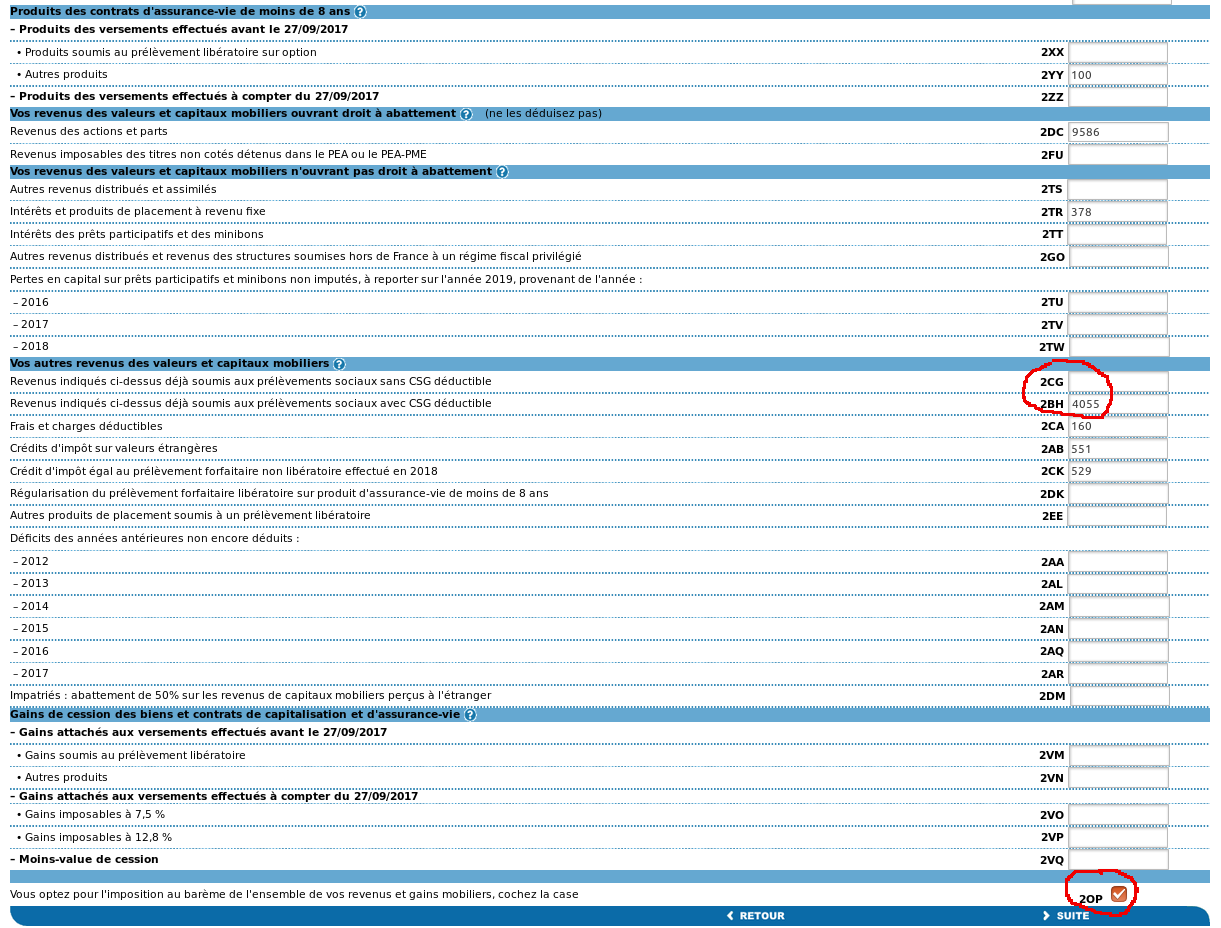

Regardons dans un premier temps comment réaliser la simulation avec l’option PFU. Voici comment j’ai renseigné la page des revenus du capital avec cette option PFU :

En 2018, j’ai perçu un total de 9 586 € de dividendes bruts (hors PEA exonéré). Je renseigne ce montant en case 2DC.

Sur ces 9 586 € de dividendes, 3 674 € ont été taxés à la source sur mon seul compte titres ordinaire hébergé en France chez Binck.fr. Le complément de dividendes, soit 5 912 €, a en effet été perçu sur mon compte sur marge Interactive Brokers et sur mon compte ProRealTime Trading, tous 2 tenus à l’étranger et par conséquent non prélevés à la source.

Je renseigne ensuite 378 € de revenus fixes en case 2TR. Sur ce montant total, 281 € ont déjà subi le prélèvement forfaitaire unique de 30 % car ils proviennent de comptes sur livrets tenus en France. Le reste, soit 97 €, constitue les intérêts de trésorerie positive sur mon compte Interactive Brokers. Ce montant de 97 € n’a donc naturellement pas subi le PFU de 30 %.

La fraction de l’ensemble de ces revenus (dividendes + intérêts) ayant déjà subi les prélèvements sociaux de 17,2 % est donc égal à 3 674 € + 281 € = 3 955 €.

Notez que dans l’option PFU, ces 3 955 € doivent être renseignés en case 2CG. En effet, selon l’option du PFU, la CSG taxant ces dividendes n’est pas déductible partiellement au taux de 6,8 %.

Vous avez d’ailleurs du remarquer dans votre déclaration pré-remplie, qui suppose par défaut l’option PFU, que cette case 2CG était pré-renseignée avec le montant de vos dividendes et intérêts perçus en France.

Par contre, les maigres 100 € de produits d’un retrait partiel d’assurance vie renseignés en case 2YY doivent être reportés en case 2BH, et non pas en case 2CG. Ces produits de fonds euros taxés à la source au fil de l’eau conservent en effet le privilège d’une CSG partiellement déductible, et ceci malgré l’option du PFU. C’est logique. Comme ces produits n’ont pas subi la flat tax instaurée en 2018, ils préservent leur déductibilité partielle de CSG.

Je saisis ensuite en case 2CA un montant de 160 € de frais et charges déductibles. Il s’agit essentiellement des frais d’abonnement à divers flux de cotation sur mes comptes de trading. Sous l’option du PFU, le montant saisi en case 2CA n’est en fait pas déductible. Mais le robot ne proteste pas si on saisit un montant, et il en tiendra compte pour effectuer le calcul au barème progressif (voir plus bas).

Je renseigne ensuite 551 € de crédits d’impôt en case 2AB. Ce montant correspond au prélèvement à la source de l’Internal Revenu Service (IRS) ponctionné sur les seuls dividendes d’actions américaines perçus chez Binck.fr. Attention, le crédit d’impôt sur les actions étrangères détenues sur des comptes à l’étranger ne doit pas être renseigné ici mais en case 8VL (voir plus bas).

Puis je renseigne en case 2CK un autre crédit d’impôt égal au prélèvement forfaitaire non-libératoire pour un montant de 529 €. Celui-ci se décompose comme suit :

-

36 € de PFU au taux de 12,8 % pour sa fraction d’impôt appliqué aux 281 € d’intérêts taxés à la source renseignés plus haut (281 € x 12,8 % = 36 €).

-

à ces 36 €, j’ajoute 493 € de prélèvement forfaitaire au taux de 30 % qu’ont subi les dividendes d’actions françaises que j’ai perçus sur mon compte ProRealTime.

OK ? vous suivez toujours ?

Last but not least, je vérifie la CASE MAGIQUE de la déclaration 2019 : il s’agit de la case 2OP située tout en bas de cette page.

Si la case 2OP est cochée, vous décidez d’imposer au barème progressif l’ensemble de vos revenus et gains du capital. Si elle ne l’est pas, c’est l’option du PFU qui est choisie. L’option choisie s’applique bien à tous les revenus et gains en capital. On ne peut pas choisir à la carte le PFU pour ses revenus mobiliers (dividendes+intérêts) et le barème pour ses plus-values. C’est tout l’un ou tout l’autre.

Cette case 2OP n’est pas cochée dans la déclaration pré-remplie. C’est donc l’option du PFU qui est choisie par défaut. Je la laisse dans cet état décoché pour réaliser ma simulation au PFU.

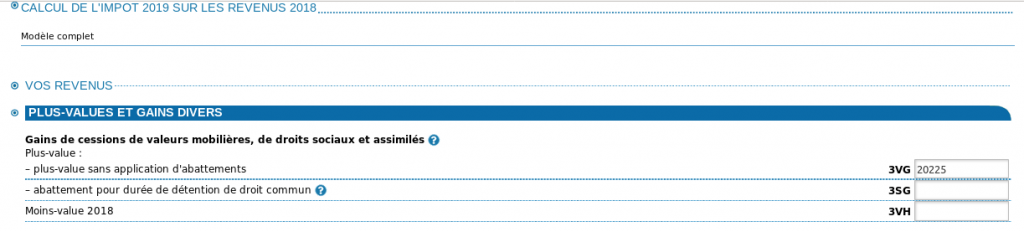

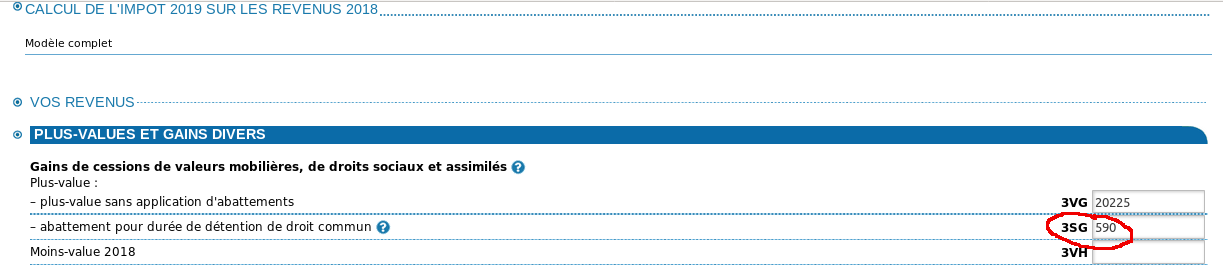

Plus-values et gains divers

La page suivante concerne les plus-values de cession. Pour 2018, j’ai un total de plus-values sans abattement de 20 225 € (hors PEA non imposable). Je renseigne cette valeur en case 3VG :

Ici, il ne faut surtout pas déclarer d’éventuels abattements pour durée de détention en case 3SG. Sous l’option du PFU, aucun abattement pour durée de détention n’est admis.

De toute façon, si vous saisissez un montant dans la case 3SG sans avoir coché la case 2OP plus haut, le robot vous signalera une erreur de saisie et refusera de faire tout calcul.

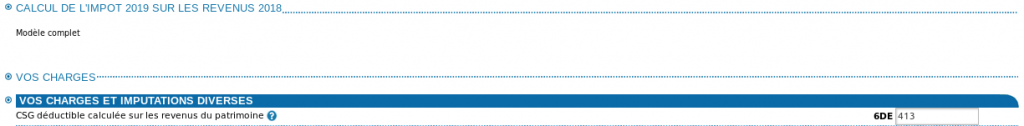

Charges et imputations diverses

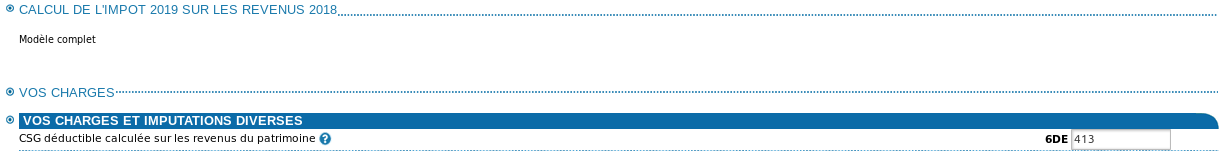

Fini pour les catégories revenus et gains du capital. Passons aux charges déductibles.

Dans cette catégorie, je renseigne en case 6DE un montant de 413 € de CSG déductible au taux de 6,8 % sur mes revenus du patrimoine :

Comment ça ? Mais je pensais qu’il n’y avait pas de possibilité de CSG déductible sous l’option du PFU ? Ah, c’est une erreur ! Main non, ce n’est pas une erreur. D’ailleurs ce montant de 413 € figure bien en case 6DE sur ma déclaration pré-remplie.

Cette CSG déductible est en fait celle afférente aux gains du capital de 2017 et à la fraction des revenus du patrimoine de 2017 qui n’avait pas été taxée à la source (ceux perçus sur mon compte sur marge IB et mon compte ProRealTime).

Le montant déductible des revenus 2018 est de 6,8 % qui s’appliquent aux 4 733 € de plus-values 2017, et aux 1 334 € de dividendes et intérêts non-taxés à la source en 2017 (revoir cette déclaration en détail ici). Ce qui nous donne bien (4 733 € + 1 334 €) x 6,8 % = 413 €. En matière de fiscalité, il faut souvent avoir de la suite dans les idées…

Ultime raffinement. Nous avons vu plus haut que les 100 € de produits d’un retrait partiel d’assurance vie reportés en case 2BH ouvrent droit à la déductibilité partielle de la CSG au taux de 6,8 %.

Le montant correspondant de CSG est particulièrement facile à calculer sur une somme de 100 €. On trouve bien sûr 6,8 €.

Mais attention au piège : il ne faut pas ajouter soi même ce montant aux 413 € pré-renseignés. Le robot se charge tout seul d’effectuer l’addition, et il prendra bien en compte un total de 413 + 6,8 = 420 € à l’arrondi près.

Charges ouvrant droit à réduction ou crédit d’impôt

En matière de réductions d’impôt, je n’ai que la réduction pour frais de scolarité d’un lycéen à renseigner en case 7ED. Elle est à nouveau de 153 € cette année.

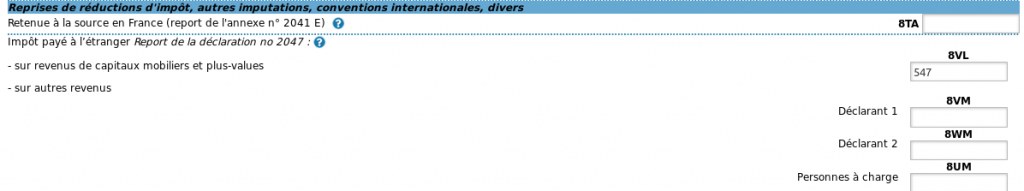

Reprise de réductions d’impôt, autres imputations, conventions internationales

Dans cette rubrique, je n’ai également qu’un seul item à remplir.

Il s’agit du crédit d’impôt de l’IRS qui compense le prélèvement à la source sur les dividendes d’actions américaines que j’ai encaissés sur mon compte sur marge chez IB. Son montant en l’occurrence de 547 € doit être saisi en case 8VL :

Et voilà. Il ne me reste plus qu’à cliquer sur le bouton magique « CALCULER« .

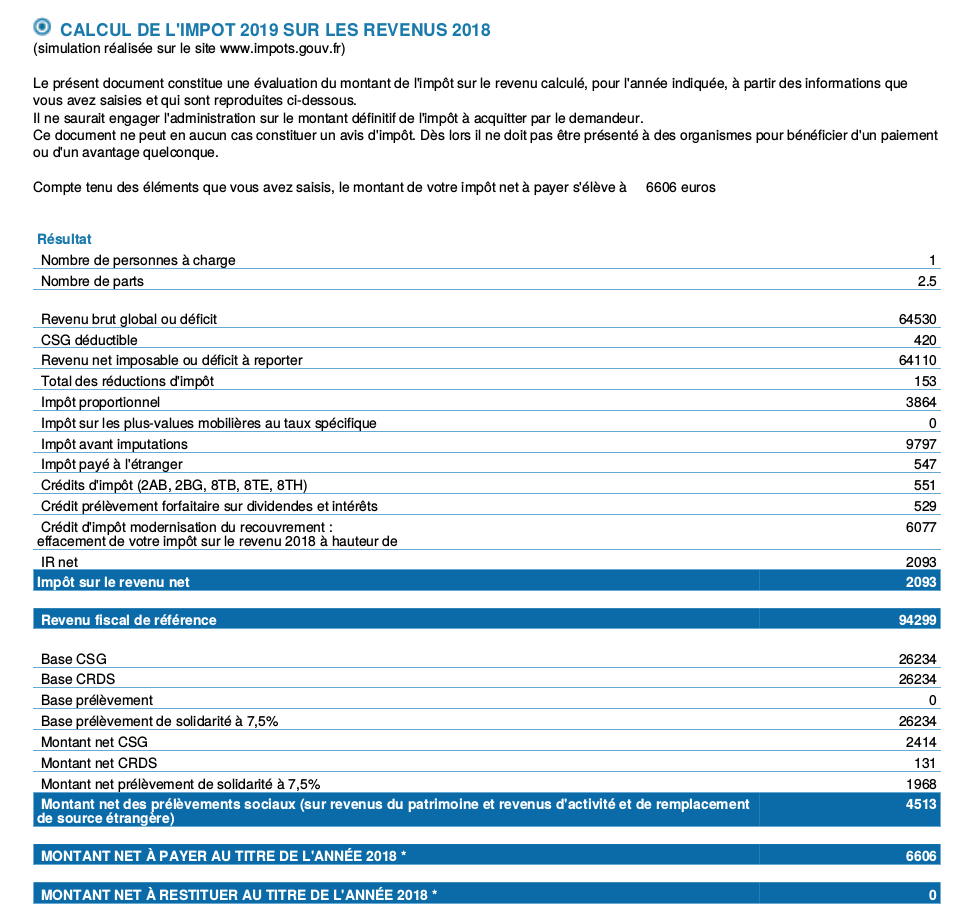

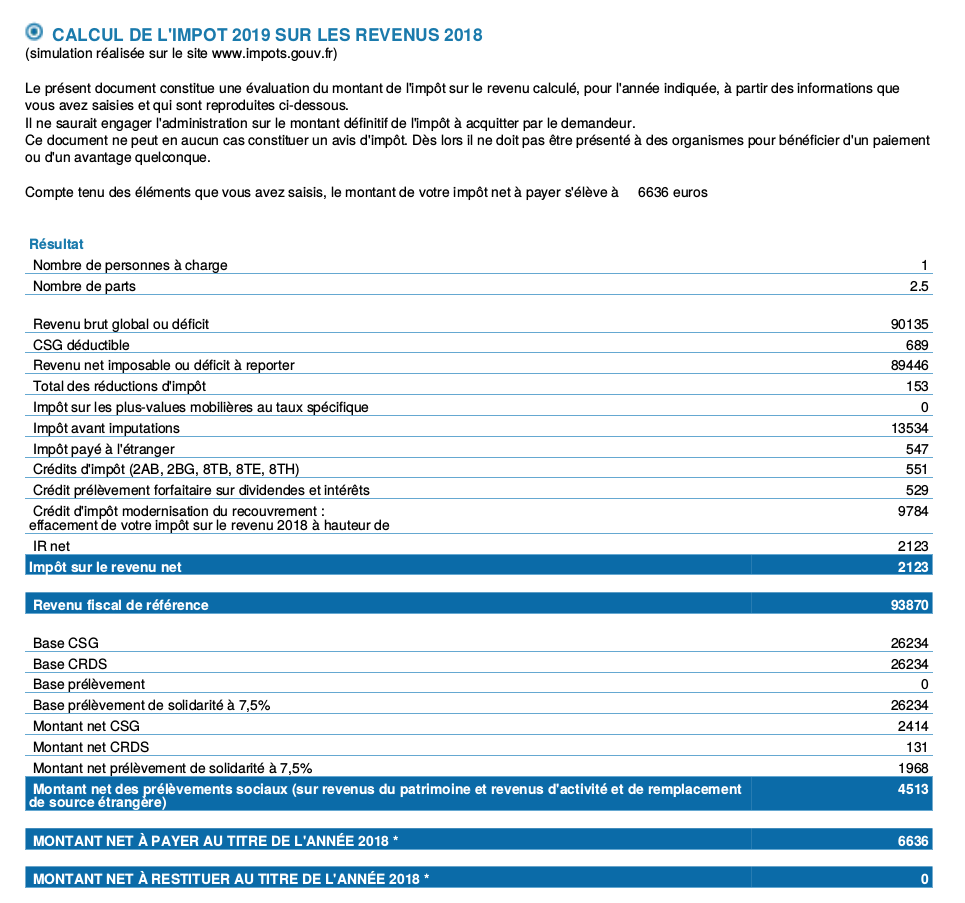

Puis on récupère le résultat sous forme d’un fichier pdf que je trouve plus lisible que la page html. En voici les principaux résultats :

Je ne vais pas rentrer ici dans une discussion détaillée des résultats obtenus. J’y reviendrai plus loin en comparant les 2 simulations avec l’option du PFU d’une part, et avec l’option du barème progressif d’autre part.

Je retiens simplement pour le moment le résultat principal, à savoir que sous l’option du PFU, nous sommes redevables d’un impôt de 2 093 € au titre des revenus 2018.

A ce montant d’impôt s’ajoute des prélèvements sociaux additionnels pour un montant de 4 512 €. Les prélèvements sociaux sont bien sûr communs aux 2 options d’imposition.

Au total, avec l’option d’imposition au PFU, il nous faudrait faire un chèque au trésor public de 2 093 € + 4 512 € = 6 605 €.

Pour mémoire, cette somme est à régler au comptant en septembre 2019. Vous avez dit année blanche ?

Calcul de l’impôt avec l’option du barème progressif

Il nous faut maintenant réaliser la simulation de calcul de l’impôt avec l’option du barème progressif pour la comparer avec la précédente.

D’abord, un petit détail pratique qui fait gagner beaucoup de temps. En bas de la page html du résultat du calcul, il ne faut PAS cliquer sur « >AUTRE CALCUL » :

Si vous cliquez sur « >AUTRE CALCUL« , vous effacez toutes les données précédentes (même l’état civil). Par contre, si on clique sur « >RETOUR« , on revient au début de la séquence de saisie mais en conservant toutes les données précédemment renseignées. C’est mieux.

Cette précaution prise, faire le calcul au barème progressif nécessite quelques ajustements.

D’abord on revient à la page de saisie des Revenus du capital :

Dans un premier temps, on coche bien sûr la case 2OP tout en bas.

Puis, il faut ajouter le montant en case 2CG (revenus avec CSG non déductible) à celui de la case 2BH (revenus avec CSG déductible). Dans mon cas, j’avais un montant de 3 955 € en case 2CG et un montant de 100 € en case 2BH. J’efface donc le montant en 2CG et saisis un montant de 4 055 € en 2BH.

Rappelons par ailleurs que j’ai déjà saisi plus haut le montant des frais et charges déductibles en case 2CA. Rien à faire de plus sur cette page.

Mais ce n’est pas fini pour autant. Sur la page de saisie des plus-values, j’ai des abattements pour durée de détention à renseigner. Ce montant certes modeste de 590 € sur la cession d’actions Target (TGT) détenues depuis 3 ans est à saisir en case 3SG :

Enfin, précisons que dans la catégorie charges et imputations diverses, il ne faut rien changer par rapport à la simulation sous l’option PFU. En case 6DE, je laisse donc le montant de 413 € de CSG déductible :

Pourquoi ? Comme je l’ai déjà mentionné plus haut, le robot va calculer lui-même le surplus de CSG déductible résultant du transfert des 3 955 € de la case 2CG en 2BH.

Le surplus de CSG déductible sous l’option du barème progressif de 3 955 € x 6,8 % = 269 € sera en effet automatiquement ajouté aux 420 € pris en compte plus haut sous l’option du PFU. En clair, le robot prendra ici en compte 689 € de CSG déductible. Mais pour ça, il faut laisser 413 € saisi en 6DE. OK ?

Et maintenant, la délivrance. On clique à nouveau sur le bouton « CALCULER« . Puis on récupère le résultat sous forme d’un autre fichier pdf.

Voici les principaux résultats de l’option du barème progressif :

Tout d’abord, regardez bien en ligne 4 à la rubrique « Résultat« . Le montant de CSG déductible pris en compte par le robot est bien de 689 €. De temps en temps, ça fait du bien d’avoir raison.

Plus sérieusement, sous l’option du barème progressif, nous sommes redevables d’un impôt de 2 123 € au titre des revenus 2018. Ce montant est à comparer aux 2 093 € obtenu plus haut sous l’option du PFU.

Dans notre cas, au premier regard et si on ne cherche pas à fouiller plus en profondeur, notre impôt semble quasiment insensible à l’option choisie. Nous obtenons en effet un modeste différentiel de 30 € à l’avantage du PFU.

Mais on peut aller encore plus loin dans la comparaison…

Comparaison du PFU et du barème progressif avec mon propre simulateur

Comparer les 2 options, PFU et barème progressif, avec le simulateur en ligne du service des impôts n’est pas du tout pratique : on se retrouve avec 2 fichiers pdf ou 2 pages html séparés, et un risque accru de strabisme divergent en essayant de les comparer. De plus, il n’y a bien sûr aucune explication sur les calculs effectués par le robot.

Heureusement, mon petit simulateur personnel permet de recalculer tout ça et de présenter pédagogiquement les 2 options sur des colonnes adjacentes :

Tout d’abord, une nouvelle petite satisfaction : mon simulateur est juste aux arrondis près. Je retrouve bien un impôt dû sur les revenus 2018 de 2 123 € sous l’option du barème, et de 2 094 € sous l’option du PFU.

Ceci mis à part, nous voyons ici de manière pédagogique sur un exemple réel la différence entre les 2 options d’imposition.

Voici le déroulé des calculs pour chacune des 2 options :

- Sous l’option du PFU (colonne de droite), le revenu du patrimoine n’est pas intégré au revenu net imposable. Le revenu net imposable est donc de 64 111 €, montant obtenu en retranchant la CSG déductible de 419 € au revenu net imposable récurrent de 64 430 €.

Pour 2,5 parts, après application du plafonnement du quotient familial (1 551 € par part en 2018), l’impôt de droit commun sur ce revenu net imposable est de 6 086 €.

A noter que le revenu brut global, contrairement au revenu net imposable, réintègre les 100 € de revenus de produits sur assurance vie, soit un revenu brut global de 100 € + 64 430 € = 64 530 €.

Par ailleurs, le revenu du patrimoine brut de 30 189 € est imposé proportionnellement au taux de 12,8 %, soit un impôt proportionnel de 3 864 €. Cet impôt proportionnel s’ajoute à l’impôt de droit commun donnant un impôt avant réductions de 3 864 € + 6 086 € = 9 950 €.

Puis, on retranche la réduction de 153 € à cet impôt avant réductions, obtenant un impôt avant imputations de 9 950 € – 153 € = 9 797 €.

Vient ensuite le calcul du fameux CIMR qui s’applique en proportion de l’impôt de droit commun, soit en l’occurrence : CIMR = 6 086 € x (64 430 € / 64 530 €) = 6 077 €.

Reste à imputer tous les crédits d’impôts, y inclus le CIMR, sur l’impôt avant imputations pour obtenir l’impôt dû en 2018 sous l’option du PFU : 9 797 € – 6 077 € – 1 627 € = 2 093 €. - L’option du barème progressif (colonne de gauche) résulte d’une logique très différente du PFU. Le revenu du patrimoine imposable doit cette fois être intégré au revenu net imposable, d’où le nom de l’option dite au barème.

Le revenu du patrimoine imposable prend en compte les divers abattements (40 % sur les dividendes, abattements sur plus-values pour durée de détention), ainsi que les charges déductibles. En l’occurrence, après prise en compte des abattements et charges, il vaut ici 25 705 €.

Ce revenu du patrimoine imposable, est ajouté au revenu imposable récurrent de 64 430 €, sans oublier de retrancher la CSG déductible qui s’élève cette fois à 689 €. Nous obtenons alors un revenu net imposable de 25 705 € + 64 430 € – 689 € = 89 446 €.

Pour 2,5 parts, après application du plafonnement du quotient familial, l’impôt de droit commun sur ce revenu net imposable est de 13 687 €. Pas de doute, nous avons bien basculé dans la tranche d’imposition à 30 %.

Après la réduction de 153 € on obtient un impôt avant imputations de 13 687 € – 153 € = 13 534 €.

Quant au revenu brut global, il est ici obtenu en additionnant tout simplement le revenu du patrimoine imposable et le revenu imposable récurrent, soit 25 705 € + 64 430 € = 90 135 €.

Nous avons alors tous les éléments pour calculer le CIMR en proportion de l’impôt de droit commun comme suit : CIMR = 13 687 € x (64 430 € / 90 135 €) = 9 784 €.

Enfin, nous obtenons le résultat final de l’impôt dû en 2018 sous l’option du barème progressif en imputant tous les crédits d’impôt : 13 534 € – 9 784 € – 1 627 € = 2 123 €.

Epilogue

Est-ce la fin de cet article déjà trop long ? Pas tout à fait encore.

Si j’ai été suffisamment pédagogue, vous devez maintenant avoir compris la logique de chaque option fiscale.

L’option du barème progressif a cependant 2 effets par ricochet dont nous n’avons pas encore parlé :

1. CSG déductible sur les revenus 2019

Tout d’abord, l’option du barème progressif stocke une réserve de CSG déductible que le contribuable pourra déduire de ses revenus imposables 2019. C’est logique. Si les revenus et gains du capital ont été imposés au barème en 2018, la part de CSG déductible de 6,8 % pourra être imputée sur les revenus 2019. Et ceci vaut quelle que soit l’option d’imposition qui sera choisie pour les revenus 2019.

Si je reviens à notre propre cas, mon simulateur (voir l’encadré tout en bas intitulé « BILAN IMPOT« ) calcule un stock de CSG déductible en 2019 de 1 784 €.

Le calcul est simple à faire : 20 225 € de plus-values, augmentées de 5 912 € de dividendes non prélevés à la source, et de 97 € d’intérêts non prélevés à la source, nous donnent un stock de CSG déductible de (20 225 € + 5 912 € + 97 €) x 6,8 % = 1 784 €.

Selon toute probabilité, nous serons encore imposés à la tranche de 30 % sur nos revenus 2019. Enfin, peut-être… Les politiques ont la gâchette facile en matière d’impôt.

Disons qu’en admettant que nous restions dans la tranche à 30 %, l’économie potentielle d’impôt réalisée dans cette tranche serait de 1 784 € x 30 % = 535 €.

Au final, net de tout, notre impôt 2018 selon l’option du barème progressif serait alors réduit à la somme effective de 2 123 € – 535 € = 1 588 €. C’est environ 500 € de moins que l’option du PFU qui nous fait émarger à 2 093 €.

2. Conséquences sur le taux de retenue à la source

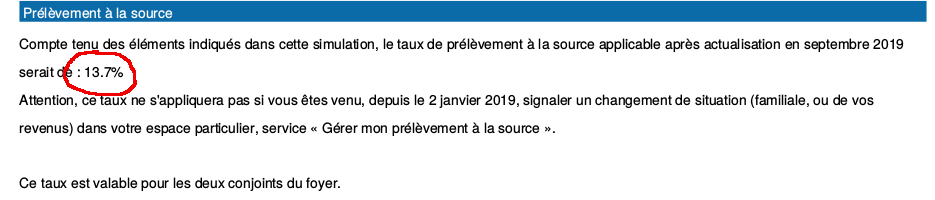

Le second effet de bord de l’option au barème est le nouveau taux de retenue à la source qui sera appliqué à partir de septembre 2019. La loi de finances 2019 a en effet prévu que le taux de retenue à la source serait actualisé en septembre en fonction des éléments déclaratifs sur les revenus 2018.

Le taux de retenue à la source obéit à des règles précises explicitées au Bofip ici. Là encore, je vous déconseille cette lecture épineuse, sauf si vous êtes passionné par la fiscalité. Et je vous résume l’essentiel.

En simplifiant, pour les salariés qui n’ont pas de revenus d’activité à l’étranger, le taux de retenue à la source (TPSO) dit de droit commun (celui déterminé en commun pour chaque foyer fiscal), est calculé comme suit :

TPSO = [IR x (Rinclus / RNI) ] / Rras

Remarquez l’air de famille avec la formule du CIMR plus haut, surtout au numérateur. Les 2 nouveaux termes qui apparaissent ici sont Rinclus qui désigne le montant net imposable des revenus inclus dans le champ de la retenue à la source, et Rras qui désigne les revenus bruts entrant dans cette même retenue.

En observant l’expression ci-dessus pour TPSO, l’influence du choix entre l’option du barème progressif et du PFU est difficile à prédire dans le cas général. En effet, IR est nécessairement plus élevé dans le cas du barème progressif. Par contre le rapport Rinclus / RNI est toujours inférieur à 1, ce qui joue dans le sens contraire à l’augmentation d’IR. Bref, le résultat peut aller dans n’importe quel sens.

Voyons ce qui se passe dans notre cas. Si nous optons pour le PFU, notre taux de retenue à la source actualisé en septembre sera de

TPSO-pfu = [6 086 € x (64 430 € / 64 430 €) ] / 71 589 € = 8,5 %

Par contre, Si nous optons pour le barème progressif, notre taux de retenue à la source actualisé en septembre devient

TPSO-bareme = [13 687 € x (64 430 € / (64 430 € + 25 705 €) ] / 71 589 € = 13,7 %

L’écart est énorme dans notre cas. Voir ses salaires ponctionnés à la source de 8,5 % ou de 13,7 %, ce n’est pas la même histoire. L’écart constaté ici provient du fait que nos revenus du patrimoine représentent une fraction importante du total de nos revenus.

A noter que le simulateur en ligne des impôts vous fournit l’information sur l’actualisation du taux de retenue à la source tout en bas du rapport de résultat :

Il nous reste donc à arbitrer entre environ 500 € d’économie d’impôt et un effort de trésorerie supplémentaire d’environ 250 € par mois à partir de septembre. Vous choisiriez la corde ou le peloton d’exécution ?

Conclusion

Vous devez maintenant avoir compris la logique des 2 options fiscales possibles pour les revenus et gains du capital de 2018 : imposition au prélèvement forfaitaire unique (PFU) ou au barème progressif.

Il est difficile d’identifier des caractéristiques générales qui favorisent l’une ou l’autre option. La présence d’abattements pour durée de détention est clairement à l’avantage de l’option au barème. C’est la seule règle que je me risquerais à énoncer.

Le mieux est d’effectuer les simulations sur le site des impôts comme indiqué dans l’article. Et vous devez même être capable de faire le calcul tout seul, si vous avez bien lu l’article.

Enfin, n’oubliez pas les conclusions de la dernière section. Au moment d’arbitrer entre les 2 options, le choix du barème progressif ne peut que diminuer le revenu imposable de 2019 via la CSG déductible (effet favorable). Par contre, le barème progressif peut augmenter significativement le taux de retenue à la source actualisé en septembre 2019 (avec effet de trésorerie potentiellement défavorable).

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.