Suite de la série d’articles sur les finances personnelles : après le contrôle des dépenses, puis celui des revenus, il semble naturel de contrôler son épargne, et plus précisément son taux d’épargne.

Le taux d’épargne d’un ménage peut être défini de manière intuitive comme le rapport entre son épargne et son revenu disponible brut.

En suivant la méthodologie de l’INSEE, nous pouvons en fait considérer 2 taux d’épargne distincts : le taux d’épargne tel que défini ci-dessus, et le taux d’épargne financière qui exclut de l’effort d’épargne le remboursement en capital des emprunts immobiliers.

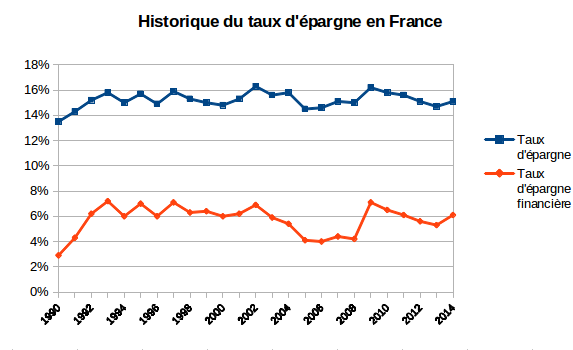

La France est réputée à juste titre pour être un pays de fourmis. Le taux d’épargne des ménages dans l’hexagone oscille autour de 15 % depuis plus d’une vingtaine d’années. Quant au taux d’épargne financière, il varie entre 4 et 7 %.

Nous sommes collectivement parmi les meilleurs élèves en Europe, derrière l’Allemagne championne de l’épargne en Europe, et loin devant les britanniques dont le taux d’épargne stagne sous 6 %.

Pour jauger sa propre situation, il est toujours bon de se comparer à la masse. Qu’en est-il donc du taux d’épargne de nos finances personnelles ? Pour une fois, vous allez voir que nous ne sommes pas du tout dans la norme.

Les 2 taux d’épargne

Le taux d’épargne d’un ménage est défini à partir de son épargne et de son revenu disponible. Il convient dans un premier temps de rappeler ce qu’est le revenu disponible.

Le revenu disponible brut d’un ménage comprend les revenus du travail (salaires ou assimilés), les revenus du patrimoine, les prestations sociales, les transferts en provenance d’autres ménages (dons familiaux par exemple), nets des impôts directs.

Pour les impôts directs, on prend en compte : l’impôt sur le revenu des personnes physiques (IRPP), les taxes immobilières (taxes d’habitation et taxes foncières pour les propriétaires), et les cotisations sociales.

Connaissant le revenu brut disponible, on définit naturellement l’épargne comme la partie de ce revenu qui n’est pas directement consommée.

L’épargne peut prendre 2 directions : soit elle est utilisée directement dans l’investissement immobilier (pour l’achat de sa résidence principale par exemple), soit placée ou investie auprès d’institutions financières.

L’épargne totale divisée par le revenu disponible fournit le taux d’épargne « standard ».

La portion d’épargne placée ou investie constitue la « capacité de financement d’un ménage ». Son rapport au revenu disponible donne le taux d’épargne financière.

Voici ce que cela donne pour la France métropolitaine et les 4 DOM depuis 1990 (source INSEE) :

Miracle de l’inconscient collectif (?), le taux d’épargne des français depuis une bonne vingtaine d’années est remarquablement stable autour de 15 %.

Le taux d’épargne financière des français exhibe un peu plus de variabilité, oscillant entre 4 et 7 % du revenu disponible. On remarquera l’intéressante glissade de ce taux initiée en 2002 jusqu’au début de la crise des sub-primes en 2008, suivie par un surprenant rebond juste avant le démarrage de la crise de la zone euro.

Ce graphique national cache bien sûr une forte disparité selon le niveau de revenu.

On s’en douterait, le taux d’épargne augmente avec le revenu. Il est négatif pour les ménages les plus modestes, mais il représente plus d’un tiers des revenus pour les ménages les plus aisés.

Les ménages qui épargnent plus d’un tiers de leurs revenus contribuent pour plus de 70 % à l’épargne nationale. On retrouve ce même type de répartition inégale dans la collecte de l’impôt sur le revenu.

Notre épargne, notre capacité de financement et notre enrichissement

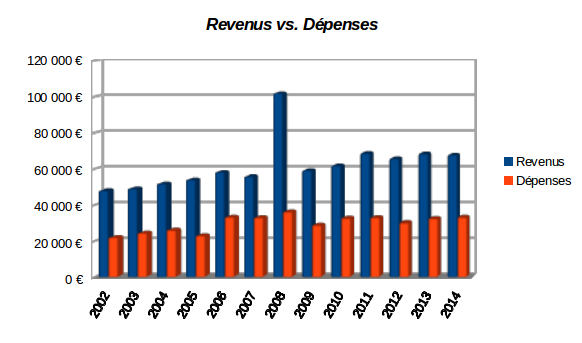

Le calcul des taux d’épargne démarre donc du recensement de ses revenus et de ses dépenses. Voici l’historique de nos finances personnelles depuis 2002 :

Attention, ici il ne s’agit pas du revenu disponible tel que défini ci-dessus, mais du revenu avant impôts et taxes, mais net des cotisations sociales, tel que je le recense à l’aide du logiciel gnucash. Les impôts et taxes sont ici comptés dans les dépenses.

Ce revenu avant impôts et taxes doit être retraité pour obtenir le revenu disponible : il suffit simplement d’en retrancher les impôts et taxes immobilières

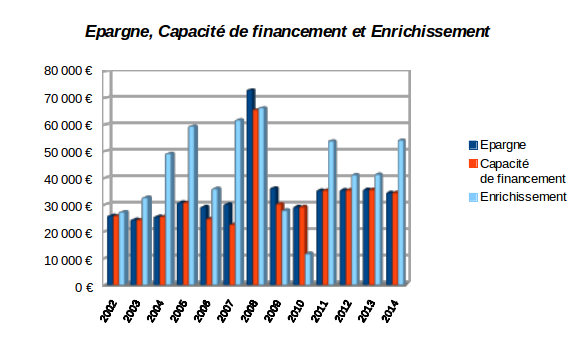

Munis de ces informations, il est relativement simple d’en tirer son épargne et sa capacité de financement :

J’ai tracé sur ce graphique une quantité supplémentaire (en bleu clair) que je trouve fondamentale : l’enrichissement.

L’enrichissement est l’épargne annuelle corrigée des appréciations ou dépréciations d’actifs (mobiliers et immobiliers). L’enrichissement est la vraie signature de la progression de son patrimoine.

On voit sur ce graphique que notre patrimoine a surtout été sensible à l’évolution du marché immobilier : sur la folle période 2002-2008 notre patrimoine a beaucoup augmenté sous l’effet de l’appréciation de la valeur de nos résidences principales successives (enrichissement >> épargne). Par contre, en 2010 notre effort d’épargne a subi une forte dépréciation sous l’effet d’un net repli du marché immobilier (enrichissement << épargne).

Depuis 2012, la lente décrue de l’immobilier est compensée par une forte appréciation des valeurs boursières, d’où une nouvelle période caractérisée par enrichissement > épargne.

Avant de calculer ses taux d’épargne, il est utile de juger de son niveau de vie par rapport à la population. En effet, un montant donné de revenus ne produit pas le même confort de vie chez un célibataire et dans une famille nombreuse.

Le niveau de vie permet de corriger ce biais. Il est estimé simplement en prenant le rapport du revenu disponible au nombre d’unités de consommations (UC) du ménage.

Pour la petite famille de nos finances personnelles le nombre d’UC est égal à 1 + 0,5 + 0,3 (2 adultes + 1 enfant de moins de 14 ans), soit UC = 1,8.

A titre d’exemple, notre niveau de vie en 2012 était de 32 554 €. Si j’en crois les statistiques de l’INSEE ici nous sommes juste à la limite du 8ème décile.

En clair, un peu moins de 20 % des français ont un niveau de vie supérieur au notre. Nous ne sommes pas à plaindre, mais vous voyez que nous ne faisons pas partie de la catégorie des hauts revenus, généralement interprétée comme le dernier décile de la population.

Dans cette gamme de niveau de vie, le taux d’épargne doit normalement se situer très largement au-dessus de la moyenne de 15 % signalée plus haut.

Nos taux d’épargne et notre taux d’enrichissement

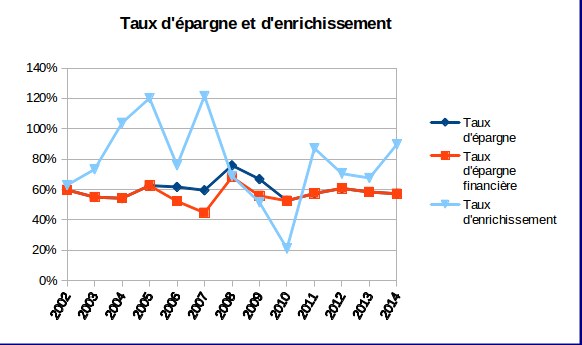

Puisque c’est le sujet du post, il est temps de présenter nos taux d’épargne. Les voici :

A l’image du taux d’épargne des français, le notre est également d’une remarquable stabilité sur une longue période, sauf qu’il est plutôt hors norme autour de 60 % en moyenne, avec un pic à 76 % en 2008.

Sur la période examinée (2002-2014), notre niveau de vie a augmenté de 40 %, hors inflation. Il semblerait que nous ajustions automatiquement nos dépenses à nos revenus. C’est psychologiquement très intéressant, car nous ne le faisons pas exprès bien sûr.

Un autre point encore plus remarquable est notre taux d’épargne financière qui est du même ordre, autour de 60 %.

Notre stratégie d’apports massifs sur l’achat de nos résidences principales permet de tels niveaux de taux d’épargne financière, car elle a pour conséquence un très faible effort d’épargne forcée vers le remboursement de crédits immobiliers.

En fait, sur la période examinée, nous avions un remboursement de crédit immobilier seulement dans l’intervalle 2006-2009. Hors de cet intervalle, nos 2 taux d’épargne sont égaux. Evidemment, il faut de la discipline pour arriver à ce type de résultat : éviter de dilapider ce qu’on ne rembourse pas dans un crédit immobilier.

Enfin, last but not least, l’indicateur le plus intéressant est le taux d’enrichissement tracé en bleu clair sur le graphique ci-dessus. C’est un indicateur personnel (à ma connaissance), que je définis tout bêtement comme le rapport de l’enrichissement au revenu disponible.

Le taux d’enrichissement dose la véritable « efficience » de ses revenus dans le processus d’enrichissement d’un ménage.

Le taux d’enrichissement est forcèment plus volatil que les 2 taux d’épargne. Il peut dépasser 100 % lorsque les appréciations d’actifs sont importants ; c’était le cas pour nous en 2004, 2005 et 2007.

Il peut à l’inverse chuter dramatiquement comme en 2010 sous l’effet du décrochage de l’immobilier : le nôtre est tombé à 20 % cette année-là où la progression de notre patrimoine a un peu pédalé dans la semoule.

Et vous, quel est le niveau de vos taux d’épargne ? A la japonaise genre fourmis comme nous, ou plutôt genre cigales à l’anglo-saxonne ?

Stéphane

Il est clair que le taux d’épargne est le critère le plus important dans la constitution de patrimoine. Comme il est précisé dans le livre « Millionaire Next door » , le mode de vie frugal est essentiel … Ce n’est pas combien on gagne qu’il faut regarder mais combien il reste.

La majorité des gens ne s’en préoccupent pas, ou s’ils épargnent, c’est pour les vacances … Ils préfèrent consommer

Mais en tout cas, votre taux d’épargne est vraiment impressionnant, chapeau … Aussi, un autre critère essentiel est le CONJOINT (qui doit avoir le même mode de vie)

En ce qui nous concerne : taux d’épargne financière 36000 € (32%) et immo 22000 € (20%) soit 58000 € (52%)