Le temps file à une vitesse ahurissante et nous voici déjà au premier anniversaire de mon compte titres ordinaire. Facile à retenir : le compte a été ouvert le jour de l’arrivée de l’été l’an dernier. Un an plus tard jour pour jour, on peut commencer à tirer quelques enseignements sur ce support d’investissements.

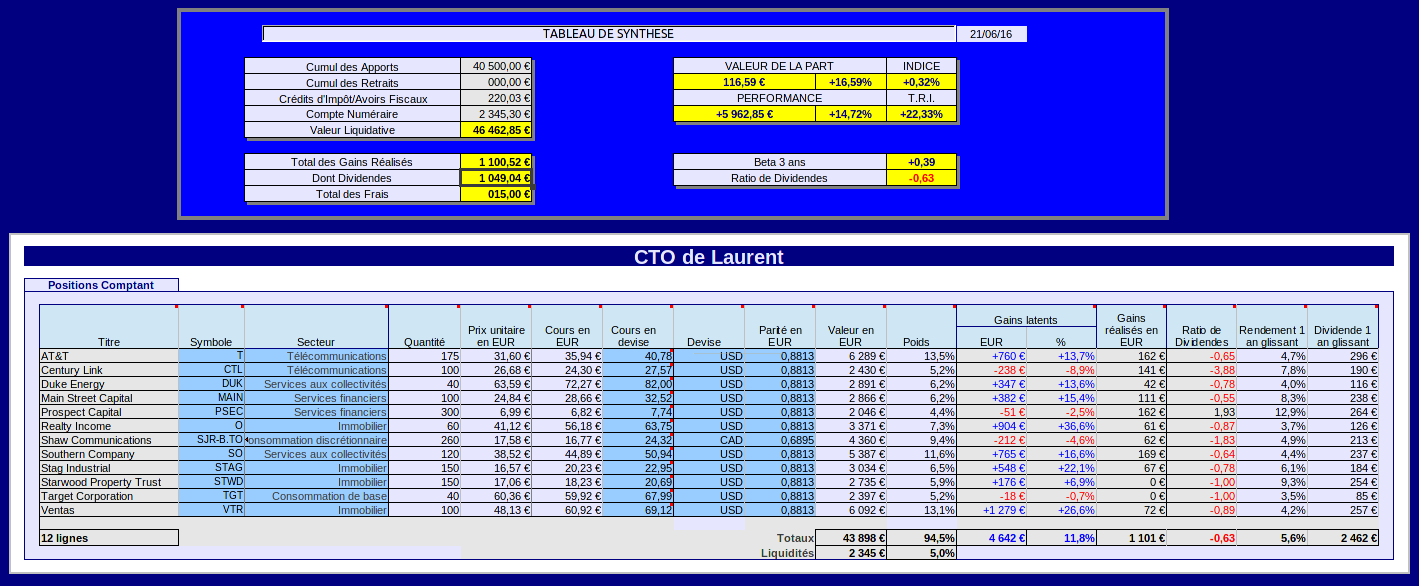

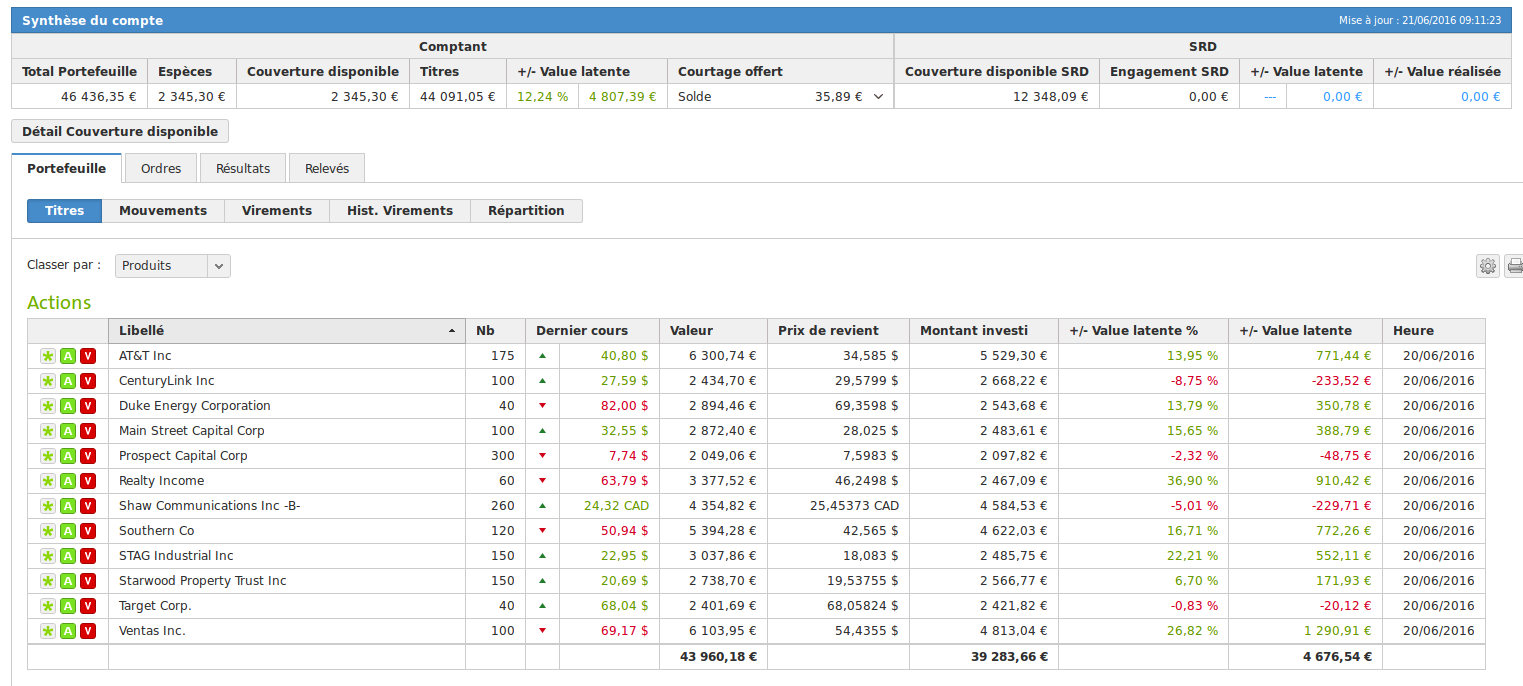

Une image en disant plus qu’un long discours, voici la position du compte telle qu’elle apparaît sur l’interface à look soviétique chez le courtier Binck.fr où tous les titres sont hébergés :

Depuis le dernier reporting de mars (disponible ici), le nombre de lignes est passé de 10 à 12. Suivant notre traditionnelle politique Buy & Hold, aucune ligne n’a été liquidée (ni même allégée) et les 2 nouveaux entrants sont : StarWood Property Trust (NYSE:STWD) et Target Corporation.(NYSE:TGT). Deux investissements complémentaires. Le premier dans le métier du prêt hypothécaire commercial, le second dans un des poids lourds de la vente au détail outre-Atlantique.

La performance du portefeuille sur la première année est on ne peut plus satisfaisante. Pour faire simple : 40 500 € ont été investis en un an et la valeur du portefeuille au moment où j’écris ces lignes est légèrement supérieure à 46 400 €. Pas loin de 6 000 € de profits qui se décomposent en 4 800 € de plus-values en réserve et un peu plus de 1 200 € de dividendes et avoirs fiscaux.

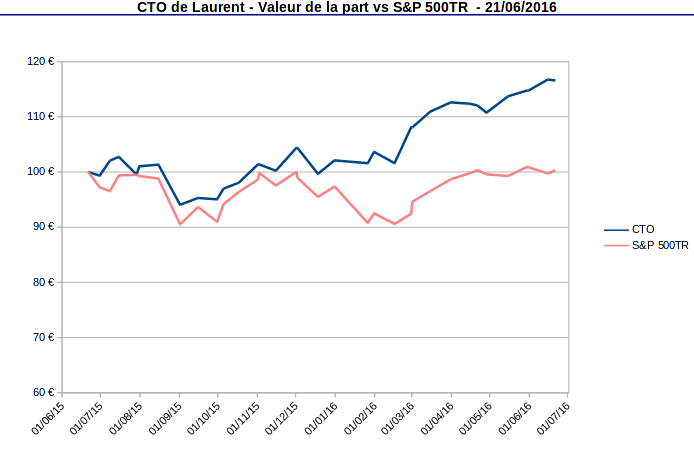

La valeur de la part calculée dans les règles de l’art reflète cette bonne santé. Depuis l’origine le 21/06/2015, la part du compte titres a augmenté de 16,6 %. Par comparaison, dans le même temps, l’indice S&P 500TR (S&P 500 Total Return, dividendes réinvestis) fait quasiment du surplace à +0,32 %.

La performance depuis le début de l’année civile est tout aussi satisfaisante. La part bondit de +14,3 % depuis le 31/12/2015, tandis que l’indice se contente d’une progression d’à peine plus de 3 %.

Je ne me fais toutefois aucune illusion. Les indices actions américains sont proches de leur plus haut historique et les profits des entreprises outre-Atlantique ne justifient pas le maintien d’un tel niveau de valorisation. La volatilité finira par faire son oeuvre. Nul ne peut échapper à la loi de la gravitation financière : le retour vers la moyenne de long terme.

Je me concentre donc sur le nerf de la guerre : le flux de dividendes généré par le portefeuille. Je peux parfaitement m’accommoder d’une forte volatilité des cours de bourse. Par contre, je veux éviter autant que possible une volatilité des revenus passifs générés par le portefeuille.

Rappelons que l’objectif final est ici de produire annuellement un revenu récurrent de $10 000 (USD), non pas en passant sa vie à scruter un écran pour placer des trades, mais tout simplement en recueillant les « loyers » de mes actions, j’ai nommé les dividendes.

De ce point de vue, la progression est tout aussi satisfaisante. La rente annuelle brute sur dividendes dépasse déjà les $2 700. Au taux de change en vigueur cela fait pas loin de 2 500 € par an dans la poche de nos-finances-personnelles, avant impôts et prélèvements sociaux. A ce rythme, nous devrions atteindre notre objectif dans 3 ans. Peut-être même plus tôt si la composition des intérêts a le temps de jouer en notre faveur.

Voyons tout ça dans le détail…

Situation du compte titres à la date anniversaire : 21/06/2016

L’interface web du courtier Binck donne une information parcellaire. Je préfère utiliser mon application odsCTO qui permet un suivi plus fin :

La situation est arrêtée sur la base des valeurs de clôture de la séance du lundi 20/06/2016, avec une parité monétaire de 0,8972 € pour un dollar US et de 0,6838 € pour un dollar canadien.

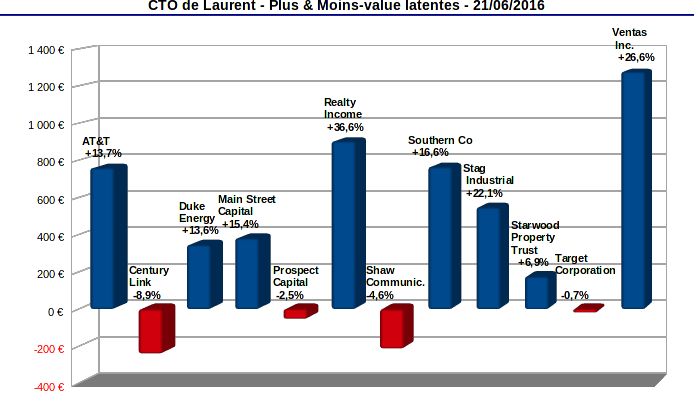

Nous pouvons visualiser les plus et moins-values latentes du portefeuille, c’est plus parlant :

On remarquera que 4 lignes sur les 12 que compte le portefeuille sont en moins-value latente, dont 2 très proches de l’équilibre : le retailer Target et la Business Development Company Prospect Capital Corporation. Cette dernière est sûrement le choix le plus risqué du portefeuille. Je suis plutôt satisfait de constater un quasi-équilibre sur cette ligne qui affiche un rendement sur dividendes tutoyant les 13 %.

L’opérateur de télécom Century Link remporte la cuiller de bois du total return le plus faible. Les quelques 140 € de dividendes perçus jusqu’alors ne compensent pas la moins-value latente de 240 €.

Parmi les bons élèves, on relèvera sans surprise la performance impressionnante de la foncière cotée Realty Income : +36 % sur mon prix de revient en 8 mois pour la reine de l’immobilier triple net outre-Atlantique. L’idée initiale de l’investissement avait été présentée dans cet article d’octobre dernier.

Realty Income affiche un TRI annualisé de presque 60 %. C’est le plus élevé du portefeuille. En fait, le rallye de cette action ne m’arrange pas vraiment. J’attends désespérément un repli pour renforcer ; et je risque d’attendre longtemps…

Dans les satisfactions du portefeuille, j’aime bien aussi Ventas qui émarge également dans le secteur de l’immobilier coté mais dans le métier de la santé. Ventas affiche la plus-value latente la plus élevée en valeur du portefeuille.

Acheter à bon prix un business de qualité (12 fois les loyers en décembre dernier) nous laissait présager une belle marge de progression. Les fondamentaux de la thèse initiale d’investissement n’ont pas changé, revoir l’article ici. Malheureusement, au cour actuel, il faudra ici aussi prendre patience avant de renforcer.

A part ça, il n’y pas grand chose à ajouter sur les autres dividend champions et dividend contenders présents dans le portefeuille. Ils déroulent simplement leur force tranquille, notamment le géant des télécoms AT&T et le producteur/fournisseur d’électricité du grand sud-est américain Southern Company.

Bilan à la date anniversaire : 21/06/2016

Pour le lecteur pressé, voici les chiffres-clés du portefeuille après 1 an d’existence :

- Valeur liquidative : 46 462,85 € (dont 2 345,30 € de liquidités)

- Apports cumulés depuis l’origine : 40 500 €

- Valeur de la part (100 € à l’origine le 21/06/2015) : 116,59 € (soit +16,59 %)

- Performance brute sur flux de capitaux depuis l’origine : +5 962,85 € (soit +14,72 %)

- Cumul des dividendes et crédits d’impôts depuis l’origine : 1 269,07 €

- Rendement brut sur dividendes 1 an glissant : 5,6 %

- Le ratio de dividendes du portefeuille est de -0,63. Ceci indique un portefeuille dont les plus-values latentes ou réalisées dépassent en valeur les dividendes perçus.

- Taux de rentabilité interne annualisé (T.R.I.) : + 22,33 %

- Indicateur de Risque : Le beta sur 3 ans glissants du portefeuille est de +0,39

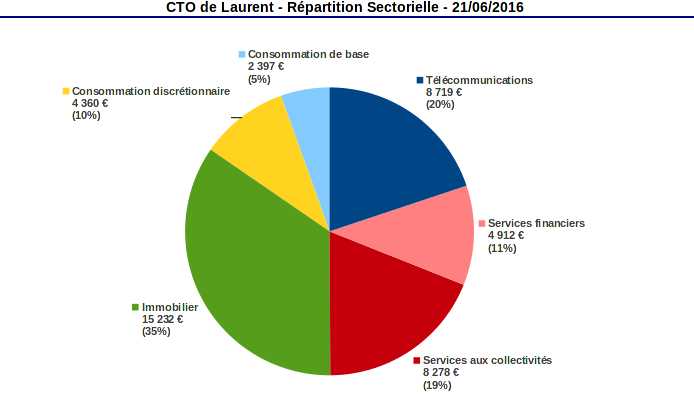

Répartition sectorielle

Pour mémoire, ce portefeuille a été construit sur tonalité défensive en faisant la part belle aux secteurs télécom, services aux collectivités, et immobilier.

Ceci se reflète dans son beta sur 3 ans d’à peine 0,39. Et ce n’est pas surprenant car la répartition sectorielle actuelle continue de refléter l’idée défensive initiale :

Assez ironiquement, l’indice de référence fait quasiment du surplace sur l’année écoulée alors que le portefeuille progresse de plus de 16 %. La corrélation du portefeuille avec l’indice sur l’année écoulée a donc totalement changé, ce que confirme plus bas le suivi de la valeur de la part.

Les 3 secteurs défensifs cités plus haut pèsent approximativement pour les 3/4 de la valeur liquidative, ça me va très bien. L’immobilier coté représente 35 % du poids total du portefeuille. C’est un poids un peu excessif. Il va falloir le raboter autour de 25 % qui représente mon allocation cible sur ce secteur.

La raison de cette dérive est toute simple. Au vu du niveau des indices boursiers outre-Atlantique, j’ai eu plus de difficultés ces derniers mois à trouver des points d’entrée raisonnables sur les actions, hors secteur immobilier.

Comme le secteur immobilier a rattrapé son retard depuis la fin de l’hiver 2016 (cf. les cours de Realty Income ou Ventas par exemple), il devient également difficile de trouver de la valeur dans ce secteur.

Le choix de Target

Le dernier choix d’investissement sur le portefeuille tente justement de trouver de la valeur et un prix d’entrée intéressant hors secteur immobilier : nous avons ouvert le 10/06 une ligne du détaillant généraliste Target Corporation. Le point d’entrée de nos 40 actions se situe à un prix unitaire légèrement inférieur à $68. Cette ligne a vocation a être doublée, puis éventuellement redoublée en cas de faiblesse prolongée du cours de l’action.

Le commerce de détail généraliste aux Etats-Unis est dominé par 3 oligopoles : Walmart, Costco et Target.

Ces 3 concurrents se sont livré à une guerre des prix implacable pendant de nombreuses années. En plus de cette bataille sur les prix, il y a eu récemment des accords d’augmentation des salaires dans la branche. Ajoutez à cela la concurrence grandissante du commerce en ligne du géant Amazon, et vous obtenez des prix d’amis pour vous offrir des dividend champions à prix cassé.

J’ai raté le coche sur Walmart qui a trop rebondi à mon goût depuis son plus bas relatif de décembre dernier. Aussi, je n’ai pas hésité longtemps sur Target. S’offrir un Dividend Aristocrat & Dividend Champion (49 années de dividendes croissants d’affilée) pour 13 fois les profits sur un an glissant, et qui cote près de son plus bas à 52 semaines. Pincez-moi, je dois rêver.

Le dividende vient d’être encore augmenté de 7 %. Suite à cette augmentation, le taux de distribution sur les profits demeure inférieur à 50 % et le rendement touche les plus hauts historiques au-dessus de 3,5 %. J’achète avec les 2 mains.

Valeur de la part

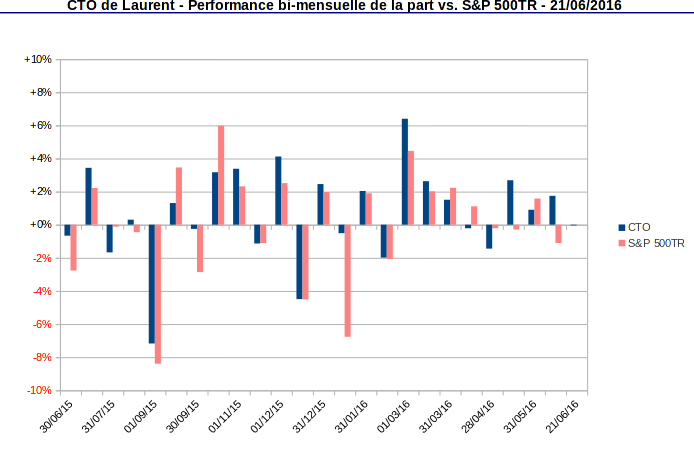

Le portefeuille a sur-performé l’indice de référence dès le début. Mais l’écart de performance a commencé à vraiment se creuser lors du décrochage de l’indice cet hiver :

Non seulement le décrochage de l’indice en janvier-février n’est pas perceptible sur la valeur de la part, mais l’écart s’est creusé depuis début mai. On observe une corrélation à court terme sur la seule période de reprise au printemps. En résumé, le portefeuille stagne quand l’indice baisse, il progresse quand l’indice progresse, et il progresse quand l’indice stagne.

Les raisons de ce comportement sont connues : la baisse prolongée du rendement des taux sans risques a poussé les investisseurs à se rabattre sur les actions défensives pour dégager le rendement que les obligations ne peuvent plus fournir. Comme le portefeuille est justement positionné défensivement, nous avons pleinement profité de ce climat.

Je ne me fais cependant aucune illusion. Le retour de bâton pourrait être violent en cas de retournement de la politique ZIRP de la banque centrale américaine. A ce propos, les dernières nouvelles semblent éloigner un peu plus les perspectives de remontée des taux aux US. Nous verrons.

En terme de bilan, la valeur de la part progresse de plus de 16,5 % sur l’année écoulée alors que l’indice dividendes réinvestis S&P 500TR progresse d’à peine 0,3 %.

L’indice dividendes réinvestis a tangenté ces jours-ci le niveau psychologique de 4 000 points, tandis qu’en parallèle l’indice nu S&P 500 crevait le plafond symbolique des 2 100 points, très proche de son record historique en clôture de juillet 2015. A mon humble avis, ce n’est pas le moment d’investir sur un ETF S&P 500.

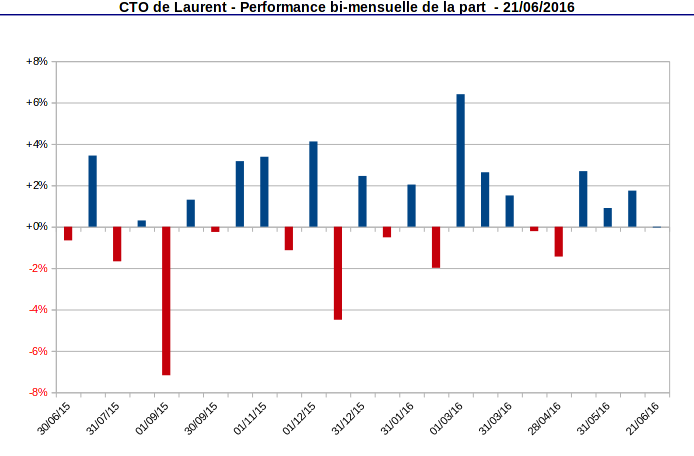

S’agissant d’un bilan anniversaire, j’ai l’habitude de regarder les performances périodiques du portefeuille. Avec seulement un an de recul, j’ai choisi une périodicité bi-mensuelle, ce qui nous donne 25 échantillons statistiques. Voici le résultat :

On relève 10 quinzaines de baisse contre 15 quinzaines de hausse. Gagner 6 fois sur 10 me va très bien, c’est la fortune assurée au black jack. Le maximum drawdown du portefeuille est de -7,2 % à la fin de l’été 2015.

En comparant à l’indice de référence, on retrouve la décorrélation remarquée sur le tracé continu de la valeur de la part :

Rente sur dividendes

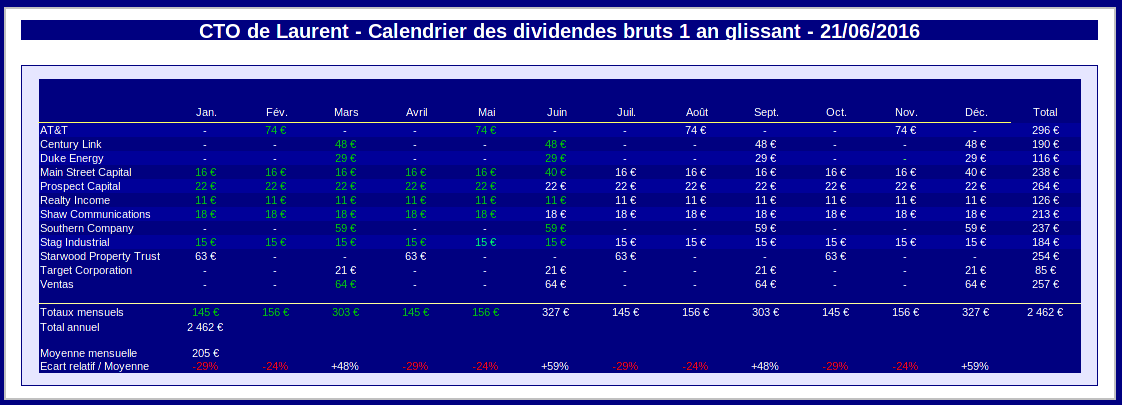

Voici le nerf de la guerre pour un portefeuille de rendement. Le calendrier prévisionnel des dividendes bruts ressemble à ça :

Le portefeuille souffle sa première bougie en affichant une rente brute annuelle de 2 462 €. J’apprécie de plus en plus la répartition calendaire de la rente sur ce portefeuille.

Evidemment, l’indépendance financière peut sembler loin avec 200 € de revenu brut par mois. Mais n’oublions pas que ce portefeuille U.S. vient compléter la rente du PEA qui elle, à défaut d’être aussi régulière, est plus élevée en valeur. La rente combinée du PEA et du CTO nous donne ceci :

Nous voici avec une rente brute annuelle qui approche les 10 000 €, soit l’équivalent d’un peu plus de 800 € par mois. Certes, toujours pas de quoi prendre sa retraite.

Il nous faut maintenant mettre en place le portefeuille à revenus fixes que j’ai évoqué récemment ici pour à la fois augmenter et diversifier nos revenus alternatifs. Baser exclusivement une rente sur des dividendes me semble trop risqué.

En attendant, soufflons la bougie

Lolo

Bonjour!

J’ai déjà mon PEA chez Binck, et envisage d’y ouvrir un CT également, pour enfin débuter un portefeuille de rendement : J’ai donc une question technique! Est-ce que Binck fournit un récapitulatif de ce qu’il y a à déclarer aux impôts concernant les dividendes US?

Merci à vous 🙂

Laurent

Bonjour,

Oui, Binck fournit bien un IFU.

L.

Lolo

Top 🙂 J’aime bien ce courtier, alors autant y rester pour le CT. Merci, et encore bravo pour ce site, que je suis avec grand intérêt!