Le dernier reporting sur mon compte titres ordinaire remonte déjà quasiment à 6 mois. Il est temps de faire le point sur ce portefeuille de rendement investi essentiellement en actions américaines.

Le dernier reporting sur mon compte titres ordinaire remonte déjà quasiment à 6 mois. Il est temps de faire le point sur ce portefeuille de rendement investi essentiellement en actions américaines.

Rappelons brièvement que le but est ici de compléter nos revenus alternatifs en nous constituant une rente annuelle de $10 000 US basée sur les dividendes. La rente passive est générée par un mix d’actions à dividendes croissants (Dividend Aristocrat et assimilés) et d’actions plus risqués à rendements élevés.

Le contexte des marchés est paradoxalement plutôt difficile pour les portefeuilles de rendement. L’euphorie post-élection de Donald Trump a en effet continué de plus belle sur la plupart des bourses mondiales après une timide consolidation en début d’année. Tous les grands indices outre-Atlantique ont ainsi battu leurs records historiques au début du printemps. Et après une deuxième consolidation en avril, les records historiques du Dow Jones, du Nasdaq et du S&P 500 viennent à nouveau d’être battus ces derniers jours.

Dans cette situation, il est de plus en plus difficile de trouver des actions de rendement à des valorisations raisonnables. Tant bien que mal, nous avons cependant tenté de faire le job.

Depuis décembre dernier, on notera l’entrée dans le portefeuille de l’aristocrate des dividendes T Rowe Price Group et du leader mondial de la livraison de colis United Parcel Service. Evidemment, vu le contexte, ces entrées se sont faîtes sur un accès de faiblesse de ces titres. Idem pour l’immobilière cotée Realty Income dont nous avons doublé la ligne.

Malgré des indices euphoriques, la performance du portefeuille marque pourtant le pas. La valeur de la part recule en effet de 4 % depuis le début de l’année alors que les indices progressent eux d’environ 10 %. La raison essentielle de cette contre-performance est le repli du dollar par rapport à l’euro. La monnaie de l’oncle Sam a en effet perdu quasiment 10 % par rapport à l’euro depuis le début de l’année, et comme la performance du portefeuille est calculée en euros…

La performance depuis l’origine du portefeuille en juin 2015 reste cependant positive. Pour 55 500 € investis depuis 2 ans, la valeur liquidative est de 63 214 €. Le coussin de plus-values latentes de l’ordre de 5 300 € est encore confortable. Pour l’instant, le capital a été préservé.

La rente exprimée en euros a elle aussi a été pénalisée par la baisse du dollar. Malgré ce handicap, elle progresse quand même et dépasse désormais les 3 000 € bruts par an. Voyons tout ça dans le détail…

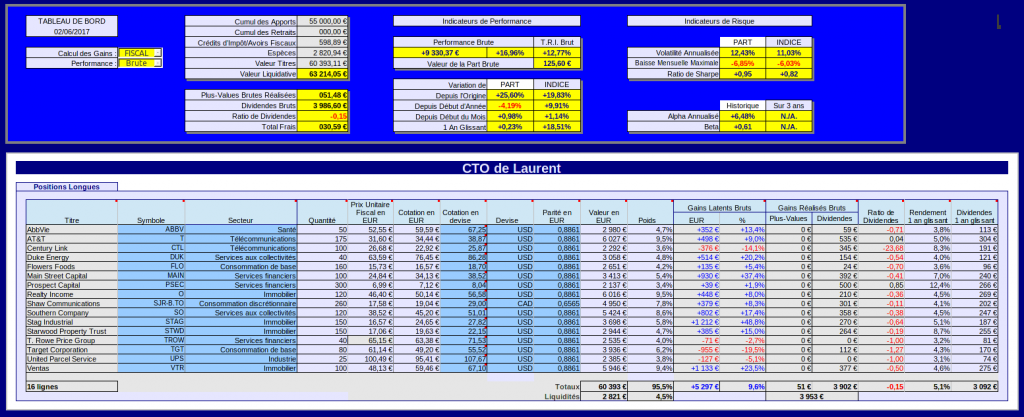

Situation du compte titres au 02/06/2017

Voici la situation de mon compte-titres au 02/06/2017 après bourse :

La valeur du portefeuille est exprimée en euros. Les parités monétaires sont de 0,8861 € pour un dollar US et de 0,6565 € pour un dollar canadien.

Bilan au 02/06/2017

-

Valeur liquidative : 63 214,05 € (dont 2 820,94 € de liquidités). La valeur liquidative progresse de 6 577,94 € en 6 mois.

Les liquidités sont réparties entre 2 607,22 EUR et 241,18 USD, soit une contre-valeur totale de 2 820,94 € au taux de change spécifié ci-dessus.

Le compte-espèces en dollars US permet d’encaisser les dividendes des titres US sans conversion monétaire. C’est un service gratuit offert par le courtier Binck. Intéressant si comme moi on ré-investit systématiquement les dollars dans de nouveaux titres US.

-

Apports cumulés depuis l’origine : 55 500 € (dont 9 500 € d’apport supplémentaire depuis le dernier reporting de décembre 2016).

-

Valeur de la part brute : 125,60 €, (100 € à l’origine le 21/06/2015) soit +25,60 % depuis l’origine.

-

Performance brute sur flux de capitaux depuis l’origine : +9 330,37 €, soit +16,96 % depuis l’origine.

-

Cumul des dividendes et crédits d’impôts depuis l’origine : 3 986,60 €

-

Rendement brut sur dividendes 1 an glissant : 5,1 %

-

Le Ratio de dividendes du portefeuille est de -0,15. Ceci indique un portefeuille dont les plus-values latentes ou réalisées dépassent en valeur les dividendes perçus.

-

Taux de rentabilité interne annualisé (T.R.I.) : + 12,77 %

-

Indicateurs de Risque et de Performance :

– Le beta historique du portefeuille est de 0,61– La volatilité annualisée du portefeuille est de 12,43 % (11,03 % pour l’indice de référence) ;

– La volatilité annualisée du portefeuille est de 12,43 % (11,03 % pour l’indice de référence) ;

– La baisse maximale sur un mois est de -6,85 % (-6,03 % pour l’indice de référence) ;

– Le ratio de Sharpe du portefeuille est de +0,95 (+0,82 pour l’indice de référence).

Valeur de la part – Accès de faiblesse du dollar

Au-delà de la rente générée par le portefeuille, j’attache une importance grandissante à la protection du capital. Un effet de bord de l’âge qui avance, peut-être…

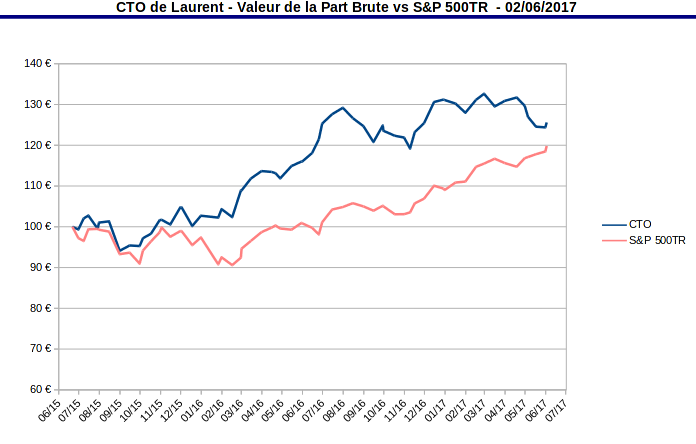

Sur l’élan du Trump trade initié en novembre dernier, la valeur de la part du compte titres a continué de progresser pendant le premier trimestre 2017. Elle a ainsi atteint son plus haut historique début mars 2017, tutoyant les 133 € :

Jusque fin avril, la part a ensuite plus ou moins stagné, coincée entre la barre des 130 € et son plus haut historique. Puis est arrivé le mois de mai où on observe une chute rapide vers la valeur actuelle de l’ordre de 125 €.

Quelle est la cause de cette chute brutale ?

La raison principale n’est pas difficile à identifier. Je calcule naturellement la valeur de la part en euros alors que les actifs sous-jacents sont cotés en dollars. Or, la valeur du dollar a considérablement chuté face à l’euro depuis le début de l’année 2017 :

Un euro achetait environ 1,04 USD début janvier 2017. Et de nombreux experts anticipaient la parité entre les 2 monnaies au second trimestre 2017 sous l’effet de la hausse attendue des taux de la Fed et de la politique fiscale anticipée comme accommodante du président Trump.

Les experts avaient tort une fois de plus. Un euro vaut presque 1,13 USD au moment où j’écris ces lignes. Observez en particulier sur ce graphique le gap du 24 avril qui a propulsé la paire EUR.USD au-dessus de sa moyenne mobile à 200 jours. Cet événement coïncide comme par hasard avec le lendemain du premier tour de l’élection présidentielle en France.

Après le Trump trade, nous avons donc eu le Macron trade. Ce gap Macron apparaît aussi sur la plupart des indices boursiers américains et européens. Et il n’est toujours pas refermé.

Deuxième effet kiss cool : observez la rampe après le second tour de l’élection présidentielle juste après le 8 mai. Cette rampe a propulsé l’euro à des niveaux qui n’avaient pas été vus depuis octobre 2016.

Au total, le dollar chute d’environ 9 % par rapport à l’euro depuis le début de l’année. Ceci explique en grande partie (mais pas totalement, voir plus bas) la contre-performance en euros de mon compte titres face à l’indice de référence depuis le 1er janvier.

En effet, la plupart des indices boursiers sont euphoriques depuis le début de l’année. En particulier, l’indice S&P 500 TR (Total Return) que j’utilise pour comparaison de la performance du compte-titres, progresse d’environ 10 % depuis le 1er janvier. Idem pour le Dow Jones qui vient de battre à nouveau ses plus hauts historiques au-dessus des 21 200 points.

Je n’aime pas trop les auto-citations, mais je ne résiste pas à remettre ici une des phrases de la conclusion de mon dernier reporting sur le compte titres (qui date de mi-décembre 2016) :

« …la barrière mythique des 20 000 points pour le Dow Jones est vraiment très aguicheuse (« my 2 cents » comme ils disent là-bas). »

Même pas 6 mois plus tard, on sait maintenant ce qui est arrivé…

Quoi qu’il en soit, la contre-performance du compte-titres par rapport aux indices US pour raison essentiellement monétaire est un risque que j’accepte sans sourciller. A cet effet, je n’ai entrepris aucune mesure de hedging contre le risque de change.

La principale raison est que mon intention est de continuer à investir progressivement sur ce support. Sur le très long terme, le risque monétaire devrait finir par s’équilibrer. Les paires de devises majeures ont en effet ceci de particulier : elles n’ont pas de biais directionnel à la hausse comme les actions.

J’en veux pour preuve le range de la paire EUR.USD depuis l’instauration de la monnaie unique en 2002. En quinze ans, l’euro a coté entre 0,86 et 1,56 USD. Il est actuellement légèrement sous son point pivot de 1,18 USD (le point pivot est défini comme la moyenne arithmétique du plus haut, du plus bas et du cours de clôture le plus récent).

Sur mon compte titres ouvert en juin 2015, j’ai investi avec l’euro cotant entre 1,05 et 1,25 USD. Comme par hasard, ces 2 chiffres extrêmes sont de part et d’autre du point pivot actuel.

Les statistiques sont en faveur d’un équilibre sur le long terme. A condition d’investir progressivement, le risque de change devrait être dilué dans le temps comme dans un jeu à somme nulle.

Bien sûr, ceci ne vaut pas si on investit en one shot trop loin du point pivot. Dans ce cas de figure spécifique, une stratégie de couverture peut être envisagée :

-

- soit pour protéger une plus-value latente si on investit très au-dessus du point pivot de la paire EUR.USD (dollar particulièrement faible par rapport à l’euro). Ceux qui ont investi en dollars exclusivement au début des années 2010 avec l’euro qui cotait en moyenne 1,40 USD pouvaient raisonnablement envisager une stratégie de couverture.

- soit pour prévenir une moins-value potentielle si on investit très en-dessous du point pivot de la paire EUR.USD (dollar particulièrement fort par rapport à l’euro). A titre personnel, je crois que j’envisagerais une telle couverture si je devais investir en one shot avec l’euro cotant autour de 0,90-0,95 USD.

J’ai jusqu’à présent investi progressivement, relativement près et de part et d’autre du point pivot. Pour le moment, je n’envisage donc aucune stratégie de couverture monétaire sur mon compte titres car son effet serait statistiquement imprévisible.

Si on décompose la performance de la part mensuellement, la marque de l’effet de change est encore plus apparente :

On voit nettement sur ce graphique le décrochage du mois de mai qui a succédé à 2 mois déjà plutôt médiocres en terme de performance.

Au global, depuis l’origine en juin 2015, le portefeuille compte désormais 14 mois de hausse contre 10 mois de baisse. Sur la même période, l’indice S&P500 TR a connu 17 mois de hausse contre 7 mois de baisse.

L’indice vient en fait d’aligner 7 mois de hausse consécutifs depuis l’élection de Trump. Toutefois, en terme de performance brute, le portefeuille continue de faire mieux que l’indice : +25,6 % pour le compte titres contre +19,8 % pour l’indice depuis juin 2015.

Allocation opérationnelle

Depuis décembre dernier, deux entrées sont à signaler sur ce portefeuille de rendement :

-

- J’ai acquis 40 actions de l’aristocrate des dividendes T Rowe Price Group (TROW) le 10/02/2017 au cours unitaire hors frais de 69,05 USD.

Je note au passage que cette ligne apparaît rouge en euros dans le tableau de synthèse en tête d’article. Elle est toutefois verte en devises puisque l’action cote plus de 71,5 USD au moment où j’écris ces lignes. Parfaite illustration des effets de change discutés plus haut.

Sans rentrer dans les détails, le choix de TROW repose sur la sécurité de son dividende (31 années consécutives de dividende croissant, rendement de 3,3 % au moment de mon achat, taux de distribution inférieur à 50 % des profits, aucune dette long terme), et sur un P/E anticipé très raisonnable de l’ordre de 14.C’est un discount très rare actuellement dans la famille des aristocrates des dividendes. Dans cette famille, je ne vois que Target qui se paye moins cher actuellement. Mais le risque qui pèse sur ce retailer me semble plus grand.

Le discount actuel sur TROW est basé sur la croyance d’un abandon progressif de la gestion active (le coeur de métier de T Rowe Price) en faveur de la gestion passive. Le marché me paraît exagérer ce scénario.

Plus de la moitié des fonds actifs de T Rowe Price sont notés 5 étoiles par Morningstar. Quand le prochain krach sera là, les aficionados de la gestion indicielle à bas coût pourraient bien se mordre les doigts. Et tout le monde n’a pas le temps, les capacités, ou l’envie de gérer son portefeuille low cost d’ETFs, même aux US. Les fonds mutuels de T Rowe Price ont encore de l’avenir.

-

J’ai par ailleurs ouvert une nouvelle position de 25 actions United Parcel Service (UPS) le 06/04/2017 au cours unitaire hors frais de 106,60 USD.

Inutile de présenter le leader mondial de la livraison à domicile qui surfe depuis plusieurs années sur la croissance exponentielle de l’e-commerce. J’ai ici profité d’un accès de faiblesse de l’action depuis sa dégringolade de début février.

Le marché semble faire la fine bouche en raison d’une compression des marges qui semble se confirmer suite à la publication fin avril des résultats du Q1 2017.

J’ai jugé que payer environ 17,5 fois les profits de 2016 pour ce leader mondial et obtenir un rendement sur dividende de 3,2 % compensaient largement l’accès de faiblesse. Je n’hésiterai fort probablement pas à doubler ma position en cas de repli plus prononcé du cours car l’action est clairement sous la pression des traders impatients de faire des plus-values rapides. .

- J’ai acquis 40 actions de l’aristocrate des dividendes T Rowe Price Group (TROW) le 10/02/2017 au cours unitaire hors frais de 69,05 USD.

Hormis ces 2 nouvelles lignes, j’ai également profité d’un coup de mou de Realty Income pour doubler ma position sur ce titre. J’ai acquis 60 nouvelles actions le 05/05/2017 au cours unitaire hors frais de 56,63 USD. La Rolls Royce de l’immobilier triple net aux US est bien revenue de ses niveaux délirants de l’été dernier au-delà de 70 USD.

Pour Realty Income, j’ai une règle toute bête pour investir. Je la considère comme une obligation. Si le spread entre son rendement et le taux des bons du trésor US à 10 ans s’approche des 250 points de base, j’envisage d’acheter (j’ai d’autres critères aussi, mais c’est le principal).

Cette situation s’est présentée début mai, suite au repli simultané du titre et au pull back du 10 ans US. J’ai acquis ces 60 nouveaux titres avec un rendement de 4,5 % alors que le taux du 10 ans US (voir plus bas) touchait son plus bas annuel en 2017 autour de 2,2 %.

J’aurais sans doute pu faire mieux en attendant un peu. Certains prétendent qu’il ne faut pas acheter Realty Income sous 5 % de rendement. Mais bon, pas facile d’acheter une Rolls pour pas cher.

Ce renforcement augmente le PRU de ma ligne totale de 120 actions à 46,40 €. Je suis encore en plus-value latente de 8 % sur cette ligne. Et le dividende continue d’augmenter, inlassablement. Realty Income a augmenté son dividende 78 trimestres de suite. Qui dit mieux ?

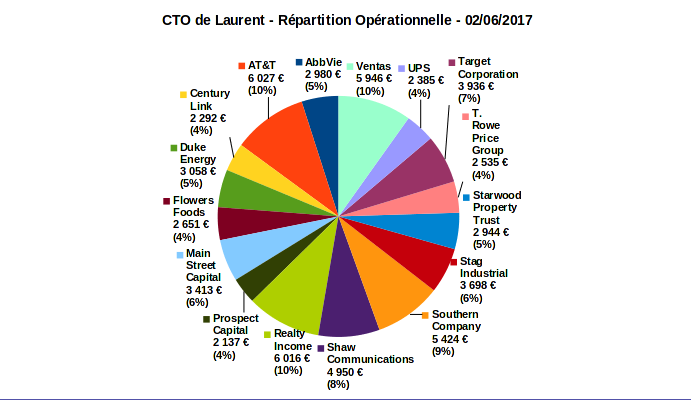

Suite aux 2 nouvelles entrées, le nombre de lignes du portefeuille est monté à 16 :

J’essaye de faire en sorte qu’aucune ligne ne pèse plus de 10 % du total. Je ne veux pas renouveler l’erreur Engie qui est un vrai boulet pour la performance de mon PEA depuis pas mal d’années.

Je suis satisfait de constater que l’exception AT&T, qui pesait 12 % du total lors du dernier bilan, a désormais disparu. Elle est rentrée dans le rang à 10 % du poids du portefeuille.

Le nombre total de lignes à 16 approche de la limite de 20 que je me suis fixé. Au-delà, j’estime qu’on commence à faire de la bouillie en tombant dans le piège d’une diversification exagérée (volatility trumpet). Si investir sur des titres vifs reproduit la performance et le rendement d’un ETF (ou d’un indice), autant investir directement dans un ETF. C’est moins fatigant.

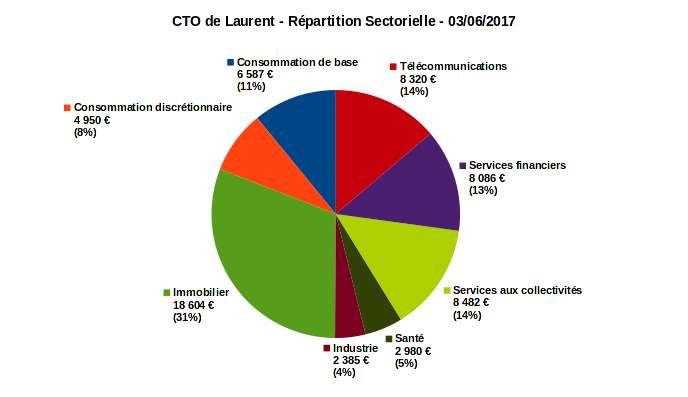

Répartition sectorielle et taux d’intérêts

Avec l’entrée d’UPS , le secteur industriel fait une apparition discrète dans le portefeuille. Ce qui porte à 8 le nombre de secteurs représentés :

Seuls les secteurs de l’énergie, des matériaux de base, et des technologies de l’information ne sont pas représentés.

L’immobilier coté (REITs) demeure le secteur dominant du portefeuille. Renforcé par le doublement de la ligne Realty Income, ce secteur approche un tiers du poids total. Il est immédiatement suivi à poids égal par les services aux collectivités et les télécoms (tous deux à 14 %).

Je surveille toujours comme le lait sur le feu l’évolution des taux d’intérêts longs aux US. Le secteur immobilier, et dans une moindre mesure celui des services aux collectivités, sont en effet très sensibles aux taux d’intérêt de maturité longue..

Voici l’évolution sur 1 an glissant du taux du bon du trésor US de maturité 10 ans :

On remarque que depuis le boost initié par l’élection de Donald Trump, le taux du 10 ans US est en train de retomber comme un soufflet. Il végète actuellement autour de 2,15 %. C’est son niveau le plus bas depuis le début de l’année, loin du plus haut autour de 2,6 % atteint en mars. Et, signal technique majeur, il vient de croiser à la baisse sa moyenne mobile à 200 jours.

Ma cote d’alerte sur ce paramètre n’a pas changé. Si le 10 ans US devait passer au-dessus de 2,8 %, je commencerais à réduire significativement mon exposition aux REITs. Visiblement, il n’en prend pas le chemin.

Je trouve aussi toujours instructif de surveiller la politique monétaire de la Fed qui régule les taux à maturités courtes.

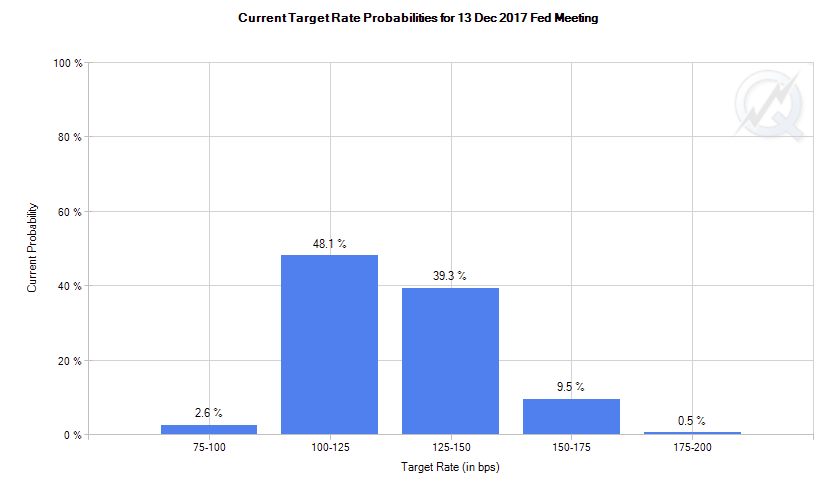

Pour la prochaine réunion de juin la semaine prochaine, la probabilité d’une hausse supplémentaire de 25 points de base du taux directeur de la Fed est de 95 %. C’est donc une quasi-certitude pour les acteurs du marché (voir planche de gauche) :

|

|

La planche de droite montre les probabilités de la réunion de fin d’année mi-décembre. La probabilité d’une hausse supplémentaire de 25 points de base est d’environ 40 %, mais ce n’est pas la plus élevée. Le consensus penche plutôt en faveur d’un status quo suite à la quasi-certitude de la hausse de juin.

La pression sur les taux courts est quand même globalement à la hausse depuis l’élection de Trump. Ce qui ne veut pas dire que les taux longs suivront immédiatement. La courbe des taux peut très bien s’aplatir et rester flat pendant plusieurs mois.

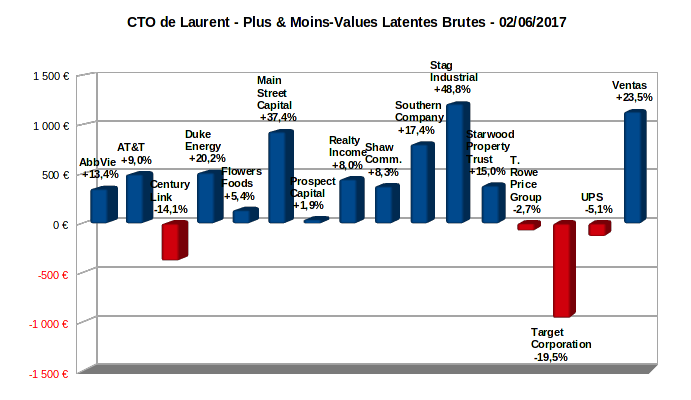

Plus-values latentes

Le portefeuille a perdu un peu de son lustre en matière de plus-values latentes depuis le dernier reporting. Rien de dramatique toutefois, nous avons toujours un joli coussin de sécurité :

En décembre dernier, seule la ligne Century Link était en moins-value latente. S’ajoutent maintenant à l’opérateur téléphonique les 2 nouvelles lignes du portefeuille (T Rowe Price et UPS). Mais nous sommes proches de la ligne de flottaison pour ces deux-là.

La situation est plus préoccupante pour le distributeur Target qui passe d’une plus-value latente de 20 % à une moins-value latente de 20 % en l’espace de 6 mois. Le marché n’a pas digéré les perspectives médiocres annoncées pour l’exercice 2017. Et il doute de plus en plus de l’avenir du commerce physique en magasins.

Je conserve quand même mes actions Target car le distributeur a publié un Q1 2017 largement au-dessus des attentes (certes sans réaction positive du marché). Le statut de Dividend Aristocrat assorti d’un rendement confortable m’incitent également à insister pour le moment, sans toutefois moyenner à la baisse.

Je place la cote d’alerte à 50 USD pour Target. Si le cours passe sous cette limite, je commencerai à me demander s’il ne faut pas se couper un bras.

Hormis ces 4 lignes rouges, tout le reste est en plus-value latente plus ou moins confortable. Hormis Prospect Capital qui commence à montrer quelques signes de faiblesse. Les foncières cotées Stag Industrial et Ventas sont notablement les plus résilientes, tout comme la BDC Main Street Capital toujours aussi appréciée par le marché.

Au global, le portefeuille affiche une plus-value latente (hors dividendes) d’environ 5 300 € pour 55 500 € investis.

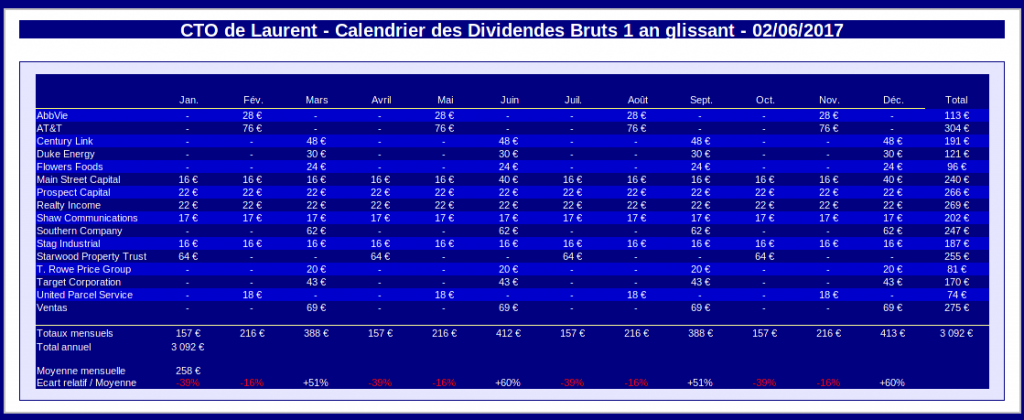

Rente sur dividendes

Terminons par l’examen de la rente générée par ce portefeuille de rendement. Voici le calendrier mis à jour des dividendes à percevoir sur un an glissant :

En dépit des entrées récentes sur le portefeuille, la rente ne progresse que d’une centaine d’euros en 6 mois, à un peu plus de 3 000 € bruts par an. Là encore, c’est l’effet de change qui la pénalise. La rente étant payée en dollars, elle subit la baisse de la monnaie américaine lorsqu’on l’exprime en euros. Aucune baisse de dividende n’est donc en cause. Ils sont tous croissants ou stables en dollars.

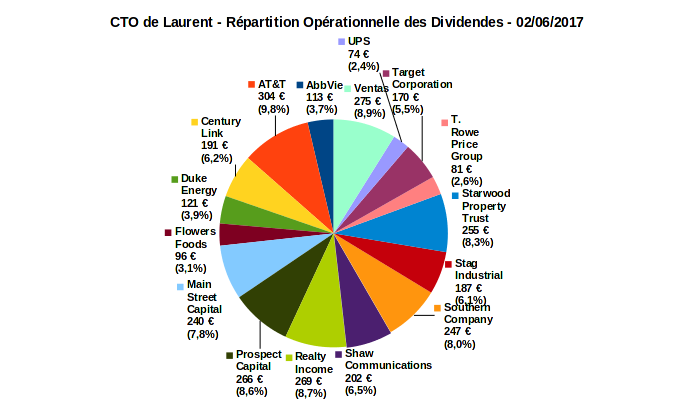

Examinons la pérennité de la rente, tout d’abord en considérant sa répartition opérationnelle :

Tout va bien de ce point de vue. Aucune contribution ne dépasse 10 % de la rente totale. Le plus gros pourvoyeur de dividendes est le paquebot AT&T avec 9,8 % du total. Le plus petit est T Rowe Price avec 2,6 % du total.

La répartition de la rente est même meilleure que celle en capital montrée plus haut. C’est parce que j’ai tendance à sous-pondérer les titres qui ont les rendements les plus élevés.

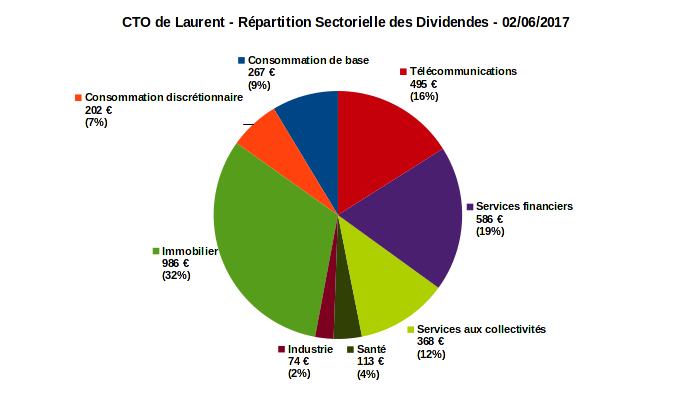

Finissons en auscultant la pérennité de la rente sous l’angle de sa répartition sectorielle :

Rien de particulier à signaler de ce point de vue. La répartition sectorielle de la rente reproduit grosso modo celle en capital. La seule exception est le secteur financier dont la rente pèse beaucoup plus que le capital en raison du rendement élevé des 2 BDCs Main Street Capital et Prospect Capital.

Au global, 2 ans après son ouverture, je suis jusqu’à présent très satisfait de ce portefeuille de rendement américain. Il me permet d’assurer une rente croissante et bien répartie sur l’année. Ces 2 caractéristiques sont plus difficiles à remplir sur mon PEA.

Lolo

Toujours aussi intéressant et complet votre suivi.

Il faut que je continue à fournir mon CT pour ouvrir (il est récent) une 2ème ligne (il faut bien commencer quelque part) après Coca-cola…

Je me suis concentré pour le moment sur le PEA, qui est lancé, mais dont l’équilibre ne me convient pas tout à fait. D’où mon attente avant d’augmenter la part du CT!

C’est toujours aussi instructif de lire vos retours, analyses et surtout avancées! Bravo, et continuez!

sky

Bonjour, afin de participer et échanger autour de votre blog je vous propose d’étudier 1 valeur et 1 etf libellé en dollar et affichant des rendements étonnants, je serai ravi d’avoir votre opinion éclairé pour en faire profiter tous vos lecteurs.. si l’investissment en vaut la chandelle… L’idée étant de profiter de l’accès de faiblesse du dollar face à l’euro pour accumuler les valeurs à fort rendement en dollar et d’ici quelques temps peut être retrouve la parité euro doll ….

Voici les 2 valeurs :

SFL : Ship Finance International rendement de 13.4 %

OXLC : Oxford Lane Capital Corp rendement de 15.4 %

à vos avis 🙂