La rentrée est déjà loin derrière nous et il est temps de rendre ses devoirs de vacances. J’ai en effet l’habitude de faire un bilan complet de notre patrimoine tous les 4 mois. C’est donc plus que l’heure du deuxième bilan quadrimestriel que j’arrête traditionnellement chaque année à fin août.

C’est une discipline qui peut sembler contraignante mais sortir la tête du guidon est toujours une bonne idée. Je pense qu’il est nécessaire de prendre périodiquement du recul sur sa gestion patrimoniale : L’équilibre général du patrimoine est-il préservé ? Y-a-t-il eu des dérives ? Une prise de risque inconsidérée ? Ou au contraire l’allocation d’actifs est-elle trop prudente ? Pouvons-nous réaliser tous nos projets sans mettre en danger l’équilibre de nos finances personnelles ? Toutes ces questions doivent trouver périodiquement une réponse. En ce qui nous concerne, une périodicité de 4 mois nous convient.

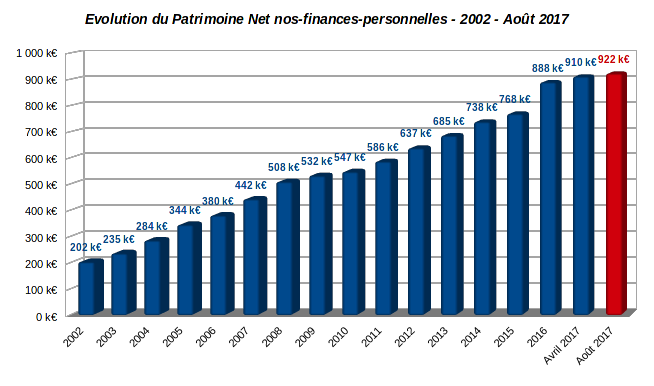

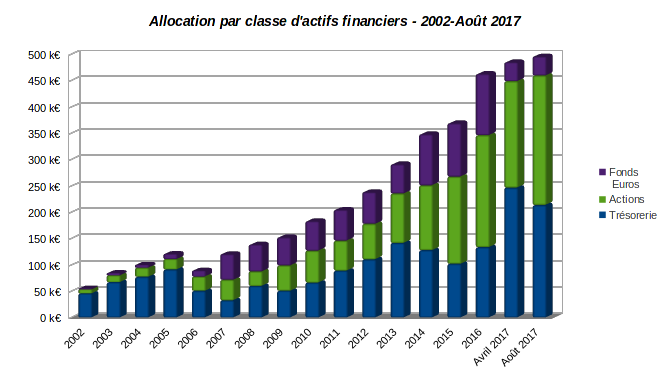

La première quantité à retenir d’un bilan patrimonial est sa valeur nette. Et une fois de plus, le graphique que je reproduis traditionnellement en tête d’article illustre la progression régulière de notre patrimoine. En date du 31 août 2017, notre patrimoine net de toute dette atteignait la somme de 922 k€. Ceci représente une progression d’environ 12 k€ en 4 mois, soit une augmentation d’environ +1,3 % par rapport aux 910 k€ arrêtés à fin avril dernier. En cumul avec les 4 premiers mois de l’année, notre patrimoine a donc progressé d’environ 34 k€ de début janvier à fin août. Doucement, mais sûrement, on se rapproche du million.

Ce patrimoine est bien nette de toute dette, puisque nous n’avons toujours pas la moindre dette. Même pas un petit crédit à la consommation.

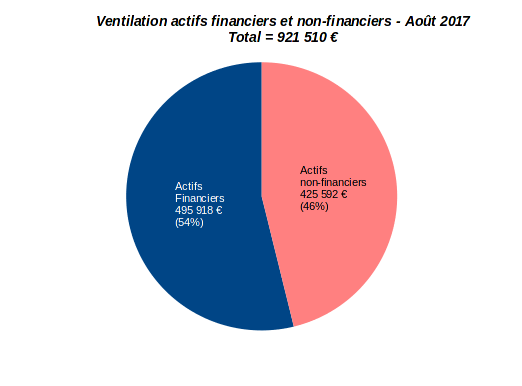

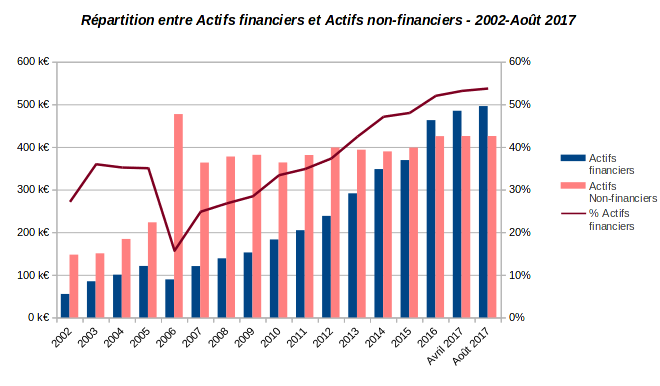

Autre originalité, notre patrimoine demeure à peu près équilibré entre actifs financiers et non financiers. Les patrimoines modestes (disons inférieurs au million d’euros) sont souvent déséquilibrés en immobilier acheté à crédit. Ce n’est pas le cas chez nous puisque nous affichons quasiment 500 k€ d’actifs financiers, soit un peu plus de la moitié du patrimoine total. Pour ce qui est de l’immobilier, nous nous contentons de notre résidence principale, payée depuis longtemps, et de modestes parts de nue propriété en indivision issues d’une succession.

Le revers de la médaille de ce choix d’allocation d’actifs est que notre patrimoine est de plus en plus exposé à la volatilité des marchés financiers. Malgré cette exposition croissante, notre patrimoine continue cependant de progresser sans relâche. Et je suis particulièrement satisfait de constater cette progression continue en 2017 car il y a eu du mouvement cet été.

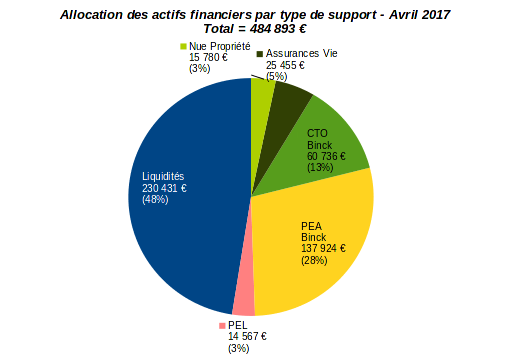

Le changement le plus notoire est le ré-investissement des capitaux libérés suite à la liquidation de la majorité de nos fonds euros au cours du premier trimestre 2017. En effet, le dernier bilan d’avril laissait apparaître une poche de liquidité surdimensionnée de 245 k€. Une partie de cette somme était à l’époque en attente d’être ré-investie.

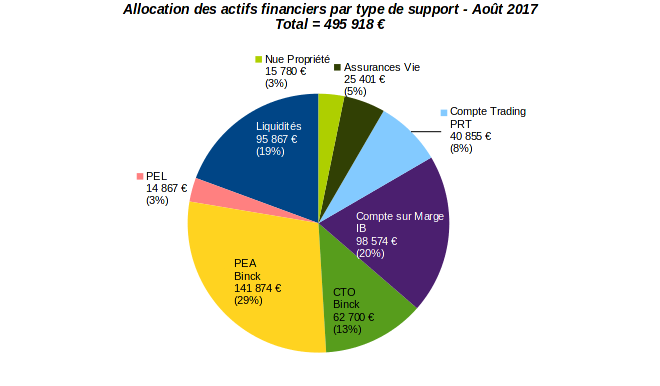

C’est fait en partie : 100 k€ ont été injectés dans un compte sur marge chez Interactive Brokers (voir l’article à ce propos sur le blog). Sur ce nouveau support, j’investis essentiellement en dollars US sur des actions préférentielles et sur des « baby bonds » (des titres de dettes à faible valeur faciale).

Mais ce n’est pas tout. Une autre partie de nos liquidités surabondantes (42 k€) a servi à capitaliser un compte spéculatif chez ProRealtime Trading. Sur ce nouveau support, j’ai une tactique de spéculation court-terme en options sur actions du CAC 40. Ce compte est à caractère expérimental, et je ne l’ai en conséquence pas encore évoqué sur le blog. Mais j’y reviendrai par la suite.

Hormis ces nouveautés, notre patrimoine a surtout été impacté négativement par la chute du dollar US face à l’euro au cours de l’année 2017. Ceci affecte la valeur évaluée en euros de mon compte-titres investi en actions de rendement US (valeur liquidative de 62,7 k€), mais aussi désormais celle de mon compte sur marge chez Interactive Brokers (valeur liquidative de 98,6 k€).

Cette contre-performance sur le marché US est compensée par le comportement de mon PEA qui continue de profiter de la solidité de la bourse de Paris en 2017. Sa valeur liquidative juste sous les 142 k€ (+9 % depuis le premier janvier à fin août) suit grosso modo la progression du CAC 40 GR (dividendes ré-investis) qui affiche +7,5% sur la même période.

Enfin, n’oublions pas l’objectif qui sous-tend tous ces efforts : le Graal de l’indépendance financière. Le prévisionnel des revenus alternatifs en 2017 (les revenus autres que ceux issus du travail) est de 19,5 k€. Sur ce montant, j’estime qu’environ 13 k€ sont des revenus récurrents désormais principalement générés pas nos divers portefeuilles boursiers.

En résumé, malgré les nombreuses nouveautés de cet été et les turbulences sur le dollar américain, notre patrimoine évalué en euros continue de progresser. Et ce patrimoine nous procure des revenus alternatifs de plus en plus élevés.

Comme le disait la mère de Napoléon à propos des victoires militaires de son fils : « Pourvu que ça dure ! ». L’Histoire a prouvé le contraire. J’espère que nous ne finirons pas à Sainte-Hélène…

Allocation stratégique du patrimoine

La valeur nette totale de notre patrimoine arrêtée au 31 août 2017 est de 921 510 €. Il s’agit bien d’une valeur nette de toute dette puisque nous n’avons aucune dette (sauf à la boulangerie du coin, je n’avais pas de monnaie l’autre jour, je leur dois 80 centimes).

Comment se répartissent ces presque 922 k€ ?

J’ai l’habitude d’examiner en premier lieu la répartition entre actifs financiers et actifs non financiers. J’aime bien cette distinction basique. Les actifs non-financiers sont souvent peu liquides. L’exemple typique dans cette catégorie est l’immobilier. Un patrimoine trop concentré en actifs non-financiers est exposé au stress de trésorerie en cas de problème urgent. On ne vend pas un appartement ou la bijouterie pour remplacer une chaudière, n’est-ce-pas ? Non, bien sûr. En pratique, un patrimoine totalement illiquide aura recours au crédit dans ce type de situation. Pas bien !

Boutade mise à part, la raison plus profonde est la répartition du risque. Il y a peu de chance qu’une résidence principale perde 50 % de sa valeur pendant un krach boursier séculaire.

Voici donc, selon ce critère, la répartition de notre patrimoine arrêtée au 31 août 2017 :

|

|

La répartition a peu changé par rapport au dernier bilan d’avril : 54 % d’actifs financiers (496 k€) contre 46 % d’actifs non financiers (426 k€).

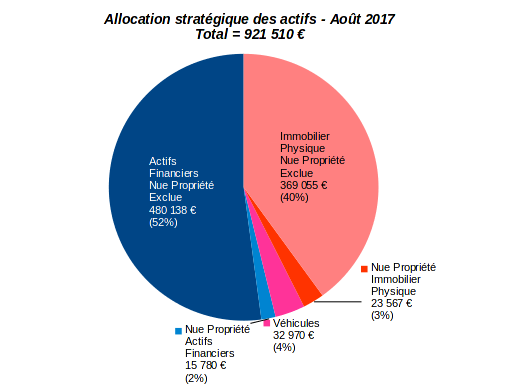

Le graphique de droite fournit plus de détails sur l’allocation d’actifs dans chacune de ces catégories. Nos actifs non-financiers demeurent principalement investis dans notre Résidence Principale. Sa valeur estimée de 369 k€ est inchangée par rapport au dernier bilan. J’ai l’habitude de l’actualiser une fois par an en avril, tout comme celle de nos autres actifs non-financiers.

Je reste ancré dans un réflexe pavlovien : posséder sa résidence principale est une sécurité. En cas de coup dur, au moins « on n’est pas dehors ».

Une partie de la nouvelle génération, horrifiée par les valeurs vénales parfois délirantes, semble s’éloigner de la propriété immobilière. C’est à mon sens un choix risqué, mais qui peut effectivement se justifier de nos jours, par exemple pour les salariés mobiles géographiquement. A condition de ne pas flamber sa capacité d’épargne. L’achat de sa résidence principale a en effet le mérite de forcer une épargne chez les plus dépensiers.

L’image précédente est un instantané. Voici l’évolution dans le temps de la répartition entre actifs financiers et actifs non financiers :

La part financière de notre patrimoine continue de croître. Elle est désormais bien installée au-delà de la limite des 50 %. Les derniers développements fiscaux ne vont pas nous inciter à investir plus dans l’immobilier, même si nous sommes encore loin du seuil du futur IFI (Impôt sur la Fortune Immobilière) qui remplacera l’ISF.

Actifs financiers : 495,9 k€

Les actifs financiers totalisent environ 496 k€. Ils progressent d’environ 11 k€ par rapport à fin avril.

Répartition des actifs financiers par type de support d’investissement

Il y a encore eu beaucoup de changement par rapport au dernier bilan de fin avril. Voici donc à gauche le rappel de la répartition précédente arrêtée au 30 avril, et à droite la nouvelle répartition arrêtée au 31 août :

|

|

Les 2 nouveautés sont l’apparition d’un compte sur marge chez Interactive Brokers (contre-valeur liquidative 98,5 k€), et d’un compte spéculatif chez ProRealTIme Trading (valeur liquidative 40,8 k€). Le premier est investi, pour l’instant pour moitié, en actions préférentielles US. Le second est investi majoritairement en options sur actions du CAC 40.

Par vase communicant, la poche de liquidités est réduite de 230 k€ à 95 k€. Je précise au passage que j’appelle ici « Liquidités » les fonds mobilisables instantanément sur des comptes à vue ou des livrets bancaires, et bien sûr l’argent liquide sous le matelas.

Outre ces liquidités au sens strict, nous conservons aussi précieusement notre PEL à 2,5 %. Celui-ci ressemble de plus en plus à un placement sans risque idéal. Et là encore, nous sommes de plus en plus satisfaits de ce PEL ouvert en 2014. Les derniers développements en matière de fiscalité signent de fait la mort du PEL. Ceux ouverts à compter de 2018 seront taxés sur le revenu dès la première année, et la prime d’Etat en cas d’octroi d’un prêt disparaît. Il restera un rendement de 0,7 % net du futur Prélèvement Fiscal Unique (PFU). De quoi faire fuir les derniers épargnants. C’est sans doute l’effet recherché par le législateur.

La part de l’assurance vie demeure fixe à environ 25 k€. Nous gardons quelques fonds euros sur ce support juste pour l’antériorité fiscale de nos contrats. On notera aussi la stabilité des quelques 16 k€ de nue propriété en indivision qui sont en fait également logés en majorité sur des fonds euros. L’usufruitier a entière latitude sur la gestion de ces sommes. Je garde trace de ce montant pour des raisons fiscales car elles devront être déduites de l’actif successoral de l’usufruitier.

Le reste de nos actifs financiers reste investi sur mes portefeuilles boursiers de long terme : mon PEA qui émarge à 142 k€, et mon compte-titres investi en actions nord-américaines pour une valeur d’environ 63 k€. Sur les 4 mois écoulés, le PEA progresse d’environ 4 k€ sans aucun apport supplémentaire. Le compte-titres fait du surplace principalement en raison de la chute du dollar face à l’euro.

En cumulé, ces 2 supports long-terme investis en actions de rendement dépassent donc pour la première fois les 200 k€ en valeur. Ils contribuent pour une bonne part à nos revenus alternatifs via la génération d’une rente passive basée sur les dividendes. Voir plus bas pour les détails.

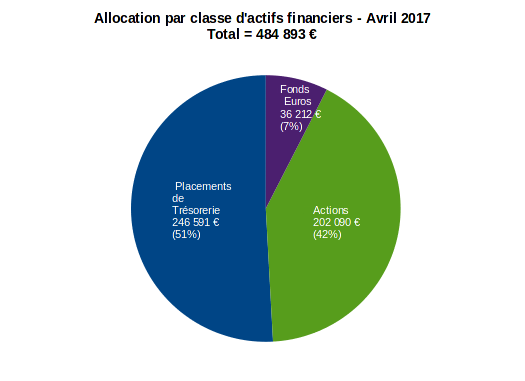

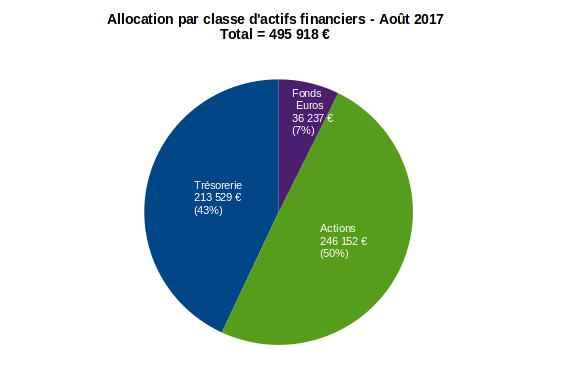

Répartition par classe d’actifs financiers

L’exposition au risque de marché est mesurée en considérant la ventilation par classe d’actifs financiers (actions, obligations, trésorerie). La voici à fin août 2017 sur la planche de droite ci-dessous :

|

|

Pour comparaison, j’ai à nouveau remis la répartition de fin avril à gauche. Cette présentation par actifs financiers apporte une information complémentaire de celle par type de support présentée plus haut.

On s’aperçoit notamment que la trésorerie n’a pas été réduite dans une proportion aussi importante que ne le laissait présager l’apparition du compte sur marge et du compte de trading. En effet, le compte sur marge est liquide à 50 %, tout comme le compte de trading qui utilise une partie du cash en couverture de positions vendeuses sur options.

Pour être tout à fait clair, dans cette présentation par classe d’actifs nous définissons la « Trésorerie » comme l’ensemble de toutes les liquidités, y compris celles logées sur les comptes boursiers, pas seulement celles sur les comptes et livrets bancaires. Nous y incluons aussi le PEL.

En pratique, ces fonds sont partiellement mobilisables en 1 à 2 jours ouvrés. Tout du moins à hauteur de la marge de maintenance sur le compte sur marge et le compte de trading. Par contre les liquidités du PEA sont bloquées sous condition. Tout retrait sur mon PEA entraînerait de facto l’impossibilité de tout versement supplémentaire (et non pas sa clôture puisqu’il est âgé de plus de 8 ans).

Moyennant cette définition stricte, on s’aperçoit que les liquidités de notre patrimoine sont encore supérieures à 210 k€. Et l’exposition aux actions n’est finalement passée que de 202 k€ fin avril à 246 k€ fin août. La présentation par type de support plus haut donnait une image différente, puisque plus de 340 k€ sont affectés aux comptes boursiers (PEA, comptes titres, compte sur marge et compte de trading), soit quasiment 100 k€ de plus que l’exposition réelle aux actions.

L’exposition obligataire est indirecte via les fonds euros. Elle est stable à environ 36 k€, modulo les maigres intérêts distribués au fil de l’eau en cours d’année. La pitance du taux garanti sur les fonds euros est devenue presque risible. Cette somme de 36 k€ inclut environ 14 k€ de nue propriété sur lesquels nous n’avons aucun regard de gestion.

Voici l’évolution long terme par classe d’actifs financiers :

Le divorce avec les fonds euros est acté. Dans les grandes lignes, la répartition du patrimoine financier est désormais grosso modo fifty/fifty entre trésorerie et actions.

Actions en direct : 242,7 k€

Le poids total des actions détenues en direct passe à 49 % des actifs financier, contre 41 % à fin avril. Ces actions sont désormais réparties sur 3 comptes :

-

- Un PEA investi en valeurs de rendement européennes hébergé chez Binck.fr : 129,1 k€ investis en actions pour 12,7 k€ de liquidités (Valeur liquidative au 31 août de 141,8 k€). Le dernier reporting sur mon PEA est consultable ici.

- Un compte-titres investi en valeurs de rendement nord-américaines lui aussi hébergé chez Binck.fr : 62,1 k€ investis en actions pour 0,6 k€ de liquidités (Valeur liquidative au 31 août de 62,7 k€). Le dernier reporting sur mon compte-titres est consultable ici.

- Un compte sur marge chez Interactive Brokers. La majorité du capital ici investi (54,1 k€) l’est sur des actions préférentielles, et sur quelques actions de rendement. Le reste, soit environ 44,4 k€, est pour l’instant liquide et principalement en euros. La valeur liquidative de ce compte sur marge au 31 août est de de 98,5 k€.

Pour compléter la rente sur dividendes, je pratique également sur ce compte la vente d’options sur actions US (exclusivement les plus grosses capitalisations des indices phares outre-Atlantique)..

La valeur liquidative du PEA a progressé de 11,8 k€ depuis le début de l’année sans aucun apport en liquide. Sur les 4 mois écoulés, les 2 faits marquants sont l »entrée du cigarettier britannique Imperial Brands (IMB.L) et la vente de la ligne de l’assureur crédit Euler Hermes Group (ELE.PA) pour matérialiser une jolie plus-value de plus de 1 600 €.

Plus accessoirement, j’avais mis en place mi-juillet une couverture de mon portefeuille PEA via une position sur l’ETF inverse BX4. J’en suis sorti mi-août avec une plus-value anecdotique de 165 €. Le but ici n’était pas de faire une plus-value mais de couvrir partiellement le portefeuille contre un éventuel krach estival, qui n’a pas eu lieu…

La valeur liquidative du compte titres a progressé d’environ 3,5 k€ depuis le début de l’année mais moyennant un apport en liquide cumulé de 9,5 k€. Le portefeuille a continué de souffrir cet été de la glissade du dollar par rapport à l’euro. Sa performance de +22 % depuis l’origine en juin 2015 est désormais en ligne avec celle de son indice de référence le S&P500 TR (Total Return).

Une seule nouveauté est à signaler sur ce support : l’entrée, en 2 fois 2 lignes de 40 actions du cigarettier américain Altria Group (MO). Décidément, je donne dans la cigarette en ce moment, moi qui n’ai jamais fumé. J’ai profité du repli du titre Altria cet été suite à une annonce de la FDA (Food & Drug Administration). L’administration américaine semble repartir en guerre pour faire baisser le taux de nicotine dans les cigarettes chez l’oncle Sam.

J’ai également renforcé début mai sur un accès de faiblesse l’immobilière cotée Realty Income (O). La reine de l’immobilier triple net outre-Atlantique continue de performer. ce serait dommage de ne pas en profiter.

Mais la grande nouveauté de l’été est bien sûr l’ouverture du compte sur marge chez Interactive Brokers. Je privilégie ici les actions préférentielles hybrides (fixed-to-floating rate). Une action préférentielle est un titre intermédiaire entre une action ordinaire et une obligation. Elle délivre un rendement garanti prioritaire sur le dividende des actions ordinaires.

En clair : le dividende d’une action préférentielle ne peut-être suspendu tant que les actions ordinaires délivrent un dividende. De plus, en cas de difficulté transitoire, les actions préférentielles cumulatives capitalisent les dividendes si d’aventure ils ont été suspendus. Et en cas de catastrophe (i.e. faillite de la société émettrice) les actions préférentielles sont senior dans la structure capitalistique par rapport aux actions ordinaires, mais junior par rapport aux obligations.

En voici 2 exemples typiques sur lesquelles j’ai mis quelques billes dans l’univers des Mortgage Reits (MReits) :

-

-

Annaly Capital Management 6.95% Series F Fixed/Float Cumulative Preferred Stock (NLY-PF)

-

Chimera Investment Corp. 8.00% Series B Fixed/Float Cumulative Preferred Stock(CIM-PB)

-

Les Mortgage Reits sont des sociétés qui investissent avec effet de levier dans des pools de dette hypothécaire. La plupart des MReits émettent des actions préférentielles pour augmenter leur levier à moindre coût. A titre personnel, je n’investirais pas un kopeck dans les actions ordinaires d’un MReit, à l’exception peut-être d’AGNC Investment Corp. qui présente un profil parmi les moins risqués. Par contre, les actions préférentielles des MReits sont une source de rendement rare dans ce monde de taux quasi nuls (cf. fonds euros dont les frais de gestion dépasseront bientôt le rendement moyen).

Dans la sphère des MReits, les actions préférentielles fixed-to-floating délivrent pendant quelques années un rendement fixe généreux de l’ordre de 7 à 8 %. Puis, après leur date de rappel (call date), leur rendement est indexé sur le LIBOR. A titre d’exemple, CIM-PB délivrera à compter du 30/03/2024 un taux variable égal à 5,791 % augmenté du LIBOR 3 mois. Cette caractéristique en fait des investissements protégés contre la remontée des taux d’intérêt qui arrivera forcément un jour ou l’autre.

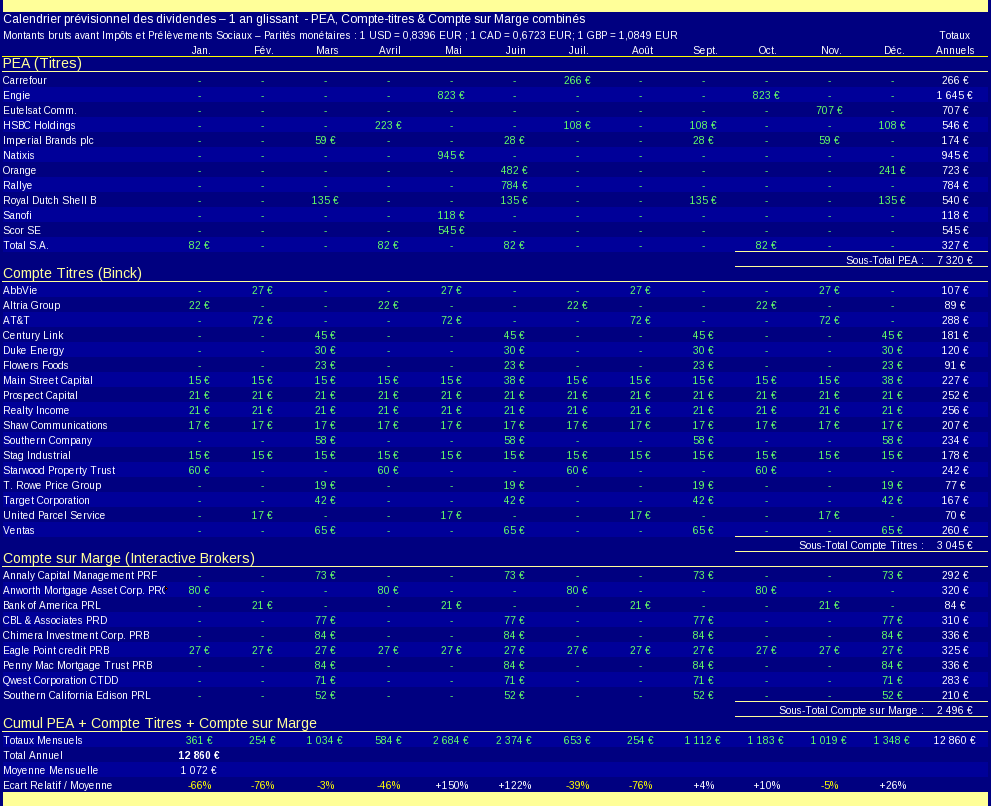

En résumé, nous avons désormais 3 portefeuilles de rendement qui délivrent une rente passive. Voici le flux de revenus sur 12 mois glissants de ces investissements long terme :

La rente passive dépasse désormais les 1 000 € bruts mensuels. Sa répartition calendaire laisse encore à désirer mais ça s’améliore.

Trading sur options

En complément de ces 3 portefeuilles long terme, j’ai initié un compte purement spéculatif chez ProRealtime Trading. La majorité du capital sur ce compte est liquide (40,4 k€ à fin août) en couverture de positions courtes sur options de vente sur actions. A noter que les actifs de ce compte de trading sont également hébergés chez Interactive Brokers car ProRealtime n’a pas l’agrément pour héberger lui-même des actifs financiers.

L’objectif est ici de dégager un revenu à partir de la vente d’options sur actions du CAC40 (les options les plus liquide cotées sur le MONEP). Ce revenu n’est bien sûr en aucun cas un revenu passif car les options doivent être surveillées comme le lait sur le feu.

Sauf rare exception, je ne pratique pas le trading d’actions, mais le trading d’options. Le trading d’options est un trading basé sur les probabilités qui me convient mieux que le trading d’actions. Le trading d’actions est majoritairement fondé sur l’analyse technique et/ou graphique qui s’apparente à mon sens à la lecture dans les entrailles de la volaille. Personnellement, je ne crois pas au vaudou, et laisse donc cette activité aux adeptes convaincus.

Sur ce compte de trading d’options, j’ai dégagé un revenu de 688 € en août. Ridicule pour un trader d’actions disposant d’un capital de 40 k€ ? Sans doute, mais un rendement brut annualisé de 20 % est largement au-delà de mes ambitions. Chacun voit midi à sa porte.

En sus de ce compte de trading, je dégage également un flux de revenus de ma spéculation sur options d’actions US sur le compte sur marge mentionné plus haut. Le capital de ce compte n’est en effet investi à long terme qu’à 50 % pour le moment. Il serait dommage de laisser dormir l’autre moitié. A titre indicatif, je suis parvenu à dégager en août un revenu brut de $460 sur la vente d’options d’actions US.

Ces revenus sur vente d’options sont par nature aléatoires et ne figurent donc pas dans le calendrier prévisionnel des dividendes présenté plus haut.

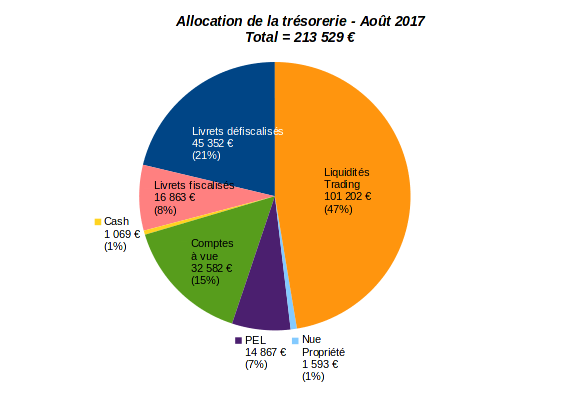

Trésorerie : 213,5 k€

La trésorerie totalise 213,5 k€ dont il faut retrancher 1,6 k€ de nue propriété, soit une trésorerie nette réelle d’environ 212 k€ :

La trésorerie diminue donc en masse d’environ 33 k€ par rapport à fin avril où elle totalisait 246 k€. La grosse nouveauté est que plus de 100 k€ de trésorerie sont désormais logés sur des comptes boursiers sous forme de liquidités prêtes à être investies. La majorité de cette somme a été ponctionnée à partir des livrets bancaires.

Répartition monétaire

L’ouverture du compte sur marge chez IB exclusivement investi en dollars US augmente l’exposition de notre patrimoine aux devises étrangères. En voici la photographie à fin août :

Un petit quart (23 %) de nos actifs financiers est exposé aux devises étrangères. Il s’agit principalement du dollar US (USD), plus marginalement de la livre sterling (GBP), et encore plus marginalement du dollar canadien (CAD).

La répartition ci-dessus est bien calculée uniquement sur les actifs financiers. Nos actifs non-financiers sont tous directement négociables en euros. On peut donc estimer que notre patrimoine total est exposé au dollar US pour environ 11 à 12 % de sa valeur.

L’euro, qui cotait autour de 1,05 USD en début d’année, vaut aujourd’hui autour de 1,18 USD. De nombreux experts nous prédisaient en janvier une parité rapide entre l’euro et le dollar. Force est de constater qu’ils se sont trompés. Les prévisions sont difficiles, surtout celles qui concernent l’avenir.

Actifs non financiers : 425,6 k€

Il n’y a aucun changement en matière d’actifs non financiers par rapport au bilan précédent de la fin avril 2017. J’ai en effet l’habitude d’actualiser la valeur des actifs non financiers une fois par an à la fin avril.

Le montant total reste donc stable à 425,6 k€. Il se partage toujours entre une résidence principale d’une valeur estimée à 369 k€, nos véhicules pour un montant de 32,9 k€, le tout complété par une part de nue propriété immobilière en indivision de 23,6 k€.

Ces biens ne sont grevés d’aucune dette.

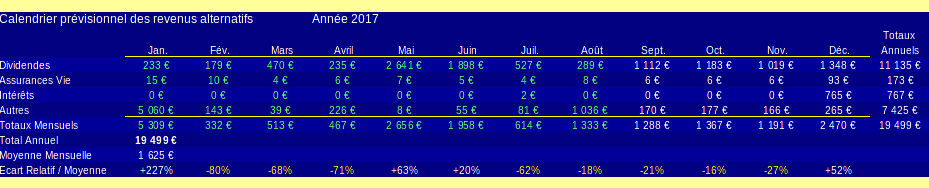

Revenus alternatifs prévisionnels en 2017

Un patrimoine, c’est bien. Mais pour quoi faire ? Ce que nous cherchons avant tout, c’est d’en tirer des revenus alternatifs (des revenus autres que ceux du travail). Voici donc en conclusion le calendrier prévisionnel de nos revenus alternatifs pour l’année 2017 :

Les revenus des 8 premiers mois de l’année (ceux surlignés en vert dans le tableau) ont déjà été perçus. Seuls les 4 derniers mois sont un prévisionnel.

La rente perçue en 2017 devrait donc atteindre un montant total de 19 500 €. Ceci équivaut à un peu plus d’un SMIC brut (les revenus alternatifs présentés dans le tableau sont bruts bien sûr).

La rente prévisionnelle n’inclut pas le flux de revenus issu de la spéculation sur options sur le compte de trading et sur le compte sur marge. Cette activité est en effet aléatoire par nature et ne peut donc être considérée comme contribuant à une rente passive. J’espère pourtant en tirer un complément de revenus non négligeable. L’avenir nous dira si j’y parviens…

Thibaut

toujours bien complet, je tiens aussi un suivi de mon patrimoine, pas aussi complet mais bon!

je suis toujours aussi intéressé par l’analyse de la rente passive par des dividendes, je pense que c’est une bonne solution par contre le compte titres chez interactive brocker je ne comprends toujours pas le principe de ces actions, j’y travaille. continuez comme cela.

pierre

Hormis le trading sur options, les allocations de valeurs, élargies à d’autres places, ressemblent à mes stratégies, ce qui me permet un comparatif intéressant.

Une lecture rapide m’a fait relever une coquille sur dividende prévisionnel de la valeur PSEC. J’en étais sorti avant la révision à la baisse.

Bravo pour ce travail; bon courage.

Rémi DUFOUR

Bonjour Laurent,

J’adore votre blog!

J’ai constaté que vous aviez publié moins d’articles sur ces 6 derniers mois. J’imagine que vous avez malheureusement moins de temps à y consacrer.

Avez-vous apporté des modifications à la composition de votre PEA depuis votre dernier article? Pensez-vous que c’est un bon moment de moyenner à la baisse le PRU d’ETL? Depuis les résultats du 3eme trimestre, le titre ne fait que baisser sans réelle annonce négative.

Je souhaite aussi connaître votre position sur les sites de crowdlending. Que pensez-vous de ce système?

A bientôt!

Rémi

Laurent

Bonjour Rémi,

– Sur mon PEA, j’ai continué à investir sur le marché britannique (j’aime être à contre_courant) : moyenne à la baisse sur Imperial Brands (IMB.L), entrée sur GlaxoSmithKline (GSK.L) et Scottish & Southern Energy (SSE.L). IMB et GSK sont peu exposées sur leur marché local mais elles sont quand même châtiées par les traders, incertitudes sur le Brexit obligent. Pour SSE, l’environnement réglementaire pèse sur les « utilities » outre-Manche. Mais je pense que SSE est mieux positionnée que ses concurrents, cf. la débâcle de Centrica qui ressemble de plus en plus à Engie en France. Les dividendes sur ces 3 valeurs me semblent pérennes.

– Pour ETL, j’avoue ne pas avoir suivi de près ces derniers temps car ma position est complète. J’ai bêtement empoché mes 750 euros de dividende en novembre sans trop réfléchir. Je note une volatilité importante du titre qui peut effectivement intéresser celui qui n’est pas encore entré. Je suis passé d’une plus-value latente confortable à une moins-value latente tout aussi inconfortable en quelques jours. Visiblement, les traders s’amusent sur ce titre. En ce qui me concerne, je vois une boîte intelligemment positionnée sur les marchés émergents, avec un dividende croissant. Ceci n’est bien sûr pas un conseil d’investissement.

– Pour le crowdlending, je reste prudemment à distance. Et là je pourrais presque affirmer que c’est un conseil de prudence. Dans le même filon, j’ai quelques billes sur des BDC US (ex : MAIN STREET CAPITAL), lesquelles procurent un rendement confortable et répartissent le risque sur plusieurs centaines d’entreprises. Pourquoi prendre un risque sur des titres de dettes d’une ou deux PME pour un rendement inférieur ? A moins de connaître sur le bout des doigts les PME en question…

Bien sincèrement,

L.

Georges

Bonjour Laurent,

Je découvre votre blog et je trouve que sa lecture devrait être obligatoire pour toute personne désireuse de gérer ses finances personnelles.

La qualité et la pertinence de vos articles sont réellement impressionnantes et m’ont permis de comprendre, entre autres, des aspects du PEA et de l’assurance-vie introuvables ailleurs sur l’internet. Sur un contrat multi-support, le calcul des plus-values et des P.S. avec des rachats partiels programmés est devenu enfin clair grâce à vos explications.

J’ai utilisé Quicken de 1992 à 2016. Quand j’ai réalisé que la gestion des mes finances est devenue impossible avec un logiciel obsolète qui a cessé d’évoluer, j’ai acheté MS Comptes bancaires. Là aussi, la discussion concernant le gestionnaire de finances GnuCash aurait pu m’intéresser au moment de ce choix. Je ne sais pour quelle raison, j’ai zappé les logiciels libres.

Idem pour le choix du chauffage bois vs. gaz (pour ma part PAC où le ROI du bois est mon évident).

Mentionnons aussi le choix d’une voiture hybride rechargable pour ma part VW GTE, motorisation identique à l’Audi e-tron). A ce sujet, je vous recommande la section GTE de http://www.forumgolf7.fr/ avec des discussions détaillées qui sont pour certaines applicables à l’e-tron.

Merci donc et continuez à nous faire bénéficier de vos réflexions.

Anonyme

J’ai découvert il y a quelques mois votre blog et votre approche boursière est particulièrement intéressante. Continuez comme ça!