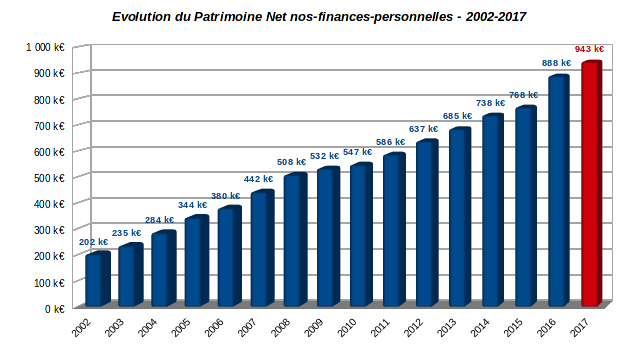

Il est temps de faire le bilan patrimonial de l’année 2017 chez nos-finances-personnelles. Une fois de plus, le bilan est très positif puisqu’au 31/12/2017, notre patrimoine net de toute dette atteignait la somme de 943 k€. Ceci représente une progression de 55 k€ sur l’année civile écoulée.

La progression annuelle de 2017 revient dans les clous après un bond de 120 k€ en 2016. Pour mémoire, la progression hors-norme constatée l’année précédente était due en partie à la liquidation d’une succession. Vous pouvez (re)consulter ici le précédent reporting annuel de l’année 2016..

Si la marche vers l’avant revient dans la normale, elle dissimule pourtant un profond remaniement de notre patrimoine en 2017. Tout d’abord, nous avons quitté le navire en perdition des fonds euros. Les capitaux ainsi libérés, soit environ 100 k€, ont été réinvestis en juin 2017 dans un compte sur marge chez Interactive Brokers (relire cet article à ce propos).

Passer de l’ennui profond des fonds euros qui ne rapportent quasiment plus rien à un compte géré en direct d’actions préférentielles est un sacré changement. D’autant plus que j’ai sur ce compte une activité parallèle de vente d’options sur actions US.

Autre grand changement en 2017, j’ai initié une activité de trading d’options sur actions françaises via l’ouverture d’un compte chez ProRealtime Trading. Ce compte, également hébergé chez Interactive Brokers, a été capitalisé à hauteur de 42 k€.

Malgré ces chamboulements, la progression de notre patrimoine en 2017 est essentiellement la résultante de 2 éléments récurrents :

- Tout d’abord, les marchés boursiers se sont bien tenus en 2017. Ceci a été bénéfique pour un de nos deux portefeuilles boursiers de long terme. Mon PEA (dernier reporting visible ici) a en effet progressé de plus de 13 k€ pour finir l’année 2017 à 143 k€. Ceci sans aucun apport supplémentaire.

Le bilan de mon compte titres investi en actions de rendement US est moins flatteur. Sa valeur liquidative progresse certes de 9 k€. Il termine à 68 k€ fin 2017, mais ceci moyennant un total de versements de 12 k€ au cours de l’année. C’est un coup d’arrêt sérieux pour ce support victime de la chute du dollar face à l’euro, et du châtiment des valeurs de rendement sur fond de début de remontée des taux d’intérêt.

- Ensuite, selon nos habitudes établies de frugalité, nous avons dépensé en 2017 à peine un petit tiers de nos revenus qui se sont élevés à un peu plus de 100 k€. Hors éléments non récurrents, ce niveau de revenus est un record pour nous. J’en suis particulièrement satisfait, car sur ces revenus, environ un tiers sont des revenus alternatifs (des revenus autres que ceux de notre travail principal).

Je reste convaincu que la manière la plus sûre et la moins stressante de s’enrichir est tout simplement d’accumuler régulièrement en dépensant nettement moins que ses revenus. Vous remarquerez sur le graphique en tête d’article que cette technique de « gagne-petit » nous a permis de multiplier notre patrimoine quasiment par 5 en une quinzaine d’années.

Ce n’est sans doute pas spectaculaire. Mais si vous cherchez une manière rapide de vous enrichir, alors vous n’êtes pas au bon endroit.

Ceci dit, mine de rien, les ouvertures du compte sur marge et du compte de trading en 2017 nous permettent d’entrevoir l’indépendance financière. C’est un des objectifs connexes de notre accumulation patrimoniale : parvenir à couvrir nos dépenses à l’aide des seuls revenus autres que ceux du travail.

Ainsi, nos revenus alternatifs récurrents (revenus alternatifs hors revenus exceptionnels non-récurrents) ont battu un record historique en 2017 à environ 29 k€. C’est quasiment 90 % de nos dépenses de l’année. Petit à petit, nous commençons à entrevoir l’indépendance financière. Le défi est de parvenir à couvrir entièrement nos dépenses avec les revenus alternatifs sans prise de risque inconsidérée, et sans journée de travail à rallonge.

Mais voyons tout ça dans le détail…

Allocation stratégique du patrimoine

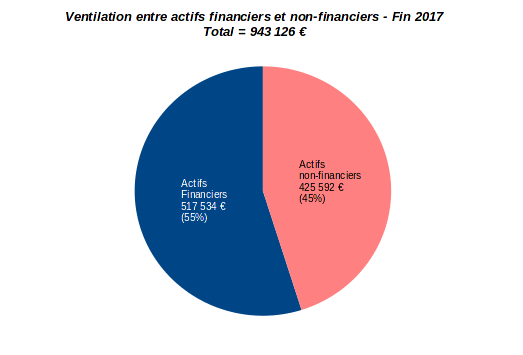

La valeur nette de toute dette de notre patrimoine arrêtée au 31 décembre 2017 est de 943 126 €. Il s’agit bien d’une valeur nette de toute dette puisque nous n’avons aucune dette.

Voici la répartition de ces quelques 943 k€ :

|

|

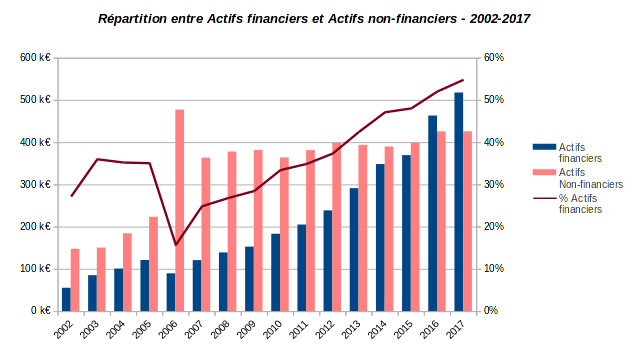

Sur le camembert de gauche, on retrouve la distinction usuelle entre actifs financiers et actifs non financiers. Les actifs financiers atteignent désormais 55 % du total, contre 45 % d’actifs non financiers.

Petite satisfaction de l’année 2017 : les actifs financiers ont dépassé la barre symbolique des 500 k€. La prochaine barrière symbolique est le million d’euros de patrimoine total..

Le camembert de droite donne plus d’information sur la répartition dans chaque type d’actifs. Les actifs non-financiers sont toujours principalement constitués de notre Résidence Principale qui pèse encore 39 % du total (369 k€). Le reliquat d’actifs non-financiers se partage entre de l’immobilier physique sous forme de nue propriété en indivision (23 k€), ainsi que nos véhicules (33 k€).

Les actifs financiers incluent également une fraction mineure de nue propriété pour environ 16 k€. Leur majorité est cependant constituée de 501 k€ en pleine propriété (voir répartition détaillée plus bas).

La barrière symbolique des 500 k€ d’actifs financiers a donc bien été franchie même en excluant les parts de nue propriété qui, il est vrai, ont un caractère virtuel s’agissant de sommes d’argent. L’usufruitier peut en effet disposer du capital comme bon lui semble car aucune convention de quasi-usufruit n’a été rédigée (pour un si petit montant, ce serait du gaspillage)..

Voici l’évolution au fil du temps de la répartition de patrimoine entre actifs financiers et non-financiers :

L’année 2016 avait été marquée par un événement notable. Pour la première fois, la part des actifs financiers avait dépassé la part des actifs non financiers. La trajectoire de hausse ininterrompue des actifs financiers dans notre patrimoine date en fait de 2006. Elle s’est donc poursuivie sur sa lancée en 2017.

J’ai toujours une profonde méfiance vis-à-vis de l’immobilier physique détenu en direct, exception faite de la résidence principale qui est pour moi avant tout un actif patrimonial d’usage. Je n’aime pas le caractère illiquide, immobile, et surtaxé de l’immobilier physique. C’est à l’inverse de la majorité des français qui ont horreur des actions et qui adorent l’immobilier. Chacun place sa méfiance où bon lui semble.

Actifs financiers : 517,5 k€

Les actifs financiers représentent un peu plus de 517 k€. Ils progressent d’environ 55 k€ par rapport à la fin de l’année 2016. La progression des actifs financiers représente donc à elle seule l’intégralité de la progression de notre patrimoine en 2017.

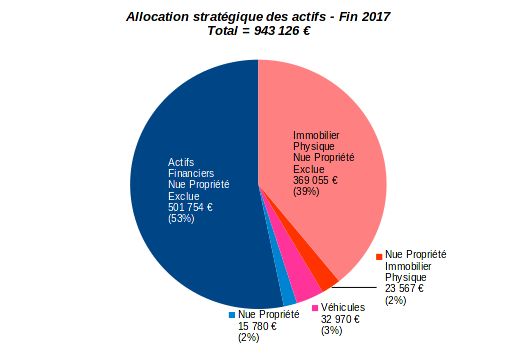

Voici la ventilation de ces actifs par type de support à fin 2017 (camembert de gauche) :

|

|

Pour mesurer le chemin parcouru en 2017, j’ai remis à droite la même répartition à fin décembre 2016. Les changements sont spectaculaires.

La portion de l’assurance vie (principalement des fonds euros) a été réduite à 5 % au profit du compte sur marge chez Interactive Brokers qui pèse près de 20 % du total. On note aussi l’apparition du compte de trading sur options chez ProRealTime Trading. Ce dernier a été capitalisé principalement avec de l’épargne et une fraction de liquidités, lesquelles sont quasi stables à environ 107 k€.

Les portefeuilles d’actions de rendement (PEA et compte titres, désormais tous 2 hébergés chez Binck.fr) progressent significativement. Ils pèsent à fin 2017 plus de 40 % de l’ensemble des actifs financiers.

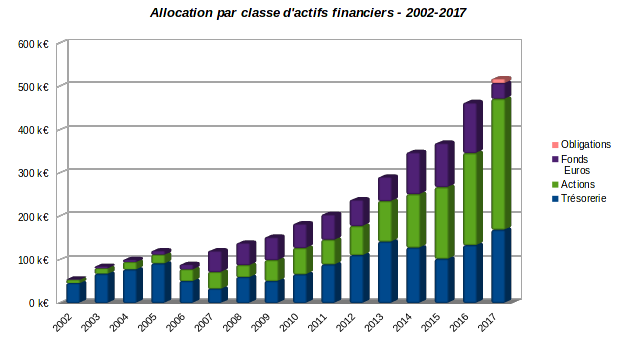

L’évolution à long terme nous donne une image plus claire de la transformation de notre patrimoine financier au fil du temps :

Les 2 événements majeurs dans cet historique sont l’apparition en 2015 du compte-titres ordinaire (CTO) investi en actions de rendement US, et celle en 2017 du compte sur marge.

La mort des fonds euros se matérialise simultanément en 2017. Et ce n’est pas les assureurs qui vont tenter de les sauver. Essayez pour voir de placer en 2018 une somme importante sur un fonds euros. Vous allez être surpris de l’accueil.

La présentation du patrimoine financier par type de support a un aspect pratique (où est ma cassette !?), mais elle n’est pas très académique. En particulier, elle ne permet pas de mesurer précisément l’exposition du patrimoine aux actifs à risque.

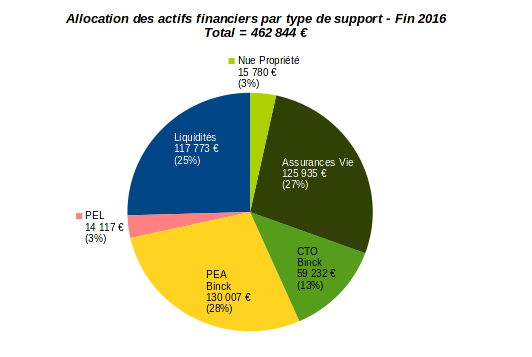

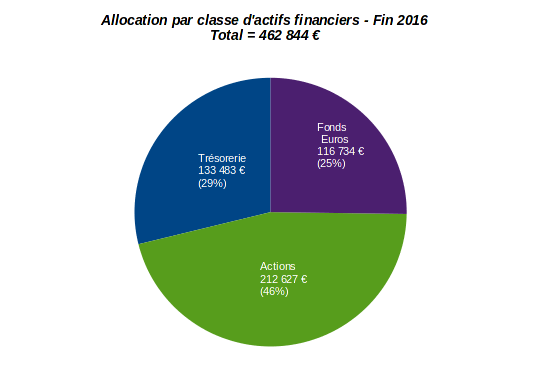

La présentation par classe d’actifs financiers corrige ce défaut. Voici cette répartition par classe d’actifs à fin 2017 (camembert de gauche) :

|

|

Ici encore, j’ai reproduit sur la planche de droite la répartition à fin 2016 pour visualiser l’évolution d’une année à l’autre.

L’exposition aux actions est passée de 46 % à 60 % des actifs financiers (environ 311 k€ fin 2017). J’imagine que ce pourcentage et/ou ce montant peuvent sembler effrayants à certains. Pour tempérer ces chiffres, il faut cependant avoir à l’esprit qu’une partie de ces actions sont des actions préférentielles, nettement moins volatiles que les actions ordinaires.

L’augmentation de la trésorerie qui passe de 133 k€ à 169 k€ peut sembler surprenante car contradictoire avec la quasi-stabilité des liquidités exposée plus haut. Ce n’est pourtant pas une erreur. Je rappelle que j’appelle liquidités les sommes mobilisables instantanément sur les comptes bancaires (comptes à vue ou livrets), alors que j’ajoute dans la trésorerie le PEL, la trésorerie présente sur les portefeuilles boursiers et les nues-propriétés.

L’évolution sur le long terme par classe d’actifs financiers nous en dit un peu plus :

L’exposition aux actions est visiblement croissante depuis le krach de 2008. Il est clair que ce type d’allocation n’est pas soutenable psychologiquement par tout le monde. Chacun doit déterminer sa tolérance au risque. Un krach, défini comme une chute de 30 à 40 % de la bourse en quelques semaines, réduirait théoriquement notre patrimoine de quelques 100 k€. Il faut être préparé psychologiquement à supporter une telle moins-value latente pendant une période prolongée, sachant que le retracement d’un krach prend en moyenne un à deux ans.

L’avantage du risque boursier est que tout le monde en est conscient, alors que le risque du surendettement en immobilier (résidentiel et/ou locatif) est beaucoup plus sournois. Pourtant, le surendettement immobilier est encouragé par les banques, surtout si vous avez un bon dossier.

Actions en direct : 301,9 k€

Le poids des actions détenues en direct est passé en un an de 212,6 k€ à 301,9 k€. Ce capital est désormais réparti sur 4 portefeuilles boursiers. Ces 4 portefeuilles se divisent en 3 catégories :

-

- 2 portefeuilles passifs :

– Un PEA, hébergé chez Binck.fr, investi en valeurs de rendement en majorité françaises, mais de plus en plus britanniques. Sa valeur liquidative est de 143,5 k€ dont 6,7 k€ de trésorerie. Le dernier reporting sur mon PEA est consultable ici.

– Un compte-titres ordinaire, hébergé lui aussi chez Binck.fr, investi en valeurs de rendement nord-américaines. Valeur liquidative 68,3 k€ investis intégralement (trésorerie quasi nulle). Le dernier reporting sur mon compte-titres commence un peu à dater, mais il est consultable ici.

-

Un portefeuille à revenus fixes sous la forme d’un compte sur marge chez Interactive Brokers. Valeur liquidative 100,4 k€ dont 46,4 k€ de trésorerie.

Le capital investi est réparti sur une dizaine d’actions préférentielles et sur 2 actions ordinaires, Cardinal Health (CAH) et CVS Health Corporation (CVS). La position sur ces 2 actions ordinaires est provisoire car elle résulte de mon trading d’options sur actions US. -

Un portefeuille de trading d’options sur actions du CAC 40 hébergé également chez Interactive Brokers via un compte chez ProRealTime Trading. Valeur liquidative de 40,8 k€ intégralement investis en actions du CAC 40 suite à assignation d’options.

Pour ceux qui ne sont pas familiers avec le trading d’options, le but n’est pas ici un gain en capital comme en trading classique (quoique le capital devrait finir par augmenter si je n’effectue pas de retrait). Il s’agit de dégager un revenu régulier en vendant des options de vente (PUT) couvertes par le cash, et en vendant des options d’achat (CALL) couvertes par les positions en actions assignées….

- 2 portefeuilles passifs :

La valeur liquidative du PEA a progressé de 13,5 k€ en 2017, dont 7,8 k€ de dividendes bruts (voir détails plus bas). Cette performance du PEA a été réalisée sans aucun apport en liquide car j’ai privilégié la capitalisation du compte-titres et du compte de trading en 2017.

Le PEA a cependant été pas mal remanié en 2017. La sortie de titres historiques de ce portefeuille, Natixis (KN.PA) et Euler Hermes Group (ELE.PA), a fait la place à des titres britanniques malmenés : Imperial Brands (IMB.L), Scottish and Southern Energy (SSE.L) et GlaxoSmithKline (GSK.L).

La valeur liquidative du compte titres a terminé l’année à 68,3 k€ quasiment intégralement investis en actions de rendement US. A mentionner l’entrée en 2017 dans ce portefeuille de rendement des 3 aristocrates des dividendes T. Rowe Price (TROW), Altria Group (MO), et Cardinal Health (CAH). J’ai mis aussi quelques billes sur United Parcel Service (UPS).

La performance absolue du compte-titres en 2017 est mauvaise. La valeur de la part brute calculée en euros a reculé de 3,9 % alors que les indices américains ont décollé vers de nouveaux sommets.

Le marché américain a puni les valeurs de rendement en 2017, et la chute du dollar face à l’euro a fini de plomber la performance que j’évalue logiquement en euros. Je ne m’en inquiète pas trop. Ce portefeuille est constitué de valeurs solides à dividendes croissants, à quelques exceptions près telles que Century Link (CTL) et Prospect Capital (PSEC). Mon côté obscur de la force.

Le compte sur marge fonctionne de manière hybride. Tout d’abord, il génère une rente passive grâce à des actions préférentielles et autres titres à revenus fixes (voir ci-dessous). La rente passive est complétée par une activité de trading d’options sur actions US.

La rente passive du compte sur marge repose en premier lieu sur des actions préférentielles à taux hybride, fixe puis variable (Fixed-To-Floating), voir cet article du blog pour plus de détails.

En un mot, l’idée est de protéger le capital contre la remontée des taux d’intérêt. Pour les actions préférentielles Fixed-To-Floating, l’indexation sur le LIBOR du taux servi à partir d’une certaine date permet en théorie de couvrir le risque de taux. Dans cette catégorie, nous possédons les actions préférentielles NLY-PF, CIM-PB, PMT-PB, et dans une variante BML-PL (qui elle est purement à taux variable avec un seuil de rendement de 4 %).

Nous avons également une ligne d’ECCB qui délivre un taux fixe de 7,75 % mais qui est techniquement une Term Preferred Stock. Ce type d’action préférentielle qui possède une date de maturité à horizon raisonnable (en 2026 pour celle-ci) est assimilable à un baby bond. Le marché la traite en conséquence. Pas évident de rentrer sous le PAR sur ce genre de titre.

La rente du compte sur marge est complétée par des prises de risque plus importantes :

-

-

L’action préférentielle ANH-PC qui délivre un taux fixe de 7.625 %. Encore une action préférentielle de Mortgage Reit, mais avec un profil de risque plus élevé.

-

-

- L’action préférentielle SCE-PL (taux fixe 5 %). Celle-ci est émise par le fournisseur d’énergie Edison International (EIX) dont les actifs situés en Californie sont actuellement considérés à risque à cause des incendies à répétition qui sévissent dans la région.

- Enfin, le vilain petit canard de la famille est CBL-PD, une action préférentielle de CBL & Associates Properties (CBL). Il s’agit d’un propriétaire de centres commerciaux de catégorie B outre-Atlantique. Autant dire qu’il n’a pas la cote en ce moment. L’action ordinaire CBL est littéralement massacrée depuis plusieurs années. Ses actions préférentielles le sont également depuis quelques mois, ce qui indique que le marché voit une faillite de la société. Je fais le pari qu’elle survivra à Amazon. Âmes sensibles s’abstenir.

Obligations & assimilés : 9,9 k€

L’autre mesure de protection du capital est d’investir dans des baby bonds logés sur le compte sur marge qui, contrairement aux actions préférentielles, ont une date de maturité. Gentlemen prefer bonds, isn’t it ?

Les baby bonds sont assimilables à des obligations sans garantie ou covenant. Dans la structure du capital d’une entreprise, ils sont donc intermédiaires entre une obligation et une action préférentielle. L’avantage sur une obligation est leur liquidité car ils cotent comme une action et sont généralement émis au PAR de 25 $. L’autre avantage sur une obligation est leur rendement souvent supérieur du fait de l’absence de garantie (certains peuvent y voir un inconvénient).

Dans cette catégorie, j’ai investi sur RILYZ et CTDD. Le capital alloué sur ces titres de dette est limité à un peu moins de 10 k€ .

CTDD est un titre de dette standard émis par une filiale de Century Link (CTL). Sa date de maturité est tellement lointaine (en 2057) que le marché l’ignore et la punit en conséquence eu égard aux difficultés inhérentes de la société mère émettrice. Le rachat récent de Level 3 Communications (LVLT) par Century Link me fait penser que cette société n’a pas de risque existentiel. J’empoche donc sans vergogne le dividende généreux au taux de 6,75 %.

Toujours dans l’idée de protection contre la remontée des taux, nous avons aussi une petite ligne du fonds Nuveen Floating Rate Income Fund (JFR). Il s’agit d’un Closed-End-Fund, un fonds fermé qui finance des prêts à taux variable, et investit dans des pools de dettes à taux variable. Le mot-clé de ce type de fonds est « taux variable », toujours pour protéger le capital. Un confort intéressant des Closed-End-Funds est qu’ils délivrent un dividende mensuel. C’est appréciable pour générer une rente régulière.

Rente passive basée sur les dividendes

Ces 3 portefeuilles de rendement sont la pierre angulaire de nos revenus alternatifs car ils génèrent une rente passive sans trop d’effort. Le taux de rotation des titres y est faible et le suivi de gestion relativement léger (hors activité de trading d’options sur le compte sur marge, voir plus bas).

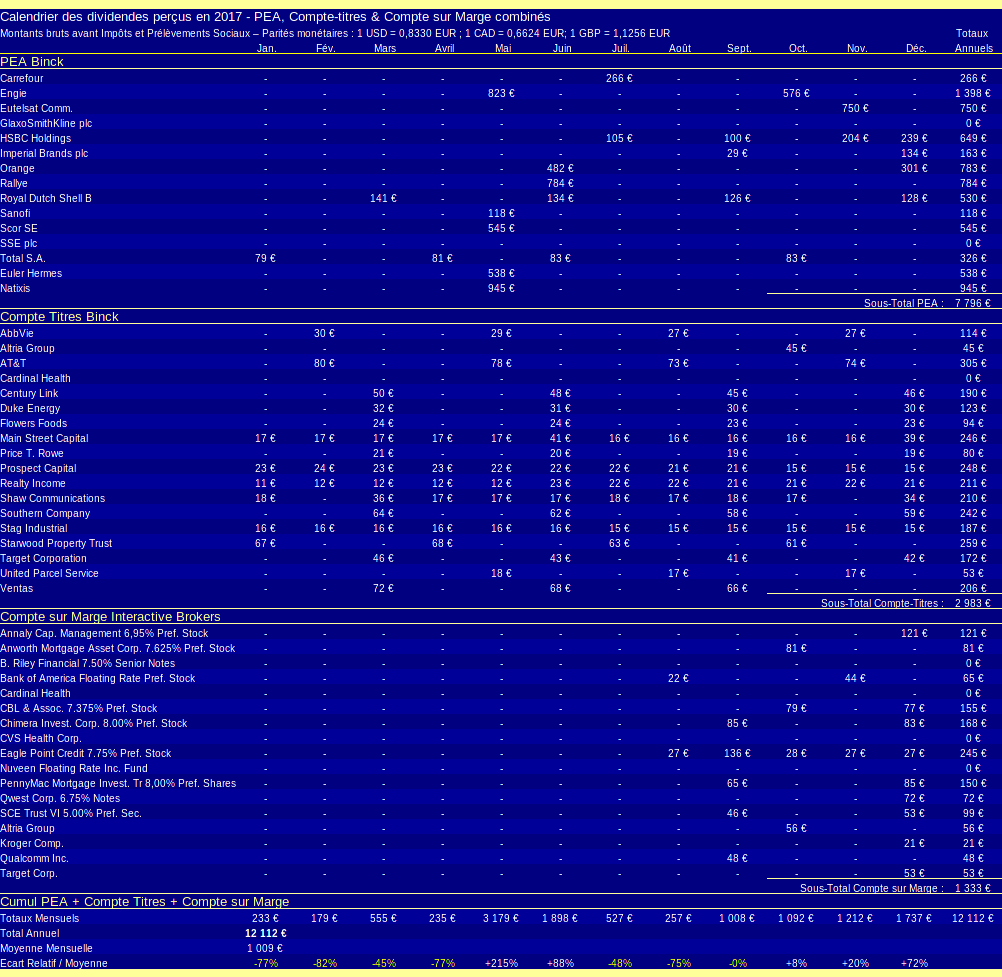

Voici le calendrier des revenus passifs que ces 3 portefeuilles nous ont servis en 2017 :

En cumulé, ces 3 portefeuilles ont produit environ 12 k€ de revenus passifs bruts en 2017. Le compte sur marge ayant été ouvert en juin, il a commencé à produire des dividendes en août. En année pleine, la rente va donc augmenter significativement. Voir le calendrier prévisionnel pour 2018 fourni plus bas.

Plus-values du trading sur options

La rente passive du compte sur marge est complétée par une activité de trading d’options sur actions US. J’ai la même activité, mais avec des options sur actions du CAC 40 sur le compte chez ProRealTime Trading.

Les gains de trading d’options sont fiscalement considérés comme des plus-values en capital. Techniquement, je les considère plus comme une rente, puisque vendre des options c’est jouer le rôle d’un assureur vis-à-vis de ceux qui vous les achètent. Vous garantissez à l’acheteur d’option l’achat ou la vente du sous-jacent à un prix donné (le strike) et à une date donnée (la date d’échéance)..

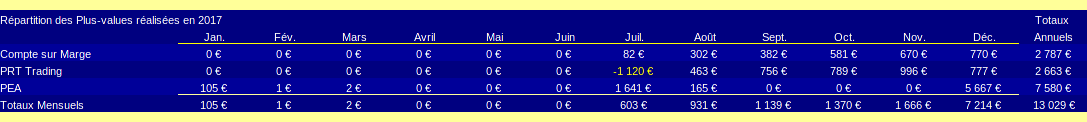

Le défi est de parvenir à dégager un revenu fixe de cette activité. Voici le bilan 2017 des revenus de trading d’options sur le compte sur marge et sur le compte PRT Trading (les 2 premières lignes du tableau) :

Après un début difficile au mois de juillet où j’ai mis au point mes réglages de trading (errare humanum est), j’ai commencé à trader les options en situation optimale en août sur le compte PRT trading. On voit la différence dans les résultats réguliers qui ont suivi jusque la fin de l’année.

Au total en 6 mois, dont le premier mois bancale, je suis parvenu à dégager environ 5,4 k€ de revenus bruts (2 787 € sur le compte sur marge et 2 663 € sur le compte PRT Trading). Je trouve ces résultats encourageants, surtout qu’ils incluent la moins-value du mois de juillet.

J’ai également inclus sur la dernière ligne de ce tableau les plus-values réalisées sur mon PEA. Ces dernières n’ont pas vocation à se répéter régulièrement mais je les inclus car ce sont aussi fiscalement des plus-values (exonérées d’impôt sur un PEA). Elles résultaient en l’occurrence des arbitrages effectués au cours de l’année.

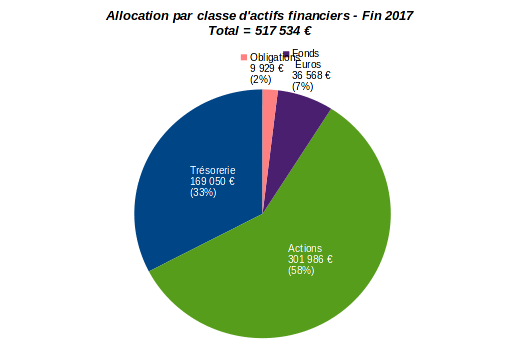

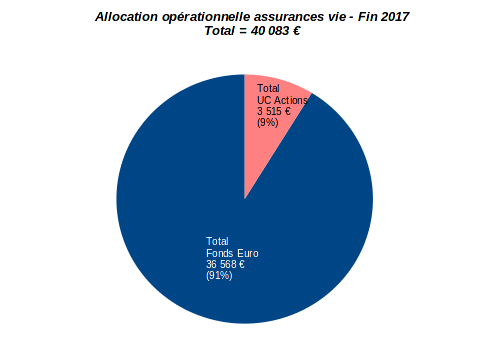

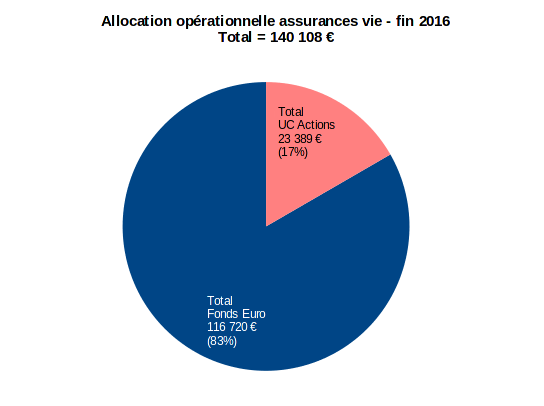

Assurance vie : 40,1 k€

En 2017, la part investie en assurance vie a été réduite à la portion congrue de 40,1 k€. Sur cette somme, 14,2 k€ sont en nue propriété sur un fonds euros. La fraction en pleine propriété est donc de 25,9 k€.

Le tout est réparti sur 3 contrats : GMF Multéo (15,4 k€) et GMF Compte Libre Croissance (10,5 k€) pour la pleine propriété, et Lionvie Rouge Corinthe (14,2 k€) pour la nue propriété.

Larguer une grande partie de l’assurance vie est notre grande décision patrimoniale de l’année 2017 comme en témoigne la comparaison de l’allocation sur ce support à fin 2017 (à gauche) et à fin 2016 (à droite) :

|

|

La première raison qui nous motive à conserver quelques billes sur nos contrats est leur antériorité fiscale qui remonte à 2002. La seconde est que l’assurance vie demeure pour le moment une niche fiscale de transmission du patrimoine.

Sur un plan strictement financier, la performance des fonds euros est devenue ridicule depuis plusieurs années. La FFA (Fédération Française de l’Assurance) se targue d’un rendement moyen des fonds euros de 1,8 % brut en 2017, frais de gestion déduits et avant prélèvements sociaux. Ce rendement moyen est certes quasi stable par rapport à l’année précédente (1,9 % en 2016). La belle affaire. Le rendement moyen net des prélèvements sociaux est à peine supérieur à l’inflation de 1,2 % en 2017.

Cette moyenne cache bien sûr des disparités. En 2017, de nombreux fonds euros ont eu de la peine à délivrer un rendement net de frais de gestion supérieur à 1,5 %.

Mais le pire dans cette affaire est que les frais de gestion restent constants (vous pouvez négocier les frais de versements, mais essayez donc de négocier les frais de gestion). Sur la plupart des contrats, entre un quart et la moitié des produits bruts des fonds euros s’évaporent en frais de gestion. Sur certains contrats de mauvaise facture gérés par les réseaux bancaires, le taux des frais de gestion est supérieur au rendement net de frais. Dans ce cas de figure, l’assureur se paie plus que ses clients.

Nous sortons progressivement de l’assurance vie qui ressemble de plus en plus à un piège à gogos. Nous avons notamment liquidé en début d’année 2017 un contrat Nuances Plus dont le fonds euros a finalement servi un maigre 1,55 % en 2017. Sur le fonds euros des contrats GMF que nous conservons, le taux 2017 est de 2,1 %. Le taux était de 2,5 % en 2016 et 2,8 % en 2015.

La dégringolade continue bien que le fonds euros de la GMF reste parmi les plus performants du marché. Mais dans le même temps, les frais de gestion sont bien sûr constants à 0,75 % de l’encours géré sur le contrat Multéo. On voit sur cet exemple d’un contrat pourtant de bonne facture que le montant des frais atteint environ un quart du rendement brut avant prélèvement des frais.

Mais ce n’est pas le pire. Les sociétés d’assurance, inquiètes de devoir garantir à tout moment la liquidité de leurs fonds euros surdimensionnés, obligent et/ou incitent de plus en plus leurs clients à investir leurs nouveaux versements sur des fonds actions dont le capital n’est pas garanti. Qui plus est à un moment où tous les marchés actions sont à leur plus haut historique.

Malgré ces contraintes, les fonds euros demeurent à juste titre la pierre angulaire de l’assurance vie aux yeux de l’épargnant lambda. Dans assurance vie, il y a « assurance ». Les fonds d’unités de compte à capital non garanti, surchargés de frais, et dont le risque est assumé par l’assuré demeurent une énigme pour moi. Un assureur qui transfère la gestion du risque (son coeur de métier) à ses assurés, c’est un paradoxe pour le moins surprenant.

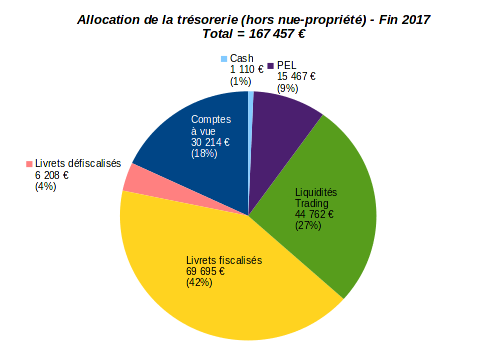

Trésorerie hors nue-propriété : 167,4 k€

La trésorerie, hors une nue propriété de 1,5 k€ que nous excluons ici du bilan, totalise 167,4 k€. C’est une progression d’environ 30 k€ par rapport à fin 2016 :

La trésorerie sur les portefeuilles boursiers totalise 44,7 k€. Les « vraies » liquidités mobilisables instantanément sont donc de 122,6 k€.

Le fait de gestion majeur en 2017 est ici la purge de nos livrets défiscalisés qui ne rapportent plus rien au profit de promotions ponctuelles sur des livrets fiscalisés (notamment chez BforBank qui est coutumier de ce genre d’opération). C’est un moyen simple de dynamiser sa trésorerie. Je précise au passage que je ne perçois aucune rémunération de BforBank pour cette mention. Le blog n’est pas une vitrine commerciale.

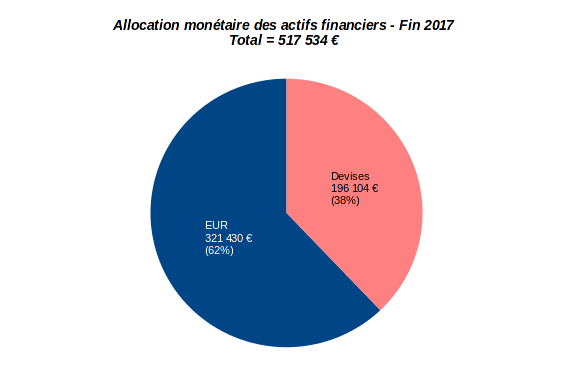

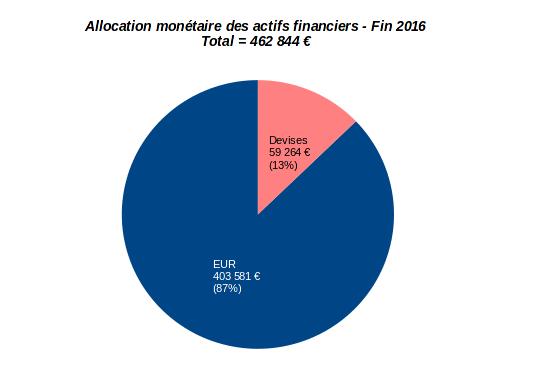

Répartition monétaire

L’allocation monétaire a pas mal évolué en 2017 :

|

|

L’exposition aux devises est passée de 13 % du patrimoine financier à fin 2016 à plus d’un tiers fin 2017. Le bond observé est essentiellement dû à l’ouverture du compte sur marge investi exclusivement en dollars US. Il est également dû à l’entrée de titres britanniques sur mon PEA (SSE, Imperial Brands et GlaxoSmithKline). En conséquence, les actifs financiers sont majoritairement exposés au dollar US qui a tendance à faiblir face à l’euro ces derniers temps, et plus marginalement à la livre sterling.

Nous acceptons ce risque sans prise de couverture. En toute logique, le risque de change face à des monnaies majeures telles que le dollar US doit se diluer dans le temps. Ainsi, le cours d’acquisition des actifs en dollar US sur notre compte sur marge en 2017 a fluctué entre 1,11 et 1,19 USD pour 1 EUR. Sa moyenne pondérée est de 1,16 USD pour 1 EUR. Comme par hasard, ce niveau est proche de la moyenne de long terme du cours de l’euro-dollar soit environ 1,15 USD pour 1 EUR.

Bien entendu, l’effet de lissage ne met pas à l’abri d’une dévaluation surprise. Ça arrive même avec les monnaies majeures, voir l’affaire du Franc Suisse en 2015 par exemple. De toute façon, dans ces cas de manipulation de Banque Centrale, il n’y a aucune stratégie de couverture efficace. Tous les produits dérivés des petits poissons comme moi sautent instantanément en absence de contrepartie.

Actifs non financiers : 425,6 k€

Le total des actifs non financiers à fin 2017 est quasi-stable à 425,6 k€ contre 425,4 k€ fin 2016.

La progression de la valeur de notre résidence principale d’environ 5 k€ est compensée par la dépréciation de nos véhicules d’un montant similaire, d’où la stabilité observée. Voici donc la valeur estimée à fin 2017 de nos actifs non-financiers :

Immobilier physique : 392,7 k€

Les avoirs immobiliers physiques sont partagés entre :

-

-

Notre Résidence Principale, un pavillon de 2007 évalué à environ 369 k€. Ce bien est remboursé depuis longtemps.

-

La nue propriété en indivision sur une résidence principale et une résidence secondaire pour une valeur estimée à 24 k€.

-

Véhicules : 32,9 k€

Le plus gros actif dans cette catégorie reste notre Audi SportBack hybride qui arrive doucement à son troisième anniversaire. Bien entendu, aucune dette à mentionner non plus ici. Le crédit à la consommation, c’est un ticket pour l’enfer. Il faut l’éviter comme la peste.

Progression du patrimoine en 2017

Taux d’épargne

Je ne connais toujours qu’une manière de faire progresser son patrimoine : dépenser moins que ce qu’on gagne. A force, ce n’est plus une contrainte, c’est même devenu un réflexe naturel chez nous. Et l’année 2017 ne déroge pas à la règle.

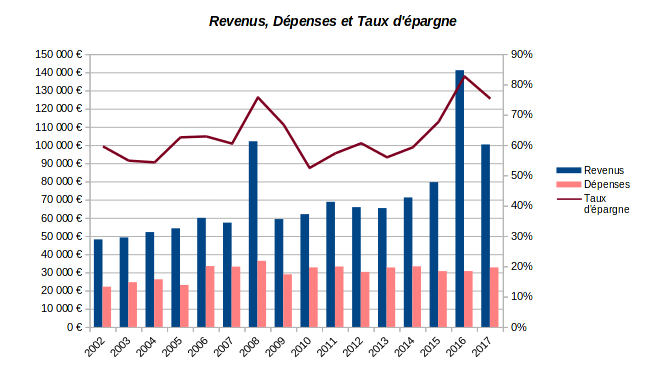

Voici l’historique depuis 2002 de nos revenus bruts avant impôts, de nos dépenses, et du taux d’épargne qui en résulte (échelle de droite) :

Les dépenses en 2017 ont plafonné à environ 33 k€, dont 10 k€ d’impôts et taxes directes. Côté recettes, nous avons généré un peu plus de 100 k€ de revenus. C’est un record hors années 2008 et 2017 qui étaient exceptionnelles en raison de revenus non-récurrents très élevés.

En clair, nous avons dépensé en 2017 un petit quart de nos revenus bruts, et environ 10 % de ces revenus sont partis en impôts directs. Ceci nous donne un taux d’épargne de 75,5 % (calculé au sens de l’INSEE en pourcentage du revenu brut disponible après impôts). Nous n’avons pas pu reproduire le taux d’épargne stratosphérique de 83 % atteint en 2016. Mais bon, 75 % ce n’est déjà pas si mal. C’est d’ailleurs notre second score juste derrière celui de 2016..

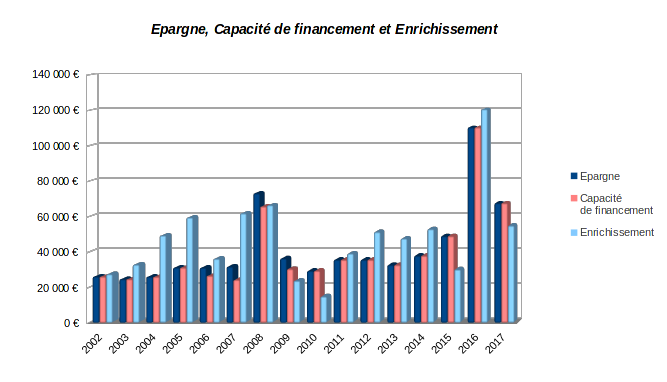

Si nous faisons le bilan de l’année 2017, l’épargne nette dégagée diminuée des quelques moins-values latentes constatées sur les portefeuilles boursiers (en particulier sur le compte sur titres), aboutissent à une augmentation de patrimoine d’environ 55 k€. Voici l’historique de la progression de notre patrimoine depuis 2002 :

On peut considérer 2017 comme une bonne année de progression du patrimoine, sans plus. Nous avons fait mieux en 2005, 2007, 2008 et 2016.

Train de vie

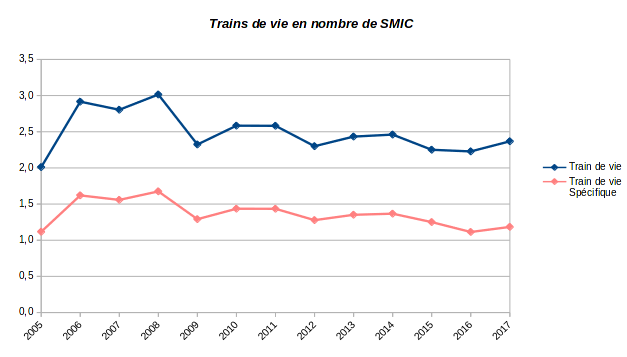

Les dépenses sur le graphique plus haut sont en euros constants. Je mesure plus précisément notre niveau de dépenses en évaluant le train de vie en nombre de SMIC. J’actualise le montant du SMIC annuel net au 1er janvier de chaque année, tenant compte ainsi indirectement de l’augmentation du coût de la vie. Voici l’évolution de notre train de vie normalisé depuis 2002 :

Nous avons tangenté 2,5 SMIC nets de dépenses annuelles en 2017. Le train de vie spécifique du foyer (le train de vie divisé par le nombre d’unités de consommation au sens de l’INSEE) est également en légère augmentation. Pas de quoi s’inquiéter quand même : nous dépensons à peine plus d’un SMIC par unité de consommation du foyer. Avec 100 k€ de revenus bruts, je crois que nous sommes hors norme.

Revenus alternatifs et Indépendance financière

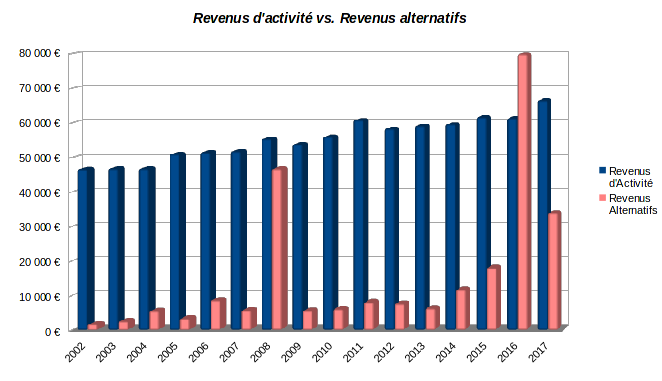

En terme de revenus alternatifs, l’année 2017 a été un excellent cru. En terme de revenus tout court également d’ailleurs. Voici l’historique remontant à 2002 de nos revenus alternatifs et de nos revenus d’activité :

Les revenus alternatifs de 2017 ont tangenté les 34 k€, contre 66 k€ de revenus d’activité, soit un total de revenus légèrement supérieur à 100 k€. C’est le 3ème plus haut niveau de revenu après les années exceptionnelles qu’avaient été 2008 et 2016.

Je n’aime pas utiliser ce graphique car les revenus ainsi comptabilisés incluent des revenus exceptionnels non-récurrents. Ceci explique justement les années hors-norme 2008 et 2016 au cours desquelles nous avons perçu d’importants revenus exceptionnels (essentiellement une plus-value immobilière réalisée en 2008 et les produits d’une succession en 2016).

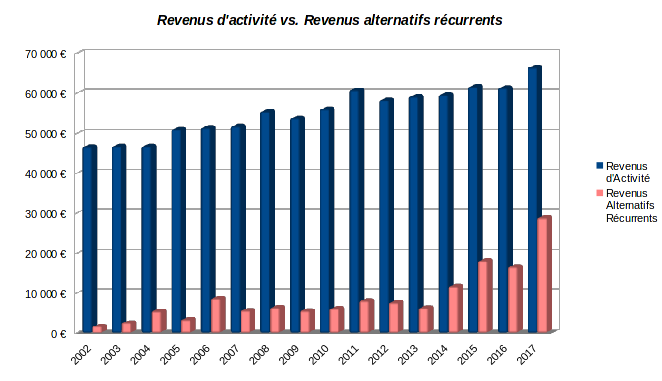

Pour jauger l’indépendance financière, je préfère exclure des revenus alternatifs de tels revenus non-récurrents. En les excluant, j’obtiens les revenus alternatifs récurrents, ceux que je pense pouvoir reproduire d’une année sur l’autre. Et voici ce que ça donne :

Où on s’aperçoit que nos revenus alternatifs récurrents ont effectivement crevé tous les plafonds en 2017 : environ 28 k€. C’est plus d’un tiers de nos revenus d’activité. Le précédent record de 18 k€ datait de 2015.

Avons-nous pour autant atteint l’indépendance financière en 2017 ?

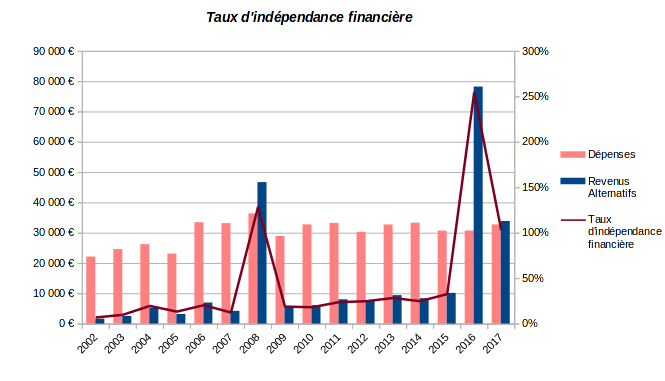

Je définis l’indépendance financière comme la capacité de couvrir ses dépenses avec ses revenus alternatifs. En calculant le ratio revenus alternatifs / dépenses, j’obtiens le taux d’indépendance financière.

Le taux d’indépendance financière représente donc le taux de couverture des dépenses avec les revenus autres que ceux de son travail. Le but du jeu est d’essayer d’avoir un taux d’indépendance financière supérieur à 100 %.

Voici l’historique de notre taux d’indépendance financière depuis 2002 :

Eureka ! Nous avons atteint un taux d’indépendance financière tout juste supérieur à 100 % en 2017. C’est la troisième fois que ça nous arrive après les années 2008 et 2016.

Serions-nous indépendants financièrement ? Non malheureusement, car justement les revenus alternatifs non-récurrents ne sont pas reproductibles d’une année sur l’autre.

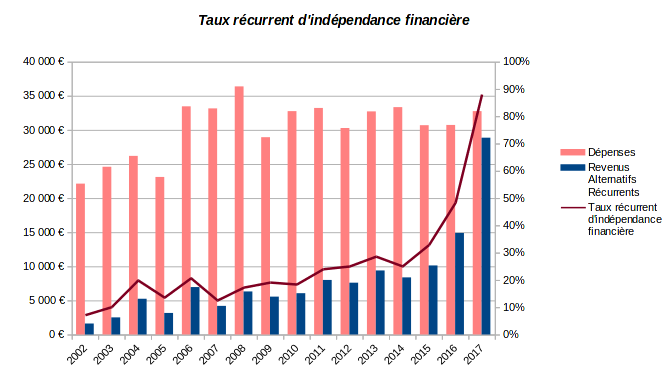

Pour jauger l’indépendance financière de manière plus réaliste, je préfère utiliser les revenus alternatifs récurrents, obtenant ainsi le taux récurrent d’indépendance financière (le ratio revenus alternatifs récurrents / dépenses). Voici son historique depuis 2002 :

Ce graphique montre notre progression exponentielle vers l’indépendance financière depuis 2015. En 2017, nous avons couvert quasiment 90 % des dépenses avec des revenus alternatifs récurrents. L’année précédente (2016), notre taux récurrent d’indépendance financière était seulement de 48 %.

C’est le résultat d’une discipline constante dans les dépenses, et surtout du développement de nos revenus alternatifs récurrents en 2017.

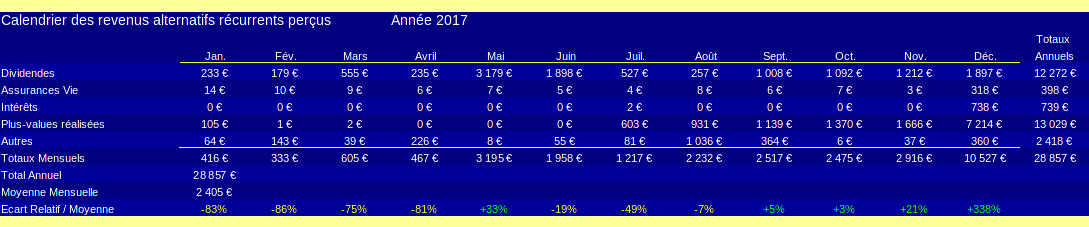

Voici le calendrier des revenus alternatifs que nous avons perçus en 2017 :

Si j’exclus les revenus non-récurrents j’obtiens une image plus fiable de la rente :

La rente dépend essentiellement des dividendes de mes 3 portefeuilles de rendement et des plus-values réalisées via le trading d’options. Les plus-values généreuses réalisées sur mon PEA en 2017 ne seront sûrement pas renouvelées en 2018. Mais la montée en année pleine du trading d’options combinée avec la montée en année pleine des dividendes versés sur le compte sur marge devraient compenser.

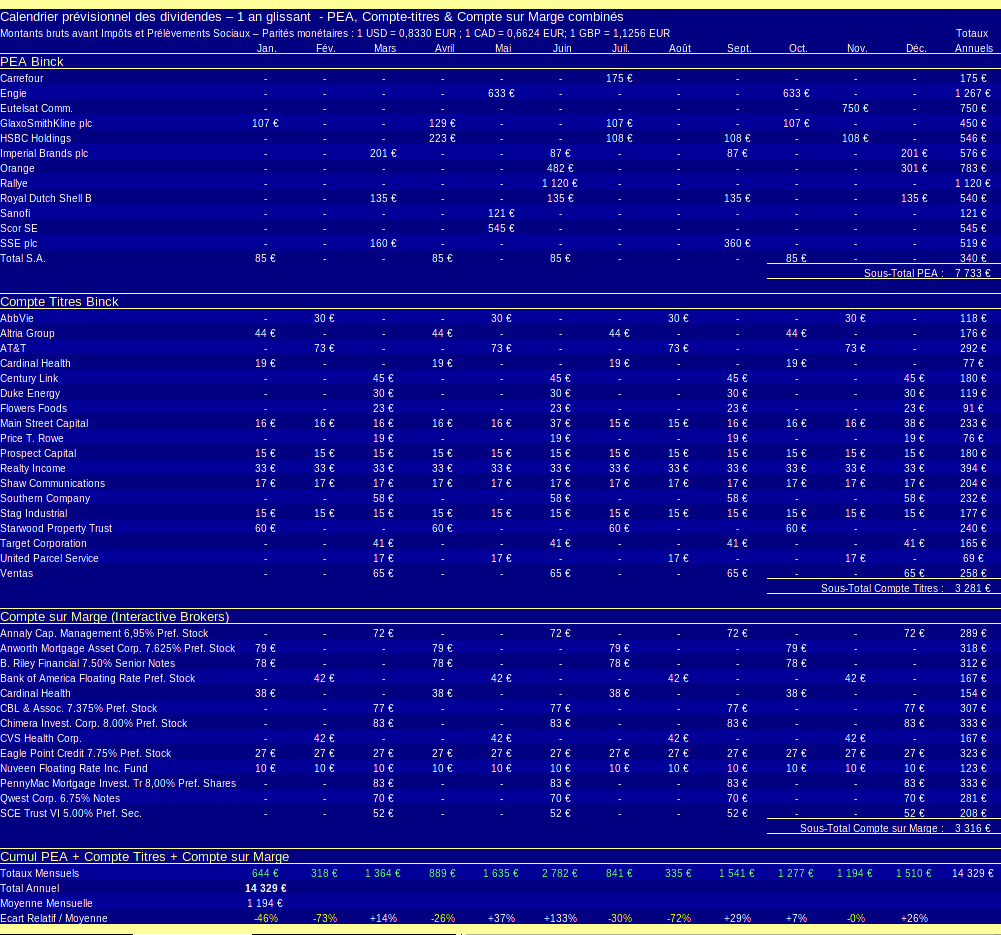

Si la rente générée par le trading d’options est difficilement prévisible, celle issue des dividendes est plus aisée à anticiper. Voici donc pour terminer le calendrier prévisionnel des dividendes que nous devrions percevoir en 2018 :

La rente purement passive devrait passer de 12 k€ en 2017 à 14 k€ annuels en 2018. Par comparaison avec le calendrier des dividendes perçus en 2017 montré plus haut, on voit nettement la montée en puissance du compte sur marge. A contrario, la rente du PEA devrait stagner, et celle du compte titres légèrement progresser.

Pour reproduire le montant total des revenus alternatifs de 2017, il nous faut doubler le score de cette rente passive prévisionnelle. Nous avons 2 leviers sur lesquels agir pour y parvenir : le trading d’options et l’augmentation des actifs sur les portefeuilles passifs.

Conclusion

Notre patrimoine a continué d’augmenter régulièrement l’an dernier grâce à un effort d’épargne toujours aussi marqué et grâce à des revenus en forte hausse. Le défi de 2017 était de trouver de nouvelles sources de revenus alternatifs. Mission accomplie : la part récurrente de nos revenus alternatifs a quasiment doublé de 2016 à 2017. Les revenus du compte sur marge ont complété nos revenus passifs, et nous avons initié une nouvelle source de revenus alternatifs via le trading d’options sur actions.

Le défi de 2018 sera de continuer à faire croître notre patrimoine malgré le retour de la volatilité sur les marchés financiers. Et ceci, tout en continuant à faire progresser nos revenus alternatifs. La suite au prochain épisode…

Thibaut

Bravo, belle progression et une analyse pointue

claude

très structuré dans l analyse . J’effectuais aussi un suivi analytique xls mais nettement moins abouti que le votre et avec mes quelques éléments de patrimoine beaucoup plus basiques ! Une expérience intéressante, à mon avis ,consiste à faire les bilans ( je l’ai fait seulement deux ou trois fois « pour voir » ) en monnaie actualisée de l’inflation au fil des « entrées sorties » annuelles . bonne continuation et félicitations . claude

rarahu

Votre blog est une mine d’or pour appréhender et comprendre la gestion de patrimoine. Certains articles très pointus et qui demande plusieurs lectures pour être assimilés… C’est un pur bonheur, il y en a pour tout les niveaux…

Je me lance dans un CTO pour les actions US suite à la lecture de l’ensemble de votre blog …. Pour le compte sur marge, on va encore attendre 🙂 ….

encore merci pour votre partage

JR

Felicitations pour votre parcours.

Vos revenus sont ici en Brut ~6%, quel ROI total attendez vous en Net ?