Les fonds euros sont confrontés depuis maintenant plusieurs années à une conjoncture de taux d’intérêts extrêmement défavorable.

Non seulement les taux sont bas, mais le profil de risque des débiteurs traditionnels des compagnies d’assurance vie augmente. La dette souveraine a explosé depuis la crise de 2008-2009 et certains pays en zone euro présentent désormais un profil de risque supérieur à des entreprises de signature moyenne.

Malgré cet environnement hostile, les français ont continué à faire une confiance aveugle dans les fonds euros : depuis 2009 ils ont ajouté au « pot » des fonds euros environ 300 milliards d’euros, portant à fin 2015 les provisions mathématiques totales sur ces supports à la somme astronomique de 1 393 milliards d’euros.

Cette frénésie d’épargne ininterrompue sur un support plébiscité de longue date est-elle toujours raisonnable ?

Les fonds euros sont en théorie garantis à tout moment par les compagnies d’assurance. Mais, est-ce vraiment le cas ?

Nous voyons 2 issues possibles à la situation actuelle :

-

Dans un scénario « soft » à la Japonaise où les taux resteraient bas sur une période prolongée, nous pensons que le rendement des fonds euros finira par tendre vers zéro. Le rythme de décrue des rendements devrait accélérer au fur et à mesure que des bons du trésor à taux quasi-nul entrent dans l’actif général des compagnies d’assurance.

Ce scénario ne devrait pas menacer la garantie en capital des fonds euros, ni leur liquidité à tout instant.

-

A contrario, dans un scénario catastrophe où les taux repartiraient brusquement à la hausse, le modèle du fonds euros pourrait être remis en question.

En effet, si les compagnies d’assurance sont confrontées à une demande massive de retraits sur les fonds euros alors qu’elles sont en situation de moins-value latente sur une partie significative de leur portefeuille obligataire, alors un krach systémique n’est pas impossible.

Nous pensons cependant que la probabilité d’un tel événement est assez faible. La clientèle classique de l’assurance vie est plutôt captive, notamment pour des raisons fiscales. Difficile d’imaginer cette clientèle se ruer auprès de leur assureur pour retirer ou arbitrer tout ou partie de leurs chers fonds euros.

Face à ces risques, certaines compagnies d’assurance vie ont néanmoins commencé à prendre leurs précautions. C’est le cas notamment de Spirica et Apicil qui restreignent désormais les nouvelles souscriptions sur leurs fonds euros.

Le législateur, au travers la loi Sapin 2, a également anticipé le problème. Il autorise désormais le HCSF (Haut Conseil de Stabilité Financière) à contraindre un ensemble d’assureurs à suspendre momentanément la liquidité de leurs fonds euros, ou à réduire leur rendement.

Si vous suivez le blog, vous savez que notre scénario privilégié est celui à la Japonaise : des taux bas pour longtemps. Cependant, certains signes de marché depuis quelques semaines vont dans le sens opposé : les taux longs aux US remontent, le cours des matières premières se redresse, et des poussées inflationnistes réapparaissent.

Tous ceux qui ont un montant significatif investi en fonds euros, et nous sommes toujours à titre personnel dans le troupeau au moment où j’écris ces lignes, devraient impérativement suivre ces derniers rebondissements.

Si la probabilité de défaut nous semble faible, il y a bien un risque qu’il convient d’évaluer. On ne sait jamais. Ce serait dommage de subir le sort de la jeune fille de bonne famille dans la chanson de Dylan, laquelle finit en mendiant dans la rue « Like a Rolling Stone ».

Le trésor de guerre des fonds euros

L’assurance vie est l’enveloppe de placements préférée des français. Pour ceux qui en douteraient encore, regardez ce graphique qui donne le vertige :

Source : « Rapport 2015 sur le marché français de la banque et de l’assurance »

À la fin 2015, les provisions mathématiques totales des sociétés d’assurance vie en France ont atteint la somme astronomique de 1 684 milliards d’euros.

En excluant les 61 milliards détenus par les mutuelles, institutions de prévoyance et réassureurs (dont les provisions n’étaient pas disponibles avant 2010), on constate que ce chiffre a été multiplié par 11 en l’espace de 25 ans.

La progression est ahurissante. A titre de comparaison, sur la même période (1990-2015), le PIB de la France a été multiplié par 2 en euros courants. La dette publique au sens de Maastricht a elle été multipliée par 6, toujours en euros courants. (Source : calcul par mes soins à partir des données Insee).

Les français sont des fourmis, tout du moins ceux qui peuvent se le permettre. Depuis 1990, ils ont épargné rien qu’en assurance vie, intérêts cumulés inclus, environ 5 fois plus que l’augmentation de la richesse du pays. Ils ont même épargné presque 2 fois plus que l’augmentation pourtant vertigineuse de la dette publique.

Sur cette même période de 25 ans, l’inflation cumulée est de 53 %. L’érosion monétaire n’explique donc pas ces multiples spectaculaires en euros courants.

Sur ce trésor de guerre de l’assurance vie, ce sont manifestement les fonds euros qui se taillent la part du lion. La part des supports en unités de compte, dont la valeur liquidative n’est pas garantie, navigue en effet entre 17 et 20 % depuis le début des années 2000.

Depuis maintenant une quinzaine d’années, ce sont donc environ 80 % du trésor de guerre de l’assurance vie qui sont logés sur les fameux fonds euros.

Chacun sait que les fonds euros sont en majorité un stock de dette libellée en euros : environ fifty/ffity de la dette souveraine et de la dette du secteur privé. Le système repose sur une confiance réciproque entre les créanciers (les assurés) et les débiteurs (l’Etat et les Entreprises au travers les compagnies d’assurance).

Malheureusement, cette jolie construction est de plus en plus mise sous pression…

Les rendements des fonds euros tendent inexorablement vers zéro

Le problème des fonds euros provient des taux d’intérêts en chute libre. Les politiques monétaires non conventionnelles des banques centrales suite à la crise de 2008-2009 tirent inexorablement les taux d’intérêts vers le bas.

En particulier en Europe, refinancer la dette publique à des taux de plus en plus faibles est devenue l’unique priorité de la BCE. Et tant pis pour les épargnants et les institutionnels qui achètent cette dette. Après tout, personne ne les oblige à acheter de la dette publique qui ne rapporte plus rien, voire qui leur coûte en raison de taux faciaux négatifs.

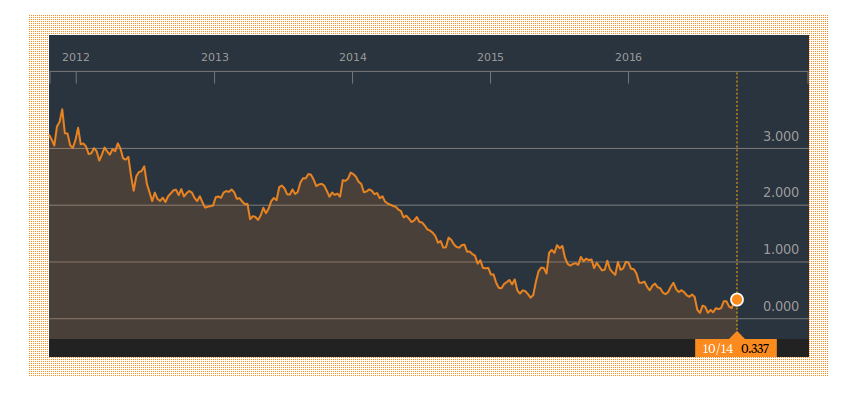

Pour illustrer notre propos, regardons le taux de l’OAT à 10 ans sur les 5 dernières années :

Le taux à 10 ans a dégringolé de 3 % à 0,34 % en l’espace de 5 ans. Dans le même temps, l’inflation est tombée de 2 %, l’objectif long terme de la BCE, à zéro.

Dans un monde sans inflation où le taux sans risque est quasiment nul, où 55 % de la dette publique a un taux facial négatif, continuer à faire croire qu’il est possible d’obtenir un rendement supérieur à 2 % sur des titres de dette publique ou de dette corporate investment grade (la moyenne du rendement 2015 des fonds euros était encore de 2,3 %) est une folie pure, surtout avec une garantie en capital et une liquidité permanente.

Dans le scénario le plus favorable « à la Japonaise » mentionné à l’introduction, les rendements des fonds euros devraient tendre inexorablement vers zéro au fur et à mesure que les bons du trésor les plus rentables arrivent à maturité, et qu’ils sont remplacés par des titres plus récents qui ne rapportent quasiment plus rien.

Le récent retournement à la hausse des taux d’intérêts

Le scénario prolongé de taux au plancher n’est pas le pire. Si d’aventure les taux devaient subitement se retourner à la hausse, les compagnies d’assurance pourraient faire face à des difficultés de liquidité sur leurs fonds euros.

Le seul espoir de gain sur des bons du trésor à taux quasi-nul est spéculatif : il faut les revendre avant maturité à quelqu’un d’autre qui est convaincu que les taux vont baisser encore plus. Cette approche spéculative est bien sûr incompatible avec les règles prudentielles d’une compagnie d’assurance.

Rien de grave tant que les taux restent bas, ou continuent de baisser. Si ce n’est que le rendement des actifs gérés tend doucement vers zéro. Mais, au moins, le capital est préservé.

Dans un scénario contraire où les taux se retournent brusquement, c’est une autre histoire. La plupart des fonds euros se trouveraient alors garnis de titres de dettes publiques à rendement quasi-nul et affichant des moins-values latentes.

Pour évaluer ce risque, il faut surveiller les taux d’intérêts comme le lait sur le feu. Sur ce front, les dernières nouvelles sont préoccupantes. Et comme bien souvent, les premiers signaux d’alerte nous viennent de l’autre côté de l’Atlantique.

Regardez l’évolution sur un an glissant du taux des bons du trésor à 10 ans chez l’oncle Sam :

Le 10 ans US a atteint son plus bas en juillet sous les 1,4 %. Ces 2 dernières semaines, il a brusquement rebondi à 1,8 % (taux en vigueur vendredi dernier 14/10/2016). Il est désormais au-dessus de ses moyennes mobiles sur 50 et 200 jours.

Certes, la tendance long terme (MA200) est toujours à la baisse. Et les taux étant plus élevés aux US, le coussin de sécurité est plus confortable qu’en zone euro. Toutefois, si la MA50 devait croiser la MA200 et que simultanément la tendance long terme devait se retourner, alors là, alerte…

Constat similaire sur le « Bund » allemand qui est ressorti du territoire négatif dans la première quinzaine d’octobre :

Ici la MA200 n’a pas encore été refranchie à la hausse, mais ça en prend le chemin.

Scénario identique pour le taux à 10 ans français :

Encore plus inquiétant, ce rebond brutal des taux est accompagné d’un rebond significatif du cours des matières premières.

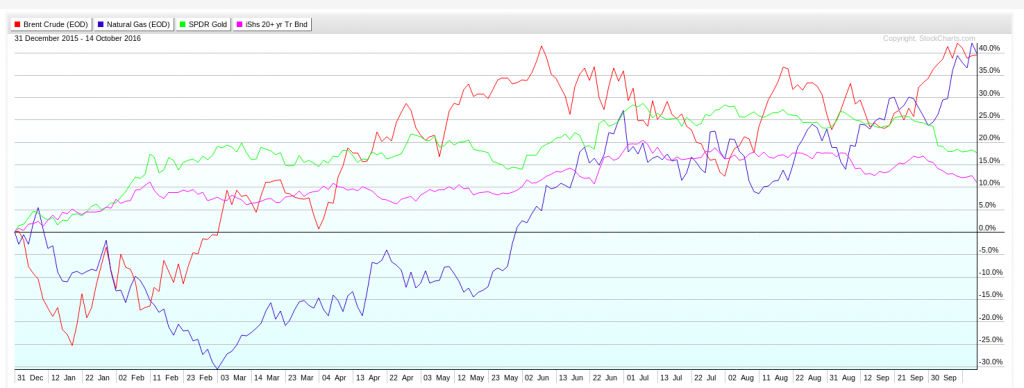

Voici l’évolution relative depuis le 1er janvier 2016 du cours du pétrole (Brent), du gaz naturel et de l’or comparé au marché de la dette long terme US toutes maturités > à 20 ans représenté par l’ETF iShares 20+ Year Treasury Bond (TLT) :

Malgré la récente remontée des taux, le cours de la dette long terme US progresse encore de 10 % depuis le début de l’année.

Mais le pétrole et le gaz progressent eux de 40 %, et l’or de 17 %. L’accord en vue de l’OPEP pour réduire sa production a récemment relancé la pression à la hausse sur le pétrole, mais cette pression haussière était déjà bien présente au printemps. Une telle tendance inflationniste sur les matières premières renforce le scénario d’une poursuite de la remontée des taux.

Lors de la dernière réunion de la FED en septembre, les taux directeurs ont été maintenus (relire cet article).

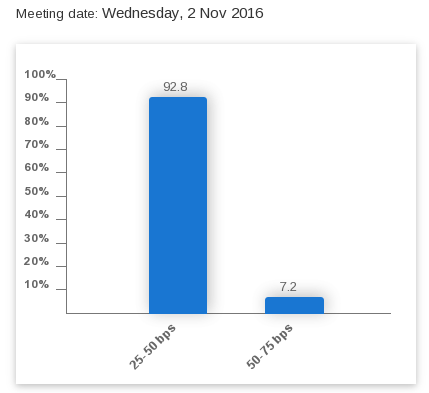

Au moment où j’écris ces lignes, la probabilité d’une remontée des taux au meeting de novembre est négligeable. La FED n’a jamais changé ses taux directeurs juste avant une élection présidentielle.

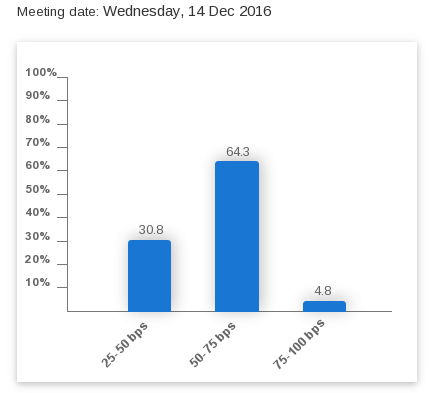

Par contre, la probabilité d’une augmentation est quasiment de 2/3 au meeting suivant de décembre (probabilité basée sur la cotation des contrats futurs Fed Funds de CME Group) :

Les conséquences pour les fonds euros

Comment ce nouveau climat sur les taux se traduit-il concrètement pour les détenteurs de fonds euros ?

Tout d’abord, examinons les implications de la loi Sapin 2, dite « loi relative à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique », qui vient d’être adoptée en 2ème lecture à l’Assemblée Nationale.

Le fameux article 21 bis de cette loi, et plus précisément son alinéa 5-ter, autorise désormais le HCSF (Haut Conseil de Stabilité Financière) à forcer un ensemble ou sous-ensemble de compagnies d’assurances, en cas de « menace grave et caractérisée…pour la stabilité du système financier », à :

- 1. « Limiter temporairement l’exercice de certaines opérations ou activités, y compris l’acceptation de primes ou versements ».

- 2. « Suspendre ou restreindre temporairement la libre disposition de tout ou partie des actifs ».

- 3. « Suspendre, retarder ou limiter temporairement, pour tout ou partie du portefeuille, le paiement des valeurs de rachat, la faculté d’arbitrages ou le versement d’avances sur contrat ».

- 4. « Limiter temporairement la distribution d’un dividende aux actionnaires, d’une rémunération des certificats mutualistes ou paritaires ou d’une rémunération des parts sociales aux sociétaires ».

En dépit des cris d’effroi qu’on peut entendre ici ou là sur certains blogs ou forums, l’article 21 bis ne fait qu’étendre des mesures préexistantes du code monétaire et financier (article L612-33 – alinéa 7 – voir ici). L’article 21 de la loi Sapin fait d’ailleurs explicitement renvoi à cet article L612-33.

Ces facultés étaient en effet déjà l’apanage de l’organisme de supervision des banques et assurances (ACPR) qui peut forcer la main à une compagnie d’assurance défaillante. Elles sont désormais étendues au HCSF avec une portée plus large sur un pool d’assureurs en cas de risque de défaut systémique.

Ce n’est certes pas rassurant, mais la loi Sapin ne fait qu’anticiper un risque systémique, alors que la loi antérieure ne prévoyait que le cas de la défaillance ponctuelle d’une compagnie d’assurance.

La seule nouveauté introduite par la loi Sapin est que la faculté 2 semble autoriser le HCSF à forcer un pool de compagnies à baisser le rendement de ses fonds euros. J’y vois personnellement la patte de l’ex-gouverneur de la Banque de France (Christian Noyer) qui a mangé son chapeau pendant plusieurs années sur cette affaire de rémunération des fonds euros. Il a à plusieurs reprises déclaré publiquement qu’ils étaient beaucoup trop élevés en comparaison des taux d’intérêts en chute libre.

En outre, plusieurs compagnies d’assurances se sont en fait déjà auto-infligé la faculté 1 de cet article de la loi Sapin. Ainsi, investir sur certains fonds euros dits « dynamiques » n’est en général possible qu’à condition d’investir en même temps sur des unités de compte. Il s’agit bien d’une limite à certaines opérations.

Ce qui est par contre nouveau, c’est que cette pratique commence maintenant à diffuser vers des fonds euros « traditionnels ».

Par exemple, Spirica (filiale du Crédit Agricole) impose à compter du 01/09/2016 sur tous ses contrats une part de 25 % en unités de compte pour tout nouveau versement jusqu’à 1 million d’euros, 35 % en unités de compte entre 1 et 2 millions d’euros, et 50 % entre 2 et 4 millions d’euros.

Chez ce même assureur, tout versement de plus de 4 millions d’euros est désormais interdit sur les fonds euros. Vous ne rêvez pas : un assureur qui refuse votre argent.

Une nouvelle étape est franchie : il s’agit bien d’une limite volontaire à l’acceptation de primes ou versements. La Loi Sapin n’y est pour rien, c’est une décision de libre arbitre.

On retrouve des contraintes similaires chez le groupe Apicil qui a décidé de limiter l’accès à son fonds euros « Apicil Euro Garanti ». Toute nouvelle souscription est désormais limitée à 70 % maximum sur ce fonds euro qui affichait encore un honorable rendement de 2,9 % en 2015. Les 30 % restants doivent être forcément investis sur des supports en unités de compte à capital non garanti.

A noter que cette contrainte impacte en théorie 4 contrats de courtiers en ligne adossés au même fonds euros : MonFinancier Frontière Efficiente, Patrimea Frontière Efficiente, Linxea Zen et Bourse Direct Vie.

Le premier (MonFinancier Frontière Efficiente) affiche clairement l’information de restriction en gros caractères sur sa page d’accueil, voir ici. Pour les 3 autres, je n’ai rien trouvé après une recherche en ligne certes superficielle. J’ose espérer que les souscripteurs de ces contrats ont été prévenus.

La stratégie derrière ces limitations peut se justifier pour protéger les anciens assurés déjà investis sur les fonds euros. Il s’agit d’éviter de diluer l’actif général avec des obligations qui ne rapportent plus rien.

Mais ne soyons pas naïfs. L’intérêt principal pour l’assureur est de faire basculer la prise de risque vers les épargnants puisque les unités de compte ne sont pas assortis d’une garantie en capital.

Par la même occasion, l’assureur, et surtout les sociétés de gestion derrière l’assureur, empochent les frais de gestion plus élevés sur les unités de compte. Prendre moins de risque et être mieux rémunéré, pas mal non ? Le beurre et l’argent du beurre.

Un cas vécu à la GMF : la réduction de la clause de « Participation aux bénéfices »

À ma connaissance, pour le moment aucune autre compagnie d’assurance n’a emboîté le pas de Spirica et Apicil. Merci de le signaler dans les commentaires s’il y en a. Il est également possible que certaines compagnies d’assurance limitent de fait les versements trop importants sur leurs fonds euros sans l’afficher publiquement.

Par contre, il y certains petits coups de canif qui commencent à être discrètement distribués officiellement aux fonds euros. Et nous en avons été récemment les témoins directs.

Si vous suivez le blog, vous savez que nous avons à titre personnel environ 100 k€ d’épargne sur plusieurs fonds euros (voir le dernier reporting complet sur notre patrimoine). Sur cette somme, environ 20 k€ sont investis sur 2 contrats à la GMF : Multéo et Compte Libre Croissance.

Ces 2 contrats assis sur l’actif général de la GMF sont de plutôt bonne facture. Ils ont systématiquement sur-performé d’environ 0,5 % le rendement moyen des fonds euros sur une période prolongée. Le dernier rendement de 2,8 % délivré en 2015 confirmant cette tendance de long terme.

Mais surtout, la GMF est connue pour avoir une provision de participation aux bénéfices (PPB) parmi les plus élevées du marché : elle est grimpée à environ 5 % des encours à fin 2015. Selon mes critères, c’est une des compagnies mutualistes les plus solides de la place.

Aussi, j’ai été surpris à la lecture du compte rendu de la dernière assemblée générale mixte de l’ANS GMF-Vie (l’association qui sert d’intermédiaire pour souscrire ses contrats collectifs auprès de l’assureur).

Le point qui a particulièrement attiré mon attention est la 10ème résolution que voici :

Compte rendu de l’assemblée générale mixte de l’ANS GMF-Vie du 20/05/2016

10ème résolution

« L’Assemblée Générale a autorisé, pour les adhésions à compter du 01/01/2017, l’évolution de la clause de « Participation aux bénéfices » des contrats d’assurance vie de type épargne suivants, souscrits par l’ANS GMF Vie : Temps 9, Compte Libre Croissance, Altineo, Multéo, Certigo. »

Bon, plutôt obscur. Pour comprendre, il nous faut d’abord l’explication de texte qui va avec et que je reproduis ci-dessous (j’ai surligné en gras les passages importants) :

« Le contexte économique et réglementaire a nettement évolué ces dernières années. Cette modification s’inscrit dans un contexte tout particulier de taux extrêmement bas qui forcent les limites du modèle économique d’une société d’assurance vie particulièrement tournée vers les supports et contrats en euros.

En effet cette évolution permet d’adapter votre contrat à ce nouveau contexte et de donner à GMF Vie les marges de manœuvre dont elle pourrait avoir besoin à l’avenir pour protéger au mieux vos intérêts.

C’est pourquoi cette résolution précise que pour les contrats et supports en euros, le niveau de participation aux bénéfices est déterminé globalement sur l’ensemble des contrats adossés à l’actif général GMF Vie et comprend une distribution minimale désormais égale à 85 % du solde financier dégagé par l’actif général et ce, conformément au code des assurances (article A.132-11).

…

La modification de la clause de participation aux bénéfices ne signifie pas pour autant que le rendement de ces contrats et/ou des supports en euros sera impacté. Bien au contraire, GMF Vie conserve toujours la possibilité de reverser un niveau de participation aux bénéfices plus important. Cette recherche de marge de manœuvre supplémentaire est inscrite dans la philosophie qui nous lie depuis votre adhésion. Notre objectif principal est bien de continuer à vous garantir la sécurité de votre épargne tout en recherchant de bonnes performances sur la durée.

Cette modification prendra effet le 1er janvier 2017. »

Bon d’accord, mais on ne sait toujours pas ce qui a changé dans cette clause de participation aux bénéfices. Pour le découvrir, il faut se replonger dans les conditions générales du contrat (téléchargeables ici) .

Et voici, extraite de ce document, la version initiale de cette clause de participation aux résultats :

« Le solde du compte de participation aux résultats correspond à la somme des éléments suivants :

– 85 % du solde du compte financier

– 100 % du solde technique diminué du montant maximum entre 10 % de ce solde et 4,5 % des primes des contrats de prévoyance décès. »

Moralité : la GMF se garde désormais la partie du solde technique sous le coude. Elle n’abondera plus le compte de résultats.C’est sans nul doute une mesure de précaution en anticipation d’une baisse accélérée du rendement de l’actif général.

Plus que cette décision, finalement anecdotique en regard des restrictions mentionnées plus haut chez Spirica ou Apicil, c’est la tonalité générale plutôt anxiogène de l’explication de texte qui me semble inquiétante dans cette affaire.

Conclusion

En 2016, j’ai mentionné à plusieurs reprises sur le blog notre intention de nous séparer de nos fonds euros. Ce n’est toujours pas fait, mais ça ne saurait tarder. La bascule est désormais prévue pour début 2017.

Notez bien que la motivation de ce futur arbitrage n’est pas une crainte sur la liquidité des fonds euros, mais simplement la baisse de leurs rendement. Toute la difficulté est justement de trouver un point de chute plus rentable pour les fonds libérés (relire notamment cet article à ce propos).

Pas facile de changer de monde. Jetez à nouveau un oeil au graphique d’entrée de ce post : 1 330 milliards d’euros d’épargne sur les fonds euros !? Une paille.

Derrière cette somme soi disant garantie, combien d’épargnants captifs qui ne savent même pas ce qu’est une obligation ? D’un autre côté, reconnaissons que le côté captif de la clientèle, renforcé par les dérogations fiscales de l’assurance vie, participe de la stabilité du système.

Sur ce, en attendant que le monde s’écroule, je remets Bob à fond :

…How does it feel, how does it feel?

To be on your own, with no direction home

A complete unknown, like a Rolling Stone…

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.