La stratégie sur mon PEA est à prédominante rendement sur dividendes. Sauf rare exception, j’investis sur des titres de grandes capitalisations présentant un rendement intéressant, j’attends, j’encaisse les dividendes, et je les réinvestis par la suite.

Rappelons que mon objectif à long terme d’ici une bonne dizaine d’années est de générer un revenu passif de l’ordre de 10 000 € bruts annuels.

A mi parcours, j’approcherai cette année un revenu brut de 5 000 €, pour un capital investi de 70 180 €, augmenté de 20 505 € de dividendes réinvestis.

En suivant cette stratégie, certaines lignes sur mon PEA ont vocation à y rester longtemps.

Dans cette optique, il peut être intéressant d’inscrire certaines de ces lignes au nominatif. C’est la décision que je viens de prendre pour l’action GDF Suez.

Les 3 modes de détention d’une action

Le mode de détention des actions dit « au porteur » est devenu la norme depuis l’avènement des comptes titres dématérialisés auprès des intermédiaires financiers. Dans ce mode de détention anonyme, la société dont on achète les actions ne connaît pas l’identité des actionnaires.

A l’opposé, le mode de détention « ancestral » des actions est le « nominatif pur » : la société dont on est actionnaire regroupe toutes ses actions nominatives auprès d’un seul intermédiaire financier mandaté par elle-même.

A mi-chemin entre la détention au porteur et la détention au nominatif pur, le mode de détention au nominatif administré permet à l’intermédiaire financier de l’actionnaire de rester dépositaire des titres. Les titres sont effectivement inscrits dans les comptes de la société émettrice choisie par l’entreprise, laquelle connaît donc l’identité du propriétaire des actions, mais ils sont conservés chez l’intermédiaire financier de l’actionnaire individuel.

L’AVANTAGE POTENTIEL de la détention de titres au nominatif (pur ou administré) réside dans l’article L232-14 du Code du commerce :

« Une majoration de dividendes dans la limite de 10 % peut être attribuée par des statuts à tout actionnaire qui justifie, à la clôture de l’exercice, d’une inscription nominative depuis deux ans au moins et du maintien de celle-ci à la date de mise en paiement du dividende…La même majoration peut être attribuée, dans les mêmes conditions en cas de distribution d’actions gratuites. »

L’avantage d’une prime de fidélité sous la forme d’un dividende majoré de 10 % prend tout son sens dans le cadre d’une stratégie à base de dividendes. Elle ne présente évidemment aucun intérêt pour l’investisseur à court ou moyen terme puisque la détention des actions doit dépasser 2 ans.

Dans un premier temps, il convient d’abord d’identifier les actions qui offrent effectivement un tel dividende majoré, car ce n’est pas obligatoire.

Une fois cette tâche accomplie, quel type de détention nominative faut-il privilégier : pure ou administrée ?

Le nominatif pur

Outre l’éventualité d’un dividende majoré, le nominatif pur offre quelques autres avantages : la gratuité des droits de garde, une invitation personnalisée aux assemblées générales d’actionnaires, parfois un doublement des droits de vote de l’actionnaire.

En regard de ces avantages, le mode de détention au nominatif pur présente quelques inconvénients qui le rendent franchement obsolète :

-

Si on détient des actions au nominatif pur de plusieurs sociétés, chaque ligne sera gérée sur un compte titres distinct. Au-delà de quelques lignes, les complications de gestion du portefeuille arrivent très vite : un IFU par ligne et charge à l’actionnaire de faire la synthèse sur sa déclaration de revenus.

-

Bien que la détention dans un PEA d’une seule ligne d’actions au nominatif pur soit « théoriquement » possible, la banque qui gère le PEA va en général assommer le détenteur de frais de gestion supplémentaires annulant l’intérêt du nominatif.

- Pour les amateurs de petits-fours, de nombreux clubs d’actionnaires offrent les mêmes avantages que la détention au nominatif. Dans la plupart des cas, il suffit d’envoyer une preuve de détention d’actions au porteur pour pouvoir adhérer.

Le nominatif administré

En nominatif administré, l’établissement financier de l’actionnaire reste dépositaire des titres. Il n’y a donc pas multiplicité de comptes titres si on détient plusieurs lignes administrées distinctes comme dans le cas du nominatif pur.

Les ordres de vente seront effectués aussi facilement que pour les titres au porteur (le code ISIN restant inchangé) ; l’opération reste transparente pour l’actionnaire individuel.

Autre avantage qui découle du premier : la détention de plusieurs titres nominatifs administrés ne pose aucun problème au sein d’un PEA.

Revers de la médaille : le nominatif administré n’exonère pas des droits de garde. Pour les allergiques, il reste toujours la possibilité des banques en ligne qui proposent souvent leur gratuité.

Par ailleurs, le nominatif administré, tout comme le nominatif pur, permet une relation individuelle entre la société et l’actionnaire : convocation personnelle aux assemblées générales d’actionnaires, etc.

Pour ces diverses raisons, il me semble que le mode de détention au nominatif administré est la meilleure solution dans l’optique de perception de dividendes majorés.

Mes actions GDF Suez au nominatif administré

Je pense qu’investir sur une action et l’inscrire au nominatif uniquement sous le prétexte d’un dividende majoré serait fort probablement une erreur.

Par contre, profiter de la présence sur un compte-titres d’une action dont la société décide l’instauration d’un dividende majoré me semble une opportunité intéressante pour l’investisseur de long terme : cas pratique ci-dessous avec les actions GDF Suez logées sur mon PEA.

L’action GDF Suez présentait à mes yeux tous les critères pour passer au nominatif administré :

-

J’en suis actionnaire au long cours, depuis juillet 2005 pour être précis, donc avant la fusion avec Suez ;

-

Depuis cette date, le total des dividendes que j’en ai perçus est de 5 452,28 € ;

-

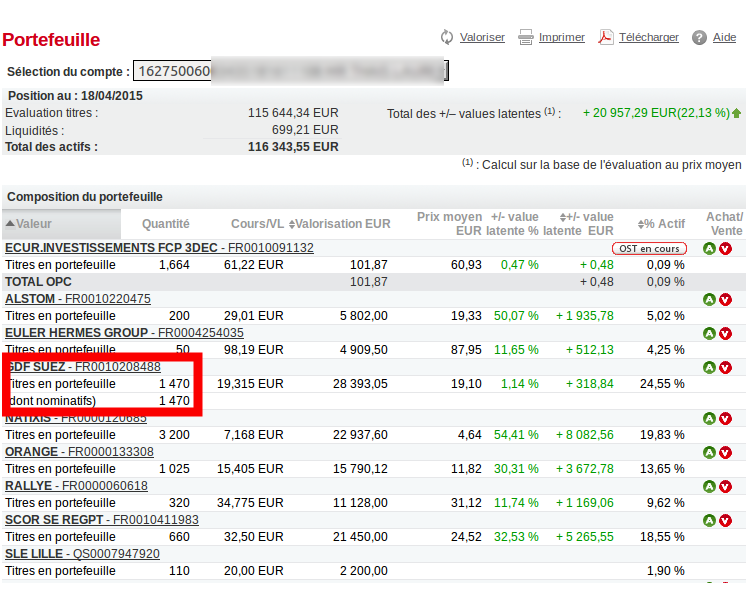

Avec 1 470 actions, elle représente un poids de 24 % sur mon portefeuille titres, soit un peu moins de 28 400 € au moment où j’écris ces lignes ;

-

Et enfin, le plus important : la direction s’est engagée sur un dividende minimum d’ 1 €/action et sur un taux de distribution de 65 % pour les 3 prochains exercices, ce qui représente un rendement sur dividende pérenne supérieur à 5 % ; assez rare au vu des derniers rallyes boursiers.

Un dividende d’ 1 €/action, 1 470 actions, et 10 % de dividende majoré. Voici du calcul mental à mon niveau : je percevrai cette année, et l’année suivante, un dividende ordinaire de 1 470 €, augmenté d’une prime de fidélité de 147 € d’ici 2 ans.

La procédure pour passer au nominatif administré est très simple, elle demande un effort de 2 minutes montre en main.

Il suffit de remplir le formulaire adéquat téléchargé sur le site de la société, de le faire suivre à son intermédiaire financier, et le lendemain l’inscription au nominatif apparaît sur le compte titres :

Le passage de titres au nominatif administré est gratuit à la Caisse d’Epargne Nord France Europe.

Ce n’est pas le cas partout, notamment chez certaines banques en lignes. Il faut bien compenser l’absence de droits de garde…

Les sociétés françaises qui décident effectivement de majorer leur dividende pour les actionnaires fidèles sont finalement assez peu nombreuses.

Le pionnier en la matière est le groupe SEB qui l’a instauré en 1993. Si on se limite au CAC 40, il n’y en a que 6 qui le pratiquent : Air Liquide qui a de très longue date une politique de distribution majorée sous forme de dividendes et d’actions gratuites, Lafarge (depuis 1999), Crédit Agricole et EDF (depuis 2011), L’Oréal (depuis 2010), et plus récemment donc GDF Suez.

Je n’ai pas trouvé de site internet recensant toutes les actions offrant un dividende majoré. Si vous avez plus d’information, merci de partager…

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.