Avec la baisse quasi ininterrompue des taux des crédits immobiliers depuis maintenant presque 10 ans, les propriétaires endettés hésitent de moins en moins à renégocier à la baisse le taux de leur crédit immobilier.

Avec la baisse quasi ininterrompue des taux des crédits immobiliers depuis maintenant presque 10 ans, les propriétaires endettés hésitent de moins en moins à renégocier à la baisse le taux de leur crédit immobilier.

Les dernières statistiques de la banque de France (voir ici) montrent que la part des renégociations au sein des crédits à l’habitat continue d’augmenter inexorablement : elle était de 40 % à fin juin.

Pour le propriétaire occupant, la décision de renégocier ou non son crédit est assez simple à prendre. Il suffit de comparer le coût du nouveau crédit à celui de l’ancien, en n’oubliant pas d’intégrer les frais inhérents à la renégociation : frais de mainlevée, de courtage, de nouvelle prise de garantie, etc.

Quand l’économie en intérêts d’emprunts est significativement plus élevée que les frais annexes de renégociation, alors le propriétaire occupant a tout intérêt à se décider pour renégocier ou faire racheter son crédit par la concurrence.

Si la situation est claire pour le propriétaire occupant, elle l’est beaucoup moins pour le propriétaire bailleur. En effet, dans le cadre d’un investissement locatif, les intérêts d’emprunt étant déductibles des revenus fonciers, une partie de l’économie en intérêts sera « re-fiscalisée ».

Je propose dans cet article d’examiner ce mécanisme en me basant sur un investissement locatif fictif, mais que j’espère représentatif de la situation moyenne du propriétaire bailleur en France.

Ces simulations utilisent comme toujours mon outil odsLocatif auquel j’ai récemment ajouté un module de renégociation de l’emprunt initial. Cet outil commence à ressembler à quelque chose d’opérationnel. Voyons ce qu’il nous fournit comme résultats.

Le couple de propriétaires bailleurs moyen : M. et Mme Jeloupeu

Pour réaliser cette simulation, je vais considérer un couple imaginaire que je pense représentatif des «petits» propriétaires bailleurs en France.

M. et Mme Jeloupeu forment un couple de cadres moyens dans la jeune quarantaine. Ils sont soumis à imposition commune. Ils ont 2 garçons, l’aîné né en 2001, le cadet né en 2005.

En 2015, le revenu brut global provenant exclusivement de leurs salaires était de 65 040 €.

Selon la loi de finance 2016, ils sont imposés à la TMI de 14 %. Hors crédit ou réduction d’impôt éventuels, ils doivent régler cette année sur ces salaires 2015 un impôt de 4 121 € (voir cet article).

Dans un but de diversification de leurs revenus, M. et Mme Jeloupeu ont réalisé en janvier 2015 un investissement immobilier locatif. Je détaillerai plus bas cet investissement.

L’aspect fiscal est primordial dans l’investissement immobilier. Avant de prendre toute décision dans cette direction, il ont donc bien étudié leur situation fiscale sans revenus fonciers. Ils l’ont étudiée non seulement au moment de l’investissement, mais également dans le futur.

L’investissement immobilier étant par nature de long terme, ils ont jugé utile de se projeter dans le futur avant de prendre toute décision.

Voici les hypothèses qu’ils ont utilisées pour cette simulation :

-

ils ont supposé que le salaire de Monsieur augmenterait à un rythme annuel de 0,5 %. Celui de Madame est supposé stable. Sauf imprévu, ils devraient partir en retraite après la fin de remboursement du crédit. S’ils décident de conserver leur bien, ils pourront alors bénéficier du complément de revenu pour compenser la chute probable de leurs revenus de retraités ;

-

ils ont supposé que leur fils aîné serait détaché du foyer fiscal à la fin de ses études en 2024 ;

-

ils ont de même supposé que le cadet prendrait son envol en 2028.

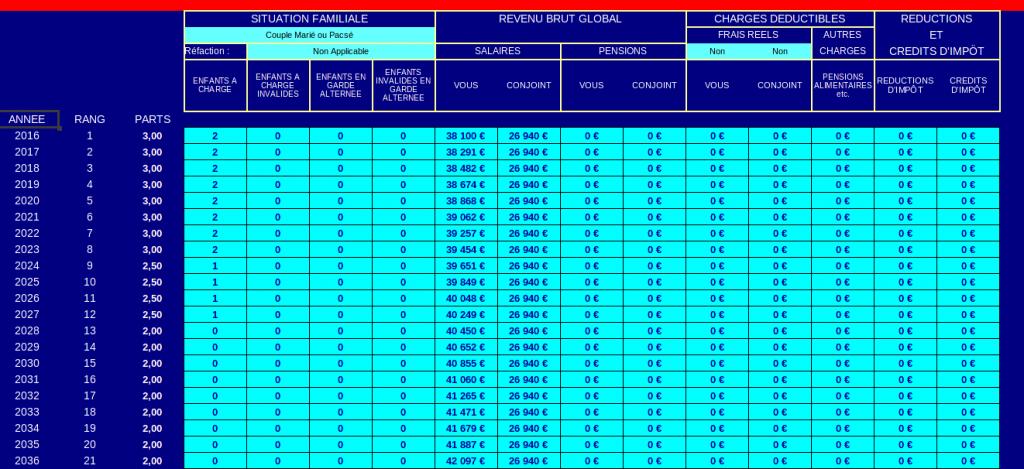

Voici l’évolution des revenus du couple (hors revenus fonciers) sur une une durée de 20 ans saisie dans l’onglet IRPP de mon simulateur odsLocatif :

Toujours dans le même onglet, nous trouvons la simulation de l’impôt sur le revenu du couple (hors revenus fonciers) :

En absence de revenus fonciers, M. et Mme Jeloupeu basculeront dans la TMI à 30 % en 2024 au départ de leur aîné. Par contre, ils y resteront au départ de leur second fils. Ils constatent que l’impôt sur leurs seuls salaires serait presque doublé à la fin de la simulation en 2036.

Bien sûr, M. et Mme Jeloupeu savent que ces calculs sont basés sur la loi de finance 2016, et que notre pays n’est pas vraiment caractérisé par la stabilité fiscale. Cependant, ils utilisent ces prévisions dans un but comparatif en utilisant les informations dont ils disposent à l’instant t.

L’investissement immobilier de M. et Mme Jeloupeu

Forts de ces informations, M. et Mme Jeloupeu se sont donc décidés pour un investissement immobilier locatif en direct qui s’est concrétisé en janvier 2015.

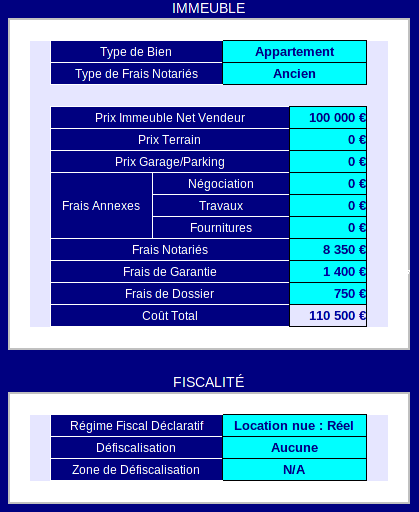

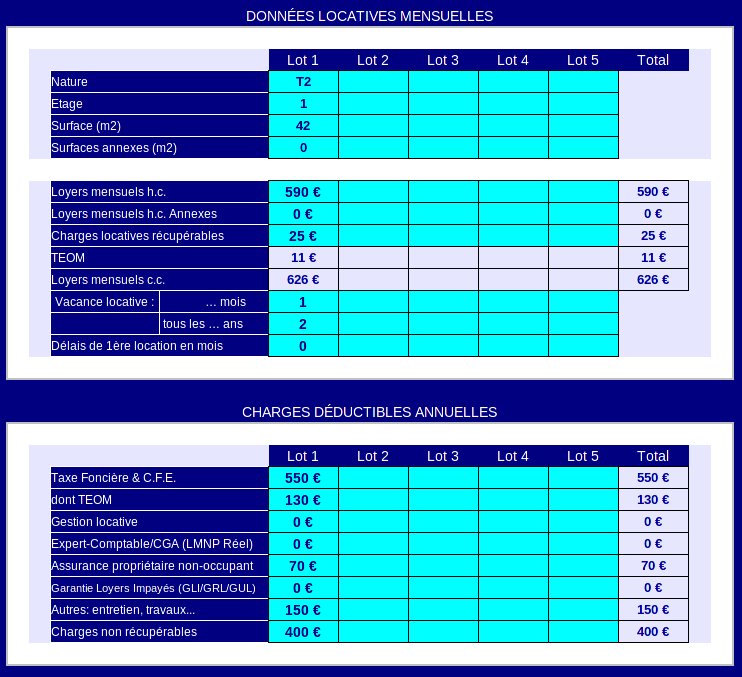

Les données de cet investissement toujours saisies dans mon simulateur odsLocatif sont les suivantes :

Dans les grandes lignes :

-

Appartement 2 pièces de 42 m2 dans une grande ville de province près de leur domicile (pour gérer le bien sans intermédiaire) ;

-

prix net vendeur 100 000 € ; auquel il convient d’ajouter 8 350 € de frais de mutation, puis 750 € de frais de dossier sur l’emprunt (détaillé plus bas), et 1 400 € de garantie Crédit Logement. Le coût total d’acquisition ressort à 110 500 €.

-

Ils optent pour la location nue, l’imposition au réel, et il n’y pas de dispositif de défiscalisation attaché au bien.

Voici les données locatives :

Le loyer brut mensuel de 590 €, combiné avec une vacance locative raisonnable de 1 mois tous les 2 ans, assure un rendement brut avec vacance d’environ 6,5 %.

M. et Mme Jeloupeu ne sont pas des spécialistes de l’immobilier. Leur investissement est d’une rentabilité brute « moyenne », sans plus.

La rentabilité de l’investissement locatif de M. et Mme Jeloupeu

Examinons maintenant le financement à crédit de cet investissement immobilier, puis son rendement net d’impôt.

Le financement à crédit initial

Pour payer leur acquisition, M. et Mme Jeloupeu ont apporté sur leur propres deniers la somme de 10 500 €, laquelle correspondait aux « frais de notaire » et aux frais annexes de l’emprunt initial détaillé ci-dessous.

Ce qui laissait à financer la somme de 100 000 €.

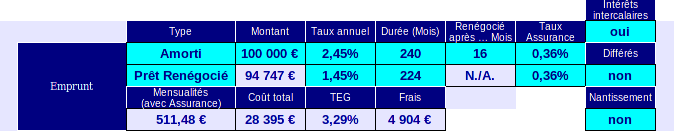

Pour emprunter cette somme rondelette, M. et Mme Jeloupeu ont négocié le taux de leur crédit fin 2014. Ils ont obtenu à l’époque un financement sur 20 ans à un taux nominal fixe de 2,45 %.

Le remboursement est assuré en PTIA au taux de 0,36 % sur 2 têtes, répartis respectivement à 60 %-40 % du montant emprunté pour tenir compte du léger déséquilibre des revenus dans le couple.

La mensualité assurance incluse ressort à 557,47 €. Le TEG (qui inclut les frais accessoires du prêt) est de 3,30 %.

Rendements & Profits

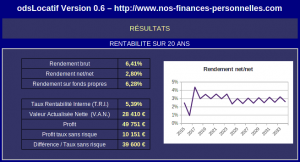

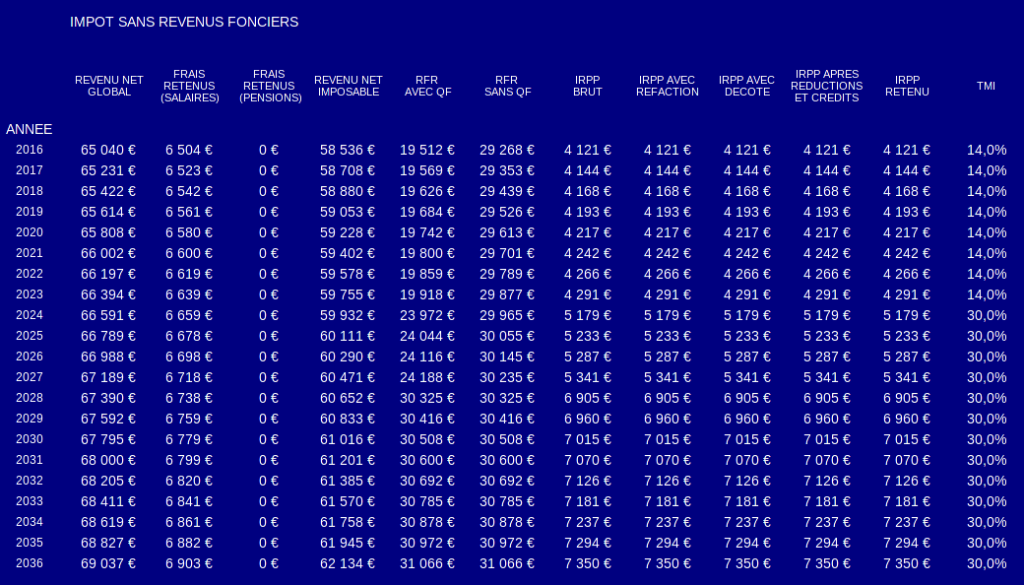

Voici le bilan simulé de cet investissement sur 20 ans :

Le profit total attendu est de l’ordre de 42,6 k€, soit environ 32 k€ de mieux qu’un placement au taux brut sans risque de 1,8 %.

Le rendement net/net est un maigre 2,52 % en moyenne sur 20 ans. Le TRI n’est pas plus extraordinaire à 4,63 %.

Je précise que j’ai supposé une revalorisation nulle de l’immeuble sur 20 ans. Au prix actuel, il ne faut pas espérer faire des plus-values dans l’immobilier (et au passage ceci élimine l’incertitude supplémentaire du régime de l’impôt sur les plus-values qui sera en vigueur dans 20 ans).

Trésorerie mensuelle

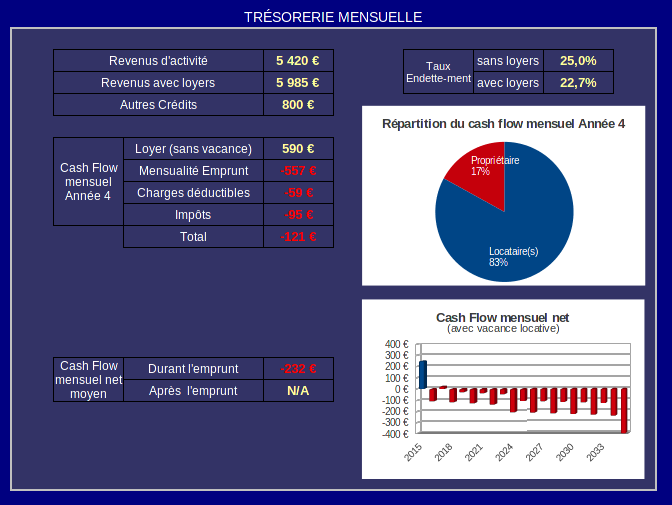

Les cash-flows nets sont bien sûrs négatifs :

La trésorerie mensuelle nette est de -120 € en régime de croisière à partir de la 4ème année.

Remarquons au passage qu’elle se détériore dans le temps. Sa valeur moyenne sur 20 ans est de -232 € par mois, la faute bien sûr aux impôts…

Implications fiscales de cet investissement locatif

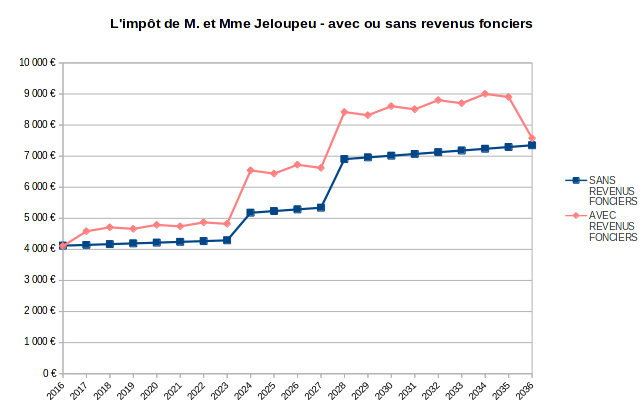

… M. et Mme Jeloupeu sont prévoyants. Ils ont en effet calculé que leur investissement locatif allait augmenter leur fiscalité. La voici simulée sur 20 ans en incluant leurs revenus fonciers futurs, comparée à celle sans revenus fonciers :

L’augmentation d’impôt devient significative à partir de 2024, l’année où ils basculent dans la TMI à 30 % (leur fils aîné qui se détache du foyer fiscal).

Précisons cependant que la relative modestie de leurs revenus fonciers n’induit pas un changement de TMI additionnel. En dépit de leurs revenus fonciers, c’est toujours la diminution du nombre de parts fiscales qui provoque leur passage à la TMI à 30 %.

Précisons aussi que le graphique ci-dessus ne prend en compte que l’impôt sur le revenu. Il n’inclut pas les prélèvements sociaux.

La renégociation du crédit immobilier de cet investissement locatif

Venons en maintenant au cœur du sujet de l’article : la renégociation du crédit immobilier de cet investissement locatif, et son implication sur la rentabilité attendue.

En août 2016, M. et Mme Jeloupeu ont déjà remboursé 16 mensualités de leur crédit initial. Celui-ci a en effet été débloqué en janvier 2015, mais ils ont commencé à le rembourser à l’arrivée du premier locataire en avril 2015. Ceci leur a coûté au passage 613 € d’intérêts intercalaires et 90 € d’assurance intercalaire. Leur banque ne leur a pas fait de cadeau.

Face à la baisse des taux des crédits immobiliers largement publicisée (relire à ce propos ce dernier article), M. et Mme Jeloupeu ont décidé de renégocier leur crédit immobilier locatif.

Suite au refus de leur banque, ils ont fait racheter leur crédit initial par la concurrence. Voici les conditions du nouveau crédit qu’ils ont réussi à négocier :

Au moment du rachat du crédit initial, le capital restant dû était exactement de 94747,17 €. Après le rachat du crédit initial, cette somme est empruntée au taux nominal de 1,45 % sur 224 mois (18 ans et 8 mois). Le financement de leur investissement est désormais constitué de 2 prêts successifs sur une durée totale toujours égale à 20 ans.

Le rachat de leur crédit immobilier se traduit immédiatement par une économie en intérêts d’emprunt d’environ 10 136 €. Par contre, nous avons supposé que le taux d’assurance restait inchangée. Depuis la loi Hamon, ce poste de dépense peut être renégocié par délégation d’assurance sans racheter le crédit.

En face de l’économie d’intérêts, ce rachat de crédit induit les dépenses annexes suivantes :

-

des indemnités de remboursement anticipés (IRA) sont dues car le prêt a été racheté par un concurrent. Elles s’élèvent au maximum entre 3 % du capital restant dû et 6 mois d’intérêts. En l’occurrence, les 6 mois d’intérêt s’appliquent ici et nous donnent une pénalité en IRA d’environ 1 154 €.

-

des nouveaux frais de dossier, ou honoraires de courtier si on en fait usage, sont facturés. Nous les estimons à 1 000 €.

Certains connaisseurs pourraient protester en arguant qu’il existe des courtiers en crédit qui n’en facturent pas. Certes, mais dans ce cas le taux accordé pour le nouveau prêt sera sans doute plus élevé que celui pour une offre avec frais de dossier. Même punition si le nouveau prêt a été renégocié directement auprès d’une banque sans passer par un courtier.

-

Enfin, des frais de mainlevée seront dus car le prêt initial est soldé sans revente du bien immobilier sous-jacent.

Ici, nous faisons l’hypothèse de la garantie certainement la moins douloureuse, à savoir celle du Crédit Logement.

Sur la garantie initiale d’un coût global de 1 400 €, les frais de caution qui s’élevaient à environ 30 % de ce montant, soit 420 €, sont définitivement perdus. Sur le reliquat, on peut estimer un taux de restitution de 70 %, soit environ 690 €.

Du coût brut de la nouvelle garantie de 1 300 € (toujours Crédit Logement), nous déduisons la restitution sur le crédit initial de 690 €. Arrondi à la louche, le coût net de la nouvelle garantie est estimé à 600 €.

Si le crédit en question finançait une résidence principale, le raisonnement s’arrêterait là. M. et Mme Jeloupeu compareraient tout simplement :

- l’économie d’intérêts d’emprunt de 10 136 € ;

- et les frais de renégociation de 1 154 + 1 000 + 600 = 2 754 €.

L’économie substantielle supérieure à 7 300 € serait suffisamment motivante pour engager les démarches de renégociation.

Mais il ne s’agit pas d’une résidence principale. Il s’agit d’un investissement locatif. Et là, les choses se compliquent.

En effet, les intérêts d’emprunt sont déductibles des revenus fonciers. Comme ils seront plus faibles avec le nouveau prêt renégocié, l’impôt sur les revenus fonciers sera plus élevé.

En clair, une partie de l’économie d’intérêts va être fiscalisée. Comme M. et Mme Jeloupeu prévoient qu’ils changeront de TMI autour de 2024, il n’est pas évident du tout d’estimer le gain réel net de cette renégociation de prêt. Le surplus d’impôt affecte aussi directement les cash-flows, donc les éventuels reports de déficit foncier.

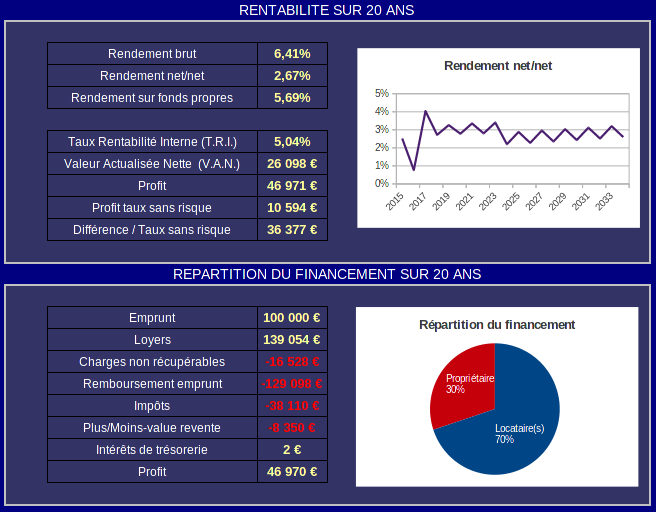

Rendements & Profits après le rachat de crédit

Heureusement que notre simulateur odsLocatif est là pour estimer tout ça d’un simple clic. Ce qui nous donne ceci en terme de profitabilité et de rendement :

Le profit net estimé est passé à 46 970 €. L’augmentation de profit par rapport à la situation avant renégociation est d’environ 4 300 €, à comparer aux 7 300 € estimés plus haut.

La « fuite » de profit due aux impôts est donc d’environ 3 000 €. Nous retrouvons cet écart dans la case « Impôts » de la planche graphique ci-dessus : ils sont passés de 34 900 € à plus de 38 100 € après renégociation du crédit.

Le TRI est passé de 4,63 % à 5,02 %. Le rendement net/net moyen est lui passé de 2,52 % à 2,67 %.

Les écarts de rendement sont bien inférieurs à la diminution brute de 1 % du taux de l’emprunt (2,45 % vs 1,45 %).

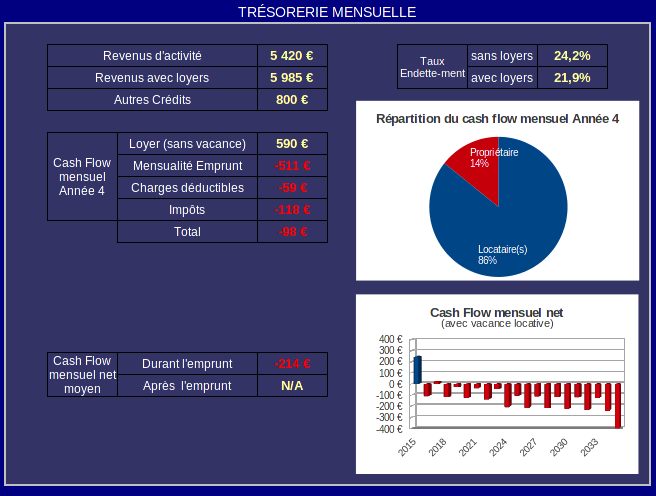

Trésorerie mensuelle après le rachat de crédit

En terme de cash-flows, la nouvelle situation est plus favorable, mais toujours déficitaire :

La mensualité de crédit a diminué de 557,47 € à 511,48 €. Mais comme les impôts ont augmenté, le gain moyen sur 20 ans est limité à 18 € par mois (déficit de -214 € contre -232 € avec le crédit initial).

Cette renégociation de crédit en valait-elle la chandelle ? Rien n’est moins sûr. Les maigres gains constatés peuvent dissuader des efforts à consentir.

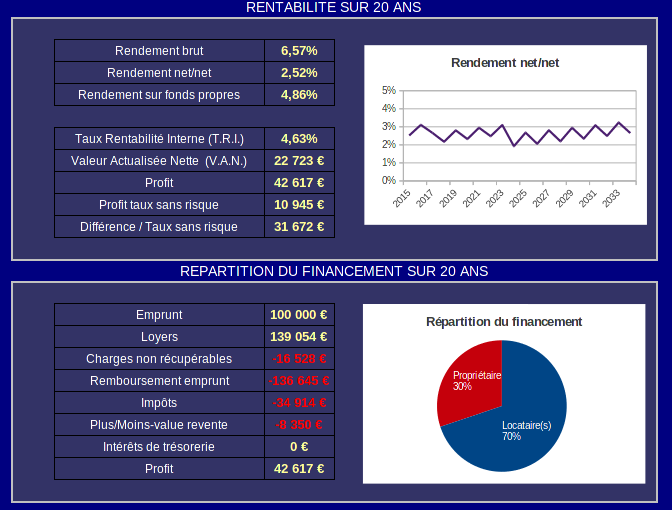

Variation du profit en fonction du taux du prêt renégocié

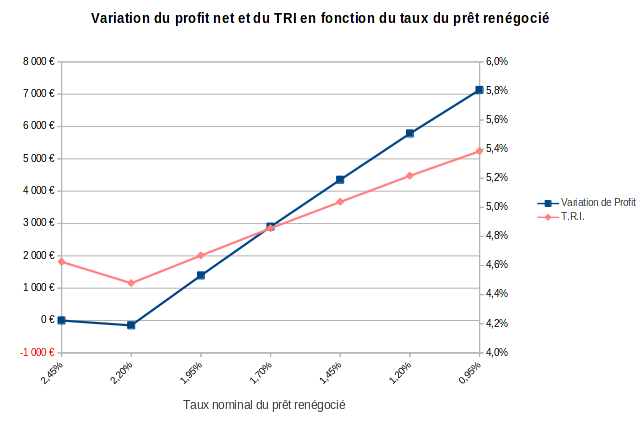

Ultime raffinement, nous pouvons simuler divers scenarii de taux renégociés. Toutes choses égales par ailleurs, à partir de quel niveau de taux renégocié la renégociation est-elle vraiment intéressante ?

Réponse sur le graphique ci-dessous où nous avons fait varier le taux du prêt renégocié de 0,95 % à 2,20 % par pas de 0,25 % :

Le graphique reproduit le gain en profit net (courbe bleue, échelle de gauche) et le TRI (courbe saumon, échelle de droite).

Un gain net supérieur à 7 000 € par rapport au crédit initial nécessiterait un taux renégocié de 0,95 %. Même par les temps qui courent, ce taux semble improbable pour un emprunt renégocié sur 18 ans et 8 mois. Mais, qui sait, vu la trajectoire des taux….

Dans ce cas idéalisé, le TRI passerait de 4,63 % à 5,39 %. Pas de quoi transformer un investissement moyen en vache à lait.

P.S. L’auteur de l’article ne reçoit aucune compensation d’un organisme de crédit, banque, société d’assurance, de cautionnement, ou autre. Les points de vues et prises de position sont totalement indépendants.

Lolo

Bonjour !

Et si le cash récupéré mensuellement est placé sur une AV ?

Mes deux biens sont en location, et je suis en train de finaliser le rachat des deux crédits…

Je vois simplement la somme d’environ 150-175€ mensuels que je vais récupérer, et pouvoir placer.

Sur une AV ou sur le portif de rendement !

Je sais que la part d’impôts va augmenter, on fera avec !

Laurent

Bonjour,

– » Et si le cash récupéré mensuellement est placé sur une AV ? »

Le simulateur le prévoit. Tout cash-flow net positif est porte intérêts au taux sans risque, cf. rubrique « intérêts de trésorerie » dans le bilan. Dans le cas d’école traité, les cash-flows sont toujours négatifs, les intérêts de trésorerie sont donc nuls (enfin presque, ils sont de 2 euros !? dans la simulation du prêt renégocié).

Si l’écart entre le taux d’emprunt initial et le taux renégocié est suffisamment important, il est en effet possible qu’un investissement qui n’était pas auto-financé le devienne.

Dans ce cas, on peut aussi envisager de raccourcir la durée de l’emprunt pour équilibrer les cash-flows, et ainsi diminuer l’imposition. On peut varier les paramètres à l’infini. Tout dépend aussi des objectifs : dégager un meilleur cash-flow immédiatement, ou rembourser l’emprunt plus vite…

Laurent.

Lolo

Merci pour ta réflexion !

En effet je me suis posé la question pendant un long moment…

J’ai finalement opté pour diminuer un maximum les mensualités, et me rapprocher le plus possible du cash-flow.

Ce qui sera impossible pour l’un des biens, étant un achat ‘duflot’.

Mais pour le premier dans l’ancien, je vais arriver à l’équilibre. Et ça, ça veut dire qu’on est pas mal 🙂

À bientôt !

LaurentP

Très bien vu et tout à fait dans l’air du temps vu le nombre de renégociations en ce moment avec les taux bas. J’ai personnellement fait un calcul pour une renégociation (en Belgique ou l’effet fiscal est encore plus fort, on est facile à 40-50% d’impôts et finalement je ne gagnerais que quelques centaines d’euros en renégociant… (le taux n’était déjà pas trop mal, ce n’est pas un gros crédit et il reste moins de 10 ans) du coup je ne le ferai pas… on verra bien dans 1 an, sait on jamais si les taux chutent encore, (ou si le taux d’imposition baisse, on peut toujours rêver 😉 )…

Sinon, je n’ai pas bien compris pourquoi Mr et Mme Jeloupeu, qui semblent loin d’être sur la paille financièrement et probablement bientôt indépendants financièrement, ont attendu un locataire pour rembourser le crédit en payant inutilement des intérêts intercalaires ? pourquoi ne pas avoir commencé à rembourser le capital dès le début ?

bonne continuation à ton blog

Laurent

Bonjour en Belgique,

J’en rentre d’ailleurs à l’instant, petite virée en vélo dans les monts des Flandres.

« Sinon, je n’ai pas bien compris pourquoi Mr et Mme Jeloupeu, qui semblent loin d’être sur la paille financièrement et probablement bientôt indépendants financièrement, ont attendu un locataire pour rembourser le crédit en payant inutilement des intérêts intercalaires ? »

M. et Mme Jeloupeu ont les poches percées et ils ne pouvaient se permettre un écart de trésorerie correspondant à la mensualité du crédit.

Plaisanterie mise à part, je voulais juste pointer du doigt cette particularité. Les chargés de clientèle des banques proposent souvent le différé de remboursement, avec ou sans report des intérêts intercalaires. Il est surtout en usage pour ceux qui font construire leur RP : la trésorerie pendant la durée du chantier peut poser problème à certains lorsqu’il y a cumul avec le loyer d’un autre logement.

Pour le cas présenté dans l’article (achat dans l’ancien d’un bailleur qui loue 3 mois après la signature notaire), les intérêts intercalaires ont peu d’influence.

Par contre, en investissement défiscalisant, style Pinel, les éventuels intérêts intercalaires peuvent faire chuter significativement le TRI. Si le chantier de construction dure 2 ans (standard pour un immeuble) et que le futur bailleur ne peut assumer le remboursement afférent aux déblocages de fonds successifs, la note peut vite devenir très salée.

Le simulateur prend tout ça en compte si nécessaire. La chute de rentabilité est spectaculaire sur les quelques cas de Pinel que j’ai simulés. Evidemment, ce n’est pas le commercial qui place du Pinel qui va en parler, ni le banquier qui prête. Tiens, une autre idée d’article…

Excellent w.e.

L.

Frédéric

Bonjour,

Je réfléchis moi aussi à renégocier nos crédits locatifs liés à des investissements débutés l’an dernier, comme Mr & Mme Jeloupeu. En revanche, nous concernant la comparaison s’arrêtera là. En effet, parce que nous avons clairement fait le choix de ne pas ajouter à nos revenus personnels (TMI 30%), nous avons achetés deux immeubles en SCI imposée à l’IS. Avec un total de 11 lots, nous serions plutôt Mr & Mme Jeloubeaucoup, puisque Mr a également un appartement loué en nu au réel comme Mr & Mme Jeloupeu mais intégralement remboursé. La renégociation possible de nos deux emprunts actuellement à 2,40% n’aurait ainsi aucun impact sur nos finances personnelles. S’agissant de notre SCI, le supplément de cash-flow sera imposé à 15% comme l’est déjà son cash-flow positif. Dans tous les cas, notre objectif étant la rente, et un troisième immeuble (5 lots) devant bientôt rejoindre les deux premiers, nous viserons pour notre part à rembourser au plus vite les emprunts de la SCI.

Laurent

Bonjour,

Effectivement, l’exemple pris est celui d’un « petit » propriétaire bailleur.

Je n’avais pas encore pensé à ajouter à mon simulateur l’option d’imposition en SCI à l’IS. Comme le montre votre exemple, la limitation en nombre de lots (5 pour le moment) serait contradictoire avec cette option.

Bien à vous,

L.

Frédéric

Laurent, en fait c’est 11 lots actuellement (depuis 2015) et 5 à venir (en 2016), donc d’ici fin septembre normalement 16 lots. Ce qui nous a clairement poussé à choisir l’IS plutôt que l’IR, outre le frottement fiscal, c’est la possibilité de capitaliser dans un premier temps, et de bénéficier d’une rente dans un second temps. C’est aussi de considérer que l’immobilier, c’est comme tout, à savoir un métier qui requiert compétences qui s’acquièrent en voyant grand. Quand on a une TMI de 30% avec les prélèvements sociaux et au réel, c’est l’équivalent de 43,96% du revenu disponible qui est aspiré par l’état. Personnellement, dans ces conditions, je trouve l’investissement dissuasif. Prendre l’ensemble du risque, du travail associé, pour n’en tirer que 56,04%, cela relève plus de l’abnégation que d’un investissement. Ce n’est pas le cas pour Mr & Mme Jeloupeu, au départ tout du moins, car le départ de leurs enfants sera vécu douloureusement sur le plan fiscal. Comme tu l’illustres avec force précision (comme dans l’ensemble de tes articles d’ailleurs), faire racheter son prêt locatif ne transforme pas un dossier présentant un déficit foncier dès le départ en cheval de course de l’investissement immobilier car l’économie est mangée (en partie ou en bonne partie selon sa TMI) par l’imposition des revenus supplémentaires liés à la baisse des interêts fiscalement déductibles. A noter qu’il y a une autre catégorie de la population concernée (j’en fais partie) qui est également concernée au titre de sa résidence principale : celle qui bénéficie de la déductibilité des intérêts d’emprunt Scellier par exemple. Faire racheter son prêt, c’est baisser les intérêts (des K€ sur l’ensemble de la durée), mais c’est aussi baisser le crédit d’impôt portant sur ces intérêts. En synthèse, avant d’engager toute démarche, toutes les personnes concernées devraient faire les mêmes calculs que toi pour vérifier que le rachat est une véritable opportunité, avec argent sonnant et trébuchant au bout, et non pas quelque chose à entreprendre, parce que les taux sont bas et que cela fait bien en société d’avoir réussi à baisser son taux 🙂

Aline

Tout à fait, sans compter qu’avec la résiliation d’assurance, on peut réaliser de sacrées économies :). Personnellement, je pense que pour ce genre d’opération, il serait mieux de passer par un courtier.