La période des fêtes est l’occasion de faire un bilan de l’année écoulée mais aussi de se projeter dans l’année à venir, voire plus loin dans le futur.

La période des fêtes est l’occasion de faire un bilan de l’année écoulée mais aussi de se projeter dans l’année à venir, voire plus loin dans le futur.

Je publierai début 2016 un article détaillé sur l’état du patrimoine de nos-finances-personnelles, et vous pourrez constater que cette année a été prolifique.

Nous allons battre notre record de montant d’épargne annuelle, et plus important encore, nos revenus alternatifs vont également atteindre un plus haut historique. La diversification de notre patrimoine et de nos revenus alternatifs s’améliore également grâce à nos premiers investissements sur les actions en Amérique du Nord logées sur un compte titres ordinaire, lequel vient compléter utilement mon bon vieux PEA.

Le chemin vers l’indépendance financière est donc bien engagé, sans oublier toutefois de s’autoriser quelques petits plaisirs de temps en temps, comme le remplacement de notre véhicule principal intervenu au printemps dernier.

Mais avant ce bilan exhaustif de l’année 2015, j’aborde dans cet article un autre sujet qui va impacter la structure de notre patrimoine.

La fin de l’année 2015 a en effet été très récemment marquée par un événement familial qui était malheureusement redouté de longue date. Nous allons recevoir au terme d’une succession une fraction de la nue propriété de 2 biens immobiliers, et une fraction égale des fonds de 2 contrats d’assurance vie.

Si vous suivez le fil du blog, vous savez par ailleurs que nous allons fort probablement nous séparer début 2016 de notre contrat d’assurance vie Nuances Plus arrivé à maturité fiscale, et dont les capitaux se montent à environ 100 k€.

Tout cela fait beaucoup de nouveautés en peu temps. Et les questions se bousculent.

Que faire des fonds du contrat Nuances Plus et des fonds des contrats dénoués en notre faveur ? Les réinjecter dans nos contrats GMF déjà à maturité fiscale ? Ou dans un ou plusieurs nouveau(x) contrat(s) d’assurance vie au compteur fiscal remis à zéro ? Ou investir les fonds hors de l’enveloppe fiscale de l’assurance vie ?

Bien que piètre joueur d’échecs, j’essaie de penser au moins un coup en avance. Pour démêler la situation, j’ai donc commencé par évaluer l’impact sur notre propre succession de la nue propriété des biens immobiliers hérités et des assurances vie dénouées.

Confirmation des conséquences de l’arrêt Bacquet

Dans un article datant d’avril dernier intitulé « Les avantages de l’assurance vie en co-adhésion », j’insistais sur les conséquences de l’arrêt Bacquet de juin 2010 :

« …la valeur de rachat des contrats d’assurance-vie souscrits avec des fonds communs fait partie de l’actif de communauté soumis aux droits de succession dans les conditions de droit commun. »

Je vous confirme que la jurisprudence Bacquet est réellement appliquée pour le vivre actuellement dans la « vraie vie ».

Dans la succession en cours de règlement, le conjoint survivant possède un contrat d’assurance vie nominatif alimenté par des fonds communs au couple marié sous régime de communauté. Le notaire réglant la succession nous a confirmé que la moitié de la valeur de ce contrat entre bien dans l’actif de communauté (les acquêts) soumis aux droits de succession.

J’invite ceux qui auraient encore des doutes à consulter ce résumé sur le site des notaires Paris-Ile-de-France ici, voir la rubrique « Que se passe-t-il au décès du conjoint de l’assuré ? ».

Cette situation aurait pu être évitée en souscrivant le contrat en co-adhésion, mais les aînés sont parfois têtus… Coup de chance en l’espèce, je pense (le notaire me l’a confirmé) que la modestie de la succession ne devrait pas entraîner de surcoût pour les héritiers réservataires.

Les conséquences sur notre propre succession

Les conséquences sur notre propre succession de la succession en cours de règlement, quoique relativement modeste en regard de notre patrimoine actuel, méritent d’être évaluées.

Cet événement vient également interférer avec les implications successorales de nos propres placements financiers. C’est un paramètre que nous avons toujours présent à l’esprit, même si nous avons pour l’instant la chance d’être en pleine forme : être en bonne santé est la richesse la plus précieuse.

Voici donc l’occasion de tester les performances du simulateur de succession de nos-finances-personnelles.com.

Avec cet outil, j’estime à la louche que nous allons hériter sur la succession en cours d’une part nette s’élevant à 49 k€ de nue propriété immobilière partagée sur 2 biens, et à 30 k€ en cash.

Je garde les détails de cette simulation privés car elle implique d’autres membres de la famille. Par contre, en accord avec le choix de transparence du blog, je peux rendre publiques les conséquences de cette succession sur notre propre future succession.

Pour effectuer ces simulations, j’ai envisagé 2 scenarii :

-

Dans le scénario 1, l’assurance vie joue un rôle prépondérant : les 30 k€ hérités de la succession en cours, ainsi que ceux récupérés de la prochaine clôture de notre contrat Nuances Plus sont réinvestis en assurance vie.

Précaution ultime bien sûr, les fonds du contrat Nuances Plus étant communs seraient réinvestis sur un contrat souscrit en co-adhésion (chat échaudé…).

Par contre, les fonds issus de la succession en cours étant des biens propres seraient réinvestis sur un contrat nominatif.

-

Dans le scénario 2, oh sacrilège !, l’assurance vie est quasiment éliminée de notre patrimoine. En ce cas, nous conservons quand même les quelques 23 k€ sur nos 2 contrats GMF qui sont à maturité fiscale.

A partir de ces 2 scenarii, notre propre succession peut suivre 2 voies : soit je suis le premier défunt, soit je survis à ma moitié.

Puis, 2 autres sous-cas peuvent se présenter, selon que le conjoint survivant opte pour ¼ de la succession en pleine propriété ou pour 100 % en usufruit.

En tout, cela fait donc 8 simulations à effectuer.

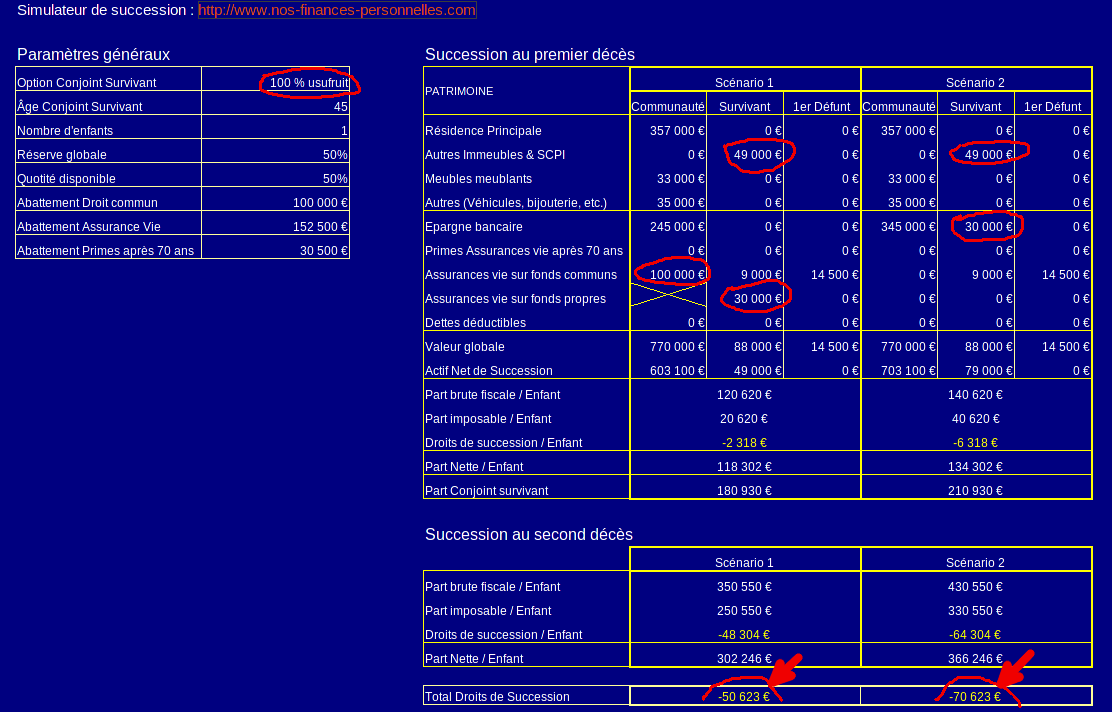

Voici les 2 premières simulations qui supposent que l’héritier de la succession en cours survit à son conjoint et qu’il opte pour 100 % en usufruit de la succession au premier décès :

Vous remarquerez d’abord que le barème de l’usufruit pour une succession dans la force de l’âge (vos serviteurs dans la quarantaine) a pour effet de repousser la quasi-totalité des droits de succession au second décès.

Le montant total des droits de succession est de l’ordre de 50 k€ dans le scénario 1 (celui utilisant l’assurance vie, colonne de gauche) et de 70 k€ dans le scénario 2 (celui éliminant quasiment l’assurance vie du patrimoine, colonne de droite).

Rapporté à une valeur de patrimoine global transmis de 880 k€, ceci représente respectivement un frottement fiscal de 5,7 % et 7,9 % pour le fiston unique héritier réservataire de notre patrimoine.

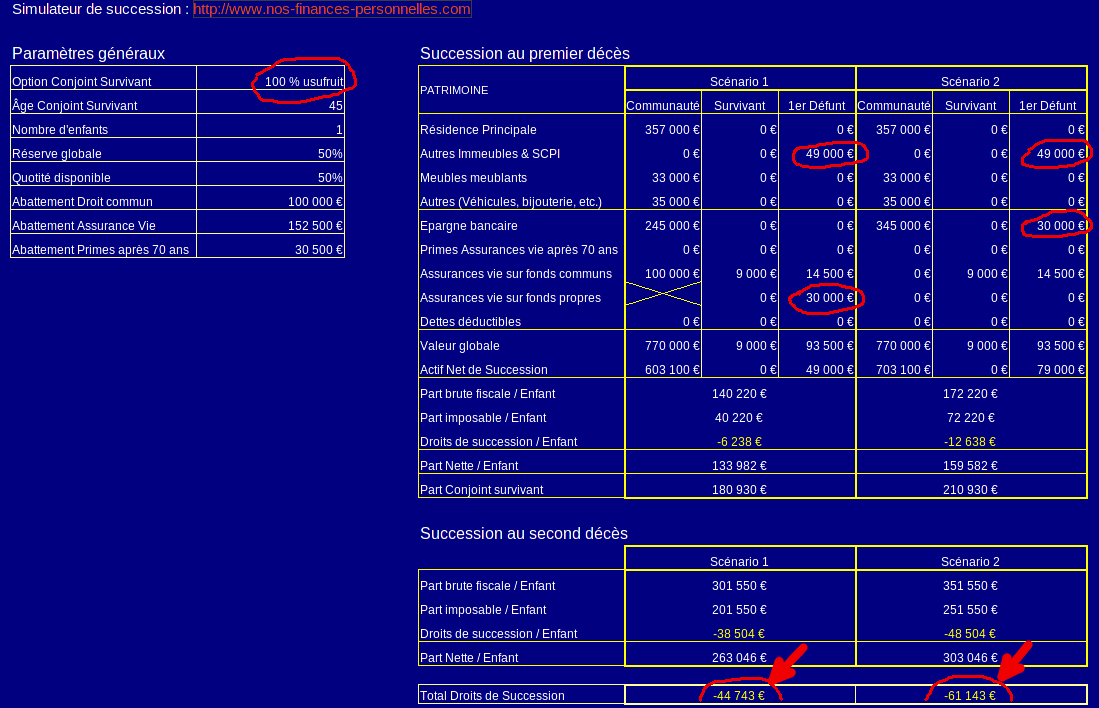

Dans le cas symétrique du précédent, l’héritier de la succession en cours décède en premier. Les biens propres du premier défunt entrent dans la succession au premier décès, ce qui a pour effet d’alourdir les droits de succession au premier décès, mais de les alléger au second décès :

Au final, les ordres de grandeur sont préservés. La succession totale est amputée de 44 k€ dans le scénario avec assurances vie et de 61 k€ dans le scénario sans assurances vie, soit respectivement 5,0 % et 6,9 % de frottement fiscal.

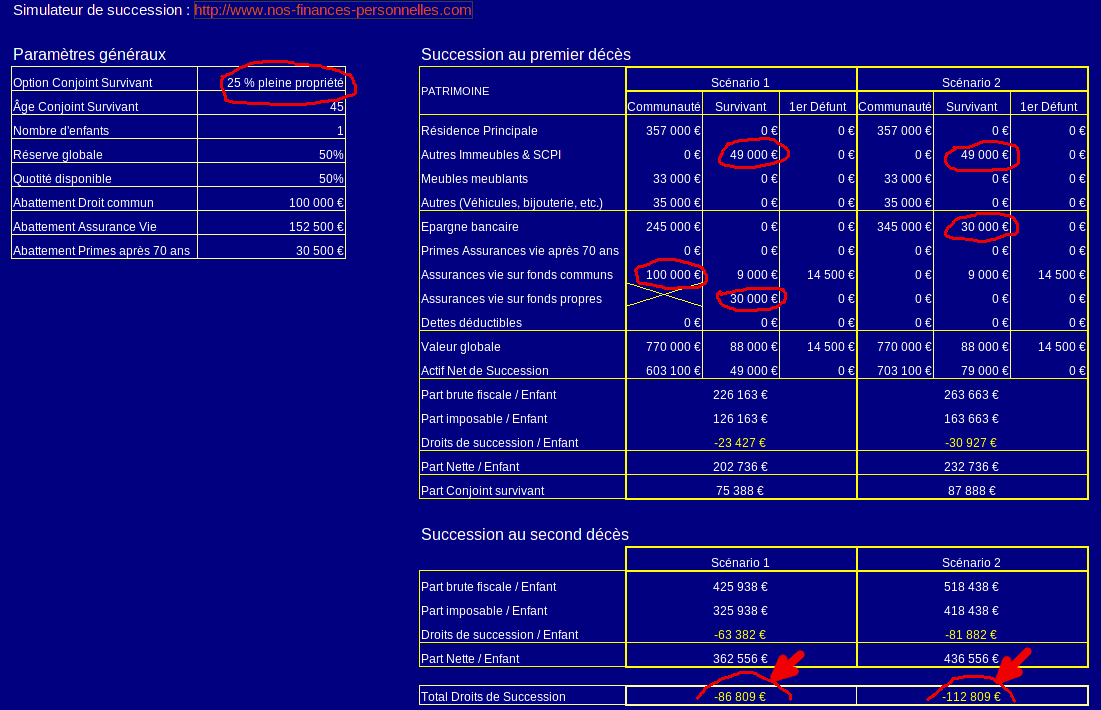

Reste à examiner les cas équivalents mais avec le conjoint survivant optant pour ¼ de la succession en pleine propriété.

Voici les résultats si l’héritier de la succession en cours survit à son conjoint :

… où l’on voit que les conséquences d’une transmission anticipée du patrimoine en pleine propriété sont fiscalement douloureuses. Les droits de succession augmentent significativement au premier et eu second décès dans les 2 scenarii par rapport au choix de 100 % d’usufruit.

La succession totale est ici amputée de 86 k€ dans le scénario avec assurances vie et de 112 k€ dans le scénario sans assurances vie, portant le frottement fiscal à respectivement 9,7 % et 12,7 %.

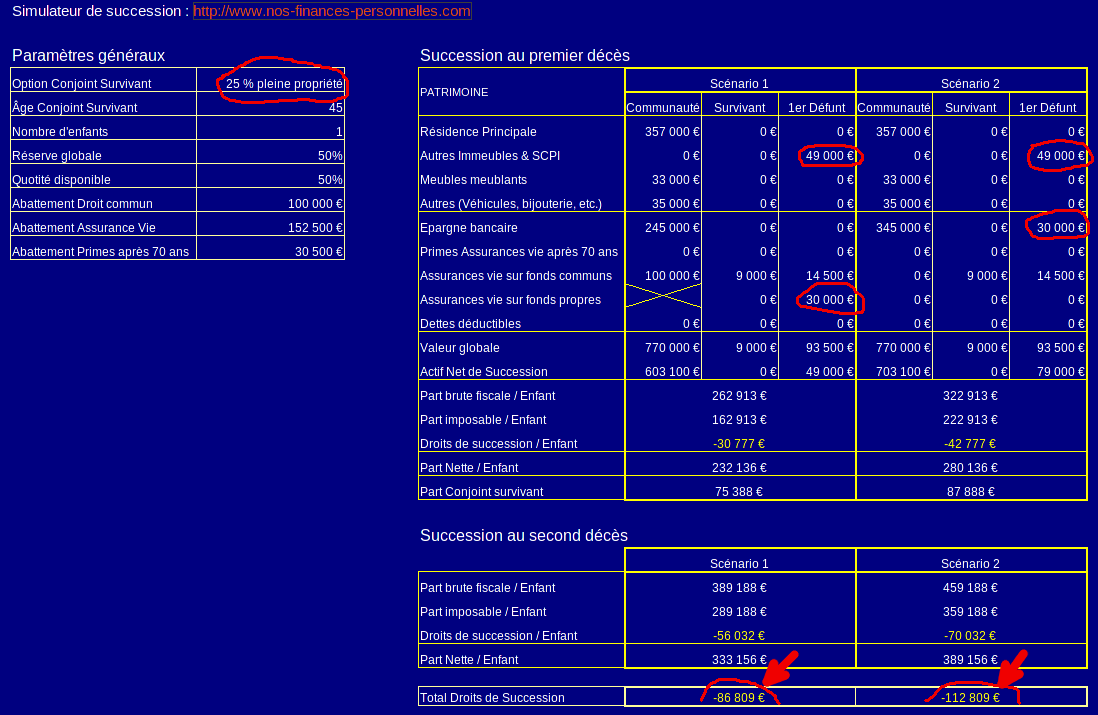

Dans le cas symétrique où l’héritier de la succession en cours décède en premier, la succession totale subit logiquement le même frottement fiscal global. Seule la répartition des droits de succession au premier et au second décès est modifiée :

Conclusion

Le principal enseignement à retenir de ces simulations est que le barème de l’usufruit avantage la succession en nue propriété du conjoint survivant au premier décès pour les successions ayant lieu tôt. Comme le conjoint survivant est totalement exonéré de droits de succession, plus la succession a lieu tôt, plus l’avantage de l’usufruit est important (il décroît de 10 % tous les 10 ans).

L’avantage du barème de l’usufruit pour les successions précoces se retrouve naturellement pour les donations.

Comme l’abattement de 100 k€ par enfant et par parent se renouvelle tous les 15 ans, j’estime à vue de nez que nous pourrions facilement transmettre notre patrimoine en franchise totale de droits de succession en effectuant une première donation en démembrement de propriété à l’âge de 50 ans, puis une seconde si nécessaire à l’âge de 65 ans si nous atteignons cet âge respectable (et si le rappel fiscal de 15 ans n’a pas été à nouveau augmenté par le législateur).

Qu’en est-il du rôle de l’assurance vie dans tout ça ?

Nous voyons sur le cas concret présenté dans ce post que l’assurance vie a finalement assez peu d’impact sur les droits de succession pour les patrimoines modestes. Qui plus est, en utilisant 2 donations judicieuses de notre vivant, nous pourrions transmettre l’intégralité de notre patrimoine sans droit de succession et sans utiliser l’assurance vie.

Le principal intérêt de l’assurance vie est d’éviter les tranches supérieures du droit des successions actuellement à 40 et 45 % pour les fractions taxables de patrimoine transmis en ligne directe au-delà de 902 et 1 800 k€ respectivement.

La taxation de l’assurance vie pour le moment limitée à 31,25 % au-delà de 700 k€ après abattement de 152,5 k€ est en effet un outil plus avantageux pour les gros patrimoines.

Mais en deçà de 700 k€ de capitaux transmis après abattement, sa taxation à 20 % est équivalente à la tranche à 20 % du barème des droits de succession en ligne directe.

L’assurance vie est cependant plus souple car elle ne nécessite aucun lien de parenté entre l’assuré et les bénéficiaires. Mais là encore attention aux contrats alimentés avec des fonds communs pour un couple sous régime de communauté.

Ces éléments nous incitent à être de plus en plus réticents vis-à-vis de l’assurance vie en tant qu’outil de transmission en ligne directe.

Je profite de ce post pour souhaiter à tous les lecteurs du blog d’excellentes fêtes de fin d’année…

P.S. Les calculs de droits de succession ci-dessus sont conformes à la 2ème loi de finances rectificative pour 2012, applicable aux successions ouvertes à compter du 17 août 2012. Le tarif des actes notariés en matière de succession n’est pas pris en compte.

LaurentP

Très intéressant et détaillé, je garde en copie pour quand je serai confronté à une succession… Sinon voici une nouvelle sur l’arrêt Bacquet qui ne semble avoir plus lieu d’être à partir d’aujourd’hui d’après le ministère des finances ! merci michel Sapin! : http://proxy-pubminefi.diffusion.finances.gouv.fr/pub/document/18/20326.pdf

Laurent

Bonjour

Merci pour l’info en direct.

Il y avait pas mal de rumeurs qui flottaient ces temps-ci d’un lobbying forcené des assureurs (en particulier l’AFER) pour remettre en cause l’arrêt Bacquet.

Attention quand même à la précipitation, il ne s’agit pour l’instant que d’un communiqué de presse.

Si ceci est confirmé, l’assurance vie devient extrêmement dangereuse au sein d’un couple en régime de communauté. Comme les bénéficiaires d’un contrat ne sont pas nécessairement les enfants communs du couple, voici un moyen de détourner légalement les biens du premier conjoint défunt s’ils ont alimenté en partie le contrat nominatif du survivant. C’est il me semble en totale contradiction avec le code civil. Sans compter les cas de divorce/séparation, qui soulèvent exactement les mêmes problématiques.

Au plaisir de vous lire,

L.

Laurent

Bonjour,

Après relecture attentive du communiqué de presse, la portée de la nouvelle décision n’est que fiscale. Aucun danger donc sur le plan civil contrairement à ce que je craignais dans mon commentaire précédent, mea culpa.

Par contre, le communiqué est assez ambiguë. Il semble mentionner un simple report de l’imposition au second décès alors que l’arrêt Bacquet impliquait une imposition au premier décès. Il faut attendre la publication au Bofip pour être sûr. Un communiqué de presse, ce n’est qu’un qu’un communiqué de presse.

Patience.

L.

P.S. En tout cas, bravo pour la veille « technologique » en direct.

LaurentP

Oui, en fait j’ai pensé à ton blog dès que j’ai vu cette news sur l’arrêt Bacquet ;-). Je ne connaissais pas cet arrêt Bacquet avant de tomber sur tes articles et du coup ça m’est resté en mémoire…

Liz

C’est un article intéressant ! Suite à une succession, je compte investir une partie de mon argent dans les SCPI (Sociétés Civiles de Placement Immobilier). J’ai vu pas mal d’infos sur ce site : https://www.scpi-corum-convictions.com/fr/page/qu-est-ce-qu-une-scpi . Par contre, est-ce que c’est mieux que mes parents vendent le bien immobilier et me donnent l’argent ou ils me le cèdent et moi, je le vends ensuite ? Comment se passe la vente ? Merci pour tes éclaircissements 🙂

Laurent

Bonjour,

1- Avant d’investir en SCPI, je vous invite à lire le dernier rapport sur le sujet du HCSF (Haut Conseil de Stabilité Financière) :

http://www.economie.gouv.fr/files/files/directions_services/hcsf/HCSF_-_Note_de_synthese_-_Immobilier_commercial_francais.pdf

ainsi que les discussions de forums qui en ont découlé :

– sur leblogpatrimoine, ici :

http://www.leblogpatrimoine.com/immobilier/une-bulle-sur-limmobilier-dentreprise-et-les-scpi-une-surevaluation-comprise-entre-15-a-30-selon-le-hcsf.html

– sur le site de l’IH, ici :

http://www.devenir-rentier.fr/t11591

Je ne dis pas que le HCSF a raison et que le timing est mauvais, mais ça ne peut pas faire de mal de se renseigner avant d’investir.

2- « Par contre, est-ce que c’est mieux que mes parents vendent le bien immobilier et me donnent l’argent ou ils me le cèdent et moi, je le vends ensuite ? Comment se passe la vente ? »

La donation avant la vente évite la taxation sur la plus-value de cession. C’est la meilleure solution si la plus-value existe, sachant que le délai de détention pour être exonéré est désormais de 30 ans pour les prélèvements sociaux et de 22 ans pour l’IR.

Mais attention au retour de bâton. Si le fisc arrive à prouver que le seul but de l’opération est de contourner l’impôt sur la plus-value, il invoquera un « abus de droit ». Le cas d’abus le plus évident : le produit, ou une partie du produit de la vente post-donation remonte comme par miracle aux donateurs.

C’est une question délicate qui nécessite l’avis d’un notaire…

L.

Damien coupin

Bonjour Laurent » Comme les bénéficiaires d’un contrat ne sont pas nécessairement les enfants communs du couple, voici un moyen de détourner légalement les biens du premier conjoint défunt s’ils ont alimenté en partie le contrat nominatif du survivant. » j’ai pas bien compris ce que tu veux dire là tu peux m’expliquer stp car c’est pas l’info que j’ai trouvé ici : https://www.lonlay-finance.com/assurance-vie/assurance-vie-et-succession/