Notre objectif principal est d’atteindre l’indépendance financière d’ici une bonne dizaine d’années. C’est la raison principale de l’existence de ce blog : montrer comment nous allons y parvenir, ou pas !?

Par indépendance financière, j’entends parvenir à couvrir notre train de vie à l’aide de nos revenus alternatifs, les revenus autres que ceux de nos activités professionnelles.

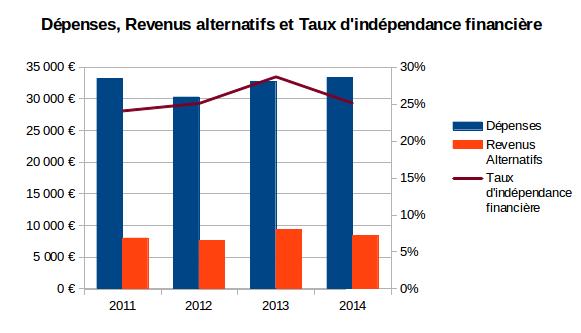

Je mesure la progression vers l’indépendance financière avec ce que j’appelle le taux d’indépendance financière défini simplement comme le rapport des revenus alternatifs sur les dépenses.

Malheureusement, un taux d’indépendance financière supérieur à 100 % ne suffit pas. Il faut également assurer une répartition calendaire et une régularité à ses revenus alternatifs. Ce sont les conditions nécessaires pour, d’une part sécuriser son train de vie, d’autre part garantir une trésorerie positive tout au long de l’année.

La tâche est plus ardue qu’elle n’en a l’air, sûrement aussi difficile que le simple fait de couvrir ses dépenses annuellement. A mon avis, il faut commencer à songer au calendrier des revenus alternatifs dès la mise en place de sa stratégie de liberté financière.

En ce qui nous concerne, vous allez voir qu’il reste pas mal de chemin à faire.

Le difficile chemin vers l’indépendance financière

Sur la route piégée d’embûches vers la liberté financière nous avons déjà franchi une étape importante : nous sommes propriétaires de notre résidence principale actuelle qui est payée depuis 2010.

Ceci nous permet de libérer une capacité de financement supplémentaire d’un montant équivalent à la valeur locative de notre maison, c’est-à-dire environ 1 300 € par mois.

Cependant, notre taux d’indépendance financière stagne depuis 4 ans autour de 25 % :

Malgré un pic à 29 % en 2013, nous sommes en effet retombés à 25 % de taux d’indépendance financière en 2014. Cette année-là, nos revenus alternatifs s’élevaient à 8 376 € et ils représentaient effectivement à peu près un quart des 33 223 € dépensés.

Le taux d’indépendance financière est une mesure globale du chemin parcouru vers la liberté financière. Quand ce taux aura atteint durablement une valeur supérieure à 100 %, alors nous pourrons arrêter de travailler l’esprit tranquille, sans craindre la faillite du système de retraite par répartition. Il reste donc pas mal de chemin à parcourir.

Mais atteindre plus de 100 % de taux d’indépendance financière n’est pas suffisant, il faut également répartir ses revenus alternatifs de manière équitable pour couvrir ne serait-ce que les dépenses récurrentes à échéance souvent mensuelle.

Le calendrier 2014 de nos revenus alternatifs

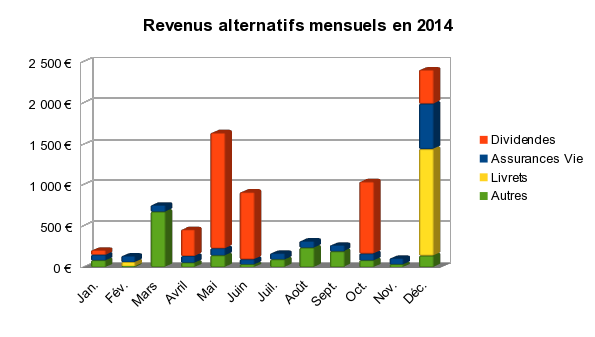

Voici le calendrier de nos revenus alternatifs de la dernière année civile achevée :

Le total de nos revenus alternatifs pour cette année 2014 était exactement de 8 375,66 €, représentant une moyenne mensuelle de 697,67 €.

On voit du premier coup d’oeil sur le graphique que la répartition de ces revenus sur l’année était très inégale : les mois de mai et décembre ont été les plus rémunérateurs, avec respectivement 1 637,66 € et 2 398,84 €.

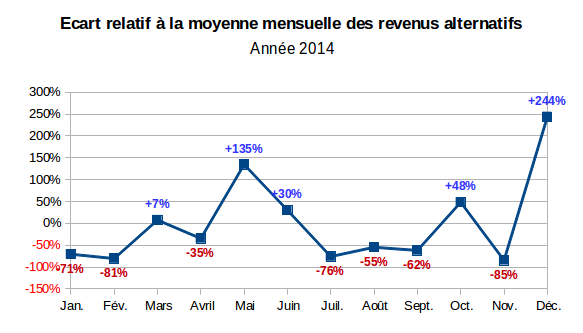

Par contre, c’était vaches maigres en février, juillet et novembre avec à peine plus de 100 € de revenus. On peut mieux visualiser cette disparité calendaire en traçant l’écart relatif à la moyenne de chaque revenu mensuel : la différence entre le revenu chaque mois et la moyenne mensuelle divisée par cette moyenne, ce qui donne ceci :

Dans un monde idéal avec des revenus alternatifs également répartis sur l’année, cette courbe serait plate et nulle. Ici, nous sommes vraiment loin du compte, avec les mois de février, juillet et novembre déjà mentionnés ci-dessus qui se distinguent par leur pauvreté, et avec les mois de janvier, août et septembre qui ne font pas beaucoup mieux.

La cause de la mauvaise répartition de nos revenus alternatifs

Pourquoi nos revenus alternatifs sont-ils si mal répartis ? La cause est facile à identifier.

Nous avons pour le moment 4 sources de revenus alternatifs :

-

les dividendes des actions logées sur mon PEA

-

les revenus d’intérêts produits par les fonds euros de nos contrats d’assurance vie

-

les revenus d’intérêts produits par les livrets d’épargne

-

les autres revenus, ceux inclassables dans les 3 autres catégories : ventes d’objets, dons familiaux, etc.

De ces 4 catégories de revenus, seule la deuxième produit systématiquement des rentrées régulières au fil de l’eau.

Les intérêts sont payés au jour le jour au taux minimum garanti de revalorisation sur nos 2 contrats d’assurance vie multisupports (Multéo et Nuances Plus). Ils sont payés par quinzaine sur notre contrat monosupport Compte Libre Croissance.

Le montant de ces intérêts était de 1 390,43 € en 2014. Malheureusement, environ 1/3 de ces revenus d’intérêts sont réglés en fin d’année une fois le taux de rendement définitif des contrats connu, ce qui entame un peu leur caractère régulier.

Les livrets d’épargne abritent notre épargne de précaution et celle en attente d’investissement. Par essence, ces revenus de taux ne peuvent être réguliers puisque les intérêts sur ces supports sont payés le 31 décembre.

Les intérêts sur ces livrets (y inclus un PEL que j’assimile à un livret) se sont quand même élevés à 1 352,49 € en 2014. Il faut dire qu’à force d’attendre le prochain krach, nous avons accumulé beaucoup d’épargne liquide.

Les « autres revenus » sont par définition aléatoires. Le hasard faisant bien les choses, les 1 741,21 € collectés en 2014 dans cette catégorie se sont en effet assez bien répartis sur l’année. Malheureusement, le caractère incertain de ces revenus est leur point faible, et ils ne sauraient être considérés comme des revenus alternatifs pérennes.

Les dividendes d’actions constituent depuis de longues années nos revenus alternatifs les plus importants. Ils se sont élevés à 3 891,53 € l’an dernier.

Ici encore, leur répartition sur l’année n’est pas uniforme. Mai, juin et octobre sont traditionnellement des gros mois de perception de dividendes sur mon PEA (encore 3 332,60 € perçus en mai 2015). A l’opposé, je n’ai perçu aucun dividende en février, mars, juillet, août, septembre et octobre 2014.

Les remèdes envisagés pour augmenter et mieux répartir nos revenus alternatifs

Une fois le diagnostic posé, il faut trouver le(s) remède(s). Nous envisageons 2 pistes pour mieux répartir nos revenus alternatifs, tout en augmentant leur montant global :

1- Augmenter et mieux répartir les dividendes perçus en ouvrant un Compte Titres Ordinaire chez un courtier en ligne.

Notre intention est d’y loger des actions US dont le marché présente un plus grand nombre de sociétés qui distribuent des dividendes sur base trimestrielle ou semestrielle. L’investissement sur ce nouveau support devra être progressif car l’effet de change EUR/USD est peu favorable en ce moment, et sélectif car le S&P 500 cote proche de son plus haut historique.

2- L’immobilier est un vecteur évident de revenus réguliers pérennes.

Nous envisageons, soit l’achat de foncières cotées en bourse, soit un investissement locatif en direct, ou pourquoi pas les 2 simultanément.

Une piste intéressante est le marché des foncières cotées canadiennes : (i) Le risque de change EUR/CAD est moindre que EUR/USD (ii) les revenus sont distribués mensuellement, et (iii) le foncier coté canadien a moins progressé ces 5 dernières années que le foncier coté US.

Dans un environnement de risque de remontée des taux, il conviendra toutefois d’être là encore très sélectif car l’immobilier coté sera le premier secteur à décrocher en cas de forte remontée des taux obligataires.

L’immobilier locatif en direct présente l’avantage d’un investissement par endettement à taux faible en ce moment. L’ennui est que les taux faibles se payent par des valorisations exagérées dans l’ancien, tout du moins dans les grandes métropoles.

Je ne suis sans doute pas doué, mais après 3 mois de recherche en proche banlieue lilloise, je ne trouve pas mieux que des biens présentant un cash flow net/net tout juste à l’équilibre. La perspective d’un revenu net différé d’ici 15 à 20 ans une fois l’emprunt remboursé ne me réjouit pas du tout.

Toutefois, je suis têtu et persévère dans mes recherches. Mon impression sur ce marché est que la seule voie prometteuse est l’achat d’un bien délabré à rénover de fond en comble.

Le gros piège que je fuis comme la peste est l’achat d’une passoire thermique redécorée à la dernière mode. L’obligation de rénovation énergétique à la mutation d’ici 2025 instaurée par la loi Alur ne me réjouit pas vraiment.

Le foncier non coté (SCPI, OPCI) me semble un monde très opaque au marché secondaire incertain, j’écarte a priori cette voie.

Vous avez d’autres idées pour développer vos revenus alternatifs ?

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.