L’adage dit que les cordonniers sont toujours les plus mal chaussés. Mais pas de ça sur nos-finances-personnelles.com. Sur un blog qui traite des finances personnelles, il me semble nécessaire de dévoiler les résultats des choix de gestion de ses propres finances personnelles. Les anglo-saxons appellent ça « having skin in the game« .

J’ai donc pris l’habitude depuis l’origine du blog en janvier 2015 de publier l’évolution de notre patrimoine en toute transparence. La périodicité du reporting complet est de 4 mois, en avril, août et décembre. Le moment est donc venu du reporting quadrimestriel de l’été.

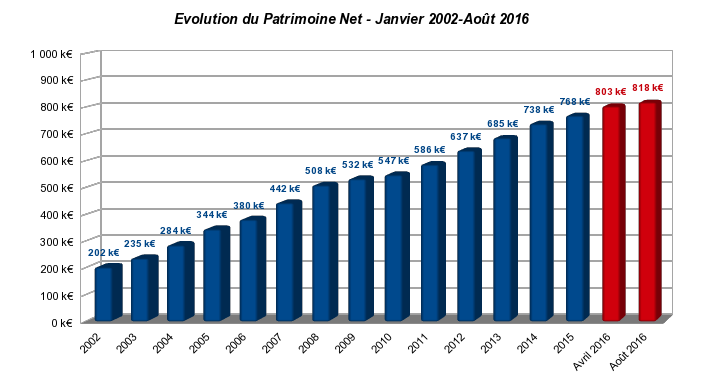

La situation de notre patrimoine net à fin août 2016 est visible sur le graphique en tête de gondole de l’article. A cette date, le patrimoine net de nos-finances-personnelles atteint la somme de 818 k€ arrondie au millier d’euros le plus proche. Notre patrimoine a donc progressé d’environ 15 k€ en 4 mois. Ceci équivaut à un rythme de progression de 3 500 € par mois, soit à peu près les deux tiers de nos seuls revenus d’activité (salaires et primes) sur la même période.

Le post d’aujourd’hui traite essentiellement de la situation instantanée de notre patrimoine à fin août. Notamment, les valeurs liquidatives des actifs cotés ont été arrêtées pour leur contre-valeur en euros au 31/08/2016 après bourse. Ceux intéressés par une vision plus dynamique peuvent (re)lire ici le reporting précédent du mois d’avril 2016. Celui de décembre 2015 est consultable ici, celui d’août 2015 ici, et le premier publié sur le blog ici.

Au-delà des résultats dévoilés, notre ligne éditoriale permet aux lecteurs de mieux comprendre l’état d’esprit de l’auteur du blog. Nous faisons des choix sûrement peu orthodoxes : pas d’endettement à long terme (donc pas d’immobilier locatif), grosse allocation de cash, etc. Si les choix sont critiquables par nature, vous avez au moins la satisfaction d’en juger les effets. Même les esprits les plus chagrins y trouveront leur compte : si vous pensez que nous faisons tout à l’envers, et bien, faîtes le contraire !

Allocation stratégique du patrimoine

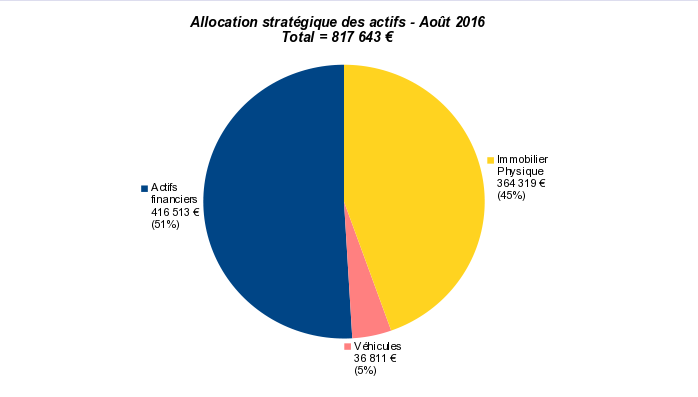

L’allocation stratégique du patrimoine nos-finances-personnelles au 31 août 2016 est toujours caractérisée par un proche équilibre entre actifs financiers et non-financiers :

Les actifs financiers émargent à 416,5 k€, soit environ 51 % du total. Ils dépassent désormais légèrement les actifs non-financiers dont le poids reste inchangé à 401,1 k€. Rappelons que ces derniers sont constitués de notre résidence principale et de nos véhicules.

Je précise à nouveau pour les « puristes » ayant déjà commenté à ce propos que notre patrimoine est évalué au sens successoral. Il s’agit du patrimoine économique brut qui serait taxé avant tout abattement en cas de succession. En ce sens, oui, les véhicules qui ont été payés cash sont bien des actifs. Oui, la résidence principale remboursée depuis longtemps est bien un actif.

Dans ce bilan patrimonial, les spécialistes noteront que j’omets les « meubles meublants ». Rappelons qu’en absence d’inventaire, acte estimatif, ou vente publique suite à succession, la pratique notariale consiste à compter pour valeur des « meubles meublants » un forfait égal à 5 % de la totalité du patrimoine. J’écarte ce procédé qui aurait pour effet de gonfler artificiellement le bilan patrimonial.

Je note au passage que cette évaluation forfaitaire correspondrait dans notre cas à environ 40 000 € de meubles meublants. Une bonne pratique est de comparer ce chiffre à son estimation personnelle, puis de confronter ces résultats au montant assuré via son contrat d’assurance habitation. On ne sait jamais, ça peut servir en cas de sinistre.

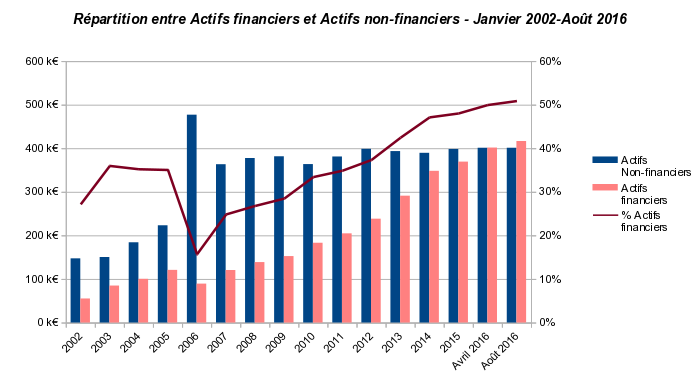

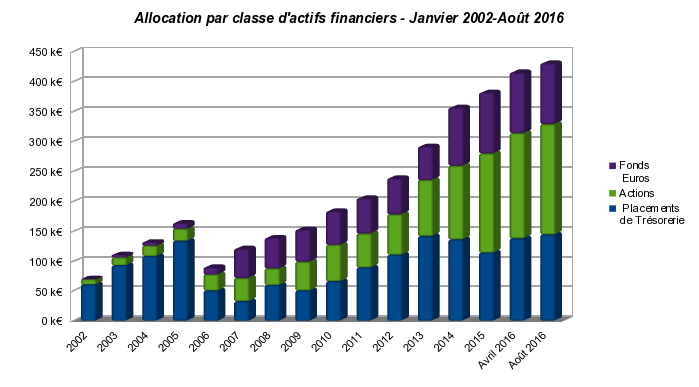

Il est instructif de contrôler l’évolution au fil du temps de la répartition entre actifs financiers et non-financiers. La voici, en remontant jusqu’à janvier 2002 :

Nous restons fidèles à notre stratégie qui consiste à augmenter la part des actifs financiers dans notre patrimoine. On observe sur ce graphique qu’elle progresse grosso modo linéairement depuis 2006. A contrario, la part des actifs non-financiers, essentiellement notre résidence principale, stagne sur la même période. L’exception de l’année 2006 est la conséquence d’une situation transitoire. Cette année là, nous avions dans les comptes 2 résidences principales en attendant d’emménager dans notre pavillon en construction.

Nous restons donc toujours répulsifs à l’investissement locatif en direct. J’ai déjà abordé ce sujet sur le blog de manière dispersée. L’endroit me semble idéal pour synthétiser les raisons qui nous confortent dans cette décision :

- Tout d’abord, nous ne croyons pas au mirage des taux bas.

Emprunter à 1,5 % pour investir avec un levier maximum sur un bien qui a un rendement net/net de 3 % à 4 % peut sembler une bonne affaire. Le niveau des taux des crédits immobiliers doit cependant être jaugé en regard de l’inflation qui est actuellement nulle.

Emprunter aujourd’hui avec un levier maximum pour faire du locatif, c’est être convaincu d’un retour de la croissance et de l’inflation. Inflation sur les prix et sur les salaires, et par ricochet sur les loyers. Malheureusement, ce mouvement serait obligatoirement accompagné d’une remontée des taux, très probablement synonyme d’une baisse de valeur.

Dans le scénario opposé « à la Japonaise » où les taux resteraient bas très longtemps, avec peu d’inflation voire une déflation endémique, emprunter à 1,5 % sur 20 ans n’est pas une bonne affaire financière.

- Tous les indicateurs montrent que l’immobilier en France métropolitaine est actuellement surcoté par rapport au revenu des ménages. La fameuse courbe de Friggit qui monitore justement le prix de l’immobilier ancien ramené au revenu des ménages, ne laisse aucun doute à ce sujet. Certains pensent que nous sommes entrés dans un nouveau monde au tournant des années 2000, période à laquelle la courbe est sortie du tunnel de Friggit.

Les raisons qui expliquent les prix immobiliers élevés dans l’Hexagone sont assez complexes à analyser. Les experts invoquent comme facteurs structurels prépondérants la démographie relativement dynamique (pour un pays riche) et la rareté du foncier constructible. Ces 2 facteurs structurels expliquent à l’inverse les prix immobiliers raisonnables outre-Rhin, bien que la tendance inflationniste sur les salaires induit actuellement un rattrapage chez nos amis allemands.

Ces particularités hexagonales justifient-t-elles que les prix resteront indéfiniment 60 à 70 % plus élevés par rapport aux revenus des ménages qu’au début des années 2000 ? Il y aura nécessairement un retour vers le tunnel, et je ne pense pas qu’il viendra d’une augmentation brutale des salaires.

L’effondrement des prix pourrait par exemple venir d’une coupe drastique des aides publiques qui soutiennent artificiellement le niveau des loyers en France.

- La troisième raison qui nous tient éloignés du marché locatif est un corollaire à la deuxième. Du fait de prix globalement trop élevés, il devient difficile voire impossible de trouver des investissements à cash-flow positif, même dans l’ancien, et même avec des taux d’emprunt à 1 %. Et bien sûr, inutile d’y songer dans le neuf malgré toutes les rustines de défiscalisation qui se sont succédé depuis une quinzaine d’années.

Toutes les simulations avec des chiffres raisonnables que j’effectue depuis pas mal d’années vont dans ce sens. La dernière en date ici ne fait pas exception.

Un investissement à cash-flow négatif n’est pas un drame en soit. D’autres critères peuvent en faire un investissement judicieux. Mais en terme d’indépendance financière, c’est pour nous rédhibitoire. Nous ne voulons pas repousser à dans 20 ans notre objectif d’indépendance financière.

Bien sûr, l’investisseur doué dans l’immobilier peut toujours trouver des affaires qui sortent de l’ordinaire. Une de mes citations préférées dans le monde de la Bourse est celle d’un des gourous de l’investissement Value, Chuck Carnevale :« It’s not a stock market. It’s a market of stocks. »

On peut facilement transposer ce bon mot au marché immobilier. Mon ex-beau-frère se moque bien de mes arguments, lui qui rénove des biens délabrés rachetés pour une bouchée de pain et dégage des rentabilités supérieures à 10 %. C’est un métier. Et de fait, cette activité a fortement empiété sur son job principal.

C’est un pas que nous ne sommes pas prêts à franchir. C’est trop tard au milieu de la quarantaine.

- La quatrième raison qui noue dissuade est plus personnelle. Dans immobilier, il y a « immobile« . Or, nous n’avons pas l’intention de rester dans nos belles contrées du Nord de la France ad vitam aeternam.

S’encombrer d’un parc immobilier locatif dont il faudra se séparer au départ à la retraite, en plus de la résidence principale, expose au risque du niveau des prix à la revente (cf. remarque ci-dessus). Et en cas de profit, il faudra aussi composer avec le régime d’imposition sur les plus-values immobilières qu’on peut qualifier de « versatile ».

Nous préférons de loin les avoirs financiers transférables en un clic de souris. Ce n’est pas un ex-ministre du budget en délicatesse avec la justice qui nous contredira.

- Enfin, ultime raison, ici encore personnelle. Suite à un récent décès, nous allons prochainement hériter de la nue propriété de biens immobiliers familiaux dont ne souhaitons pas nous séparer. Une fois la succession réglée, l’équilibre patrimonial entre actifs financiers et immobiliers patiemment construit sera déjà mis à mal. Rajouter des biens immobiliers locatifs à notre patrimoine aggraverait encore plus le déséquilibre qui va apparaître.

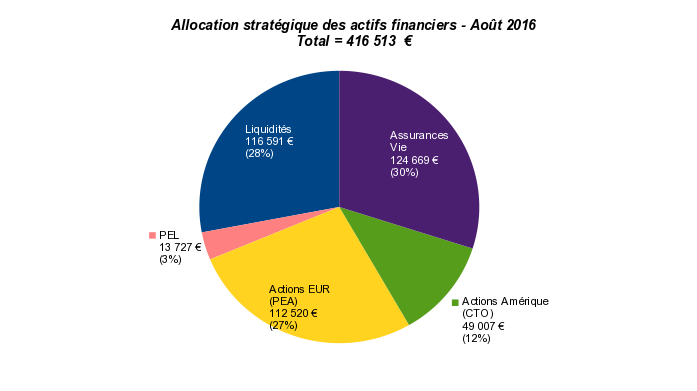

Actifs financiers : 416,5 k€

Les actifs financiers représentent un peu plus de 416 k€. Ils progressent d’environ 15 k€ sur les 4 derniers mois, et de 50 k€ depuis le début de l’année.

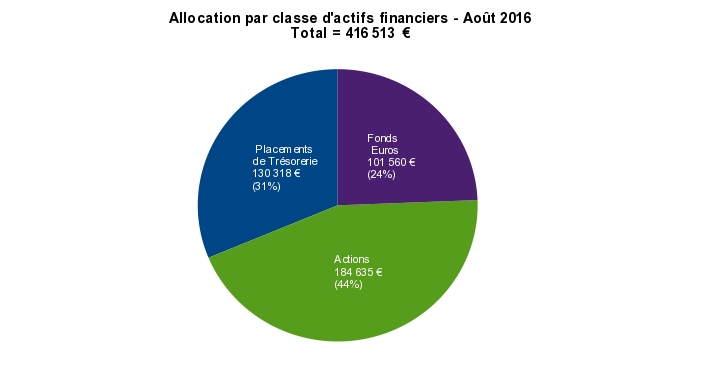

Voici leur répartition à fin août selon les 3 grandes classes d’actifs financiers :

Et voici l’évolution à long terme de cette répartition :

La poche « Actions » émarge à 184,6 k€. En 4 mois, elle est passée de 38 à 44 % des actifs financiers.

Les produits de taux représentent par conséquent 56 % des actifs financiers, répartis entre 31 % de placements à court terme et 25 % à long terme (fonds euros).

La poche des placements de trésorerie continue de progresser en valeur bien qu’elle stagne en pourcentage du total. Elle termine la période à environ 130 k€. C’est beaucoup plus que ce qui est traditionnellement conseillé. « Quelques mois de salaires pour la trésorerie de court terme » est le refrain traditionnel susurré par les CGP.

Nous assumons ce choix au grand dam de notre conseiller bancaire. Nous avons beau lui expliquer qu’en période de taux nuls, voire négatifs, ne pas investir (rester liquide) est un choix d’investissement, il continue à s’arracher les cheveux.

La part de fonds euros est à nouveau à peu près stable sur les 4 mois écoulés à 101,6 k€. Elle augmente simplement en raison des intérêts accumulés.

Nous n’avons toujours pas de placements obligataires en direct. Le niveau ultra-bas des taux et la fiscalité dissuasive nous gardent à distance de ce type d’actifs.

La ventilation par type de support permet de mieux comprendre la répartition des actifs financiers :

Actions : 184,6 k€

Les actions représentent donc 44 % des actifs financiers répartis entre 112 k€ sur mon PEA (dernier reporting consultable ici), 49 k€ sur mon compte titres ordinaire (dernier reporting ici), et 23 k€ répartis sur 3 fonds actions détenus sur nos assurances vie Nuances Plus et Multéo.

La valeur liquidative de mon PEA est à peu près stable sur les 4 mois écoulés. Cette stabilité est constatée en dépit d’un apport total en liquide sur la période de 6,5 k€. Ce PEA tire la langue depuis environ un an.

Si sa valeur liquidative tire la langue, il continue à nous délivrer une rente passive sur dividendes conséquente. Sur les 8 premiers mois de 2016, un peu plus de 5 000 € ont ainsi été collectés (voir détails plus bas).

A l’opposé, les actions nord-américaines logées sur mon compte-titres ordinaire grimpent de 41 à 49 k€. L’apport supplémentaire en 4 mois sur ce support est de 2,5 k€. La somme des dividendes perçus et des plus-value latentes constatées est donc de 5,5 k€.

Nous avons mis un frein aux versements sur ce support depuis que les indices boursiers américains tutoient leurs plus hauts historiques. Il devient de plus en plus problématique de trouver de la valeur à un prix raisonnable sur le marché boursier US.

Sur ce marché globalement trop cher, signalons toutefois l’entrée dans le portefeuille du distributeur Target (NYSE:TGT) pour moins de 13 fois ses profits sur un an glissant. Merci monsieur Amazon. A mentionner également l’entrée du Commercial Mortgage Reit Starwood Property Trust (NYSE:STWD) qui affiche un rendement sur dividendes généreux de 8,5 %.

L’allocation en immobilier coté sur le compte-titres est d’environ 1/3. C’est toujours plus que ma cible d’un quart. Ceci expose fortement le portefeuille au niveau des taux d’intérêts. Il n’est pas exclu qu’une grosse correction soit prochainement observée sur ce portefeuille de rendement. Surtout si une hausse des taux fédéraux US a effectivement lieu avant la fin de l’année.

Fonds euros : 101,6 k€

La partie assurance vie du patrimoine est quasi-stable sur les 4 mois écoulés. Elle passe de 123,2 à 124,6 k€. Aucun apport en liquide n’est à signaler sur ces supports toujours en sursis dans notre patrimoine (plus d’info ci-dessous). L’augmentation constatée de la valeur liquidative est le fruit des intérêts perçus sur les fonds euros et de plus-values latentes sur les supports en unités de compte.

Sur un total de 124,6 k€ placé en assurance vie, la poche fonds euros à 101,6 k€ pèse environ 80 %. Elle est toujours répartie sur 3 contrats : CNP Nuances Plus Assur Euro (79,8 k€), GMF Multéo actif général (11,6 k€), et GMF Compte Libre croissance (9,2 k€).

Le rachat partiel sur le contrat Nuances Plus mentionné dans le reporting précédent a de nouveau été retardé. Il est désormais prévu pour début 2017.

Nous prévoyions initialement de ré-affecter les capitaux de ce contrat vers un nouveau projet de portefeuille à revenus fixes exposé précédemment ici. Rappelons en un mot que ce projet de portefeuille à revenus fixes est destiné à booster nos revenus alternatifs. Il est basé sur un mix entre dette US des secteurs public et privé et actions préférentielles. Deux éléments ont influencé la décision de report :

- Le début de frémissement à la hausse des taux d’intérêts aux US a freiné nos ardeurs. La nette hausse du taux de défauts sur la dette high yield aux US a été encore plus dissuasive.

- Sur le contrat Nuances Plus, sortir du fonds euros en milieu d’année signifierait abandonner la rémunération complémentaire au-delà du taux garanti ridicule de 0,4 % pour 2016. Bien vu la CNP, tout est fait pour garder les clients captifs.

Nous allons continuer à observer attentivement le marché de la dette outre-Atlantique ce prochain trimestre. Il est possible que le projet de portefeuille à revenus fixes soit finalement initié avec nos liquidités pléthoriques plutôt qu’avec les capitaux libérés de l’assurance vie.

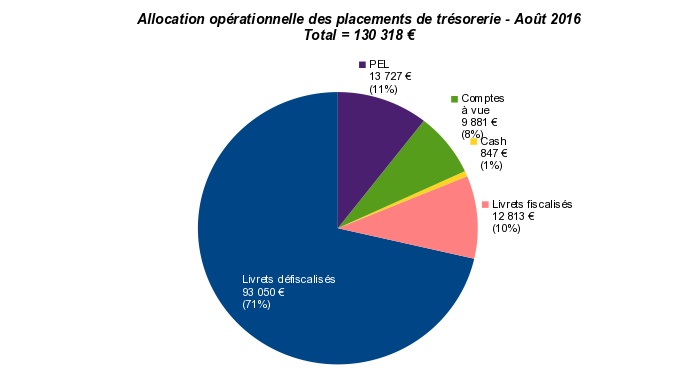

Trésorerie et assimilés : 130,3 k€

Les placements de trésorerie au sens large représentent au total 31 % des actifs financiers. Ce pourcentage est stable sur la période, mais le montant absolu est à la hausse, s’établissant à 130,3 k€ à fin août :

Nous restons donc largement « liquides » dans cet environnement incertain à taux d’intérêts historiquement bas.

Les liquidités pures (livrets et comptes à vue) augmentent de 111 à 116 k€ sur les 4 mois écoulés. Les liquidités additionnelles accumulées ont été placées au taux promotionnel de 3 % (valide pour 3 mois) sur le livret de la banque en ligne BforBank. Je précise que je ne reçois aucune compensation pour cette mention.

Notre PEL au taux de rémunération de 2,5 % émarge à 13,7 k€. C’est probablement notre meilleur placement de « quasi-trésorerie » depuis de nombreuses années. Depuis avril, sa valeur a simplement augmenté du versement trimestriel de 300 €.

Ce PEL arrivera à son terme normal au printemps 2018. Les fonds pourraient être débloqués dès à présent en perdant le bénéfice des droits à prêts, ce qui est un moindre mal par les temps qui courent. Le projet de portefeuille à revenus fixes mentionné plus haut nous a cependant incités à privilégier la « vraie » trésorerie liquide.

Actifs non financiers : 401,1 k€

J’actualise la valeur de nos actifs non-financiers chaque mois d’avril. La dernière mise à jour remontant au printemps dernier, il n’y a donc rien à mentionner sur le front des actifs non-financiers.

Ils se limitent toujours à notre résidence principale (entièrement payée) pour une valeur estimée de 364 k€ et à nos véhicules (tous achetés cash) estimés pour une valeur totale de 37 k€. Toujours aucune dette à signaler chez nos-finances-personnelles.

Revenus alternatifs prévisionnels pour 2016

Un patrimoine, c’est bien joli, mais pour quoi faire ? Il n’y a rien de pire qu’accumuler un patrimoine juste pour le plaisir de l’accumuler. Notre but dans la vie n’est pas de mourir riches.

Nous assignons 2 objectifs à notre patrimoine, ces 2 objectifs n’étant pas facilement conciliables :

-

L’objectif à long terme est une transmission optimale au fiston ;

-

L’objectif moyen terme est d’atteindre l’indépendance financière au moment de la retraite, c’est-à-dire parvenir à couvrir les dépenses courantes avec nos revenus du patrimoine.

Le second objectif peut paraître surdimensionné dans un pays comme la France qui a (pour le moment) un système de retraite par répartition qui tient à peu près la route. Il tient peut-être la route pour les retraités actuels qui ont eu une carrière linéaire. Mais pour ceux comme nous qui ont des bouts de carrière à l’étranger, qui ont cotisé dans le privé et le public, et qui ont commencé à cotiser tard, le minimum vieillesse se profile à grands pas.

Nous nous efforçons donc de construire un patrimoine qui génère des revenus alternatifs sans prendre des risques surdimensionnés.

La part de mes portefeuilles boursiers de rendement (PEA et compte-titres) est prépondérante dans la construction de cette rente patrimoniale. La stratégie est ici de profiter des dividendes distribués par des actions de rendement.

Il s’agit donc de dégager une rente passive. Elle n’est pas du tout basée sur les plus-values boursières nécessairement plus aléatoires que les dividendes. Nous laissons ce sport aux jeunes traders.

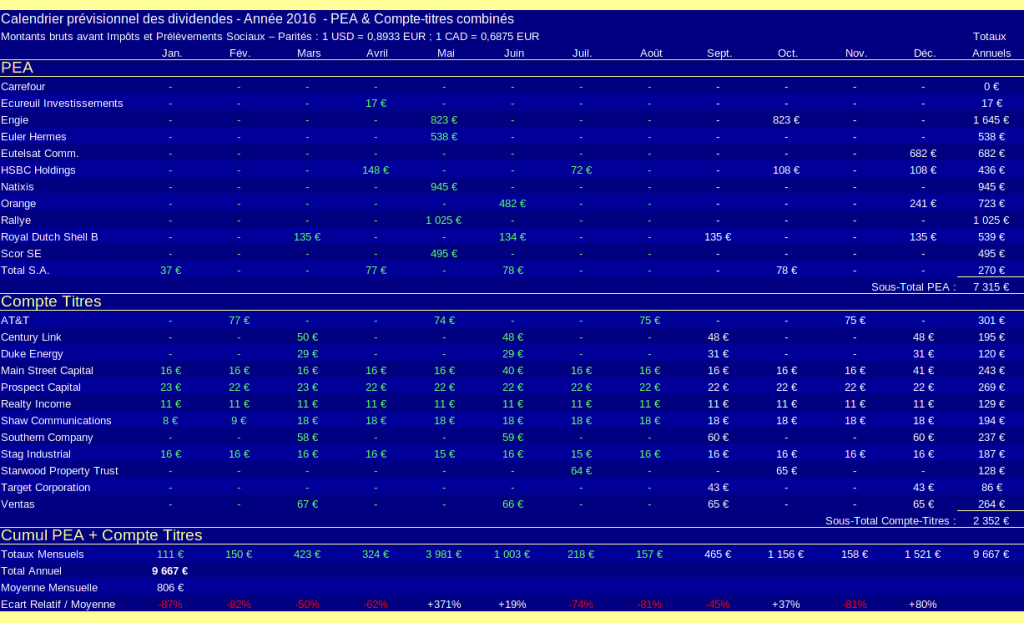

Voici, mis à jour à fin août, le calendrier prévisionnel des dividendes bruts qui seront perçus en 2016 sur ces 2 supports :

Dans ce tableau, j’ai surligné en vert les dividendes déjà perçus depuis le début de l’année jusque fin août. Les montants en blanc sont l’estimatif jusqu’à la fin de l’année sur la base des positions actuelles de chaque portefeuille.

Le revenu passif sur dividendes qui sera perçu en 2016 avoisine les 9 700 €, soit en moyenne 800 € par mois.

Bien que les dividendes constituent l’essentiel de nos revenus alternatifs, ce ne sont pas les seuls. Le tableau ci-dessous rassemble tous les revenus alternatifs (tous les revenus autres que ceux d’activité) que nous devrions percevoir en 2016 :

Le code couleur est ici le même que celui du tableau précédent. Les revenus surlignés en vert ont été encaissés, ceux en blanc sont un estimatif.

Je précise à nouveau que cette année 2016 sera forcément hors-norme en raison d’un revenu exceptionnel de 24 k€ perçu en février. En retranchant ce revenu non-récurrent aux quelques 38 k€ prévus pour 2016, nous atteignons une rente récurrente de 14,2 k€.

Cette rente récurrente ramenée à un patrimoine total de 817,6 k€ indique un rendement du patrimoine de 1,74 %. Les revenus du patrimoine seuls devraient atteindre environ 11,7 k€. Ramenés à un patrimoine financier de 416,5 k€, le rendement de notre patrimoine financier est de 2,81 %.

Le revenu alternatif récurrent en 2016 devrait avoisiner en moyenne les 1 200 € bruts par mois. Nous approchons doucement un SMIC brut par mois. Il y a encore beaucoup de chemin à parcourir pour couvrir nos dépenses qui s’élevaient l’année dernière à 2,3 SMIC nets. Errare humanum est, perseverare diabolicum.

LaurentP

« Nous préférons de loin les avoirs financiers transférables en un clic de souris. Ce n’est pas un ex-ministre du budget en délicatesse avec la justice qui nous contredira » -> 😉 😉

Sinon, comme vous le signalez, à mon avis vous avez de quoi être un peu plus ambitieux sur l’objectif à « moyen terme » : finalement, être indépendant à l’âge de la retraite est, à peu-près, ce monsieur toutlemonde obtiens sans se poser de question et en dépensant « bêtement » tous les mois ce qu’il gagne (disons sans aucune stratégie patrimoniale de long terme).

Vu votre patrimoine, il semblerait tout à fait réaliste de prévoir (un exemple parmi tant d’autres) à minima une fin de carrière allégée, genre ne travailler qu’à mi-temps ou 3/5 à la cinquantaine pour dégager du temps et profiter des fruits de votre bonne gestion.

Même si votre retraite ne sera peut-être pas complète comme vous le signalez, ça devrait être tout à fait envisageable. (perso c’est un peu mon objectif et je ne suis pas à votre niveau en terme de ressources… disons niveau 2012 en actifs financiers et 2005 en non-financiers 😉 mais j’y crois !!)

DavidS

Merci pour le blog que je suis en train de découvrir.