Le thème du suivi PEA pour ce mois de juin n’était pas bien difficile à trouver : le Brexit bien sûr.

Le thème du suivi PEA pour ce mois de juin n’était pas bien difficile à trouver : le Brexit bien sûr.

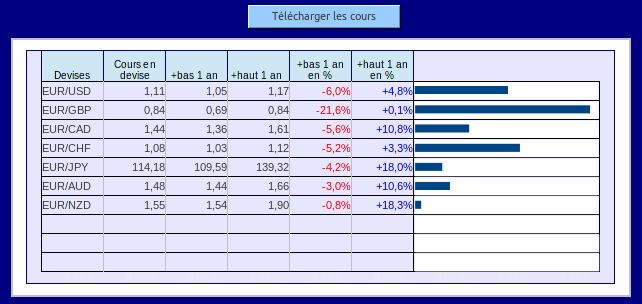

Une des conséquences immédiates de la victoire du Brexit a été la chute de la livre sterling par rapport au dollar, et dans une moindre mesure par rapport à l’euro (voir ci-contre).

La monnaie britannique est en fait revenue à ses niveaux d’il y a 3 ans face à l’euro. C’est une opportunité pour investir outre-Manche en payant en euros. J’en ai profité pour dépoussiérer ma Watchlist de titres cotés à Londres.

Comme signalé dans le précédent post publié sur le blog (ici), le PEA a été brutalement secoué par le vote des britanniques.

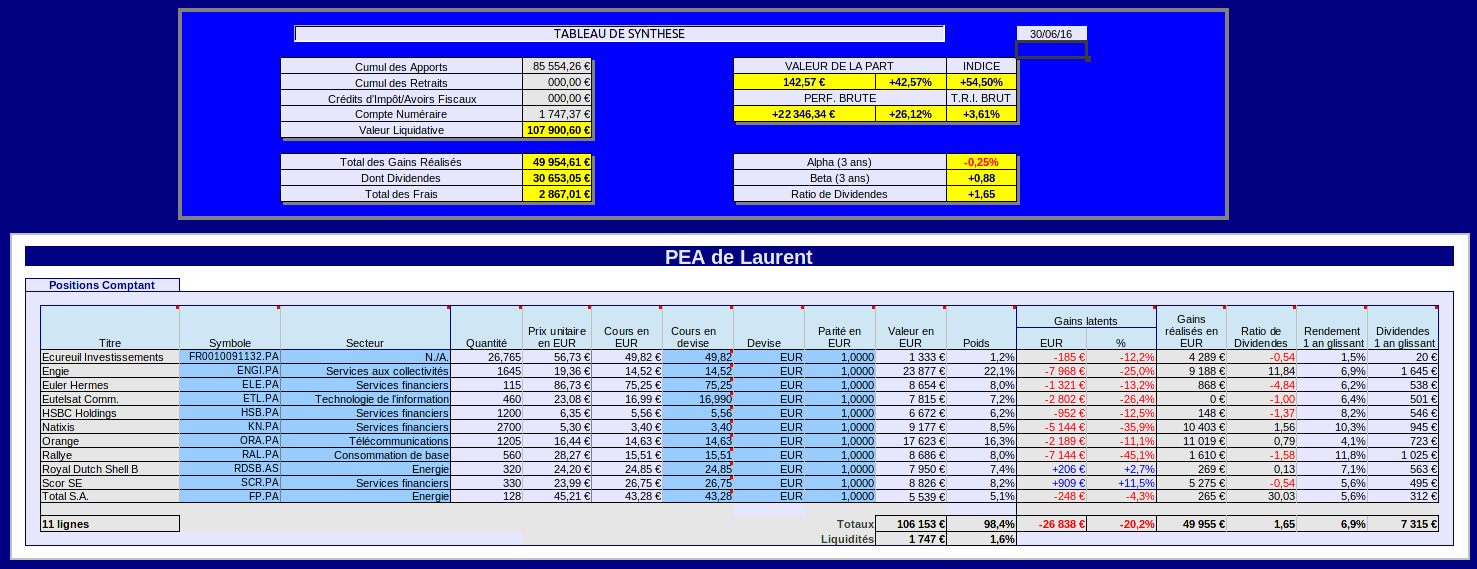

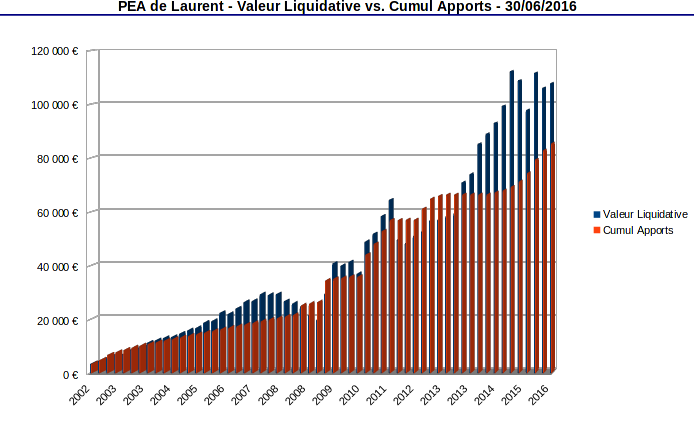

Après avoir plongé de plus de 10 % en séance le lendemain du vote (vendredi 24/06, Black Friday), et avoir frôlé la barrière symbolique des 100 k€, la valeur liquidative a bien rebondi. Elle termine ce mois de juin à presque 108 k€. Ceci limite le repli sur le mois à environ 3 k€. C’est presque un miracle étant donnée l’exposition du portefeuille au secteur financier européen.

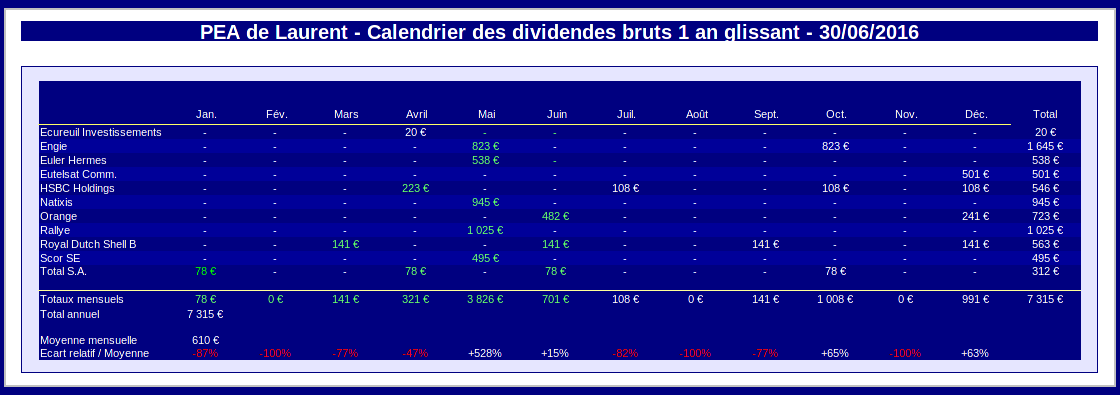

Juin fut comme d’habitude un bon mois de collecte de dividendes. Trois sociétés ont versé leur obole : Orange et les 2 pétrolières intégrées Total S.A. et Royal Dutch Shell.

Le montant des dividendes du mois s’élève à environ 700 €. Cette somme nous a permis de fêter un mini-événement : le total de dividendes collectés depuis l’origine (2001) a dépassé la somme symbolique de 30 000 €. C’est plus des 2/3 du total des gains réalisés depuis l’origine.

Les dividendes contribuent fortement au maintien de la valeur de la part. Toutefois, celle-ci recule encore d’environ -3 % pour terminer le mois à 142,57 €. Maigre consolation, le repli de l’indice étalon CAC 40 GR est encore plus marqué en juin à -5,3 %.

Nous avons donc finalement bien limité les dégâts pour conclure ce deuxième trimestre agité. Sur ce trimestre, la valeur de la part s’en tire honorablement : elle recule d’à peine -0,6 %, en ligne avec l’indice de référence. Depuis le début de l’année, le bilan est moins bon : -8,7 % pour la part PEA contre -5,7 % pour l’indice.

A part ça, aucun apport de liquidités n’a eu lieu ce mois-ci. Nous avons simplement laissé passer l’orage. Il y a quand même un mouvement à signaler sur le portefeuille PEA : je me suis enfin délesté de mes Parts Sociales Caisse d’Epargne. Nous préparons le transfert du compte vers un courtier low cost prévu pour l’été. En attendant, les subsides recueillis ont été utilisés pour moyenner à la baisse la ligne Eutelsat Communications.

Ce mouvement porte la rente annuelle sur dividendes du PEA à 7 300 €. L’objectif des 10 000 € par an s’approche petit à petit…

Situation du portefeuille PEA au 30/06/2016

La situation est arrêtée sur la base des valeurs de clôture de la séance du jeudi 30/06/2016 :

Les chiffres clés de juin 2016

- Valeur liquidative : 107 900,60 € (dont 1 747,37 € de liquidités). Elle recule de 3 302,46 € en juin

- Apports cumulés depuis l’origine : 85 554,26 € (aucun apport en juin)

- Valeur de la part PEA : 142,57 €, soit un repli de -2,97 % sur le mois (100 € à l’origine le 16/11/2001)

- Performance brute sur flux de capitaux depuis l’origine : +22 346,34 € (soit +26,12%)

- Cumul des dividendes et avoirs fiscaux perçus depuis l’origine : 30 653,05 € (dont 4 933,08 € perçus à ce jour en 2016)

- Rendement brut sur dividendes 1 an glissant : 6,9 %

-

Le ratio de dividendes est à +1,65, indiquant un portefeuille en plus-value latente à forte tendance de rendement sur dividendes (dividendes > plus-values)

- Taux de rentabilité interne annualisé (T.R.I.) : +3,61 %

- Indicateur de Risque : Le beta pondéré des titres en portefeuille sur 3 ans glissants est de +0,88

Dividendes en juin 2016

Collecte honorable de dividendes en juin sur le PEA. En tout, 3 dividendes ont été encaissés pour un total de 700,88 €.

Dans l’ordre décroissant de montant perçu :

- L’opérateur historique de téléphonie Orange S.A. a versé le 23/06 le solde de son dividende annuel pour l’exercice 2015 (0,4 € par action), soit un total perçu de 482 € pour les 1 205 titres en portefeuille.

Contrairement à M. Le Marché, j’aime bien mes actions Orange. Seul le poids de la ligne dans le portefeuille (>16 %) me dissuade de profiter de l’accès de faiblesse pour renforcer.

- La pétrolière intégrée anglo-néerlandaise Royal Dutch Shell a versé le 28/06 son deuxième dividende trimestriel ($0,47 par action). J’ai choisi de le percevoir en cash, soit 133,50 € au taux de change en vigueur pour les 320 titres en portefeuille.Le dividende peut ici être perçu en titres mais à cours inconnu. En plus, les nouveaux titres émis sont de classe A. Ce n’est pas intéressant sur un PEA car le dividende sur les titres de classe A subit le prélèvement à la source néerlandais de 15 %, impossible à récupérer sur un PEA. Je perçois donc le dividende en cash et conserve précieusement mes titres de classe B.

Tiens, Royal Dutch Shell est une des rares lignes du portefeuille PEA en plus-value latente. L’action montre un regain de forme ces derniers temps avec le Brent stabilisé autour de $50. Ne boudons pas notre plaisir.

- L’autre pétrolière intégrée du portefeuille, j’ai nommé la française Total S.A., a également versé le 23/06 son deuxième dividende trimestriel (0,61 € par action). L’option de perception du dividende en titres au prix unitaire de 38,26 € n’a pas attiré mon suffrage. Je l’ai perçu en cash.Rétrospectivement, c’était peut-être une erreur, car ce prix n’était pas si éloigné du plus bas à 52 semaines légèrement supérieur à 35 €. Le cours de l’action autour de 40 € pendant la période d’option a influencé mon choix. Je serai sans doute moins exigeant la prochaine fois.

J’ai donc encaissé le cash : 78,08 € au total, sans jeu de mot, pour les 128 actions en portefeuille.

Opérations courantes en juin 2016

-

Aucun versement en liquide complémentaire ce mois-ci. Je suis resté de marbre pendant la chute du black friday. Je n’aime pas réagir sur l’instant les jours de krach. Le fort rebond en début de semaine dernière semble m’avoir donné tort, tout au moins pour le moment.

En conséquence, le compteur d’apports en numéraire reste bloqué à 6 000 € depuis le début de l’année 2016.

- Vente des Parts Sociales Caisse d’Epargne et renforcement de la ligne Eutelsat Communications (ETL.PA).

Je prépare tranquillement le transfert de mon PEA prévu cet été pendant la période creuse de distribution de dividendes. Un préalable nécessaire au transfert était la vente des parts sociales qui ne peuvent être hébergées hors réseau émetteur. C’est chose faite. Les 110 parts sociales qui vivotaient depuis longtemps en fond de portefeuille ont été vendues le 02/06.Les 2 200 € libérés ont financé (en partie) le renforcement de la ligne Eutelsat Communications. L’action de l’opérateur de satellites a été étrillée le mois dernier suite à un avertissement sur résultats. J’ai moyenné à la baisse en acquérant 180 nouvelles actions au prix de 15,87 € le 17/06 (avant le Brexit donc). Mon prix unitaire est ramené à 23,08 €. J’ai encore une belle moins-value latente à 2 chiffres sur cette ligne.

Eutelsat vient de réussir à « rouler » sa dette en plaçant 500 M€ d’obligations senior à maturité 5 ans avec un coupon de 1,125 %. L’émission a été sur-souscrite et permettra de rembourser en partie une émission de 2010 qui portait un coupon de 4,125 %. La réduction de la charge financière est estimée à 30 M€ avant impôt en année pleine à partir de 2017.

Eutelsat reste une entreprise dont la marge nette est supérieure à 20 % et qui se paye à peine 11 fois ses bénéfices anticipés en 2016. Vraiment étonnant.

Certains prédisent la mort de la transmission par satellite : Google investit dans les câbles sous-marins, la fibre FTTH va tuer les paraboles, etc. Bof, je n’y crois pas. Le jour où la planète entière sera fibrée, j’aurai nourri beaucoup de pissenlits par les racines.

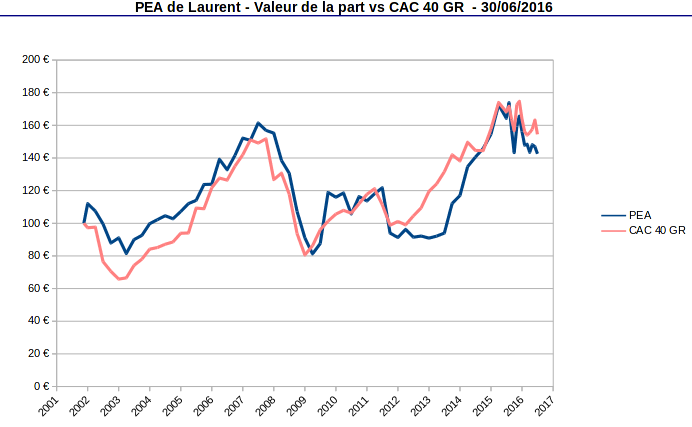

Valeur de la part

La valeur de la part au 30/06/2016 est de 142,57 €. Elle a précisément reculé de -2,97 % en juin, tandis que l’indice de référence CAC 40 GR dérapait de -5,34 % :

Depuis le début de l’année, la part PEA est en repli de -8,73 %, alors que l’indice recule de seulement -5,70 %.

Depuis l’origine (novembre 2001, bientôt 15 ans !), la part est encore à la traîne de l’indice de presque 12 %. Le décrochage qui date de la fin de l’été 2015 persiste. L’écart avec l’indice a tout de même bien reculé en juin.

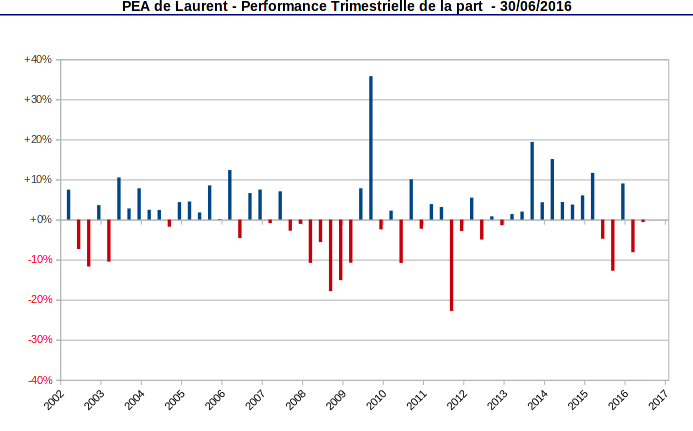

S’agissant d’un bilan semestriel, j’ai aussi l’habitude de contrôler la rentabilité de la part en périodicité trimestrielle. Voici l’historique depuis l’origine (en bleu les trimestres de hausse, en rouge ceux en baisse) :

Malgré le Brexit, le deuxième trimestre 2016 est un trimestre de quasi-stagnation à -0,63 %. C’est une performance identique à celle de l’indice CAC40 GR qui recule lui de -0,61 %.

Depuis l’origine en novembre 2001, le PEA affiche 34 trimestres de hausse et 25 trimestres de baisse. Le maximum drawdown est inchangé à -22,8 %. Il a eu lieu en pleine crise de la zone euro au 3ème trimestre 2011.

Sur la même période, l’indice affiche 37 trimestres de hausse contre 22 trimestres de baisse. Son maximum drawdown est lui aussi inchangé à -21,6 %, mais il a eu lieu au 2ème trimestre 2002.

Performance sur flux de capitaux

La valeur de la part est utile pour comparer l’évolution d’un portefeuille à un indice de référence.

De temps à autre, j’aime bien revenir à des choses plus simples en examinant l’évolution de la valeur liquidative face au cumul des apports. Voici ce que ça donne depuis l’origine, toujours en périodicité trimestrielle :

Le portefeuille (dividendes inclus) est toujours en plus-value malgré les récents revers qui ont eu tendance à se multiplier : chute de Rallye, puis d’Eutelsat, puis de Natixis, descente aux enfers plus lente mais inexorable d’Engie… Comme disait un ancien président de la République élu de Corrèze : « Les emmerdes, ça vole en escadrille « .

Le coussin de sécurité est encore légèrement supérieur à 22 000 €, soit environ 20 % de la valeur liquidative. Coïncidence, c’est à peu de chose près le maximum draw down vécu par le portefeuille il y a 5 ans. Signe avant-coureur ?

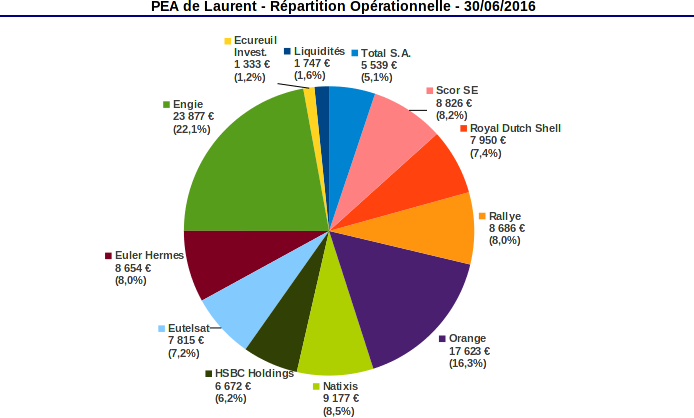

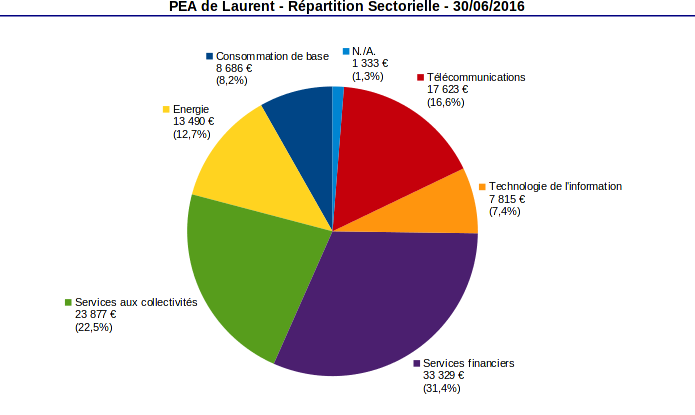

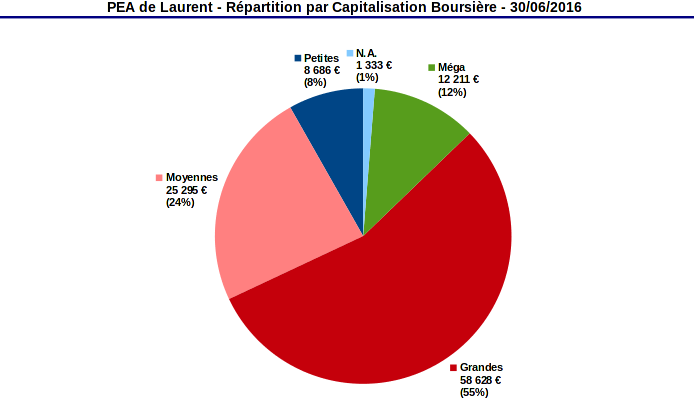

Répartitions opérationnelle, sectorielle et par capitalisation

Le bilan semestriel est aussi l’occasion de vérifier les répartitions du portefeuille afin de corriger toute dérive potentiellement préjudiciable.

Voici la répartition opérationnelle :

Les 2 poids lourds du portefeuille sont toujours Engie et Orange qui à elles 2 pèsent pour plus d’un tiers dans la valeur liquidative. J’aimerais alléger Engie mais je risque d’attendre longtemps avant de revisiter mon prix unitaire supérieur à 19 €.

La répartition sectorielle fait la part belle aux secteurs financier et de service aux collectivités :

Un point positif est que ces 2 secteurs devraient se comporter inversement selon le scénario futur sur les taux d’intérêts.

Concernant la répartition par taille de capitalisation, nous sommes dans les clous :

Deux tiers du portefeuille sont investis dans des entreprises dont la capitalisation boursière est supérieure à 10 milliards d’euros. Les petites capitalisations (inférieures à 2 milliards d’euros) ne représentent que 8 % du portefeuille.

Calendrier prévisionnel des dividendes

Malgré une performance qui « traîne la patte », n’oublions pas que le but principal de ce PEA est de nous fournir un revenu passif basé sur les dividendes. De ce point de vue, le portefeuille tient toutes ses promesses.

Le flux de dividendes est en croissance régulière. La rente sur 1 an glissant dépasse désormais les 7 300 € , soit plus de 600 € par mois :

Ici encore, j’aime bien contrôler chaque fin de semestre si la répartition sectorielle des dividendes ne présente pas de dérive exagérée :

La répartition des dividendes recoupe grosso modo la répartition sectorielle présentée plus haut.

Le poids des dividendes dépendant du secteur financier est un sujet de préoccupation en cas de période prolongée de taux d’intérêts au plancher. Il va falloir corriger cette faille potentielle.

Il me reste un coussin de 65 k€ de versements pour diversifier. Mon idée est d’investir outre-Manche afin d’apporter une diversification à la fois monétaire et sectorielle, voir ci-dessous.

Brexit or not Brexit ?

Ceux qui croient à l’imminence du prochain krach sur les marchés financiers ont été servis ces derniers temps. Les britanniques ont voté pour quitter l’Union Européenne :

« Rule Britannia, Britannia rule the waves… »

Ce vote n’a qu’un caractère consultatif et ne signifie pas la sortie inéluctable du Royaume Uni des institutions européennes.

Il appartient maintenant au gouvernement britannique d’invoquer le fameux article 50 pour engager le processus de sortie. Vous aurez noté que le premier ministre actuel s’est défaussé de cette responsabilité sur son successeur. Vous aurez aussi noté que le leader du « Leave » (le fantasque Boris Johnson) s’est également défaussé. Ou plutôt, on lui a fait comprendre qu’il valait mieux qu’il reste en coulisse. Vous aurez enfin remarqué que le leader du parti UKIP Nigel Farage vient de démissionner.

Autre point important : il n’y a pas de majorité au parlement britannique pour approuver la sortie de l’UE. Il y aura donc probablement de nouvelles élections générales. Que se passera-t-il si les partisans du « Leave » n’obtiennent pas la majorité au nouveau parlement ?

Que va faire l’Ecosse ? Et surtout, que va-t-il se passer en Irlande du Nord ? Les accords de Belfast (Good Friday Agreement) accordent à tout natif d’Irlande du Nord le droit de choisir un passeport britannique ou irlandais. Les risques politiques internes à la Grande Bretagne sont énormes.

Les négociations de sortie avec l’UE peuvent durer jusqu’à 2 ans et la pression sera d’abord côté britannique. L’UE ne peut pas se permettre d’accorder à la Grande Bretagne un statut dérogatoire à la « Norvégienne » sous peine de créer un précédent dangereux. L’entrée de la Grande Bretagne dans l’EEE ne pourra se faire sans un accord de liberté de circulation pour les citoyens européens, une condition inacceptable pour les partisans du Brexit.

Mon opinion est que le Brexit n’aura finalement pas lieu car il n’arrange personne. Nous verrons bien…

En attendant, la chute de la livre sterling par rapport à l’euro offre une opportunité extraordinaire pour entrer sur les actions britanniques pour l’investisseur en euros. Brexit ou pas, la Grande Bretagne n’est pas la Grèce. C’est la 5ème puissance économique au Monde, et Londres restera sans aucun doute la première place financière.

Les actions britanniques restent jusqu’à nouvel ordre éligibles au PEA. Si le Brexit a effectivement lieu, il y a de fortes chances qu’elles le restent, tout comme le sont les actions des sociétés établies en Norvège, en Islande et au Lichtenstein.

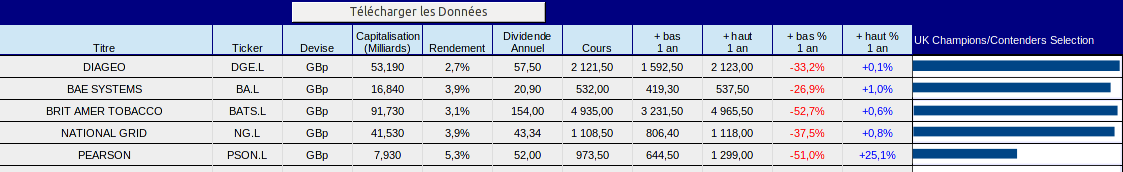

Je lorgne depuis pas mal de temps déjà sur les actions outre-Manche et l’actualité m’a incité à dépoussiérer ma Watchlist. Le point de départ de mes recherches est la liste des « UK Dividend Champions » maintenue par Trevor Witten ici.

ll n’y a actuellement que 11 « Dividend Champions » britanniques répertoriés, 65 « Contenders » et 165 « Challengers« . Pour mémoire, un « Dividend Champion » aligne plus de 25 ans de croissance ininterrompue de son dividende, un « Contender » plus de 10 ans, et un « Challenger » plus de 5 ans. Ceci donne un univers relativement restreint plus facile à explorer que l’équivalent outre-Atlantique de David Fish.

J’ai mis à jour une première sélection effectuée il y a quelques mois avec les critères suivants : un P/E raisonnable (<20), un taux de distribution raisonnable (<~70 %) et un rendement au moins égal à 2,5 % sans être extravagant (<6 %) pour éliminer les canards boiteux.

En se restreignant aux Champions & Contenders, je suis arrivé à une liste limitée à 5 actions :

Notez que le filtre « Dividend Champion » ou « Contender » a exclu de fait les banques britanniques. Ça m’arrange dans un souci de diversification du PEA. Plus largement, j’ai exclu toute entreprise du secteur financier, toujours dans un souci de diversification. Mais aussi car c’est un secteur qu’on pourrait qualifier d »explosif » en ce moment. Je n’ai pas envie de manipuler de la dynamite par les temps qui courent.

Ont aussi été exclus quelques « Dividend Traps » plus ou moins patents : Cobham, Vodafone, ou le pharmacien GlaxoSmithKline. Ce dernier est à ma connaissance toujours un Dividend Aristocrat, mais il a été sorti sans pitié de la liste de Trevor pour cause de stagnation du dividende en 2015.

Le premier point qui frappe dans ma liste est que 4 des actions sur les 5 sélectionnées cotent près de leur plus haut sur 1 an. Brexit ou pas, la course vers la qualité et la sécurité du dividende sévit également au Royaume Uni. Certains points d’entrée (les cours sont ceux d’aujourd’hui, lundi 04/07) peuvent donc sembler élevés, notamment pour Diageo et British American Tobacco.

Mais n’oublions pas un point crucial pour l’investisseur en euros : le cours de change actuellement avantageux, voir le tableau en tête de gondole du post.

Le seul titre à la peine dans ma sélection est le groupe de media Pearson qui a eu un premier semestre difficile. Le rendement spot généreux peut faire penser à un Dividend Trap, mais je l’ai quand même conservé.

Bien entendu, comme toujours avec les screeners, tout ceci ne constitue qu’un premier pas avant une réflexion plus fouillée. Je vais emmener mon cahier de vacances cet été…

Laisser un commentaire

Vous devez vous connecter pour publier un commentaire.