Entrée sur le marché US : Southern Company et CenturyLink

Le nouveau ministre des finances grec se prénomme Euclide. L’idée est peut-être d’aplanir les angles en zone Euro, mais ceci ne m’incite pas à ré-injecter du cash sur mon PEA pour le moment.

Le nouveau ministre des finances grec se prénomme Euclide. L’idée est peut-être d’aplanir les angles en zone Euro, mais ceci ne m’incite pas à ré-injecter du cash sur mon PEA pour le moment.

Bien au contraire, je privilégie actuellement mon nouveau compte-titres destiné à accueillir des actions du marché Nord-Américain.

Rappelons l’objectif principal : dégager à terme d’ici une dizaine d’années un revenu alternatif supplémentaire de 10 000 $ US par an basé sur des actions à dividende élevé.

Comme signalé dans le précédent post, j’ai initié 2 lignes d’actions sur ce nouveau vecteur d’investissement :

-

CenturyLink (NYSE:CTL)

-

The Southern Company (NYSE:SO)

J’expose dans ce post les raisons qui m’ont orienté vers ces 2 choix en ces temps très agités. J’en profite également pour préciser la stratégie générale sur mon nouveau compte-titres.

Ouverture d’un compte titres ordinaire

Comme signalé récemment, j’ai ouvert fin juin un Compte Titres Ordinaire afin d’y loger des actions cotées en Amérique du Nord.

Comme signalé récemment, j’ai ouvert fin juin un Compte Titres Ordinaire afin d’y loger des actions cotées en Amérique du Nord.

Sur ce nouveau vecteur d’investissement, je resterai orienté, à l’image de la stratégie sur mon PEA, vers les grandes et moyennes capitalisations capables de distribuer un revenu pérenne basé sur les dividendes.

Toujours la même tactique « buy and hold » : acheter, encaisser les dividendes, puis les ré-investir avant la phase de consommation en rente.

Mon univers d’investissement pour les titres détenus en direct sur ce marché immense sera restreint aux entreprises du S&P 500 pour les US et au S&P/TSX (hors small caps) pour le Canada.

L’objectif sur mon PEA est de nous constituer une rente annuelle de 10 000 € bruts (je vais dépasser la moitié de cet objectif cette année).

Je « double » l’objectif total avec ce compte titres qui devra nous générer à terme 10 000 $ (USD) de revenus alternatifs supplémentaires.

Le compte titres a été ouvert chez le courtier low cost Binck en raison de ses tarifs très compétitifs sur les marchés américains, sûrement parmi les plus bas si on s’impose une domiciliation de compte pour profiter d’un IFU pré-rempli.

Un pas de plus à terme vers la liberté financière, je l’espère.

Compte rendu PEA juin 2015 – Le krach en vue ?

Le traditionnel krach boursier d’automne est-il déjà en vue avant de partir en vacances ?

Le traditionnel krach boursier d’automne est-il déjà en vue avant de partir en vacances ?

Suite aux derniers rebondissements du feuilleton grec ce week-end, la séance du lundi 29/06 à Paris a marqué le plus fort repli du CAC 40 depuis 2011 (-3,74 %) ; les replis ont été similaires à Londres et Francfort.

Dans ce contexte de chute, mais pas encore de panique, 5 actions détenues dans mon PEA ont bien résisté, les 3 restantes (Natixis, Rallye et Orange) ont reculé plus que l’indice de référence.

Comme rien n’est réglé concernant le dossier grec, je décide momentanément à titre exceptionnel de réduire la voilure en zone Euro en interrompant les versements en numéraire sur le PEA. Je favorise à court terme le compte-titres récemment ouvert chez Binck pour y loger des actions d’Amérique du Nord (post à venir sur le sujet).

En attendant, je poursuis la récolte de dividendes, avec un peu plus de 780 € perçus sur le PEA en juin. Les moissons de dividendes sont en avance sur les vraies moissons.

Avec un total de plus de 4 100 € de dividendes engrangés depuis le début de l’année, je vais largement dépasser en 2015 la moitié de mon objectif terminal, qui est pour mémoire de me constituer une rente de 10 000 € bruts par an basée sur les dividendes d’actions à haut rendement.

Un seul mouvement à signaler ce mois-ci : le renforcement de la ligne Engie.

Au 30/06/2015 après bourse, la valeur liquidative du PEA est de 108 991,88 €, en fort retrait de –5 273,68 € par rapport à fin mai en dépit d’un versement en liquide de 300 €.

La performance sur le mois de juin est fortement négative à -8,08 %, à comparer avec le CAC 40 en repli de -4,35 %, et au CAC 40 GR en repli de -3,80 % sur la même période.

La performance depuis le début de l’année est de +6,53 %, à comparer à +12,11 % pour le CAC 40 et +14,96 % pour le CAC 40 GR.

La performance depuis l’origine est aussi en repli par rapport au mois dernier à +52,77 %.

Une possibilité d’investissement locatif – partie 2/2

Pour faire suite à mon article précédent sur la possibilité d’un investissement locatif dans un studio situé sur le secteur Barbieux à Roubaix, je remets l’ouvrage sur le métier avec le calcul de la rentabilité de cet investissement mais cette fois-ci en location meublée.

Le studio est pour le moment loué vide pour 480 €/mois, le bail en cours arrivant à échéance fin août, date prévue du départ de la locataire actuelle.

Mon premier calcul de rentabilité en location vide aux conditions du bail actuel a fourni des résultats plutôt décevants : un rendement net/net moyen de 3,1 % et surtout un cash flow négatif sur 20 ans d’environ -100 €/mois.

Pour mémoire, il s’agit d’un studio de 35 m2 idéalement situé en face de l’EDHEC. Etant donnée la forte demande locative étudiante sur le secteur, l’hypothèse de la location meublée semble naturelle.

Je reprends par conséquent 2 calculs de rentabilité en faisant l’hypothèse d’une location meublée sous les 2 régimes fiscaux envisageables dans ce cas : (i) le régime LMNP micro-BIC qui taxe 50 % des recettes locatives annuelles (ii) le régime LMNP au réel qui permet d’amortir le bien sur le plan comptable dans le but de neutraliser l’imposition.

Ces 2 possibilités de déclaration en meublé donnent-elles de meilleures perspectives que la location vide ?

Une possibilité d’investissement locatif – partie 1/2

Dans un post récent, j’évoquais 2 pistes pour augmenter et en même temps améliorer la répartition de nos revenus alternatifs :

Dans un post récent, j’évoquais 2 pistes pour augmenter et en même temps améliorer la répartition de nos revenus alternatifs :

(i) Ouvrir un compte titres ordinaire pour y loger des actions cotées en Amérique du Nord qui versent des dividendes sur base trimestrielle.

(ii) Investir dans l’immobilier soit via les foncières cotées US ou canadiennes, soit via un investissement locatif en direct.

Pour le point (i), c’est fait. Je viens d’ouvrir un compte titres chez un courtier en ligne afin de minimiser les frais d’intervention sur les bourses hors Euronext ; j’y reviendrai dans un prochain article.

Pour le point (ii) j’hésite encore entre les 2 possibilités envisagées, sachant que l’ouverture du compte-titres me permet d’investir également dès à présent dans l’immobilier coté en Amérique du Nord.

Sur la piste locative, je viens de visiter hier un studio vendu loué sur la métropole Lilloise qui me semblait sur le papier être une piste intéressante.

Pour alimenter ma réflexion, j’ai réalisé une première simulation d’investissement pour ce studio.

Cette première simulation que je vous présente dans ce post considère une location vide avec reprise des conditions du bail en cours. La seconde simulation considérera un passage en location meublée et sera proposée dans un prochain post.

Voyons un peu si cette première simulation est prometteuse en terme d’indépendance financière, présente ou à venir.

Mon PEA fait-il mieux que l’indice CAC 40 dividendes réinvestis ?

Mon PEA est construit avec une approche « buy and hold » sur le long terme dans la perspective de générer en sortie une rente basée sur les dividendes. Après 14 ans d’efforts, je dégagerai environ 5 200 € de dividendes cette année, soit la moitié de mon objectif terminal.

Ce résultat intermédiaire a été obtenu en injectant depuis l’origine environ 71 300 € de liquidités. Le rendement sur dividendes ramené au capital mobilisé est de l’ordre de 7 % bruts, avant prélèvements sociaux. Le rendement sur dividendes ramené à la valeur liquidative, qui oscille ces derniers jour autour de 110 k€, est d’environ 4,6 %.

En suivant cette stratégie, j’attache une importance secondaire à la performance, un peu comme l’investisseur dans l’immobilier locatif se moque de la valeur de ses biens tant que les loyers rentrent chaque mois.

Toutefois, si par accident il faut un jour libérer du capital, la valeur liquidative de l’investissement reprend de l’importance ; et le risque de sortie en moins-value est loin d’être négligeable en bourse.

C’est pour cette raison que je prends quand même la peine de suivre le Taux de Rentabilité Interne annualisé (T.R.I.) de mon portefeuille. Le T.R.I. permet de juger de la performance intrinsèque du portefeuille. Mais, comme il tient compte du timing des entrées de capitaux sur le portefeuille, il ne peut pas être comparé à la performance d’un benchmark tel que la valeur d’un indice boursier par exemple.

Seul le suivi de la performance de la valeur de la part du portefeuille permet de se comparer à un indice boursier. Je publie dans ce post la performance de la valeur de la part de mon PEA depuis son origine le 16/11/2001 en comparaison avec l’indice CAC 40 GR (CAC 40 Gross Return, dividendes bruts réinvestis).

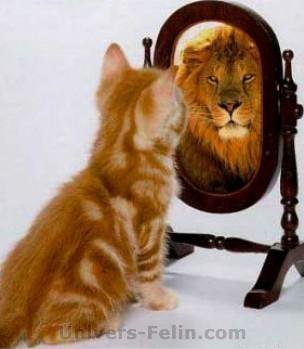

Hantise de l’investisseur en titres vifs : miroir, dis-moi si je suis meilleur que l’indice ? Réponse ci-dessous.

Un aménagement de bureau multimédia pour pas cher

Un peu de détente bricolage aujourd’hui histoire de se changer les idées avec les aventures de l’aménagement d’un espace bureau multimédia dans notre résidence principale.

Après 8 ans dans notre résidence principale, il nous arrive encore de faire quelques travaux d’aménagement, bien que l’imagination commence un peu à se tarir.

Notre résidence principale actuelle est un pavillon individuel acheté neuf en VEFA en 2007. Elle a été livrée sans les finitions décoratives et sans les aménagements extérieurs.

La plupart des travaux d’aménagement, de décoration et d’équipement ont été réalisés en 2007-2008 lors des 2 première années d’occupation. La joie de vivre dans un chantier pendant quelque temps est incontournable quand on emménage dans du neuf, surtout dans une maison avec jardin.

Malgré tous les travaux déjà effectués, il restait encore un projet à réaliser sorti tout droit de l’imagination de ma femme : l’installation d’un espace bureau multimédia dans la chambre d’amis à l’étage.

Ce chantier vient juste d’être achevé. C’était fort probablement notre dernière (?) « grosse » dépense d’équipement de la maison.

Voyons un peu comment cette dernière fantaisie s’est déroulée, et surtout combien elle nous a coûté en argent, et en temps passé.

Le calendrier des revenus alternatifs

Notre objectif principal est d’atteindre l’indépendance financière d’ici une bonne dizaine d’années. C’est la raison principale de l’existence de ce blog : montrer comment nous allons y parvenir, ou pas !?

Par indépendance financière, j’entends parvenir à couvrir notre train de vie à l’aide de nos revenus alternatifs, les revenus autres que ceux de nos activités professionnelles.

Je mesure la progression vers l’indépendance financière avec ce que j’appelle le taux d’indépendance financière défini simplement comme le rapport des revenus alternatifs sur les dépenses.

Malheureusement, un taux d’indépendance financière supérieur à 100 % ne suffit pas. Il faut également assurer une répartition calendaire et une régularité à ses revenus alternatifs. Ce sont les conditions nécessaires pour, d’une part sécuriser son train de vie, d’autre part garantir une trésorerie positive tout au long de l’année.

La tâche est plus ardue qu’elle n’en a l’air, sûrement aussi difficile que le simple fait de couvrir ses dépenses annuellement. A mon avis, il faut commencer à songer au calendrier des revenus alternatifs dès la mise en place de sa stratégie de liberté financière.

En ce qui nous concerne, vous allez voir qu’il reste pas mal de chemin à faire.

Suivi de mon PEA mai 2015 – moisson de dividendes

Mai est traditionnellement un mois de forte récolte de dividendes sur mon PEA.

Mai est traditionnellement un mois de forte récolte de dividendes sur mon PEA.

Rappelons brièvement l’objectif : se constituer à l’échéance une rente passive de 10 000 € bruts par an basée sur les dividendes d’actions à haut rendement.

Je ne me suis pour le moment pas préoccupé du « calendrier de dividendes » étant donné que je suis encore en phase de « constitution » de ce PEA, la phase de « consommation » étant prévue d’ici une bonne dizaine d’années.

La majorité des dividendes est donc récoltée sur la période mai-juillet, époque traditionnelle de versement des dividendes pour une grande partie des actions cotées à la bourse de Paris. Ce mois de mai 2015 n’échappe pas à la règle avec un montant de dividendes perçu de 3 332,60 €, ce qui représente environ 2/3 du total prévisionnel pour l’année.

Un seul mouvement à signaler ce mois-ci : le renforcement de la ligne Euler Hermès.

Au 29/05/2015 après bourse, la valeur liquidative est de 114 265,56 €, en progression de 526,54 € par rapport à fin avril, mais ceci incluant un apport mensuel en liquidités de 850 €.

La performance sur le mois de mai est donc négative à –1,2 %, à comparer avec le CAC 40 en repli de –0,7 %, et au CAC 40 GR en progression de +0,82 % sur la même période.

La performance depuis le début de l’année est de +14,61 %, à comparer à +17,21 % pour le CAC 40, et +19,5 % pour le CAC 40 GR. La performance depuis l’origine est à +60,85 %.

Finances personnelles – contrôler son taux d’épargne

Suite de la série d’articles sur les finances personnelles : après le contrôle des dépenses, puis celui des revenus, il semble naturel de contrôler son épargne, et plus précisément son taux d’épargne.

Le taux d’épargne d’un ménage peut être défini de manière intuitive comme le rapport entre son épargne et son revenu disponible brut.

En suivant la méthodologie de l’INSEE, nous pouvons en fait considérer 2 taux d’épargne distincts : le taux d’épargne tel que défini ci-dessus, et le taux d’épargne financière qui exclut de l’effort d’épargne le remboursement en capital des emprunts immobiliers.

La France est réputée à juste titre pour être un pays de fourmis. Le taux d’épargne des ménages dans l’hexagone oscille autour de 15 % depuis plus d’une vingtaine d’années. Quant au taux d’épargne financière, il varie entre 4 et 7 %.

Nous sommes collectivement parmi les meilleurs élèves en Europe, derrière l’Allemagne championne de l’épargne en Europe, et loin devant les britanniques dont le taux d’épargne stagne sous 6 %.

Pour jauger sa propre situation, il est toujours bon de se comparer à la masse. Qu’en est-il donc du taux d’épargne de nos finances personnelles ? Pour une fois, vous allez voir que nous ne sommes pas du tout dans la norme.