Avec la baisse quasi ininterrompue des taux des crédits immobiliers depuis maintenant presque 10 ans, les propriétaires endettés hésitent de moins en moins à renégocier à la baisse le taux de leur crédit immobilier.

Avec la baisse quasi ininterrompue des taux des crédits immobiliers depuis maintenant presque 10 ans, les propriétaires endettés hésitent de moins en moins à renégocier à la baisse le taux de leur crédit immobilier.

Les dernières statistiques de la banque de France (voir ici) montrent que la part des renégociations au sein des crédits à l’habitat continue d’augmenter inexorablement : elle était de 40 % à fin juin.

Pour le propriétaire occupant, la décision de renégocier ou non son crédit est assez simple à prendre. Il suffit de comparer le coût du nouveau crédit à celui de l’ancien, en n’oubliant pas d’intégrer les frais inhérents à la renégociation : frais de mainlevée, de courtage, de nouvelle prise de garantie, etc.

Quand l’économie en intérêts d’emprunts est significativement plus élevée que les frais annexes de renégociation, alors le propriétaire occupant a tout intérêt à se décider pour renégocier ou faire racheter son crédit par la concurrence.

Si la situation est claire pour le propriétaire occupant, elle l’est beaucoup moins pour le propriétaire bailleur. En effet, dans le cadre d’un investissement locatif, les intérêts d’emprunt étant déductibles des revenus fonciers, une partie de l’économie en intérêts sera « re-fiscalisée ».

Je propose dans cet article d’examiner ce mécanisme en me basant sur un investissement locatif fictif, mais que j’espère représentatif de la situation moyenne du propriétaire bailleur en France.

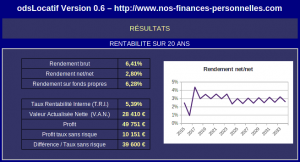

Ces simulations utilisent comme toujours mon outil odsLocatif auquel j’ai récemment ajouté un module de renégociation de l’emprunt initial. Cet outil commence à ressembler à quelque chose d’opérationnel. Voyons ce qu’il nous fournit comme résultats.