Il est plus que temps de s’intéresser à sa déclaration d’impôts 2019 sur les revenus de 2018. D’autant plus que cette année fiscale est vraiment très particulière.

Tout d’abord, le 1er janvier 2018 a vu naître une flat tax version française, le prélèvement fiscal unique (PFU) au taux de 30 %. Le PFU est composé de 12,8 % d’impôt forfaitaire et 17,2 % de prélèvements sociaux. Il a été prélevé à la source en 2018 sur tous les revenus du capital (dividendes, intérêts, coupons, etc.) par les établissements financiers domiciliés en France.

La déclaration d’impôts 2019 suppose que le contribuable accepte par défaut le PFU, auquel cas l’impôt forfaitaire propotionnel de 12,8 % devient libératoire pour les revenus déjà ponctionnés à la source. Et il s’appliquera par défaut sur les plus-values de cession de 2018.

Toutefois, l’option du PFU est facultative. Le contribuable peut parfaitement décider de taxer ses revenus et ses plus-values du capital 2018 au barème progressif de l’impôt sur le revenu comme c’était le cas auparavant. Dans ce cas de figure, ses revenus et gains en capital devraient selon toute logique être imposés dans sa tranche marginale d’imposition au TMI de 14 %, 30 %, 41 %, ou 45 % selon sa bonne fortune.

Tout contribuable sensé serait tenté d’opter pour le PFU puisque son taux de 12,8 % est inférieur à la première tranche de TMI à 14 %. Logique, non ?

Eh bien! non. Ce raisonnement simpliste est faux pour les revenus du capital de 2018. C’est un piège que je trouve à l’image du désarroi fiscal ambiant.

La raison tient à la seconde grande nouveauté fiscale de cette année. J’ai nommé l’instauration au 1er janvier 2019 du prélèvement à la source.

Tout le monde a entendu parler de l’année blanche 2018. Comme le prélèvement à la source porte sur les revenus de 2019, les revenus de 2018 ne devraient théoriquement pas être imposés. C’est vrai, mais seulement en partie.

Le gouvernement a en effet prévu que seuls les revenus récurrents (non exceptionnels) de 2018 ne seront pas imposés. Pour éviter une double imposition des revenus récurrents, l’administration fiscale a inventé un mécanisme appelé Crédit d’Impôt pour la Modernisation du Recouvrement (en abrégé CIMR).

Le CIMR est un crédit d’impôt qui vient effacer l’impôt sur les revenus récurrents. En résumé, le CIMR s’impute sur l’impôt dû sur les salaires pour les salariés, et globalement sur tout revenu non exceptionnel. L’idée est de contourner les contribuables futés qui auraient eu l’idée saugrenue de profiter de l’année blanche pour multiplier leurs revenus en 2018 en espérant échapper à l’impôt.

En conséquence, tout ce qui sort du champ des revenus récurrents de 2018, et donc du CIMR, sera bel et bien taxé en 2019. C’est le cas en particulier des revenus et gains du capital engrangés en 2018 qui constituent le sujet de notre article. D’où la nécessité de bien remplir sa déclaration de revenu 2018, et pour ça de lire attentivement la suite de cet article.

Et c’est là que l’histoire devient drôle, si tant est qu’on puisse rire en matière de fiscalité. Le mécanisme simpliste du CIMR (voir détails plus bas) implique que les revenus du capital de 2018, s’ils sont intégrés aux revenus, ne seront pas taxés au TMI mais au taux moyen d’imposition du contribuable.

J’imagine que la notion de taux moyen d’imposition (le rapport de l’impôt divisé par le revenu net imposable) échappe au contribuable lambda, car le contribuable lambda ne comprend pas l’imposition par tranche de revenus. Sans rentrer dans les détails, le taux moyen d’imposition est nettement inférieur aux tranches de TMI. En pratique, le taux moyen d’imposition est proche du taux de retenue à la source appliqué sur les revenus depuis janvier 2019.

De nombreux contribuables, y compris dans la tranche d’imposition à 30 %, ont un taux moyen d’imposition inférieur au taux du PFU de 12,8 %.

Encore plus pernicieux. L’option du PFU exclut tout abattement et toute déduction de charges sur les revenus du patrimoine. Exit par exemple, l’abattement de 40 % sur les dividendes, les abattements pour durée de détention sur les plus-values de cession, ou la déductibilité partielle de la CSG. L’assiette imposable au PFU ne peut donc qu’être supérieure à l’assiette imposable au barème progressif de l’impôt sur le revenu. Cette particularité peut faire passer sous la barre des 12,8 % le taux d’imposition effectif que subiraient même certains contribuables dans les 2 tranches supérieures à 41 % et 45 %.

Bref, c’est un vrai sac de noeuds fiscal que seule la France est capable d’engendrer.

Mais en pratique alors, que choisir pour l’imposition de ses revenus et gains du capital de 2018 : PFU ou barème de l’impôt sur le revenu ?

Pour répondre à cette question, il n’y a qu’une manière sûre de procéder. Il faut simuler le calcul de son impôt 2018 avec l’option du PFU, puis refaire la même simulation avec l’option du barème progressif. Il faut enfin choisir l’option la plus intéressante pour remplir sa déclaration.

Mais attention, tout n’est pas si simple ?! Le choix du barème progressif a des implications fiscales par ricochet car il augmente de fait le revenu net imposable du contribuable. Ceci aura notamment des conséquences sur l’actualisation du taux de retenue à la source prévu en septembre 2019.

Dans cet article, je vous explique d’abord sur un cas simple le mécanisme du CIMR et comment il interagit avec l’imposition des revenus et gains du capital de 2018.

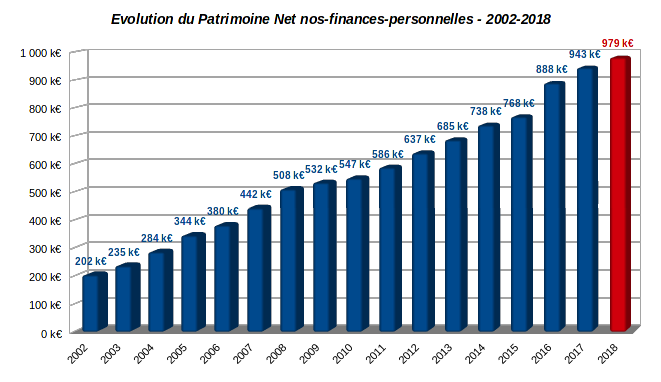

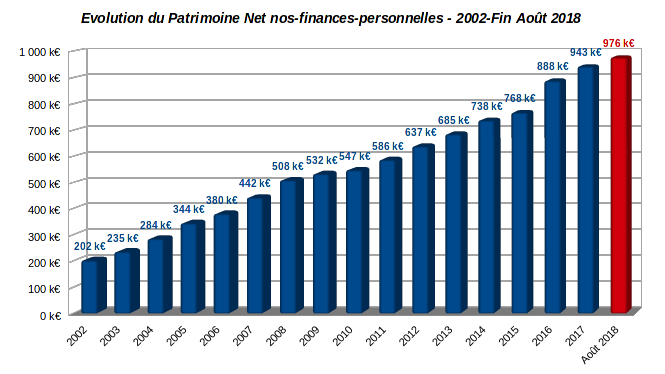

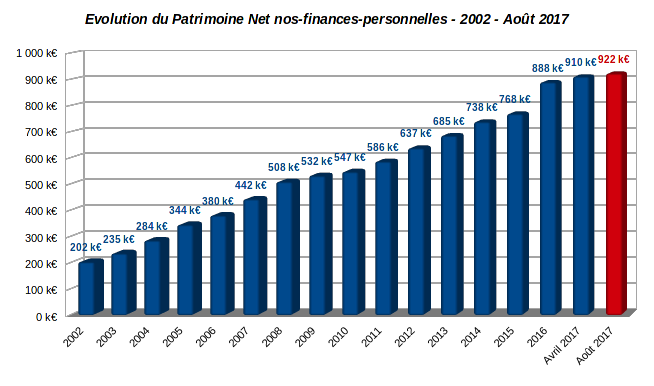

Puis je vous montre comment réaliser les 2 simulations sur le simulateur des impôts pour vous aider à choisir entre PFU et barème progressif. Pour ces simulations, j’utiliserai les montants réels de notre déclaration 2019 sur les revenus de 2018.

Après avoir battu le record de longueur de l’introduction d’un post sur ce blog, allons-y…